Strategi Terobosan Momentum

Ringkasan

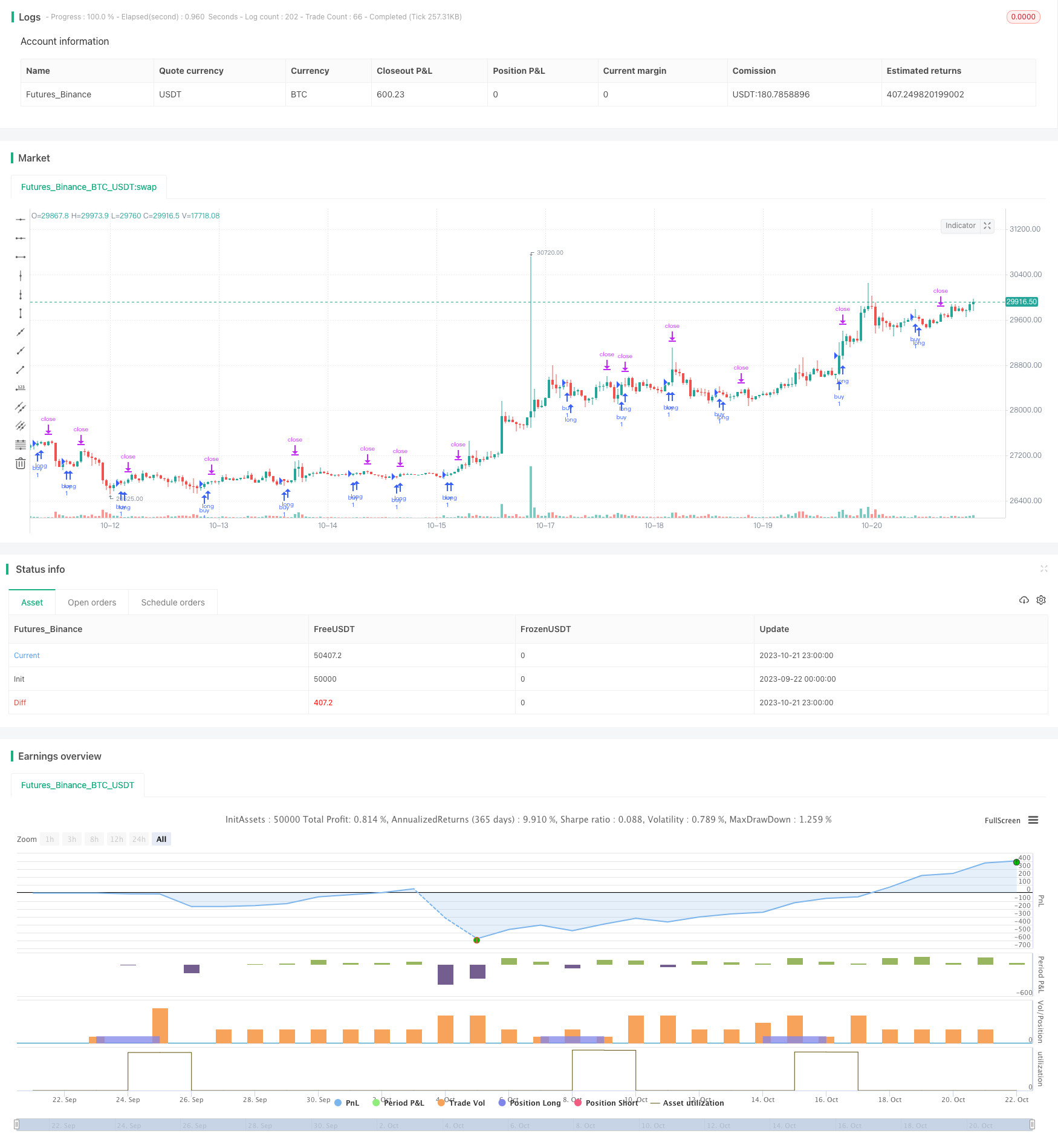

Strategi ini adalah strategi trading breakout dinamis yang didasarkan pada indikator K dan D yang bergeser secara acak. Strategi ini menggunakan K yang kembali dari zona oversold ke zona oversold sebagai sinyal beli untuk melacak stop loss.

Prinsip Strategi

Strategi ini terdiri dari beberapa bagian utama:

- Pengaturan indikator

Garis K dan Garis D dari 14 siklus Smoothed Stoch menggunakan indikator RSI, masing-masing dengan perlakuan halus SMA 3 siklus.

- Pembuatan sinyal

Ketika K line memakai 20 sebagai sinyal untuk membeli, melakukan pembelian dan membuka posisi.

- Cara menghentikan kerugian

Menggunakan metode tracking stop loss, mengatur jarak tracking stop loss yang tetap. Pada saat yang sama, set titik terendah dalam 20 siklus dalam periode pengukuran kembali sebagai titik stop loss.

- Perhitungan posisi

Dari titik terendah dalam 20 periode dalam periode pengembalian dan harga penutupan saat ini menghitung jarak poin antara titik-stop loss. Kemudian berdasarkan jumlah stop loss dollar yang dapat ditanggung dan jarak poin menghitung nilai setiap titik. Akhirnya berdasarkan nilai poin menghitung ukuran posisi tertentu.

Dengan demikian, strategi ini memanfaatkan terobosan momentum dari reversal zona overbought sebagai sinyal masuk, menggunakan manajemen posisi yang dihitung dengan tepat dan melacak stop loss, mencapai perdagangan reversal momentum, dan secara efektif mengendalikan risiko.

Keunggulan Strategis

Strategi ini memiliki beberapa keuntungan:

Sinyal masuk jelas, penembusan zona oversold, momentum yang kuat.

Dengan tracking stop loss, Anda dapat melakukan stop loss yang fleksibel sesuai dengan tren pasar.

Masukkan posisi berdasarkan perhitungan yang tepat, dan kendalikan kerugian tunggal secara efektif.

Perhitungan stop loss dalam siklus pengembalian, untuk mencapai stop loss yang tepat.

Perhitungan posisi sederhana, jelas, dan mudah dioperasikan.

Strategi logisnya sederhana, jelas, dan mudah dimengerti.

Struktur kodenya jelas, mudah dibaca dan digunakan kembali.

Risiko Strategis

Strategi ini juga memiliki beberapa risiko:

Saham itu sendiri beresiko fluktuasi. Jika terjadi situasi yang ekstrem, stop loss mungkin lebih banyak dipicu.

Mungkin ada risiko perdagangan berlebihan.

“Kami tidak bisa memaksakan diri untuk mengambil keuntungan dari situasi yang terjadi.

Tidak dapat memfilter latar belakang situasi secara efektif. Misalnya, dalam situasi getaran, kemungkinan stop loss sering dipicu.

Manajemen risiko dapat dioptimalkan dengan:

Optimalkan parameter, sesuaikan persyaratan masuk, hindari terlalu sering berdagang.

Menggunakan waktu yang terdesentralisasi, batch-batch untuk membangun gudang, mengurangi risiko unilateral.

Peningkatan penilaian terhadap latar belakang perdagangan pada tingkat yang lebih besar, menghindari perdagangan frekuensi tinggi dalam kondisi yang tidak menguntungkan.

Optimalkan strategi stop loss untuk mencegah stop loss yang terlalu sensitif.

Optimasi Strategi

Strategi ini dapat dioptimalkan dari beberapa arah:

Optimalkan strategi stop loss, Anda dapat mempertimbangkan cara-cara seperti stop loss tracking, batch stop loss, dan stop loss mobile untuk membuat stop loss lebih halus.

Meningkatkan penilaian terhadap tren skala besar, untuk menghindari tren perdagangan yang bergejolak. Trend dapat dinilai dengan cara yang menggabungkan garis rata-rata, terobosan saluran, dan sebagainya.

Anda dapat mempertimbangkan untuk memegang posisi dua arah, bergabung dengan posisi terbalik, dan memanfaatkan tren bouncing untuk keuntungan.

Parameter dapat dioptimalkan secara otomatis melalui pembelajaran mesin dan lain-lain, sehingga parameter lebih cocok untuk berbagai tahap.

Optimalkan strategi pengelolaan posisi, pertimbangkan cara lain seperti tetapkan proporsi, tetapkan dana, dan lain-lain untuk membuat penggunaan dana lebih rasional.

Menambahkan lebih banyak kondisi penyaringan untuk melakukan perdagangan dengan peluang yang lebih baik. Mengoptimalkan indikator seperti volume transaksi gabungan, garis Brin, dll.

Meringkaskan

Strategi ini secara keseluruhan adalah strategi pemecahan momentum yang lebih sederhana dan lebih jelas. Ini mengambil pendekatan yang lebih berhati-hati untuk menghentikan kerugian dan secara efektif mengendalikan kerugian tunggal. Namun, tetap perlu melakukan penyesuaian optimasi untuk kondisi pasar tertentu, sehingga parameter strategi lebih sesuai dengan pasar, memfilter sinyal perdagangan yang tidak efektif, dan mencapai keseimbangan yang lebih baik antara pengembalian dan risiko.

//@version=2

//descripcion:

//entrada en saturacion oscilador estocastico

//salida por trailing

strategy("MomentumBreak#1", overlay=true,calc_on_every_tick=true,

default_qty_type=strategy.fixed,currency="USD")

//entradas y variables de indicadores

smoothK = input(3, minval=1)

smoothD = input(3, minval=1)

lengthRSI = input(14, minval=1)

lengthStoch = input(14, minval=1)

src = input(close, title="RSI Source")

rsi1 = rsi(src, lengthRSI)

k = sma(stoch(rsi1, rsi1, rsi1, lengthStoch), smoothK)

d = sma(k, smoothD)

overbought=input(80)

oversold=input(20)

//entradas de stop , trail, profit

stop=input(1500)

stop_dentro_de_los_ultimos_lows=input(20)

trail_points=input(500)

trail_offset=input(100)

profit=input(1000)

riesgo_en_dolares=input(15)

//condicion de compra: k>80

buycondition=crossover(k,oversold)

//entrada a la posicion

posicionabierta=0

if year>2015

if buycondition

stoplow=lowest(stop_dentro_de_los_ultimos_lows)

riesgo_en_pips = (close - stoplow)

valor_del_pip = (riesgo_en_dolares / riesgo_en_pips)

tamanio_de_la_posicion= ( valor_del_pip) //la posicion la esta calculando bien

strategy.entry("buy",strategy.long)

strategy.exit("salida","buy",trail_points=trail_points,trail_offset=trail_offset,stop=stoplow,comment=tostring(stoplow))

//////////////////////////////////condicion de stop por drodown 10% equity

//strategy.risk.max_drawdown(15,strategy.cash)

// condicion de stop por perdida mayor a $15 en op abierta

//strategy.risk.max_intraday_loss(15,strategy.cash)

//formas de tomar stop:

// cuando llega a una media movil: strategy.close o strategyentry o strategy.exit o strategy.order

// determinado por un numero de pips strategy.exit

// determinado por el calculo de la posicion:

//tomar el minimo minimo de los ultimos 20 periodos, guardarlo como nivel de stop

//calcular la posicion en base a ese stop:

//prcio de entrada - precio de stop = pips_en-reisgo

//riesgo_e_dolares / pips_en_riesgo = pip_value

//position_size=10000 * pip_value