Strategi perdagangan saham berdasarkan osilator Aroon

Tinjauan Strategi

Strategi ini, yang dikenal sebagai Saucus Alon Vibrator, digunakan untuk saham, indeks, dan komoditas dengan volatilitas harga yang tinggi dan tidak menunjukkan tren. Strategi ini menggunakan Indeks Vibrator Alon untuk mengidentifikasi tren harga, menggabungkan beberapa parameter untuk mengatur kondisi masuk dan keluar, dan memungkinkan perdagangan otomatis untuk aset berisiko semacam itu.

Prinsip Strategi

Strategi ini berasal dari Tushar Chande, pendiri Alon Line. Chande berpendapat bahwa multihead dan blank head trend dapat diidentifikasi ketika Alon Oscillator berada di atas atau di bawah 50. Hal ini membantu mengatasi kekurangan Alon Line dan Alon Cross yang sederhana di pasar non-trending.

Secara khusus, strategi pertama menghitung panjang 19 siklus untuk garis atas Aron, garis bawah Aron dan pendorong Aron. Pendorong dihitung dengan garis atas dikurangi garis bawah. Kemudian mengatur garis tengah ke-25, garis atas ke-75, dan garis bawah ke-85. Pada hari pendorong melakukan lebih banyak saat melewati garis tengah, dan kosong saat melewati garis tengah.

Dengan cara ini, garis tengah digunakan untuk menentukan arah tren masuk ke dalam lapangan, dan rel atas dan bawah digunakan untuk membalikkan tren keluar dari lapangan, mewujudkan perdagangan otomatis berdasarkan indikator Arlon oscillator.

Keunggulan Strategis

Strategi ini memiliki beberapa keuntungan dibandingkan dengan strategi trend-following tradisional:

- Lebih baik untuk varietas yang tidak jelas dan tidak berfluktuasi, lebih efektif daripada strategi tren sederhana

- Menggunakan Alon Vibrator Untuk Menentukan Tren Lebih Tepat

- Melanjutkan langkah-langkah untuk menghindari kesalahan transaksi

- Pendapatan Cepat, Kontrol Risiko Kerugian Efektif

Secara keseluruhan, strategi ini menggabungkan keunggulan indikator vibrator Alon untuk menghasilkan perdagangan otomatis, tingkat kemenangan dan profitabilitas yang baik untuk varietas tertentu.

Risiko Strategis

Strategi ini juga memiliki beberapa risiko:

- Pengaturan parameter perlu disesuaikan dan dioptimalkan sesuai dengan varietas yang berbeda, jika tidak akan mempengaruhi efek

- Frekuensi transaksi yang lebih tinggi dapat meningkatkan biaya transaksi dan biaya slippage.

- Bergantung pada indikator teknis, kemungkinan kerugian jika indikator gagal

Titik risiko ini dapat ditingkatkan dan dikurangi dengan menyesuaikan parameter, mengoptimalkan kode. Selain itu, lokasi yang tepat dan manajemen dana juga dapat mengontrol potensi risiko secara efektif.

Optimasi Strategi

Untuk lebih meningkatkan efektivitas strategi, optimasi dapat dilakukan dalam beberapa hal:

- Menyesuaikan parameter untuk menguji varietas dan lingkungan pasar yang berbeda

- Menambahkan kombinasi indikator teknis lainnya untuk menghasilkan sinyal perdagangan yang lebih kuat

- Meningkatkan strategi stop loss untuk mengontrol ukuran kerugian tunggal

- Menggabungkan Indikator Tenaga Kuantitatif untuk Menghindari Penembusan Virtual yang Membuat Kesalahan Perdagangan

- Optimalkan persyaratan masuk, mengurangi jumlah transaksi yang tidak perlu

Dengan pengujian dan optimalisasi multi-dimensi, stabilitas, keberhasilan, dan profitabilitas strategi dapat ditingkatkan secara signifikan.

Meringkaskan

Strategi ini didasarkan pada indikator oscillator Alon secara kreatif mencapai perdagangan otomatis pada varietas yang lebih volatile dan tidak menunjukkan tren. Dibandingkan dengan strategi tren tradisional, ini lebih efektif pada varietas ini, dengan pengaturan parameter juga mencapai kondisi perdagangan yang ketat. Keunggulan strategi yang signifikan, tetapi ada juga ruang untuk perbaikan tertentu.

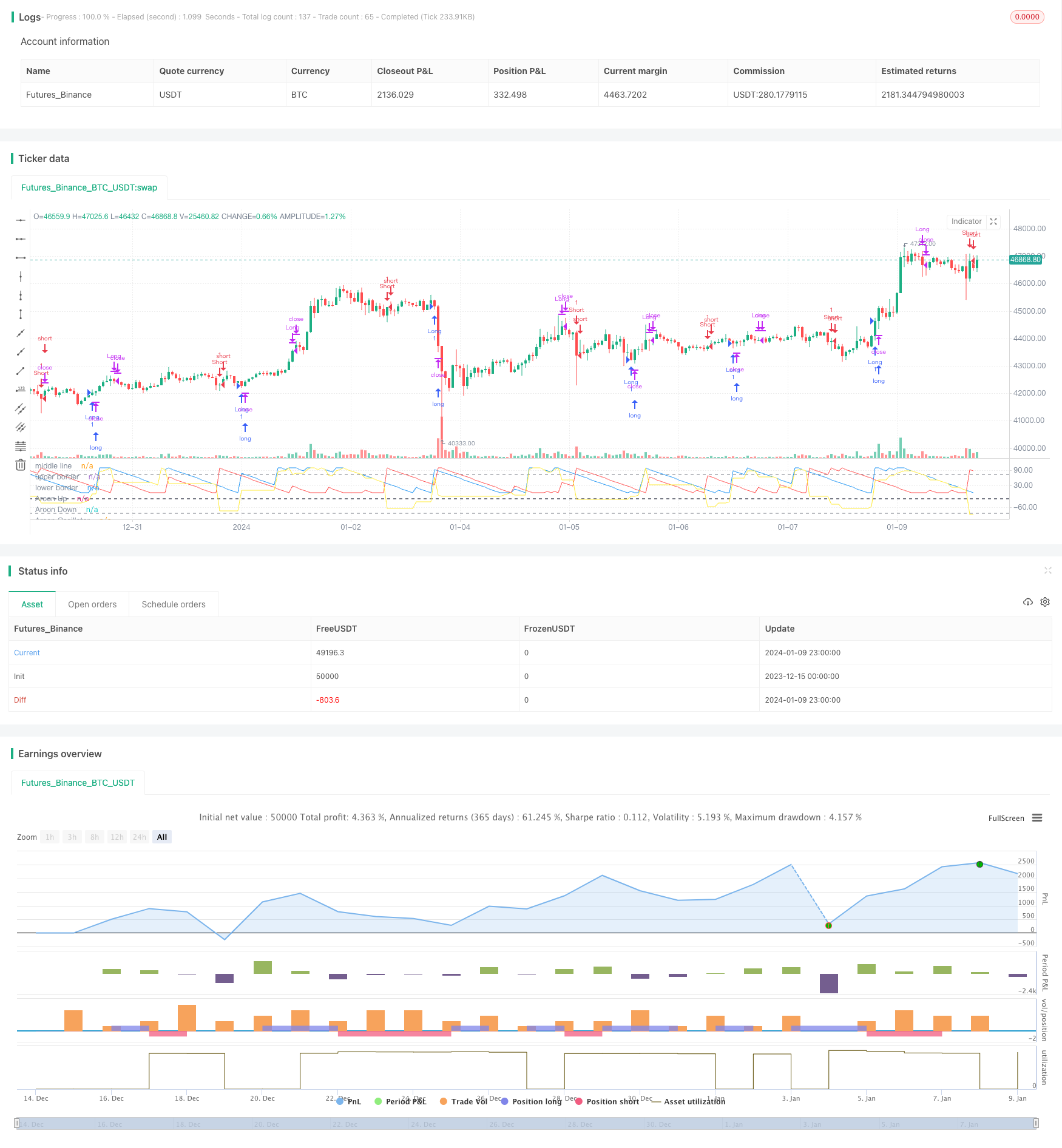

/*backtest

start: 2023-12-15 00:00:00

end: 2024-01-10 00:00:00

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=2

// by Saucius Finance https://saucius-finance.blogspot.com/

// copyrights reserved :)

// This strategy derives form the consideration of the author, Tushar Chande, that, in "more patterns" paragraph,

// long and short trends are identified by oscillator < or > line 50.

// This helps because simple Aroon and Aroon crosses suffer in not trending periods.

// original article avabile in:" Stocks & Commodities, V. 13:9 (369-374) : A Time Price Oscillator by Tushar Chande, Ph.D.""

strategy("Aroon Oscillator strategy by Saucius", overlay=false)

//building aroon lines, Embodying both Aroon line (Up and Down) and Aroon Oscillator

length = input(19, minval=1)

level_middle = input(-25, minval=-90, maxval=90, step = 5)

levelhigh = input(75, minval=-100, maxval=100, step = 5)

levellow = input(-85, minval=-100, maxval=100, step = 5)

upper = 100 * (highestbars(high, length+1) + length)/length

lower = 100 * (lowestbars(low, length+1) + length)/length

oscillator = upper - lower

plot(upper, title="Aroon Up", color=blue)

plot(lower, title="Aroon Down", color=red)

plot(oscillator, title="Aroon Oscillator", color = yellow)

hline(level_middle, title="middle line", color=gray, linewidth=2)

hline(levelhigh, title ="upper border", color=gray, linewidth=1)

hline(levellow, title ="lower border", color=gray, linewidth=1)

// Entry //

entryl = oscillator[1] < level_middle[1] and oscillator > level_middle

entrys = oscillator[1] > level_middle[1] and oscillator < level_middle

strategy.entry("Long", true, when = entryl)

strategy.entry("Short", false, when = crossunder (oscillator, level_middle))

// === EXIT===

exitL1 = oscillator[1] > levelhigh[1] and oscillator < levelhigh

exitS1 = oscillator[1] < levellow[1] and oscillator > levellow

strategy.close("Long", when=entrys)

strategy.close("Short", when=entryl)

strategy.close("Long", when= exitL1)

strategy.close("Short", when= exitS1)