Indikator momentum dan strategi mengikuti tren

Ringkasan

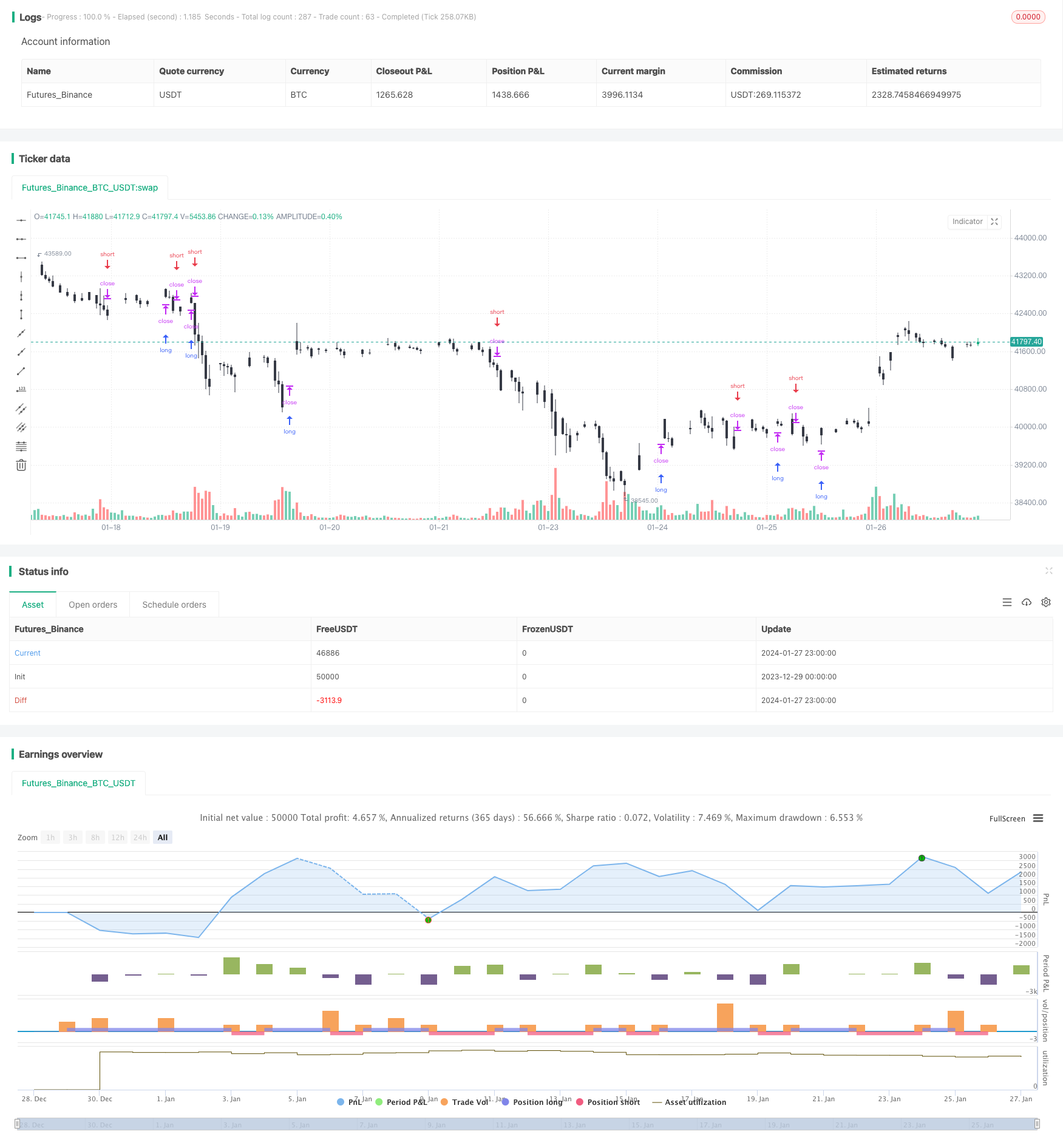

Strategi ini menggabungkan indikator momentum dan pelacakan tren untuk mengidentifikasi tren naik atau turun yang kuat di pertengahan periode harga saham, dan memasuki tahap awal tren. Strategi internal pertama-tama menghitung indikator 20-hari harga, dan kemudian melakukan pengolahan standar untuk mendapatkan nilai pergerakan standar antara 0 dan 1. Pada saat yang sama, menghitung rata-rata bergerak sederhana 20-hari sebagai perwakilan tren jangka menengah.

Prinsip Strategi

Indikator ini mencerminkan kenaikan harga selama 20 hari. Untuk menghindari perbedaan harga saham yang berbeda, di sini dinamika diferensial diproses secara standar. Metode ini adalah: pertama-tama carilah yang tertinggi dan terendah dalam 100 hari terakhir.

Selain itu, strategi ini juga memperkenalkan 20 hari moving average sederhana untuk menilai arah tren jangka menengah. Moving average adalah alat penilaian tren yang intuitif secara visual. Ketika harga di atas moving average, dianggap sebagai tren naik; Ketika harga di bawah moving average, dianggap sebagai tren turun.

Strategi ini dirancang untuk menangkap fase penurunan saham yang jelas pada periode pertengahan. Logika spesifiknya adalah: jika pergerakan standar lebih besar dari 0,5, menunjukkan bahwa harga saham sedang meningkat pesat dalam periode terakhir; sementara harga lebih tinggi dari rata-rata bergerak 20 hari, menunjukkan bahwa periode pertengahan masih dalam tren naik, ini adalah lebih banyak; sebaliknya, jika pergerakan standar kurang dari 0,5, harga sedang menurun pesat; sementara harga juga di bawah garis rata-rata 20 hari, juga dalam tren menurun pada periode pertengahan, ini adalah kosong.

Ini adalah logika dasar dari penilaian strategi. Untuk titik masuk, strategi masuk langsung saat momentum dan tren searah. Untuk stop loss, atur titik stop loss minimum yang tetap, yaitu membeli harga tertinggi + unit perubahan harga terkecil, dan menjual harga terendah - unit perubahan harga terkecil, untuk mencegah kerugian yang tidak efektif.

Analisis Keunggulan

Keuntungan terbesar dari strategi ini adalah bahwa menggunakan dua indikator untuk menilai secara bersamaan, dapat secara efektif memfilter beberapa situasi yang salah masuk. Hanya mengandalkan indikator momentum mudah menghasilkan sinyal palsu, dan menambahkan indikator tren menengah dapat memverifikasi efektivitas sinyal momentum, menghindari terjebak dalam situasi getaran.

Keuntungan lain adalah bahwa strategi memilih siklus 20 hari untuk menghitung. Pengaturan parameter jangka menengah ini dapat mengurangi jumlah perdagangan frekuensi tinggi, yang membantu untuk menangkap peluang selisih harga di garis tengah dan panjang.

Analisis risiko

Risiko utama dari strategi ini adalah bahwa momentum dan tren dapat berselisih. Ketika tren dan momentum tidak konsisten, ini dapat menyebabkan sinyal yang salah. Misalnya, harga saham berada dalam tren turun, tetapi ada kenaikan bouncing dalam waktu singkat, yang dapat menyebabkan indikator momentum menghasilkan sinyal yang menyesatkan.

Selain itu, pengaturan stop loss strategi juga relatif sederhana, tidak dapat sepenuhnya menghindari risiko. Jika terjadi lonjakan besar, stop loss dengan poin tetap dapat langsung ditembus, dan tidak cukup ditangani.

Arah optimasi

Strategi ini memiliki beberapa optimasi utama:

Tambahkan lebih banyak indikator untuk penilaian komprehensif. Misalnya MACD, KD, Brin band, dll. Ini dapat memeriksa efektivitas sinyal momentum dan menghindari sinyal yang menyesatkan.

Dinamis menyesuaikan posisi stop loss. Anda dapat mengatur stop float secara real-time berdasarkan indikator ATR, atau menggunakan teori harga opsi untuk menghitung garis stop loss yang masuk akal. Ini dapat mengurangi probabilitas stop loss yang tertutup.

Optimalkan siklus parameter. Strategi saat ini menggunakan indikator perhitungan siklus 20 hari. Kombinasi parameter yang lebih banyak dapat diuji untuk menemukan parameter siklus optimal.

Kriteria penilaian untuk membedakan perbedaan momentum antara pembelian dan penjualan. Saat ini standar yang sama yaitu 0,5 digunakan. Parameter terbaik antara pembelian dan penjualan dapat diuji secara terpisah.

Tambahkan filter volume transaksi. Misalnya, sinyal hanya akan dikirim jika volume transaksi meningkat. Ini dapat mencegah beberapa penembusan palsu yang tidak mencukupi.

Meringkaskan

Strategi ini menggunakan analisis tren dan indikator momentum yang komprehensif untuk menangkap peluang perdagangan yang ditimbulkan oleh perubahan dinamika harga di garis tengah. Dibandingkan dengan indikator tunggal, kombinasi multi-indikator dapat meningkatkan akurasi penilaian dan ruang keuntungan. Aturan stop loss sederhana dan langsung, dapat dengan cepat menghentikan risiko pengendalian.

/*backtest

start: 2023-12-29 00:00:00

end: 2024-01-28 00:00:00

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=3

strategy("Momentum Strategy, rev.2", overlay=true)

//

// Data

//

src = input(close)

lookback = input(20)

cscheme=input(1, title="Bar color scheme", options=[1,2])

//

// Functions

//

momentum(ts, p) => (ts - ts[p]) / ts[p]

normalize(src, len) =>

hi = highest(src, len)

lo = lowest(src, len)

res = (src - lo)/(hi - lo)

//

// Main

//

price = close

mid = sma(src, lookback)

mom = normalize(momentum(price, lookback),100)

//

// Bar Colors

//

clr1 = cscheme==1?black: red

clr2 = cscheme==1?white: green

barcolor(close < open ? clr1 : clr2)

//

// Strategy

//

if (mom > .5 and price > mid )

strategy.entry("MomLE", strategy.long, stop=high+syminfo.mintick, comment="MomLE")

else

strategy.cancel("MomLE")

if (mom < .5 and price < mid )

strategy.entry("MomSE", strategy.short, stop=low-syminfo.mintick, comment="MomSE")

else

strategy.cancel("MomSE")

//plot(strategy.equity, title="equity", color=red, linewidth=2, style=areabr)