Strategi perdagangan berdasarkan kurva OBV, CMO dan Coppock

Ringkasan

Strategi RB Quantitative Trading Triple-In-One adalah strategi gabungan dari OBV, CMO, dan Coppock Curve. Strategi ini secara komprehensif mempertimbangkan tiga dimensi, yaitu panas, tren jangka pendek, dan tren jangka panjang, untuk membentuk sinyal perdagangan, untuk mencapai entri yang lebih andal.

Prinsip Strategi

Sinyal perdagangan untuk strategi ini berasal dari kombinasi tiga indikator berikut:

OBV: mencerminkan panas besar, kekuatan kekuatan udara. OBV naik berarti kekuatan kekuatan udara meningkat, OBV turun berarti kekuatan udara meningkat.

CMO: mencerminkan tren dalam tingkat perubahan harga jangka pendek dan menengah. CMO untuk positif mewakili tren naik dalam jangka pendek dan CMO untuk negatif mewakili tren turun.

Coppock Curve: Mencerminkan tren perubahan harga jangka panjang. Coppock Curve ke atas menunjukkan garis panjang berada di fase kenaikan, ke bawah menunjukkan fase penurunan.

Ketika OBV naik, CMO dan kurva Coppock naik secara bersamaan, sinyal beli akan muncul. Ini menandakan kekuatan multi-pihak di bursa besar meningkat, dan berada di saluran naik dalam jangka menengah dan panjang, merupakan titik beli yang lebih baik.

Sebaliknya, ketika OBV turun, CMO dan kurva Coppock turun secara bersamaan menghasilkan sinyal jual. Ini menandakan peningkatan kekuatan udara, dan membuka saluran turun jangka menengah dan panjang, merupakan waktu yang lebih baik untuk keluar dari lapangan.

Keunggulan Strategis

Keuntungan terbesar dari strategi ini adalah bahwa tiga dimensi pertimbangan yang komprehensif dari kepanasan pasar, tren jangka pendek dan jangka panjang, sinyal perdagangan hanya dihasilkan setelah memastikan bahwa tren bergerak konsisten dari tingkat massa, jangka pendek dan jangka panjang, sehingga dapat secara efektif menghindari terobosan palsu. Sementara memanfaatkan kepekaan CMO untuk menangkap peluang jangka pendek, kurva Coppock memberikan gelombang panjang yang menjamin arah yang benar.

Selain itu, strategi ini juga dapat digunakan untuk membangun sinyal bidirectional yang dapat menghasilkan tingkat pemanfaatan dana yang lebih baik.

Risiko Strategis

Risiko utama dari strategi ini adalah bahwa kurva Coppock dan indikator CMO yang digunakan untuk menghitung ROC memiliki siklus yang lebih lama dan akan memiliki keterlambatan tertentu. Ketika peristiwa pasar yang mendadak berubah secara drastis, kurva Coppock dan indikator CMO dapat ditunda untuk membuat keputusan.

Selain itu, penggabungan sederhana dari tiga indikator tersebut, tanpa mempertimbangkan pengaturan bobot antara indikator, juga dapat mempengaruhi akurasi penilaian.

Arah optimasi strategi

Strategi ini dapat dioptimalkan dari beberapa aspek berikut:

Adaptasi siklus ROC diatur untuk kurva Coppock dan CMO, sehingga parameter indikator dapat secara otomatis beradaptasi dengan frekuensi perubahan pasar.

Peningkatan berat pengaturan indikator, sehingga beberapa penilaian indikator yang lebih akurat berperan utama, meningkatkan stabilitas sinyal.

Menambahkan strategi stop loss, menggunakan indikator ATR untuk mengatur batas stop loss perdagangan, dan secara efektif mengontrol kerugian maksimum dalam satu transaksi.

Menggunakan keuntungan dari respon cepat OBV, mengatur reversal OBV sebagai sinyal stop loss, untuk menghindari kerugian besar.

Meringkaskan

RB kuantitatif perdagangan tiga-in-satu strategi menyeluruh mempertimbangkan panas besar, jangka pendek dan jangka panjang pergerakan tiga dimensi, membentuk sinyal beli dan jual. Ini menggabungkan keunggulan dari beberapa indikator, memastikan bahwa pasar posisi kosong dan jangka panjang tren cenderung konsisten setelah menghasilkan sinyal perdagangan. Keuntungan utama adalah sinyal stabil dan dapat diandalkan, efektif untuk menghindari false breakout.

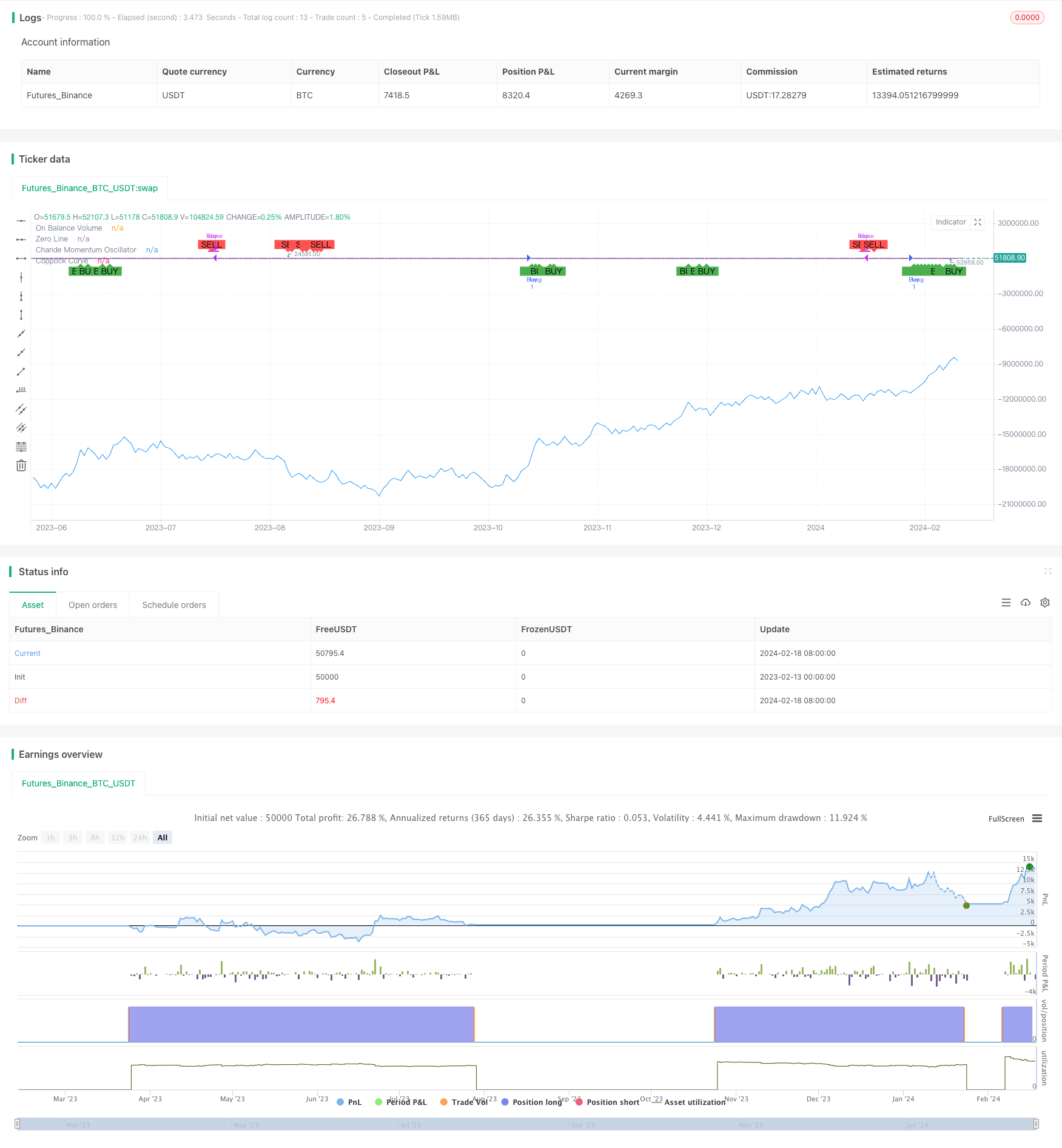

/*backtest

start: 2023-02-13 00:00:00

end: 2024-02-19 00:00:00

period: 1d

basePeriod: 1h

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=4

strategy("RB - OBV Coppock CMO Strategy", overlay=true)

// Input for CMO period

cmo_period = input(14, title="Chande Momentum Oscillator Period")

// Input for Coppock Curve periods

coppock_long = input(14, title="Coppock Curve Long ROC Period")

coppock_short = input(11, title="Coppock Curve Short ROC Period")

coppock_wma = input(10, title="Coppock Curve WMA Period")

// Thresholds for CMO

cmo_buy_threshold = input(50, title="CMO Buy Threshold")

cmo_sell_threshold = input(-50, title="CMO Sell Threshold")

// Calculating OBV

obv = cum(close > close[1] ? volume : close < close[1] ? -volume : 0)

// Calculating Coppock Curve

roc_long = roc(close, coppock_long)

roc_short = roc(close, coppock_short)

coppock_curve = wma(roc_long + roc_short, coppock_wma)

// Calculating Chande Momentum Oscillator

cmo = cmo(close, cmo_period)

// Generate buy and sell signals

buy_signal = obv > obv[1] and coppock_curve > 0 and coppock_curve > coppock_curve[1] and cmo > cmo_buy_threshold

sell_signal = obv < obv[1] and coppock_curve < 0 and coppock_curve < coppock_curve[1] and cmo < cmo_sell_threshold

// Plotting signals on the chart

plotshape(series=buy_signal, title="Buy Signal", location=location.belowbar, color=color.green, style=shape.labelup, text="BUY")

plotshape(series=sell_signal, title="Sell Signal", location=location.abovebar, color=color.red, style=shape.labeldown, text="SELL")

// Setting up the strategy entry and exit points

if (buy_signal)

strategy.entry("Buy", strategy.long)

if (sell_signal)

strategy.close("Buy")

// Plot OBV and Coppock Curve for reference

plot(obv, title="On Balance Volume", color=color.blue)

hline(0, "Zero Line", color=color.gray)

plot(coppock_curve, title="Coppock Curve", color=color.purple)

plot(series=cmo, title="Chande Momentum Oscillator", color=color.orange)