Strategi pelacakan tren 1 jam berdasarkan RSI dan rata-rata pergerakan ganda

Ringkasan

Strategi ini menggunakan indeks relatif kuat lemah (RSI) dan dua rata-rata bergerak sederhana (SMA) sebagai indikator utama untuk menghasilkan sinyal overhead dan overhead dalam kerangka waktu 1 jam. Dengan pengaturan kondisional RSI dan SMA yang longgar, peningkatan frekuensi pemicu sinyal dilakukan. Strategi ini juga menggunakan indikator rata-rata amplitudo real (ATR) untuk manajemen risiko dan secara dinamis mengatur stop loss dan stop loss.

Strategi ini mencakup:

- Indikator RSI digunakan untuk mengidentifikasi potensi overbought dan oversold sebagai sinyal untuk melakukan overbought dan oversold.

- Gunakan persilangan SMA cepat dan SMA lambat untuk menilai potensi tren naik ((golden forks) dan tren turun ((dead forks)) [2].

- Ketika RSI dan SMA memenuhi kondisi melakukan over atau short pada saat yang sama, posisi dibuka untuk membangun posisi di arah yang sesuai.

- Menggunakan indikator ATR untuk menghitung stop loss dan stop loss yang dinamis untuk mengendalikan risiko setiap transaksi.

- Dengan mengubah warna latar belakang grafik, Anda dapat melihat secara langsung bagaimana sinyal strategi dipicu, sehingga mudah untuk melakukan debug dan memahami logika strategi.

Prinsip Strategi

- Indikator RSI: Ketika RSI di bawah 50, menunjukkan bahwa pasar mungkin berada dalam keadaan oversold dan ada potensi kenaikan harga, sehingga memicu sinyal overbought; Ketika RSI di atas 50, menunjukkan bahwa pasar mungkin berada dalam keadaan overbought dan ada potensi penurunan harga, sehingga memicu sinyal short.

- Dua garis sejajar: ketika SMA cepat melewati SMA lambat (((golden forks), menunjukkan potensi tren naik, memicu sinyal multiply; ketika SMA cepat melewati SMA lambat (((dead forks), menunjukkan potensi tren turun, memicu sinyal blanko。

- Kondisi untuk membuka posisi: hanya jika RSI dan garis rata-rata ganda memenuhi kondisi putar atau putar pada saat yang sama, posisi akan dibuka untuk membangun posisi di arah yang sesuai, untuk meningkatkan keandalan sinyal.

- Pengelolaan risiko: Menggunakan indikator ATR untuk menghitung stop loss dan stop loss yang dinamis, stop loss ditetapkan 1,5 kali lipat dari harga pembukaan posisi ditambah / dikurangi ATR, stop loss ditetapkan 1 kali lipat dari harga pembukaan posisi ditambah / dikurangi ATR. Dengan demikian, stop loss dapat disesuaikan secara dinamis sesuai dengan kondisi pasar yang berfluktuasi, mengendalikan risiko setiap perdagangan.

Keunggulan Strategis

- Adaptif: Dengan pengaturan kondisi RSI yang longgar dan garis lurus ganda, strategi dapat beradaptasi dengan kondisi pasar yang berbeda dalam kerangka waktu 1 jam, menangkap lebih banyak peluang perdagangan.

- Pengelolaan risiko: Menggunakan indikator ATR untuk mengatur stop loss dan stop loss secara dinamis, dapat disesuaikan secara fleksibel sesuai dengan fluktuasi pasar, dan secara efektif mengontrol risiko setiap transaksi.

- Sederhana dan mudah digunakan: logika strategi jelas, indikator yang digunakan sederhana dan mudah dipahami, mudah dipahami dan diterapkan.

- Bantuan visual: Intuisi menunjukkan sinyal kebijakan dengan perubahan warna latar belakang grafik, untuk memudahkan debug dan pengoptimalan

Risiko Strategis

- Perdagangan yang lebih sering: Karena pengaturan kondisi RSI dan Garis Garis Ganda yang lebih longgar, strategi dapat menghasilkan sinyal perdagangan yang lebih sering, yang menyebabkan peningkatan biaya perdagangan yang memengaruhi pendapatan keseluruhan.

- Market close-out: Dalam market close-out yang kurang berfluktuasi, RSI dan bi-equilibrium dapat menghasilkan sinyal palsu yang sering terjadi, yang menyebabkan kinerja strategi yang buruk.

- Kurangnya tren: Strategi ini terutama bergantung pada RSI dan garis lurus ganda untuk menilai tren, tetapi dalam beberapa kasus, pasar mungkin tidak memiliki karakteristik tren yang jelas, yang menyebabkan sinyal strategi gagal.

- Sensitivitas parameter: Kinerja strategi mungkin lebih sensitif terhadap pengaturan parameter indikator seperti RSI, SMA, dan ATR, dan kombinasi parameter yang berbeda dapat menyebabkan perbedaan kinerja strategi yang lebih besar.

Arah optimasi strategi

- Optimasi parameter: mengoptimalkan parameter indikator seperti RSI, SMA dan ATR untuk menemukan kombinasi parameter yang berkinerja terbaik pada data historis, meningkatkan stabilitas dan keandalan strategi.

- Filter sinyal: memperkenalkan indikator teknis lainnya atau indikator sentimen pasar untuk melakukan konfirmasi kedua pada sinyal yang dihasilkan oleh RSI dan garis ganda, mengurangi munculnya sinyal palsu.

- Penyesuaian bobot dinamis: penyesuaian bobot dinamis RSI dan sinyal linier ganda sesuai dengan intensitas tren pasar, memberikan bobot yang lebih tinggi ketika tren jelas, menurunkan bobot di pasar yang menyusun, meningkatkan fleksibilitas strategi.

- Optimalisasi Stop Loss: Optimalisasi ATR untuk menemukan rasio Stop Loss yang optimal dan meningkatkan keuntungan dari strategi yang disesuaikan dengan risiko. Selain itu, Anda dapat mempertimbangkan untuk memperkenalkan metode Stop Loss lainnya, seperti Stop Loss berdasarkan support / resistance, atau Stop Loss berdasarkan waktu.

- Analisis multi-frame waktu: menggabungkan sinyal dari frame waktu lain (misalnya 4 jam, garis matahari, dll) untuk memfilter dan mengkonfirmasi sinyal dari frame waktu 1 jam, meningkatkan keandalan sinyal.

Meringkaskan

Strategi ini menghasilkan sinyal pelacakan tren dalam jangka waktu 1 jam dengan kombinasi dua indikator teknis yang mudah digunakan, yaitu RSI dan bi-equilibrium, dan menggunakan indikator ATR untuk manajemen risiko dinamis. Logika strategi ini jelas, mudah dimengerti dan diimplementasikan, cocok untuk dipelajari dan digunakan oleh pemula. Namun, strategi ini juga memiliki beberapa risiko potensial, seperti perdagangan yang sering terjadi, kinerja pasar yang buruk, kekurangan tren, dll.

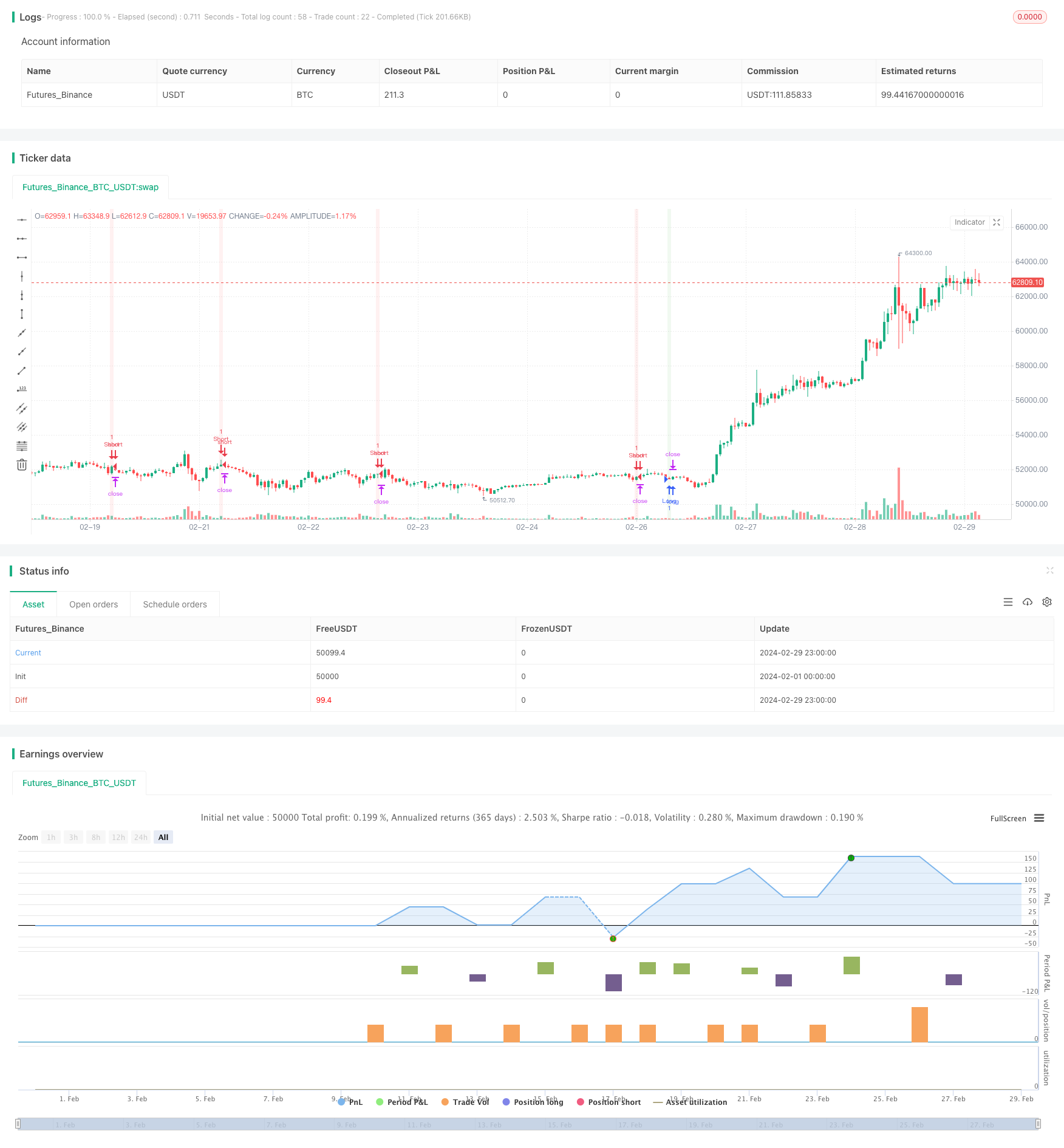

/*backtest

start: 2024-02-01 00:00:00

end: 2024-02-29 23:59:59

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=5

strategy("Debugged 1H Strategy with Liberal Conditions", shorttitle="1H Debug", overlay=true, pyramiding=0)

// Parameters

rsiLength = input.int(14, title="RSI Length")

rsiLevel = input.int(50, title="RSI Entry Level") // More likely to be met than the previous 70

fastLength = input.int(10, title="Fast MA Length")

slowLength = input.int(21, title="Slow MA Length")

atrLength = input.int(14, title="ATR Length")

atrMultiplier = input.float(1.5, title="ATR Multiplier for SL")

riskRewardMultiplier = input.float(2, title="Risk/Reward Multiplier")

// Indicators

rsi = ta.rsi(close, rsiLength)

fastMA = ta.sma(close, fastLength)

slowMA = ta.sma(close, slowLength)

atr = ta.atr(atrLength)

// Trades

longCondition = ta.crossover(fastMA, slowMA) and rsi < rsiLevel

shortCondition = ta.crossunder(fastMA, slowMA) and rsi > rsiLevel

// Entry and Exit Logic

if (longCondition)

strategy.entry("Long", strategy.long)

strategy.exit("Exit Long", "Long", profit=atrMultiplier * atr, loss=atr)

if (shortCondition)

strategy.entry("Short", strategy.short)

strategy.exit("Exit Short", "Short", profit=atrMultiplier * atr, loss=atr)

// Debugging: Visualize when conditions are met

bgcolor(longCondition ? color.new(color.green, 90) : na)

bgcolor(shortCondition ? color.new(color.red, 90) : na)