Ringkasan

Strategi ini adalah sistem perdagangan kuantitatif yang menggabungkan Gaussian Channel dan Stochastic RSI yang relatif kuat secara acak. Strategi ini menangkap peluang untuk membalikkan tren pasar dengan memantau persilangan harga dengan Gaussian Channel dan pergerakan RSI acak.

Prinsip Strategi

Logika inti dari strategi ini mencakup bagian-bagian utama berikut:

- Konstruksi saluran Gaussian: menggunakan rata-rata bergerak indeks 20 periode (EMA) sebagai sumbu tengah saluran, dan batas atas dan bawah saluran adalah sumbu tengah ditambah pengurangan 2 kali selisih standar.

- Perhitungan RSI acak: Pertama menghitung RSI 14 siklus, kemudian menerapkan rumus acak 14 siklus pada nilai RSI, dan akhirnya hasil pengolahan 3 siklus yang halus mendapatkan garis K dan garis D.

- Sinyal perdagangan yang dihasilkan: ketika harga menembus Gaussian channel dan secara acak RSI K garis melalui garis D, menghasilkan sinyal multitasking; ketika harga jatuh Gaussian channel, keluar dari posisi.

Keunggulan Strategis

- Keandalan sinyal yang tinggi: Menggabungkan indikator dua dimensi tren dan momentum, dapat secara efektif mengurangi sinyal palsu.

- Pengendalian risiko yang sempurna: Menggunakan sifat dinamis dari saluran Gauss, dapat secara otomatis menyesuaikan zona perdagangan sesuai dengan fluktuasi pasar.

- Adaptabilitas: Strategi dapat beradaptasi dengan lingkungan pasar yang berbeda dan varietas perdagangan melalui desain parametrik.

- Efisiensi pelaksanaan: Strategi logis jelas dan sederhana, perhitungan kecil, cocok untuk perdagangan real-time.

Risiko Strategis

- Risiko keterlambatan: Penghitungan rata-rata bergerak dan standar deviasi memiliki keterlambatan tertentu, yang dapat menyebabkan penundaan waktu masuk.

- Risiko terobosan palsu: Dalam pasar yang bergejolak, sinyal terobosan palsu mungkin sering terjadi.

- Sensitivitas parameter: Efektivitas strategi sensitif terhadap pengaturan parameter, dan parameter mungkin perlu disesuaikan dalam lingkungan pasar yang berbeda.

- Ketergantungan pada kondisi pasar: Strategi mungkin tidak bekerja dengan baik di pasar horizontal dengan tren yang tidak jelas.

Arah optimasi strategi

- Optimasi pemfilteran sinyal: Anda dapat menambahkan indikator tambahan seperti volume transaksi, volatilitas, dan lain-lain untuk memfilter sinyal perdagangan.

- Penyesuaian parameter dinamis: Memperkenalkan mekanisme adaptasi, menyesuaikan parameter saluran dan parameter RSI acak secara dinamis sesuai dengan kondisi pasar.

- Perbaikan mekanisme stop loss: penambahan mekanisme stop loss yang dapat dilacak atau stop loss yang dinamis berdasarkan volatilitas.

- Optimasi manajemen posisi: Sesuaikan rasio kepemilikan posisi dengan intensitas sinyal dan volatilitas pasar.

Meringkaskan

Strategi ini, dengan menggabungkan pelacakan tren dan indikator dinamika dalam analisis teknis, membangun sistem perdagangan kuantitatif yang logis, lengkap, dan dapat dikontrol risiko. Meskipun ada beberapa risiko yang melekat, strategi ini diharapkan untuk mempertahankan kinerja yang stabil di berbagai lingkungan pasar melalui optimasi dan perbaikan yang berkelanjutan. Desain modular strategi ini juga memberikan dasar yang baik untuk optimasi dan perluasan selanjutnya.

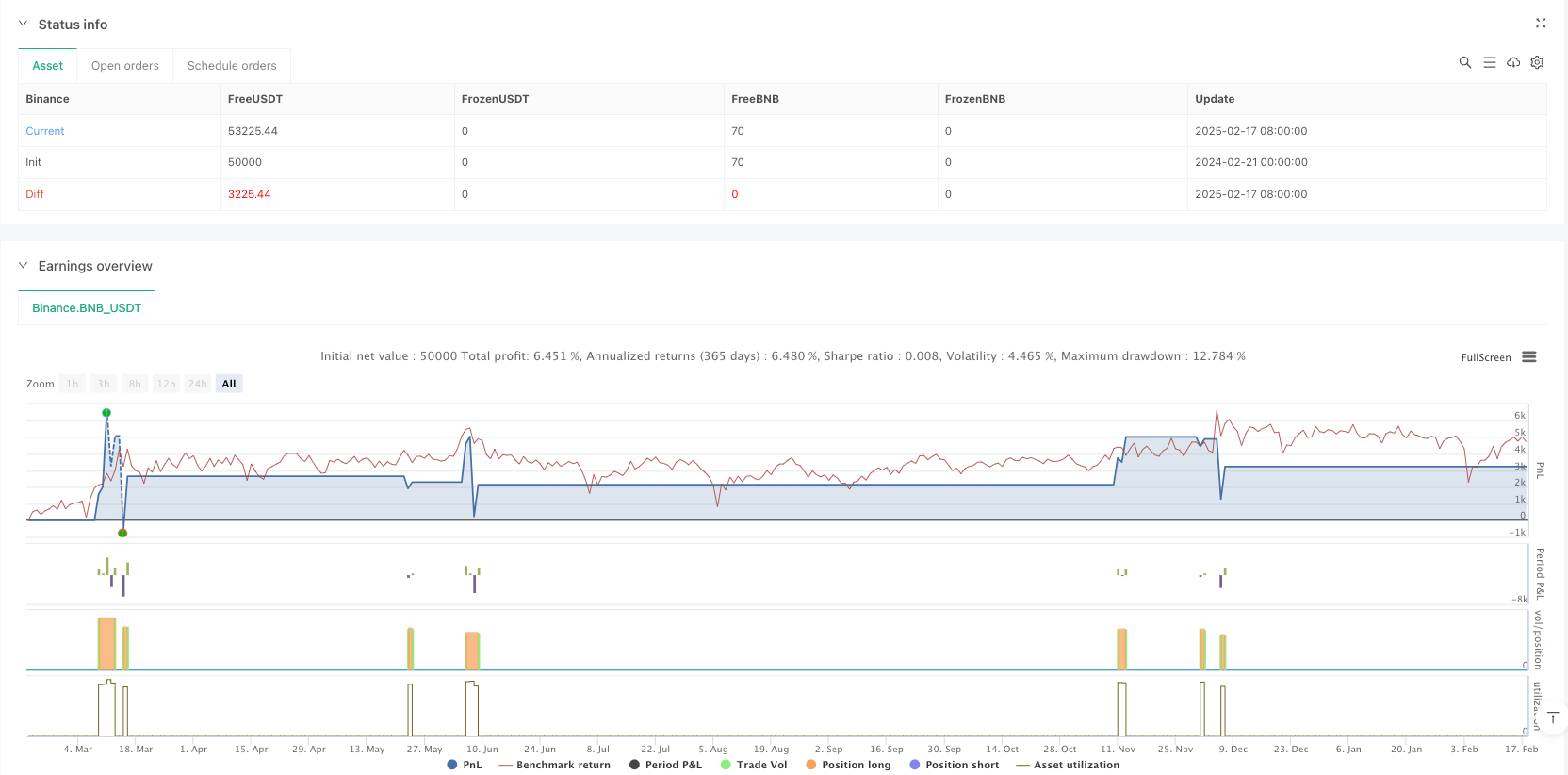

/*backtest

start: 2024-02-21 00:00:00

end: 2025-02-18 08:00:00

period: 1d

basePeriod: 1d

exchanges: [{"eid":"Binance","currency":"BNB_USDT"}]

*/

//@version=5

strategy("SAJJAD JAMSHIDI Channel with Stochastic RSI Strategy", overlay=true, commission_type=strategy.commission.percent, commission_value=0.1, slippage=0, default_qty_type=strategy.percent_of_equity, default_qty_value=100, process_orders_on_close=true)

// Gaussian Channel Inputs

lengthGC = input.int(20, "Gaussian Channel Length", minval=1)

multiplier = input.float(2.0, "Standard Deviation Multiplier", minval=0.1)

// Calculate Gaussian Channel

basis = ta.ema(close, lengthGC)

deviation = multiplier * ta.stdev(close, lengthGC)

upperChannel = basis + deviation

lowerChannel = basis - deviation

// Plot Gaussian Channel

plot(basis, "Basis", color=color.blue)

plot(upperChannel, "Upper Channel", color=color.green)

plot(lowerChannel, "Lower Channel", color=color.red)

// Stochastic RSI Inputs

rsiLength = input.int(14, "RSI Length", minval=1)

stochLength = input.int(14, "Stochastic Length", minval=1)

smoothK = input.int(3, "Smooth K", minval=1)

smoothD = input.int(3, "Smooth D", minval=1)

// Calculate RSI

rsi = ta.rsi(close, rsiLength)

// Calculate Stochastic RSI

lowestRSI = ta.lowest(rsi, stochLength)

highestRSI = ta.highest(rsi, stochLength)

stochRSI = (rsi - lowestRSI) / (highestRSI - lowestRSI) * 100

k = ta.sma(stochRSI, smoothK)

d = ta.sma(k, smoothD)

// Trading Conditions

stochUp = k > d

priceAboveUpper = ta.crossover(close, upperChannel)

priceBelowUpper = ta.crossunder(close, upperChannel)

strategy.entry("Long", strategy.long, when=priceAboveUpper and stochUp)

strategy.close("Long", when=priceBelowUpper)