Ringkasan

MomentumBreakout V1.2 adalah strategi perdagangan kuantitatif yang menggabungkan sistem konfirmasi multi-indikator dengan manajemen posisi dinamis. Konsep desain inti dari strategi ini adalah mengkonfirmasi tren pasar secara kolaboratif melalui beberapa indikator teknis (EMA, RSI, MACD), masuk saat harga menerobos posisi kunci, dan bekerja sama dengan ATR untuk secara dinamis menyesuaikan posisi stop loss, untuk mencapai penanggulangan tren yang efektif. Strategi ini menggunakan kontrol posisi cerdas berdasarkan nilai bersih dan volatilitas akun, sekaligus menggabungkan mekanisme penyesuaian dan waktu keluar yang dinamis untuk mengoptimalkan pemanfaatan dana dan mengendalikan risiko.

Prinsip Strategi

Strategi MomentumBreakout V1.2 beroperasi berdasarkan sistem konfirmasi indikator berlapis dan mekanisme kontrol risiko yang ketat. Logika perdagangan inti adalah sebagai berikut:

Konfirmasi tren multi-indikator:

- Strategi menggunakan EMA cepat (siklus 15) dan EMA lambat (siklus 40) untuk membangun kerangka penilaian tren dasar

- Pada saat yang sama memperkenalkan RSI dan MACD indikator 1 jam periode waktu sebagai tambahan konfirmasi, mengurangi sinyal false break

- Persyaratan masuk multi-head: harga naik melalui EMA cepat, dan EMA cepat> EMA lambat, 1 jam RSI> 50, 1 jam MACD dalam kondisi bullish, harga berada di atas 20 siklus SMA

- Syarat masuk kosong: harga di bawah melewati EMA lambat, dan EMA cepat < EMA lambat, ATR fluktuasi naik

Manajemen Posisi Dinamis:

- Ukuran setiap posisi perdagangan berdasarkan nilai bersih akun, set proporsi risiko, dan volatilitas ATR

- Dengan rumus:*Persentase risiko) /) 1.2*ATR) menentukan posisi dasar

- Beradaptasi secara dinamis dengan kelipatan leverage, dengan maksimal set basis leverage (default 5x) dan secara otomatis menurunkan leverage sesuai dengan volatilitas pasar untuk mengendalikan risiko

Sistem Pencegahan Kerusakan Cerdas:

- Stop loss awal ditetapkan sebagai harga masuk ± 1,2 kali ATR ((multihead ke bawah, head kosong ke atas)

- Menggunakan ATR untuk melacak stop loss, dengan harga bergerak ke arah yang menguntungkan, garis stop loss mengikuti dengan jarak 0,5 kali ATR

- Desain ini melindungi keuntungan dan memberikan ruang yang cukup bagi harga untuk berfluktuasi.

Keterbatasan waktu:

- Tetapkan waktu maksimum untuk memegang posisi (default 72 K-line, kira-kira 12 jam dalam siklus 10 menit)

- Lebih dari set periodic auto-clear position, menghindari jangka panjang dari risiko pasar

Pertimbangan biaya transaksi:

- Mengintegrasikan biaya transaksi dalam perhitungan strategi, dengan default 0.1%

- Mempertimbangkan biaya dua arah (in dan out) untuk membuat hasil pengembalian lebih dekat dengan lingkungan perdagangan yang sebenarnya

Keunggulan Strategis

Sebuah analisis mendalam tentang kode strategi Momentum Breakout V1.2 menunjukkan beberapa keuntungan dari strategi ini:

Konfirmasi tren multidimensiDengan menggabungkan beberapa indikator teknis dengan periode waktu yang berbeda (EMA, RSI, MACD), membentuk sistem penilaian tren tiga dimensi, secara efektif mengurangi sinyal false breakout, meningkatkan kualitas masuk.

Pengendalian Risiko CerdasRisiko per transaksi dibatasi pada persentase tetap dari nilai bersih akun (default 0.5%), memastikan bahwa kerugian transaksi tunggal tidak akan berdampak signifikan pada akun, dan menghasilkan pertumbuhan dana yang stabil dan jangka panjang.

Volatilitas beradaptasiMengubah ukuran posisi dan kelipatan leverage secara dinamis berdasarkan indikator ATR, secara otomatis mengurangi risiko di pasar yang berfluktuasi tinggi, meningkatkan pemanfaatan modal secara moderat di pasar yang berfluktuasi rendah, dan mencapai manajemen volatilitas “seiring dengan perkembangan”.

Multi-Layer Stop Loss ProtectionKombinasi dari Stop Loss FIXED INITIAL dan Stop Loss DYNAMIC TRACKING, membatasi kerugian maksimum yang mungkin terjadi dan mengunci sebagian keuntungan dengan pergerakan harga yang menguntungkan, untuk menghindari penarikan yang berlebihan.

Batas waktu risikoDengan mekanisme penarikan waktu yang wajib, dana dapat terhindar dari keterlambatan dalam satu transaksi untuk waktu yang lama, meningkatkan efisiensi pemanfaatan dana, dan mencegah terjadinya eksposur yang berlebihan terhadap risiko pasar.

Kustomisasi seluruh parameterSemua parameter penting (siklus EMA, pengaturan ATR, persentase risiko, kelipatan leverage, waktu memegang posisi, dll.) dapat disesuaikan melalui antarmuka input, sehingga strategi dapat disesuaikan dengan lingkungan pasar yang berbeda dan preferensi risiko pribadi.

Kemampuan transaksi dua arahIni mendukung strategi multi-head dan headless sekaligus, dapat mencari peluang perdagangan dalam tren pasar yang berbeda, dan memiliki kemampuan beradaptasi yang lebih kuat dibandingkan dengan strategi satu arah.

Risiko Strategis

Meskipun Momentum Breakout V1.2 didesain dengan pertimbangan multi-lapisan pengendalian risiko, risiko yang potensial adalah sebagai berikut:

Risiko pasar yang bergejolakStrategi ini didasarkan pada tren pelacakan dan desain konsepsi terobosan, yang dapat menghasilkan sinyal terobosan palsu yang sering terjadi di pasar yang bergoyang tanpa arah yang jelas, yang menyebabkan terobosan terobosan berturut-turut, membentuk “putaran stop loss”.

- Solusi: Anda dapat mempertimbangkan untuk menambahkan filter volatilitas, mengurangi leverage sementara, atau menghentikan perdagangan jika Anda mengidentifikasi pasar tanpa tren yang berfluktuasi tinggi.

Risiko Perjalanan EkstrimDalam situasi ekstrim seperti pasar yang bergejolak atau ribut, harga mungkin langsung melompati harga stop loss, yang menyebabkan harga stop loss yang sebenarnya jauh di bawah atau jauh di atas titik stop loss yang diharapkan, yang menyebabkan kerugian yang melebihi ekspektasi.

- Solusi: Pertimbangkan untuk menetapkan rasio kerugian maksimum yang diizinkan, atau memperkenalkan mekanisme penyesuaian risiko dinamis berdasarkan volatilitas.

Risiko keterlambatan indikatorSemua indikator teknis memiliki sifat keterlambatan, terutama indikator garis rata seperti EMA dan MACD, yang dapat menyebabkan terjadinya ketinggalan waktu masuk dan kehilangan sebagian dari situasi.

- Solusi: Pertimbangkan untuk memperkenalkan indikator prospektif (seperti struktur harga, analisis volume transaksi) sebagai alat konfirmasi tambahan.

Parameter Trap OptimisasiTerlalu banyak parameter yang dioptimalkan untuk data historis dapat menyebabkan masalah “overfitting” yang membuat strategi tidak dapat bereaksi dengan baik dalam perdagangan langsung.

- Solusinya: Mengadopsi dataset tes yang beragam, mencakup lingkungan pasar yang berbeda, dan menjaga parameter yang relatif stabil daripada mengejar optimasi ekstrem.

Leverage memperbesar risikoMeskipun strategi ini dirancang dengan mekanisme penyesuaian leverage yang dinamis, pengaturan leverage dasar masih dapat memperbesar kerugian dalam situasi yang terus-menerus tidak menguntungkan.

- Solusi: Kurangi pengaturan leverage dasar, atau tambahkan limiter kerugian berturut-turut untuk secara otomatis mengurangi risiko setelah berhenti berturut-turut.

Dua sisi dari mekanisme waktu keluarSementara mekanisme penarikan waktu tetap membantu untuk mengendalikan eksposur risiko, namun juga dapat menghentikan perdagangan yang menguntungkan terlalu dini dalam tren kuat.

- Solusi: Pertimbangkan untuk mengadaptasi waktu memegang posisi secara dinamis berdasarkan target laba dan intensitas tren.

Arah optimasi strategi

Berdasarkan analisis mendalam terhadap kode kebijakan Momentum Breakout V1.2, berikut adalah beberapa kemungkinan arah optimasi:

Klasifikasi status fluktuasiIntroduksi analisis periodik volatilitas, membagi pasar menjadi dua negara “trending” dan “shaky” dan menyesuaikan parameter strategi untuk dinamika negara yang berbeda. Hal ini dapat membantu strategi untuk lebih beradaptasi dengan lingkungan pasar yang berbeda dan mengurangi sinyal palsu di pasar yang bergoyang.

Synchronous multi siklus waktu: memperluas kerangka multi-siklus waktu saat ini, menambahkan periode yang lebih lama (misalnya 4 jam atau hari) untuk mengkonfirmasi tren, membangun sistem sinkronisasi siklus waktu tiga tingkat, meningkatkan stabilitas dan keandalan penilaian tren.

Mekanisme konfirmasi pengiriman: Mengintegrasikan indikator volume transaksi ke dalam sistem konfirmasi terobosan, yang meminta terobosan harga disertai dengan peningkatan volume transaksi, yang membantu mengidentifikasi terobosan nyata dengan potensi yang lebih besar.

Dinamika waktu keluar: Mengupgrade mekanisme penarikan waktu tetap yang ada menjadi sistem penarikan dinamis berdasarkan kekuatan tren dan kinerja keuntungan, yang memungkinkan perpanjangan waktu memegang posisi dalam tren kuat, dan penutupan perdagangan lebih awal dalam tren lemah.

Optimalisasi Pembelajaran MesinPengertian: Memperkenalkan algoritma pembelajaran mesin sederhana untuk menilai secara dinamis lingkungan pasar dan kualitas terobosan, memungkinkan penyesuaian parameter secara adaptif, mengurangi intervensi manusia dan meningkatkan fleksibilitas strategi.

Penghapusan pengendalian optimasi: Menambahkan mekanisme pengendalian risiko yang didasarkan pada penarikan nilai bersih akun, secara otomatis mengurangi risiko atau menangguhkan perdagangan jika akun mengalami kerugian berturut-turut atau mencapai persentase penarikan tertentu, sampai kondisi pasar membaik.

Upgrade manajemen dana: Menggunakan sistem manajemen modal dinamis berdasarkan rumus Kelly, yang secara dinamis menyesuaikan rasio risiko setiap transaksi berdasarkan win-loss ratio dan win-win historis, untuk memaksimalkan tingkat pertumbuhan modal jangka panjang.

Parameter beradaptasiModul adaptasi parameter yang dikembangkan, memungkinkan parameter penting seperti siklus EMA, ATR, dan lain-lain dapat disesuaikan secara dinamis dengan karakteristik fluktuasi pasar baru-baru ini, meningkatkan kemampuan adaptasi strategi.

Meringkaskan

MomentumBreakout V1.2 adalah strategi perdagangan kuantitatif yang komprehensif yang menggabungkan sistem konfirmasi multi-indikator, manajemen posisi dinamis, dan mekanisme stop loss cerdas. Strategi ini dapat secara efektif mengidentifikasi peluang terobosan harga melalui konfirmasi sinergis indikator teknis seperti EMA, RSI, MACD, dll.

Strategi ini sangat cocok untuk beroperasi di pasar tren dengan arah yang jelas, dapat menangkap peluang harga pendek dalam menangkap ganda ganda ke atas. Namun, di pasar yang tidak tren yang bergoyang mungkin menghadapi tantangan dari false breakout dan stop loss yang sering. Optimasi masa depan dapat berfokus pada klasifikasi lingkungan pasar, koordinasi multi-siklus waktu, pengakuan volume transaksi dan penyesuaian parameter dinamis, dan lain-lain, untuk lebih meningkatkan fleksibilitas dan ketahanan strategi.

Secara keseluruhan, MomentumBreakout V1.2 menyediakan kerangka kerja perdagangan kuantitatif yang terstruktur dengan jelas dan logis yang ketat, yang dapat diterapkan langsung pada perdagangan nyata, tetapi juga dapat digunakan sebagai modul dasar untuk sistem perdagangan yang lebih kompleks, dengan nilai praktis yang tinggi dan potensi perluasan.

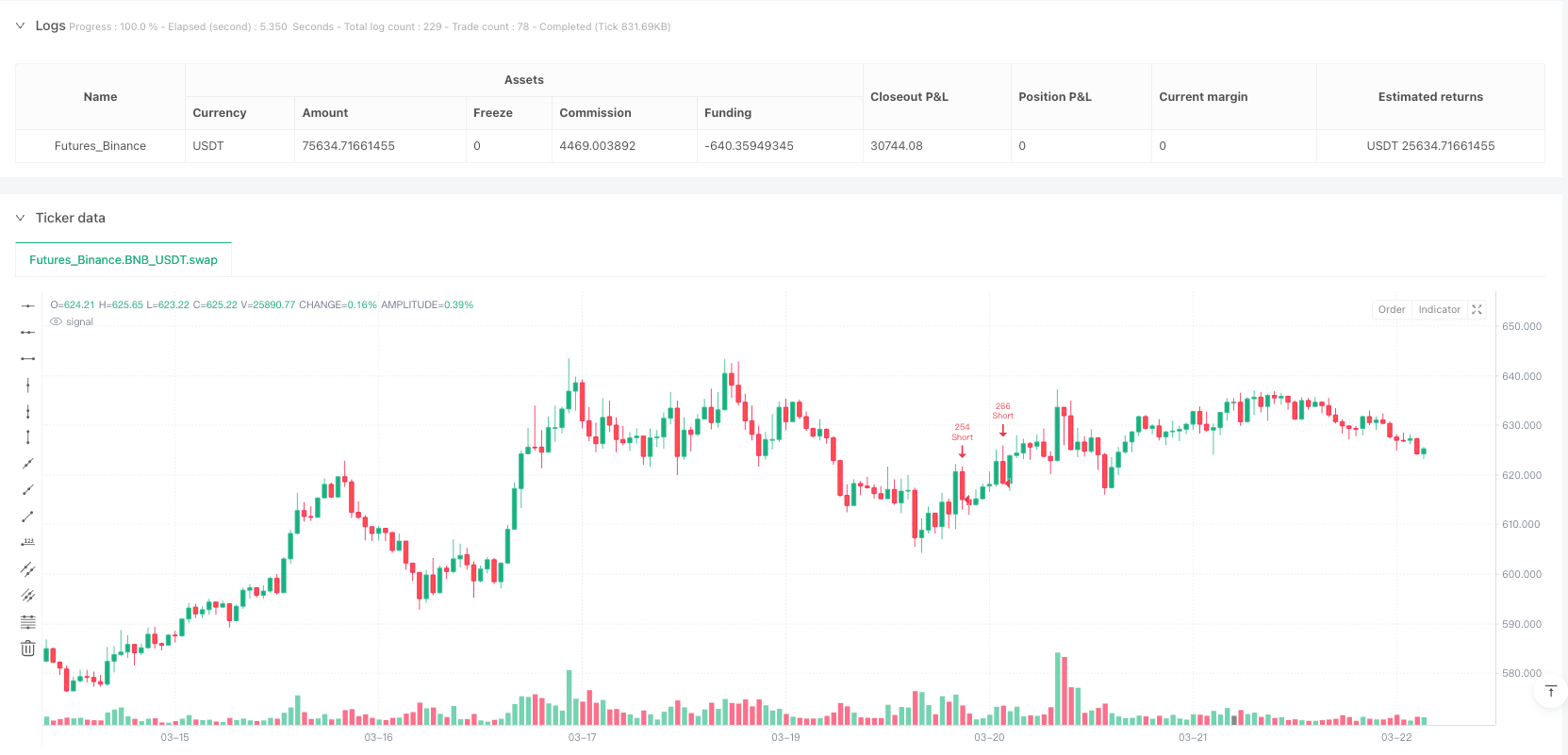

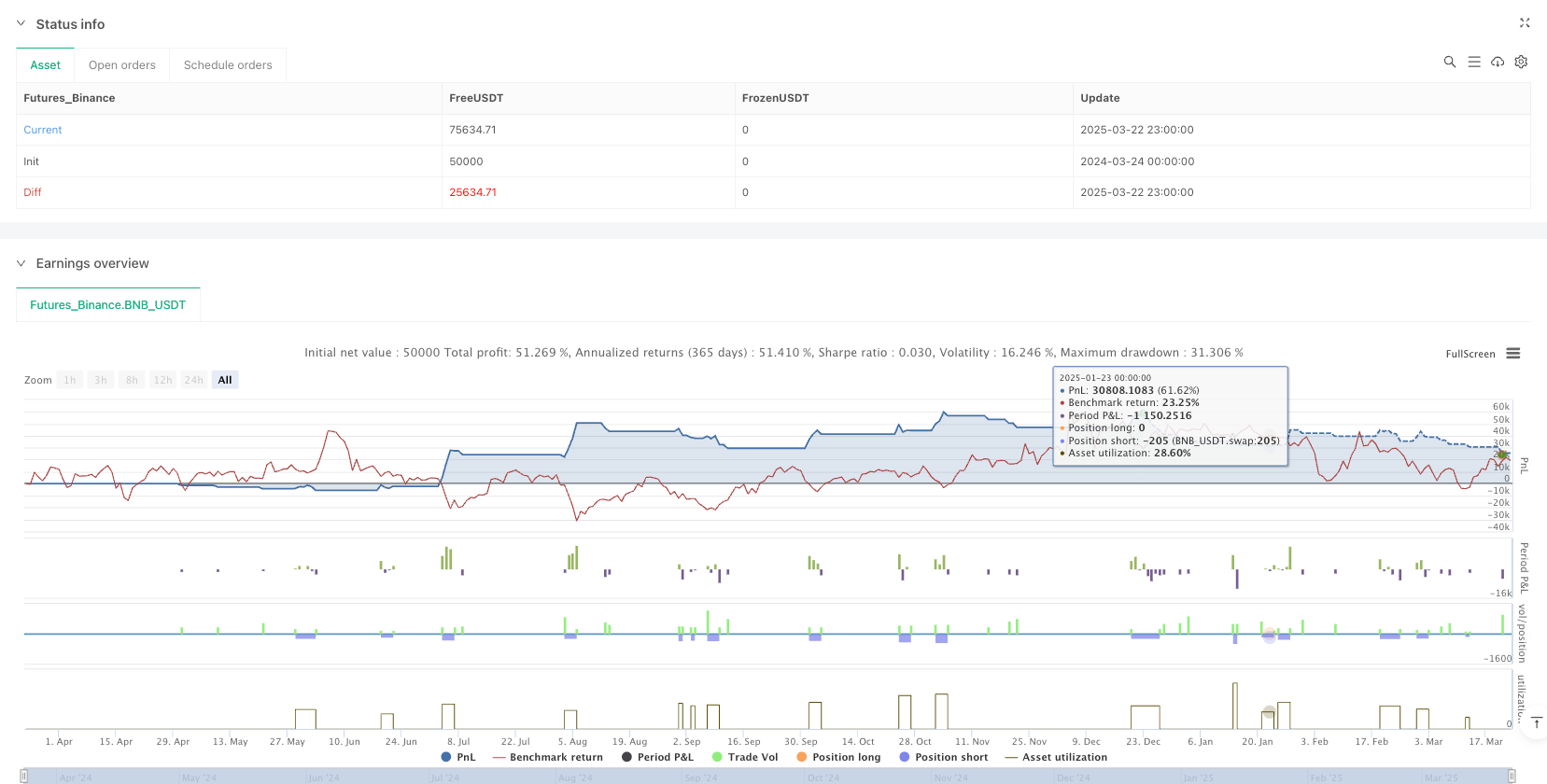

/*backtest

start: 2024-03-24 00:00:00

end: 2025-03-23 00:00:00

period: 1h

basePeriod: 1h

exchanges: [{"eid":"Futures_Binance","currency":"BNB_USDT"}]

*/

//@version=6

strategy("MomentumBreakout V1.2 - DOGE/USDT", overlay=true, margin_long=20, margin_short=20)

// === Core Parameters ===

emaFast = input.int(15, "Fast EMA Length", minval=10, maxval=50)

emaSlow = input.int(40, "Slow EMA Length", minval=20, maxval=100)

atrPeriod = input.int(14, "ATR Period", minval=1, maxval=50)

riskPct = input.float(0.5, "Risk Per Trade (%)", minval=0.1, maxval=5.0, step=0.1)

baseLeverage = input.float(5.0, "Base Leverage", minval=1.0, maxval=20.0, step=0.5)

feeRate = input.float(0.1, "Fee Rate (%)", minval=0.0, maxval=1.0, step=0.01)

maxHoldBars = input.int(72, "Max Hold Bars (12H)", minval=1, maxval=1000)

rsiPeriod = input.int(14, "RSI Period", minval=5, maxval=50)

macdFast = input.int(12, "MACD Fast Length", minval=5, maxval=50)

macdSlow = input.int(26, "MACD Slow Length", minval=5, maxval=50)

macdSignal = input.int(9, "MACD Signal Length", minval=1, maxval=50)

// === Calculate Indicators ===

// EMA (10m)

emaFastValue = ta.ema(close, emaFast)

emaSlowValue = ta.ema(close, emaSlow)

// ATR

atrValue = ta.atr(atrPeriod)

// RSI (10m and 1H)

rsiValue = ta.rsi(close, rsiPeriod)

rsiValue_1h = request.security(syminfo.tickerid, "60", ta.rsi(close, rsiPeriod)[1], barmerge.gaps_off)

// MACD (1H)

[macdLine_1h, signalLine_1h, _] = request.security(syminfo.tickerid, "60", ta.macd(close, macdFast, macdSlow, macdSignal), barmerge.gaps_off)

macdLine_1h := macdLine_1h[1]

signalLine_1h := signalLine_1h[1]

// Trend Confirmation

trendUp_1h = emaFastValue > emaSlowValue and rsiValue_1h > 50 and macdLine_1h > signalLine_1h

trendDown_1h = emaFastValue < emaSlowValue

breakoutLong = ta.crossover(close, emaFastValue) and trendUp_1h and close > ta.sma(close, 20) and not na(emaFastValue)

breakoutShort = ta.crossunder(close, emaSlowValue) and trendDown_1h and atrValue > ta.sma(atrValue, 14) and not na(emaSlowValue)

noActivePosition = strategy.position_size == 0

// === Dynamic Position Sizing ===

equity = strategy.equity

riskAmount = equity * (riskPct / 100)

stopDistance = atrValue * 1.2 // Tightened to 1.2x ATR

leverage = baseLeverage * math.min(1.0, 1.0 / (atrValue / close))

positionSize = math.round((riskAmount / stopDistance) * leverage)

// === Trailing Stop ===

var float longStopPrice = 0.0

var float shortStopPrice = 0.0

var int entryBarIndex = 0

if breakoutLong

longStopPrice := close - (atrValue * 1.2)

entryBarIndex := bar_index

if breakoutShort

shortStopPrice := close + (atrValue * 1.2)

entryBarIndex := bar_index

if strategy.position_size > 0

longStopPrice := math.max(longStopPrice, close - (atrValue * 0.5))

if strategy.position_size < 0

shortStopPrice := math.min(shortStopPrice, close + (atrValue * 0.5))

// === Time-based Exit ===

barsSinceEntry = bar_index - entryBarIndex

if strategy.position_size != 0 and barsSinceEntry >= maxHoldBars

strategy.close_all(comment="Time Exit")

// === Strategy Execution ===

if breakoutLong and noActivePosition

strategy.entry("Long", strategy.long, qty=positionSize)

strategy.exit("Long Exit", "Long", stop=longStopPrice, qty_percent=100, comment="Long Exit")

if breakoutShort and noActivePosition

strategy.entry("Short", strategy.short, qty=positionSize)

strategy.exit("Short Exit", "Short", stop=shortStopPrice, qty_percent=100, comment="Short Exit")

// === Fee Calculation ===

feeCost = positionSize * close * (feeRate / 100) * 2