Strategi pembalikan rotasi atas multi-faktor dan sistem optimasi risiko-pengembalian

Spinning Top Price Action Trend Reversal RRR SL TP

Ringkasan

Strategi berputar atas berputar atas dengan sistem pengoptimalan keuntungan risiko adalah strategi perdagangan kuantitatif yang didasarkan pada tren bullish dan perilaku harga. Strategi ini terutama mengidentifikasi tren bullish berputar atas tertentu, digabungkan dengan sinyal berputar warna setelah tren bullish yang berurutan, untuk membangun peluang perdagangan di titik balik potensial di pasar. Strategi ini memiliki mekanisme stop loss otomatis dan profit yang dibangun dengan rasio pengembalian risiko 1: 1.5, yang secara efektif menyeimbangkan manajemen risiko dan pengoptimalan keuntungan.

Prinsip Strategi

Prinsip-prinsip inti dari strategi ini menggabungkan beberapa faktor analisis teknis untuk membentuk sistem perdagangan yang komprehensif:

Kontinuitas warna dan pengidentifikasian terbalikStrategi pertama adalah mendeteksi tiga penurunan berturut-turut dengan warna yang sama (tiga kenaikan atau penurunan berturut-turut), dan kemudian mencari posisi di mana penurunan keempat terjadi dengan perubahan warna. Pola ini biasanya menunjukkan bahwa sentimen pasar mungkin sedang berubah.

Identifikasi bentuk putar atasStrategi selanjutnya adalah menyortir kehancuran yang memiliki karakteristik “berputar di atas”, yang memiliki karakteristik sebagai berikut:

- Entitas kecil ((bagian entitas dari bangku yang lebih kecil dari seluruh ketinggian bangku 30%)

- Perbedaan garis bayangan atas dan bawah tidak lebih dari 20% dari seluruh ketinggian bangku

Trigger sinyal komposit: Hanya jika reversal warna dan top rotation muncul bersamaan, sinyal perdagangan akan dipicu.

Otomatisasi manajemen risiko:

- Sinyal multihead: harga masuk sebagai harga penutupan, stop loss diatur 4 poin di bawah titik rendah, target keuntungan 1,5 kali risiko

- Sinyal kosong: harga masuk adalah harga penutupan, stop loss diatur 4 poin di atas titik tinggi, target keuntungan adalah 1,5 kali risiko

Strategi ini memungkinkan proses pengambilan keputusan perdagangan yang sepenuhnya otomatis, dari analisis kondisi pasar, identifikasi pola hingga manajemen posisi dan strategi keluar, membentuk lingkaran tertutup sistem perdagangan yang lengkap.

Keunggulan Strategis

Dengan analisis mendalam, strategi ini memiliki keuntungan yang signifikan sebagai berikut:

Mekanisme konfirmasi multifaktorKombinasi dengan penurunan warna identik, reversal warna, dan pengesahan beberapa bentuk tertentu, secara efektif mengurangi sinyal palsu dan meningkatkan kualitas transaksi.

Definisi morfologi yang tepat: Mengubah pengenalan bentuk subjektif menjadi standar kuantitatif obyektif melalui definisi matematika yang ketat (perbandingan ukuran entitas, keseimbangan garis bayangan, dll.).

Otomatisasi manajemen risikoSistem Stop Loss and Take Profit yang dibangun di dalamnya memastikan bahwa setiap perdagangan memiliki batas risiko yang telah ditentukan dan target keuntungan yang jelas, tanpa penilaian subjektif dari pedagang.

Rasio risiko-pengembalian yang dioptimalkanRasio risiko-pengembalian 1:1.5 berarti bahwa strategi ini dapat menguntungkan secara teoritis, memberikan keuntungan statistik, bahkan jika kemungkinannya hanya 40%.

Sinyal perdagangan visualStrategi menghasilkan tanda-tanda visual yang jelas, termasuk label dan kotak grafis untuk tingkat harga masuk, stop loss dan profit, yang memungkinkan pedagang untuk menilai setiap perdagangan secara intuitif.

Integrasi manajemen danaStrategi: Menggunakan persentase ekuitas akun (<10%) untuk menghitung ukuran posisi, dan secara otomatis menyesuaikan ukuran transaksi seiring pertumbuhan akun.

Risiko Strategis

Meskipun strategi ini dirancang dengan baik, ada risiko potensial berikut:

Risiko Penembusan Palsu: Pasar dapat mengalami reversal warna dan berlanjut pada tren awal setelah bentuk putaran puncak, yang menyebabkan stop loss dipicu. Solusi adalah mempertimbangkan untuk menambahkan kondisi penyaringan tambahan, seperti indikator tren atau konfirmasi volume transaksi.

Stop loss tetapStrategi: menggunakan setelan stop loss dengan poin tetap (< 4 poin) yang mungkin tidak cocok untuk semua pasar dan periode waktu. Solusi yang lebih baik adalah menggunakan indikator dinamis seperti ATR (< real volatility) untuk menyesuaikan jarak stop loss.

Risiko Terlalu Banyak BerdagangDalam pasar yang bergejolak, sinyal yang memenuhi persyaratan dapat muncul secara teratur, meningkatkan biaya transaksi. Disarankan untuk menambahkan batasan frekuensi perdagangan atau filter tren.

Risiko Kesenjangan Pasar: Dalam situasi kekurangan besar, harga mungkin langsung melompat dari harga stop loss, menyebabkan kerugian yang sebenarnya lebih dari yang diharapkan. Anda dapat mempertimbangkan untuk menggunakan opsi atau derivatif lainnya sebagai alat perlindungan.

Parameter SensitivitasStrategi tergantung pada parameter tertentu (misalnya, 30% rasio entitas, 20% keseimbangan garis bayangan), parameter ini mungkin perlu disesuaikan dalam pasar yang berbeda.

Arah optimasi strategi

Berdasarkan analisis mendalam tentang logika strategi, berikut adalah arah optimasi yang mungkin:

Mekanisme Stop Loss Dinamis: Mengganti stop loss dengan stop loss dinamis berbasis ATR, lebih sesuai dengan perubahan volatilitas pasar. Dengan demikian, stop loss dapat diperketat pada periode fluktuasi rendah, dan stop loss lebih longgar pada periode fluktuasi tinggi, lebih sesuai dengan karakteristik pasar.

Filter lingkungan pasar: Tambahkan mekanisme identifikasi status pasar, seperti indikator kekuatan tren atau filter tingkat fluktuasi, hanya berdagang di lingkungan pasar yang sesuai dengan strategi. Misalnya, hindari berdagang dengan kontra saat pasar sedang tren kuat, atau menyesuaikan parameter di lingkungan dengan tingkat fluktuasi tinggi.

Filter waktuMeningkatkan kondisi penyaringan waktu, menghindari saat-saat yang lebih bergejolak seperti saat-saat publikasi data ekonomi penting atau saat-saat pasar terbuka/tutup, dan mengurangi sinyal noise.

Parameter adaptasiAdaptasi parameter yang diterapkan: Adaptasi parameter yang diterapkan untuk menyesuaikan identifikasi bentuk berdasarkan dinamika perilaku pasar baru-baru ini, seperti penyesuaian definisi “entitas kecil” berdasarkan proporsi entitas rata-rata dari N entitas yang gagal terakhir.

Konfirmasi multi-periodeIni akan meningkatkan peluang untuk menang dengan menambahkan analisis multi-siklus waktu untuk memastikan bahwa arah perdagangan konsisten dengan tren dalam periode waktu yang lebih besar.

Perubahan dinamika risiko-pengembalian: Mengatur rasio risiko-pengembalian sesuai dengan kondisi pasar dan kinerja historis, mengejar pengembalian yang lebih tinggi dalam kondisi yang menguntungkan, perdagangan konservatif dalam kondisi yang tidak menguntungkan.

Optimalisasi Pembelajaran MesinMenggunakan teknologi pembelajaran mesin untuk mengidentifikasi kombinasi parameter terbaik dan kondisi pasar untuk meningkatkan kinerja dan kemampuan adaptasi strategi lebih lanjut.

Meringkaskan

Sistem pengoptimalan keuntungan-risiko dari strategi reversal rotasi multi-faktor atas adalah sistem perdagangan yang lengkap yang menggabungkan analisis teknis dan metode kuantitatif. Dengan mengidentifikasi bentuk-bentuk kejatuhan dan pola perilaku harga tertentu, serta aturan manajemen risiko yang ketat, sistem ini menyediakan framework perdagangan yang sistematis bagi para pedagang.

Keunggulan inti dari strategi ini adalah mekanisme konfirmasi multi-faktor, definisi bentuk yang tepat, dan manajemen risiko otomatis, yang dapat secara efektif mengurangi penilaian subjektif dan meningkatkan konsistensi perdagangan. Di samping itu, rasio pengembalian risiko 1: 1.5 yang dibangun dalam strategi ini memberikan keuntungan statistik jangka panjang.

Namun, pedagang harus memperhatikan potensi risiko false breakout, keterbatasan stop loss tetap, dan dampak lingkungan pasar dalam menerapkan strategi ini. Strategi ini dapat ditingkatkan lebih lanjut dengan menerapkan langkah-langkah optimasi yang disarankan, seperti stop loss dinamis, penyaringan lingkungan pasar, dan penyesuaian parameter.

Pada akhirnya, strategi ini tidak hanya memberikan aturan perdagangan yang jelas, tetapi juga menunjukkan bagaimana analisis teknis subjektif dapat ditransformasikan menjadi sistem kuantitatif yang obyektif, memberikan kerangka metodologis yang layak untuk referensi di bidang perdagangan kuantitatif.

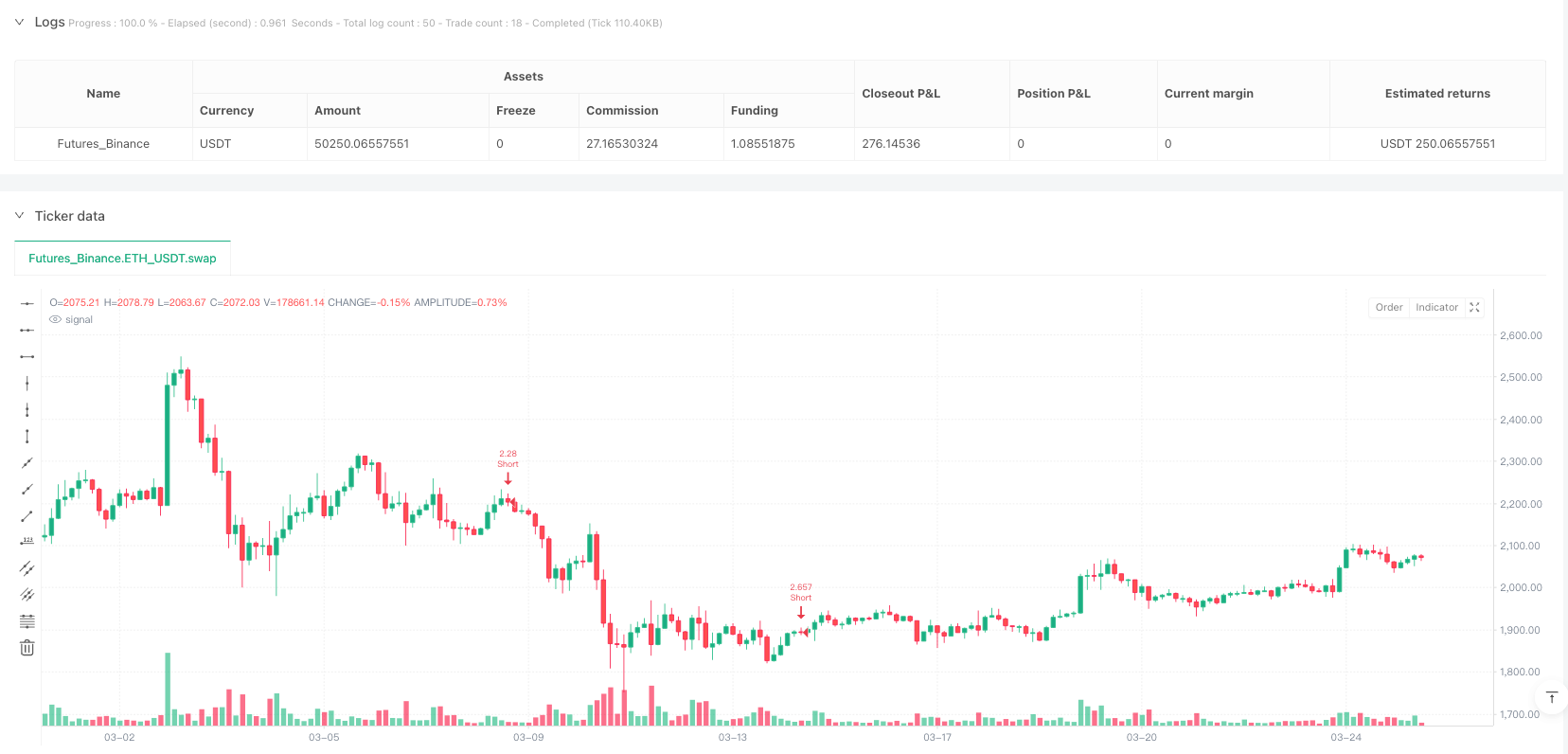

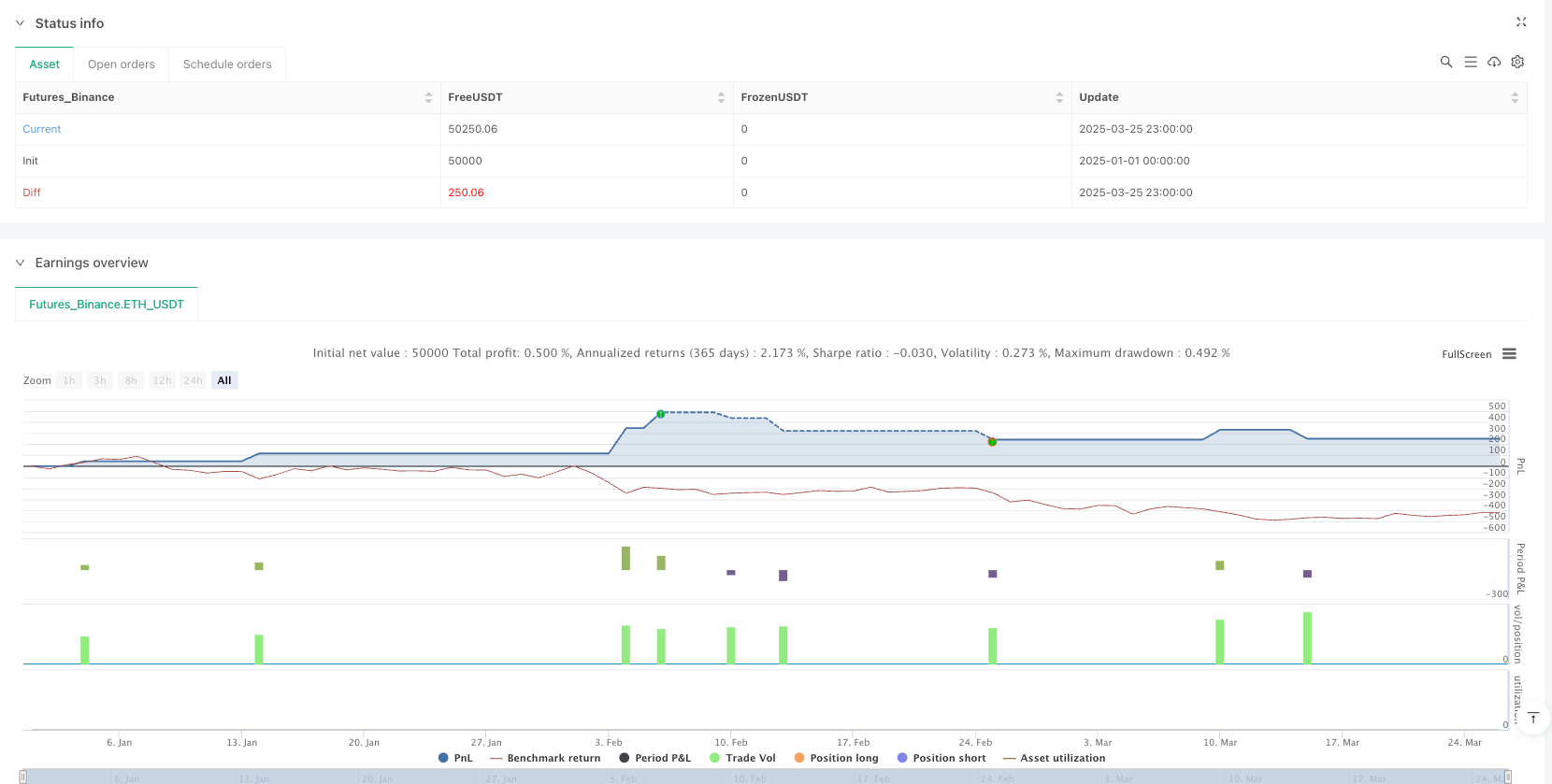

/*backtest

start: 2025-01-01 00:00:00

end: 2025-03-26 00:00:00

period: 3h

basePeriod: 3h

exchanges: [{"eid":"Futures_Binance","currency":"ETH_USDT"}]

*/

//@version=5

strategy("Strategy Spinning Top with SL & TP", overlay=true, initial_capital=10000, default_qty_type=strategy.percent_of_equity, default_qty_value=10)

// Check candlestick color

isGreen = close > open

isRed = close < open

// Check if the previous 3 candles are the same color

threePrevGreen = isGreen[1] and isGreen[2] and isGreen[3]

threePrevRed = isRed[1] and isRed[2] and isRed[3]

// Check if the current candle is the opposite color of the previous 3 candles

colorChangeBullish = threePrevRed and isGreen

colorChangeBearish = threePrevGreen and isRed

// Spinning Top conditions

bodySize = math.abs(close - open)

upperWick = high - math.max(close, open)

lowerWick = math.min(close, open) - low

// Spinning Top conditions

isSmallBody = bodySize < ((high - low) * 0.3)

isWicksBalanced = math.abs(upperWick - lowerWick) <= (high - low) * 0.2

isSpinningTop = isSmallBody and isWicksBalanced

// Combine all conditions

finalCondition = (colorChangeBullish or colorChangeBearish) and isSpinningTop

// Entry, SL, TP

if finalCondition

if colorChangeBullish

entryPrice = close

slPrice = low - 4

tpPrice = entryPrice + (entryPrice - slPrice) * 1.5

strategy.entry("Long", strategy.long)

strategy.exit("Exit Long", "Long", stop=slPrice, limit=tpPrice)

label.new(bar_index + 1, high, "Long Entry\nEntry: " + str.tostring(entryPrice) + "\nSL: " + str.tostring(slPrice) + "\nTP: " + str.tostring(tpPrice), color=color.green)

else if colorChangeBearish

entryPrice = close

slPrice = high + 4

tpPrice = entryPrice - (slPrice - entryPrice) * 1.5

strategy.entry("Short", strategy.short)

strategy.exit("Exit Short", "Short", stop=slPrice, limit=tpPrice)

label.new(bar_index + 1, high, "Short Entry\nEntry: " + str.tostring(entryPrice) + "\nSL: " + str.tostring(slPrice) + "\nTP: " + str.tostring(tpPrice), color=color.red)