Ringkasan

Strategi ini adalah strategi prediksi tren jangka pendek multidimensi yang berfokus pada penggunaan efek sinergis dari beberapa indikator teknis untuk mengidentifikasi dan memprediksi perubahan tren jangka pendek di pasar keuangan. Strategi ini mengintegrasikan alat analisis teknis kunci seperti Simple Moving Average (SMA), Relative Strength Index (RSI), Average Directional Index (ADX), Average True Range (ATR), Moving Average Linear Deviation (MACD) dan Random Oscillator (Stochastic) untuk meningkatkan akurasi dan keandalan sinyal perdagangan.

Prinsip Strategi

Prinsip inti dari strategi ini didasarkan pada analisis sinergis dan mekanisme pengakuan tren dari beberapa indikator teknis. Sinyal perdagangan dihasilkan dengan mempertimbangkan faktor-faktor kunci berikut secara komprehensif:

- Persilangan rata-rata bergerak jangka pendek dan jangka panjang

- RSI mengalami overbought dan oversold.

- Perubahan pada garis MACD dan garis sinyal

- Indikator kinetik dari oscillator acak

- Kekuatan tren ADX

- Tren pasar secara keseluruhan dari 200 periodic moving averages

- Ketidakstabilan pasar baru-baru ini

Strategi ini memungkinkan manajemen risiko dan eksekusi perdagangan dengan secara dinamis menghitung potensi titik masuk, stop loss dan level stop loss, dan menyesuaikan parameter-parameter kunci ini sesuai dengan volatilitas pasar terbaru.

Keunggulan Strategis

- Analisis komposit multi-indikator: Mengurangi risiko kesalahan penilaian yang mungkin disebabkan oleh satu indikator dengan mengintegrasikan beberapa indikator teknis

- Manajemen risiko dinamis: mekanisme stop loss dan stop loss berbasis ATR yang dapat menyesuaikan posisi sesuai dengan volatilitas pasar

- Kerangka waktu yang fleksibel: Dukungan siklus perdagangan yang bervariasi dari 5 menit hingga 4 jam

- Ukuran posisi yang disesuaikan: ukuran posisi yang disesuaikan secara dinamis berdasarkan modal yang tersedia dan persentase risiko per transaksi

- Pengakuan kekuatan tren: Mengkonfirmasi efektivitas tren melalui indikator ADX, menghindari sering berdagang di pasar yang bergoyang

Risiko Strategis

- Kompleksitas multi-indikator dapat menyebabkan keterlambatan dalam pembuatan sinyal

- Dalam situasi pasar yang sangat tidak stabil, indikator dapat memberikan sinyal yang saling bertentangan

- Hasil pelacakan mungkin tidak sepenuhnya mewakili kinerja perdagangan aktual di masa depan.

- Leverage trading dapat memperbesar kerugian secara signifikan

- Tidak mempertimbangkan faktor-faktor mendasar dan kejadian pasar mendadak

Arah optimasi strategi

- Masukkan algoritma pembelajaran mesin untuk menyesuaikan bobot indikator secara dinamis

- Menambahkan lebih banyak indikator fundamental dan emosional

- Mengembangkan Algoritma Manajemen Posisi yang Lebih Cerdas

- Parameter personalisasi yang disesuaikan untuk berbagai pasar dan jenis aset

- Integrasi berita real-time dan analisis sentimen media sosial

Meringkaskan

Ini adalah strategi prediksi tren jangka pendek multi-dimensi, data-driven, yang bertujuan untuk meningkatkan keakuratan dan keandalan keputusan perdagangan melalui kombinasi indikator teknis yang kompleks dan mekanisme manajemen risiko yang dinamis. Meskipun strategi ini memiliki keunggulan teoritis yang signifikan, aplikasi praktis masih perlu berhati-hati dan terus-menerus melakukan pengembalian dan pengoptimalan.

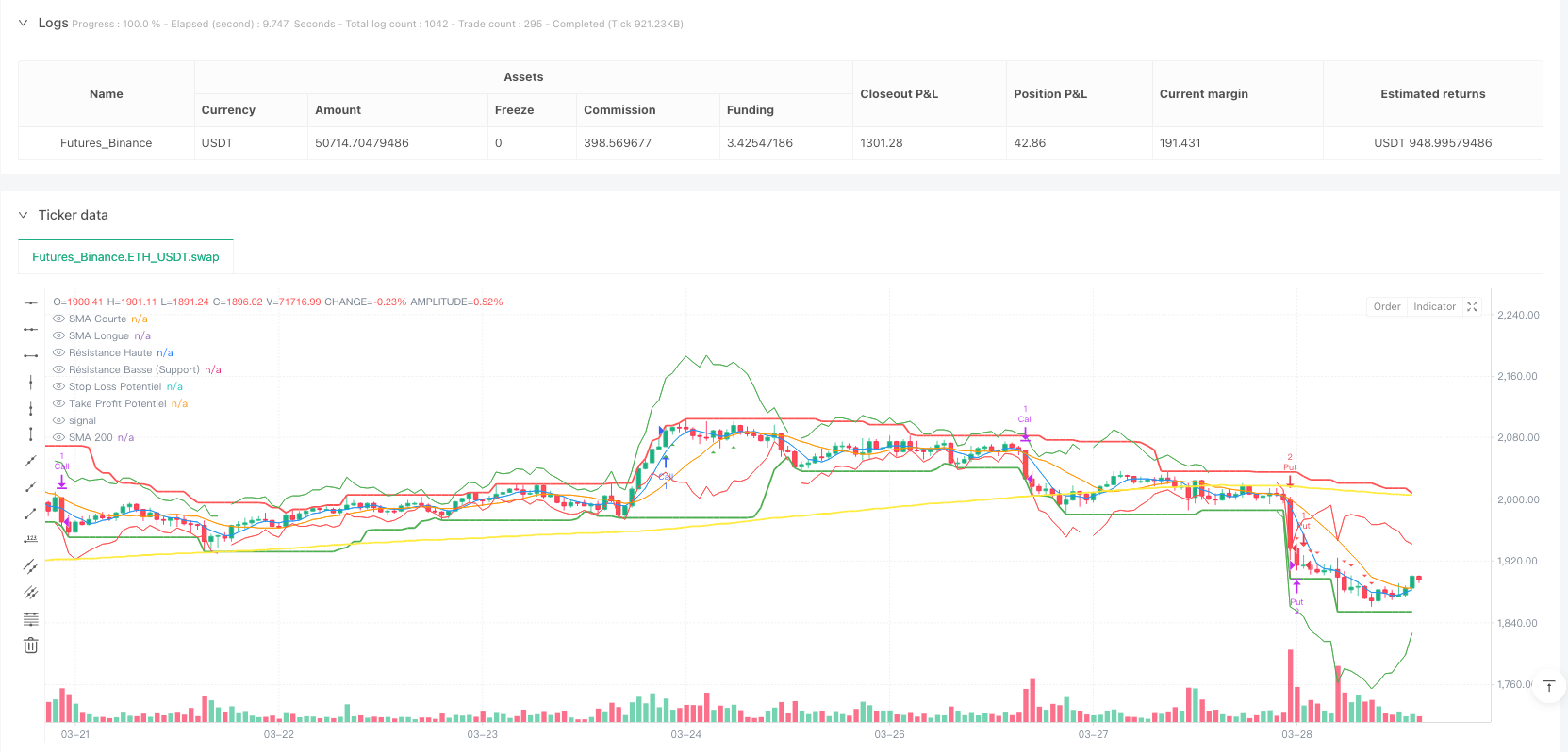

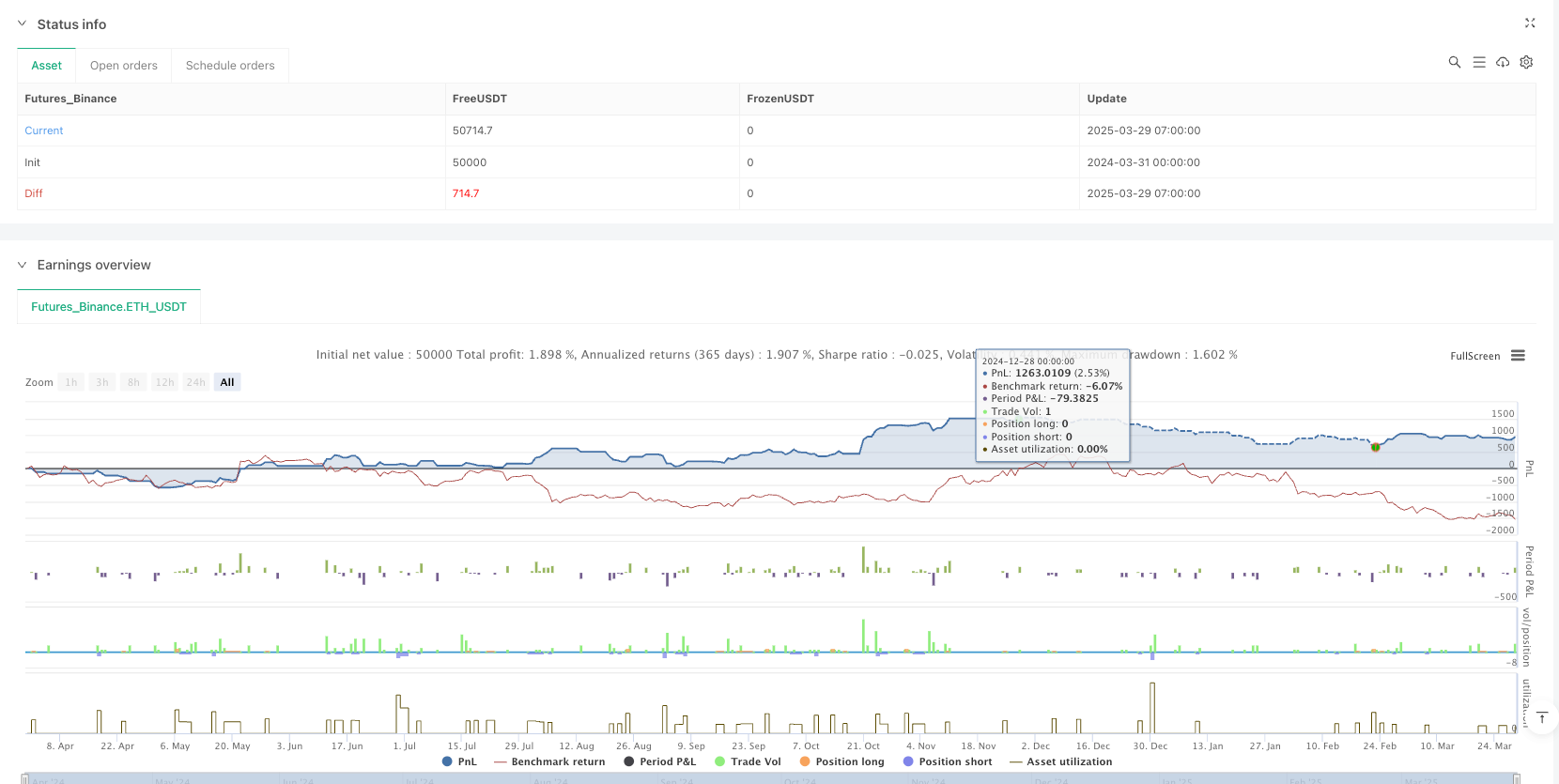

/*backtest

start: 2024-03-31 00:00:00

end: 2025-03-29 08:00:00

period: 1h

basePeriod: 1h

exchanges: [{"eid":"Futures_Binance","currency":"ETH_USDT"}]

*/

// © HugoMora

//@version=5

strategy("Short-Term Trend Predictor: Call/Put (5min to 4hr)", overlay=true)

// --- 1. Paramètres (Inputs) ---

// Info-bulle pour short_length

short_length = input.int(5, title="Période SMA Courte", minval=1, tooltip = "Période de la moyenne mobile courte. Utilisée pour identifier les tendances à court terme.")

long_length = input.int(13, title="Période SMA Longue", minval=1, tooltip = "Période de la moyenne mobile longue. Utilisée pour confirmer les tendances à plus long terme.")

rsi_length = input.int(14, title="Période RSI", minval=1, tooltip = "Période de l'indice de force relative (RSI). Mesure la vitesse et l'ampleur des mouvements de prix récents pour évaluer les conditions de surachat ou de survente.")

sma200_length = input.int(200, title="Période SMA 200", minval=1, tooltip = "Période de la moyenne mobile sur 200 périodes. Utilisée pour déterminer la tendance générale du marché (haussière ou baissière).")

resistance_length = input.int(20, title="Période Résistance", minval=1, tooltip="Nombre de périodes utilisées pour calculer les niveaux de résistance et de support.")

macd_fast = input.int(12, title="Longueur Rapide MACD", tooltip = "Période plus courte utilisée dans le calcul de la ligne MACD. Représente les mouvements de prix à court terme.")

macd_slow = input.int(26, title="Longueur Lente MACD", tooltip = "Période plus longue utilisée dans le calcul de la ligne MACD. Représente les mouvements de prix à long terme.")

macd_signal = input.int(9, title="Période Signal MACD", tooltip = "Période de la SMA de la ligne MACD, utilisée comme signal d'achat ou de vente.")

stoch_k = input.int(14, title="Longueur %K Stoch", tooltip = "Période utilisée pour calculer la ligne %K du Stochastic Oscillator, indiquant où le prix de clôture se situe par rapport à la fourchette haute-basse sur cette période.")

stoch_d = input.int(3, title="Longueur %D Stoch", tooltip = "Période utilisée pour calculer la ligne %D, qui est une moyenne mobile de %K. Utilisée pour lisser les fluctuations de %K.")

adx_length = input.int(14, title="Longueur ADX", tooltip = "Période utilisée pour calculer l'Average Directional Index (ADX), qui mesure la force de la tendance.")

adx_smooth = input.int(14, title="Lissage ADX", tooltip = "Période utilisée pour lisser la ligne ADX, réduisant le bruit et fournissant une mesure plus stable de la force de la tendance.")

atrLength = input.int(14, title="Longueur ATR", tooltip = "Période utilisée pour calculer l'Average True Range (ATR), qui mesure la volatilité du marché.")

atrMultiplierSL = input.float(2.0, title="Multiplicateur ATR Stop Loss", minval=0.1, tooltip = "Multiplicateur de l'ATR pour déterminer le niveau de Stop Loss. Un multiplicateur plus élevé signifie un Stop Loss plus éloigné du prix d'entrée.")

atrMultiplierTP = input.float(2.0, title="Multiplicateur ATR Take Profit", minval=0.1, tooltip = "Multiplicateur de l'ATR pour déterminer le niveau de Take Profit. Un multiplicateur plus élevé signifie un Take Profit plus éloigné du prix d'entrée.")

takeProfitRiskRatio = input.float(2.0, title="Ratio Take Profit/Risque", minval=0.1, tooltip = "Ratio du Take Profit par rapport au risque (Stop Loss). Par exemple, un ratio de 2 signifie que le Take Profit est deux fois plus éloigné que le Stop Loss.")

volatility_lookback = input.int(20, title="Volatilité Récente (Périodes)", minval=5, tooltip="Nombre de périodes utilisées pour calculer la volatilité récente du marché, mesurée par l'écart-type des prix de clôture.") // Paramètre pour la volatilité

initialCapital = input.float(100, title="Capital Initial (€)", minval=1, tooltip = "Capital initial utilisé pour le backtest de la stratégie.") // Capital initial de 100€

riskPerTrade = input.float(1.0, title="Risque par Trade (%)", minval=0.01, maxval=1.0, tooltip = "Pourcentage du capital initial risqué par trade. Utilisé pour calculer la taille de la position.") // Risk is 100% of available capital

leverage = input.int(1, title="Levier", minval=1, tooltip = "Effet de levier appliqué aux trades. Multiplie les profits et les pertes.") // Add leverage input

// --- 2. Calcul des Indicateurs et des Résistances ---

sma_short = ta.sma(close, short_length)

sma_long = ta.sma(close, long_length)

rsi = ta.rsi(close, rsi_length)

sma200 = ta.sma(close, sma200_length)

isUptrend = ta.rising(sma200, 5)

isDowntrend = ta.falling(sma200, 5)

resistance_high = ta.highest(high, resistance_length)

resistance_low = ta.lowest(low, resistance_length)

[macdLine, signalLine, hist] = ta.macd(close, macd_fast, macd_slow, macd_signal)

stochK = ta.stoch(close, high, low, stoch_k)

stochD = ta.sma(stochK, stoch_d)

[diPlus, diMinus, adx] = ta.dmi(adx_length, adx_smooth)

atrValue = ta.atr(atrLength)

// Calcul de la volatilité récente (écart-type des prix)

recentVolatility = ta.stdev(close, volatility_lookback)

// --- 3. Détection des Croisements et Conditions ---

short_above_long = sma_short > sma_long and macdLine > signalLine and stochK > stochD and adx > 25 and diPlus > diMinus

short_below_long = sma_short < sma_long and macdLine < signalLine and stochK < stochD and adx > 25 and diMinus > diPlus // Modified stochK < stochD

long_enter = ta.crossover(sma_short,sma_long)

short_enter = ta.crossunder(sma_short,sma_long)

// --- 4. Analyse de Tendance et Recommandations et Points d'Entrée/Sortie Potentiels ---

var string tendance = ""

var color tendance_couleur = color.gray // Couleur neutre par défaut

var float potentialEntry = na

var float potentialStopLoss = na

var float potentialTakeProfit = na

if (isUptrend and short_above_long)

tendance := "Haussier Fort (Call)"

tendance_couleur := color.green

potentialEntry := high

// Utilisation de la volatilité récente pour le Stop Loss et le Take Profit

potentialStopLoss := potentialEntry - (recentVolatility * atrMultiplierSL)

potentialTakeProfit := potentialEntry + (recentVolatility * atrMultiplierTP)

else if (isUptrend and not short_above_long and not short_below_long) // Added check to prevent both conditions being true

tendance := "Haussier Modéré (Call)"

tendance_couleur := color.lime

potentialEntry := high

potentialStopLoss := potentialEntry - (recentVolatility * atrMultiplierSL)

potentialTakeProfit := potentialEntry + (recentVolatility * atrMultiplierTP)

else if (isDowntrend and short_below_long)

tendance := "Baissier Fort (Put)"

tendance_couleur := color.red

potentialEntry := low

potentialStopLoss := potentialEntry + (recentVolatility * atrMultiplierSL)

potentialTakeProfit := potentialEntry - (recentVolatility * atrMultiplierTP)

else if (isDowntrend and not short_below_long and not short_above_long) // Added check to prevent both conditions being true

tendance := "Baissier Modéré (Put)"

tendance_couleur := color.orange

potentialEntry := low

potentialStopLoss := potentialEntry + (recentVolatility * atrMultiplierSL)

potentialTakeProfit := potentialEntry - (recentVolatility * atrMultiplierTP)

else

tendance := "Neutre"

tendance_couleur := color.gray

potentialEntry := na

potentialStopLoss := na

potentialTakeProfit := na

// --- 5. Affichage de la Tendance (Label Persistant) ---

var label tendance_label = na

if (barstate.islast)

if (na(tendance_label))

tendance_label := label.new(bar_index, high, text="Tendance: " + tendance, color=tendance_couleur, textcolor=color.white, style=label.style_label_down, yloc=yloc.abovebar, y=high*1.02)

label.set_tooltip(tendance_label, "Tendance actuelle du marché") // Ajout du tooltip au label

else

label.set_text(tendance_label, "Tendance: " + tendance)

label.set_x(tendance_label, bar_index)

label.set_y(tendance_label, high*1.02)

label.set_color(tendance_label, tendance_couleur)

label.set_tooltip(tendance_label, "Tendance actuelle du marché")

// --- 6. Tableau d'Information ---

var table info_table = table.new(position.top_right, 2, 12, border_width=1) // Ajout d'une ligne pour le capital

var float currentCapital = initialCapital // Declare currentCapital here

table.cell(info_table, 0, 0, "Indicateur", bgcolor=color.gray, text_color=color.white)

table.cell(info_table, 1, 0, "Valeur", bgcolor=color.gray, text_color=color.white)

table.cell(info_table, 0, 1, "SMA Courte", bgcolor=color.white, text_color=color.black)

table.cell(info_table, 1, 1, str.tostring(sma_short, "#.##"), bgcolor=color.white, text_color=color.black)

table.cell_set_tooltip(info_table, 0, 1, "Moyenne mobile courte")

table.cell_set_tooltip(info_table, 1, 1, str.tostring(sma_short, "#.##"))

table.cell(info_table, 0, 2, "SMA Longue", bgcolor=color.white, text_color=color.black)

table.cell(info_table, 1, 2, str.tostring(sma_long, "#.##"), bgcolor=color.white, text_color=color.black)

table.cell_set_tooltip(info_table, 0, 2, "Moyenne mobile longue")

table.cell_set_tooltip(info_table, 1, 2, str.tostring(sma_long, "#.##"))

table.cell(info_table, 0, 3, "RSI", bgcolor=color.white, text_color=color.black)

table.cell(info_table, 1, 3, str.tostring(rsi, "#.##"), bgcolor=color.white, text_color=color.black)

table.cell_set_tooltip(info_table, 0, 3, "Indice de force relative")

table.cell_set_tooltip(info_table, 1, 3, str.tostring(rsi, "#.##"))

table.cell(info_table, 0, 4, "Tendance", bgcolor=color.white, text_color=color.black)

table.cell(info_table, 1, 4, tendance, bgcolor=color.white, text_color=color.black)

table.cell_set_tooltip(info_table, 0, 4, "Tendance actuelle du marché")

table.cell_set_tooltip(info_table, 1, 4, tendance)

table.cell(info_table, 0, 5, "Point d'entrée Potentiel", bgcolor=color.white, text_color=color.black)

table.cell(info_table, 1, 5, str.tostring(potentialEntry, "#.##"), bgcolor=color.white, text_color=color.black)

table.cell_set_tooltip(info_table, 0, 5, "Point d'entrée suggéré pour un trade")

table.cell_set_tooltip(info_table, 1, 5, str.tostring(potentialEntry, "#.##"))

table.cell(info_table, 0, 6, "Stop Loss Potentiel", bgcolor=color.white, text_color=color.black)

table.cell(info_table, 1, 6, str.tostring(potentialStopLoss, "#.##"), bgcolor=color.white, text_color=color.black)

table.cell_set_tooltip(info_table, 0, 6, "Niveau de prix auquel fermer automatiquement une position pour limiter les pertes")

table.cell_set_tooltip(info_table, 1, 6, str.tostring(potentialStopLoss, "#.##"))

table.cell(info_table, 0, 7, "Take Profit Potentiel", bgcolor=color.white, text_color=color.black)

table.cell(info_table, 1, 7, str.tostring(potentialTakeProfit, "#.##"), bgcolor=color.white, text_color=color.black)

table.cell_set_tooltip(info_table, 0, 7, "Niveau de prix auquel fermer automatiquement une position pour sécuriser les profits")

table.cell_set_tooltip(info_table, 1, 7, str.tostring(potentialTakeProfit, "#.##"))

table.cell(info_table, 0, 8, "Résistance Haute", bgcolor=color.white, text_color=color.red)

table.cell(info_table, 1, 8, str.tostring(resistance_high, "#.##"), bgcolor=color.white, text_color=color.red)

table.cell_set_tooltip(info_table, 0, 8, "Niveau de prix auquel on s'attend à ce que la pression vendeuse l'emporte sur la pression acheteuse")

table.cell_set_tooltip(info_table, 1, 8, str.tostring(resistance_high, "#.##"))

table.cell(info_table, 0, 9, "Résistance Basse", bgcolor=color.white, text_color=color.green)

table.cell(info_table, 1, 9, str.tostring(resistance_low, "#.##"), bgcolor=color.white, text_color=color.green)

table.cell_set_tooltip(info_table, 0, 9, "Niveau de prix auquel on s'attend à ce que la pression acheteuse l'emporte sur la pression vendeuse")

table.cell_set_tooltip(info_table, 1, 9, str.tostring(resistance_low, "#.##"))

table.cell(info_table, 0, 10, "ATR", bgcolor=color.white, text_color=color.black)

table.cell(info_table, 1, 10, str.tostring(atrValue, "#.##"), bgcolor=color.white, text_color=color.black)

table.cell_set_tooltip(info_table, 0, 10, "Average True Range")

table.cell_set_tooltip(info_table, 1, 10, str.tostring(atrValue, "#.##"))

table.cell(info_table, 0, 11, "Volatilité Récente", bgcolor=color.white, text_color=color.black)

table.cell(info_table, 1, 11, str.tostring(recentVolatility, "#.##"), bgcolor=color.white, text_color=color.black)

table.cell_set_tooltip(info_table, 0, 11, "Volatilité du marché calculée sur les dernières périodes")

table.cell_set_tooltip(info_table, 1, 11, str.tostring(recentVolatility, "#.##"))

// --- 7. Tracé des Indicateurs et des Résistances ---

plot(sma_short, color=color.blue, title="SMA Courte")

plot(sma_long, color=color.orange, title="SMA Longue")

plot(sma200, color=color.yellow, title="SMA 200", linewidth=2)

plot(resistance_high, color=color.red, title="Résistance Haute", linewidth=2, style=plot.style_linebr)

plot(resistance_low, color=color.green, title="Résistance Basse (Support)", linewidth=2, style=plot.style_linebr)

// --- 8. Tracé des Points d'Entrée et de Sortie Potentiels ---

plotshape(isUptrend and short_above_long, title="Entrée Call Potentielle", style=shape.triangleup, location=location.belowbar, color=color.green, size=size.small, offset=0)

plotshape(isDowntrend and short_below_long, title="Entrée Put Potentielle", style=shape.triangledown, location=location.abovebar, color=color.red, size=size.small, offset=0)

plot(potentialStopLoss, color=color.red, title="Stop Loss Potentiel", linewidth=1, style=plot.style_linebr)

plot(potentialTakeProfit, color=color.green, title="Take Profit Potentiel", linewidth=1, style=plot.style_linebr)

// --- 9. Ajout des Noms des Courbes ---

if barstate.islast

var label_sma_short = label.new(bar_index, sma_short, "SMA Courte", color=color.blue, style=label.style_label_left)

label.set_tooltip(label_sma_short, "Moyenne mobile Courte")

var label_sma_long = label.new(bar_index, sma_long, "SMA Longue", color=color.orange, style=label.style_label_left)

label.set_tooltip(label_sma_long, "Moyenne mobile Longue")

var label_sma200 = label.new(bar_index, sma200, "SMA 200", color=color.yellow, style=label.style_label_left)

label.set_tooltip(label_sma200, "Moyenne mobile 200")

var label_resistance_high = label.new(bar_index, resistance_high, "Résistance Haute", color=color.red, style=label.style_label_left)

label.set_tooltip(label_resistance_high, "Niveau de Résistance Haute")

var label_resistance_low = label.new(bar_index, resistance_low, "Résistance Basse", color=color.green, style=label.style_label_left)

label.set_tooltip(label_resistance_low, "Niveau de Résistance Basse")

// --- 10. Backtest ---

var int tradesCount = 0

var int winningTradesCount = 0

var int losingTradesCount = 0

var float totalProfit = 0.0

var float maxDrawdown = 0.0

var float previousPeak = initialCapital

var int currentPosition = 0 // 0: no position, 1: long (Call), -1: short (Put)

var float entryPrice = 0.0

var float positionSize = 0.0

var float stopLossPrice = 0.0

var float takeProfitPrice = 0.0

var int entryDate = 0

var int exitDate = 0

var float exitPrice = 0.0 // Declare exitPrice here

var float tradeProfit = 0.0

currentCapital := initialCapital // Reset capital at the beginning of the backtest

if (currentPosition == 0) // No open position

if (isUptrend and short_above_long)

// Enter a long position (Call)

tradesCount := tradesCount + 1

entryPrice := potentialEntry

positionSize := math.floor((currentCapital * riskPerTrade * leverage) / (entryPrice - potentialStopLoss)) // Position size based on risk

if (positionSize > 0) // check if positionSize is valid

currentPosition := 1

stopLossPrice := potentialStopLoss

takeProfitPrice := potentialTakeProfit

entryDate := time

strategy.entry("Call", strategy.long, qty=positionSize, comment="Call Entry", stop=stopLossPrice, limit=takeProfitPrice) // Utilisez strategy.entry

else if (isDowntrend and short_below_long)

// Enter a short position (Put)

tradesCount := tradesCount + 1

entryPrice := potentialEntry

positionSize := math.floor((currentCapital * riskPerTrade * leverage) / (potentialStopLoss - entryPrice)) // Position size based on risk

if (positionSize > 0) // check if positionSize is valid

currentPosition := -1

stopLossPrice := potentialStopLoss

takeProfitPrice := potentialTakeProfit

entryDate := time

strategy.entry("Put", strategy.short, qty=positionSize, comment="Put Entry", stop=stopLossPrice, limit=takeProfitPrice) // Utilisez strategy.entry

else if (currentPosition != 0) // There is an open position

if (currentPosition == 1) // Long position (Call)

if (low <= stopLossPrice or high >= takeProfitPrice)

// Exit the long position

exitPrice := low <= stopLossPrice ? stopLossPrice : takeProfitPrice

tradeProfit := positionSize * (exitPrice - entryPrice)

currentCapital := currentCapital + tradeProfit

totalProfit := totalProfit + tradeProfit

if (tradeProfit > 0)

winningTradesCount := winningTradesCount + 1

else

losingTradesCount := losingTradesCount + 1

currentPosition := 0

exitDate := time

strategy.close("Call", comment="Call Exit", qty=positionSize) // Utilisez strategy.close

else if (currentPosition == -1) // Short position (Put)

if (high >= stopLossPrice or low <= takeProfitPrice)

// Exit the short position

exitPrice := high >= stopLossPrice ? stopLossPrice : takeProfitPrice

tradeProfit := positionSize * (entryPrice - exitPrice) // Short position profit

currentCapital := currentCapital + tradeProfit

totalProfit := totalProfit + tradeProfit

if (tradeProfit > 0)

winningTradesCount := winningTradesCount + 1

else

losingTradesCount := losingTradesCount + 1

currentPosition := 0

exitDate := time

strategy.close("Put", comment="Put Exit", qty=positionSize) // Utilisez strategy.close

// --- 11. Calcul des métriques de performance ---

if (currentCapital > previousPeak)

previousPeak := currentCapital

var float drawdown = 0.0

drawdown := previousPeak - currentCapital

if (drawdown > maxDrawdown)

maxDrawdown := drawdown

var float winRate = 0.0

var float averageProfit = 0.0

var float averageLoss = 0.0

var float profitFactor = 0.0

winRate := tradesCount > 0 ? (winningTradesCount / tradesCount) * 100 : 0

averageProfit := winningTradesCount > 0 ? totalProfit / winningTradesCount : 0

averageLoss := losingTradesCount > 0 ? totalProfit / losingTradesCount : 0

profitFactor := averageLoss != 0 ? math.abs(averageProfit / averageLoss) : 0