Ringkasan

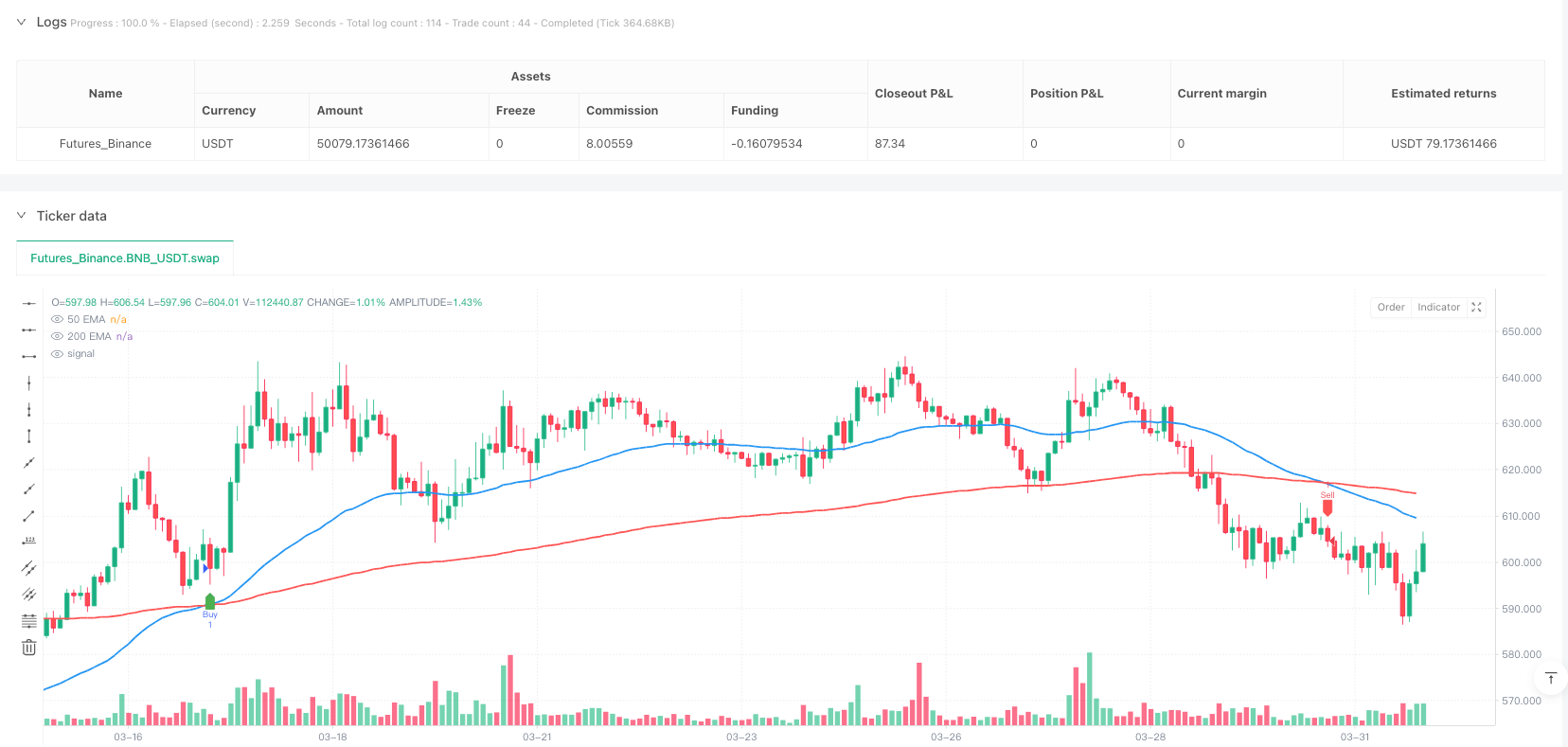

Strategi Optimasi Rasio Risiko Multiple Mean Line Crossing adalah sistem perdagangan kuantitatif yang didasarkan pada analisis teknis, dengan logika inti yang dibangun di atas sinyal silang dari rata-rata pergerakan indeks 50-hari dan 200-hari (EMA). Strategi ini menggunakan dua indikator teknis klasik, yaitu Gold Cross (Golden Cross) dan Death Cross (Death Cross), sebagai sinyal perdagangan utama, dan menggabungkan mekanisme Stop-Loss dan Take-Profit yang telah ditetapkan, untuk membentuk sistem manajemen risiko yang lengkap.

Prinsip Strategi

Strategi ini didasarkan pada dua konsep analisis teknis utama:

- Sinyal silang emas: Ketika EMA 50 hari pendek naik melewati EMA 200 hari panjang, sistem menghasilkan sinyal beli dan membuka posisi lebih banyak. Sinyal ini biasanya dianggap sebagai indikator konfirmasi tren naik pasar.

- Sinyal silang kematian: Ketika EMA 50 hari pendek turun melewati EMA 200 hari panjang, sistem menghasilkan sinyal jual dan membuka posisi kosong. Sinyal ini biasanya dianggap sebagai indikator konfirmasi bahwa pasar berbalik ke arah penurunan.

Yang penting, strategi ini tidak hanya mengandalkan sinyal silang linier untuk masuk, tetapi juga memiliki mekanisme stop-loss dan stop-lock yang sempurna:

- Stop loss untuk posisi multi-head di bawah harga masuk 1%

- Stop loss untuk posisi multihead diatur pada posisi dua kali lipat dari risiko (berdasarkan rasio risiko-pengembalian default 1: 2)

- Stop loss untuk posisi kosong 1% di atas harga masuk

- Stop loss untuk posisi kosong diposisikan pada posisi dua kali lebih besar dari risiko

Mekanisme manajemen risiko ini memastikan bahwa kerugian dikendalikan secara ketat dalam kisaran yang dapat diprediksi, bahkan dalam kasus sinyal yang salah, sementara dalam kasus sinyal yang benar, tujuan keuntungan memiliki ruang yang cukup untuk terwujud.

Keunggulan Strategis

Setelah analisis mendalam, strategi ini menunjukkan keuntungan yang signifikan sebagai berikut:

Kemampuan untuk menangkap trenDengan menggabungkan garis rata-rata jangka panjang dan pendek, strategi ini dapat secara efektif mengidentifikasi titik perubahan dalam tren utama pasar dan menghindari sinyal palsu yang disebabkan oleh fluktuasi jangka pendek.

Otomatisasi manajemen risikoStrategi ini memiliki mekanisme penghentian dan penghentian yang baik, memastikan bahwa setiap perdagangan memiliki batas risiko yang jelas dan target keuntungan, mengurangi gangguan emosional yang ditimbulkan oleh keputusan manusia.

Tingkat RR yang dapat disesuaikanStrategi: memungkinkan trader untuk menyesuaikan RRR sesuai dengan preferensi risiko mereka sendiri, dengan pengaturan default 1:2, dapat dioptimalkan sesuai dengan kondisi pasar yang berbeda.

Ketentuan masuk dan keluar“Ketika saya melihat orang-orang yang tidak memiliki uang, saya berpikir bahwa mereka tidak memiliki uang, dan mereka tidak memiliki uang, dan mereka tidak memiliki uang, dan mereka tidak memiliki uang, dan mereka tidak memiliki uang, dan mereka tidak memiliki uang, dan mereka tidak memiliki uang, dan mereka tidak memiliki uang, dan mereka tidak memiliki uang, dan mereka tidak memiliki uang, dan mereka tidak memiliki uang, dan mereka tidak memiliki uang, dan mereka tidak memiliki uang, dan mereka tidak memiliki uang”.

Beradaptasi dengan lingkungan pasar yang berbeda: Strategi crossover rata-rata bekerja dengan baik di pasar dengan tren yang jelas, sementara pengaturan stop loss juga memberikan perlindungan untuk pasar yang bergoyang.

Visualisasi indikator teknisStrategi: Sebuah tampilan grafis yang mengintegrasikan garis rata-rata dan sinyal untuk membantu pedagang memahami secara intuitif kondisi pasar dan logika strategi.

Risiko Strategis

Meskipun strategi ini memiliki banyak keuntungan, ada beberapa risiko potensial yang perlu diperhatikan:

Perdagangan sering terjadi di pasar yang bergoyangPada tahap penyusunan lateral, 50 dan 200 hari EMA dapat sering berselisih, menyebabkan terlalu banyak sinyal perdagangan dan “efek gelung”, meningkatkan biaya perdagangan dan dapat menyebabkan kerugian kecil berturut-turut.

- Solusi: Anda dapat mempertimbangkan untuk menambahkan kondisi penyaringan tambahan, seperti meminta waktu atau amplitudo tertentu untuk mengkonfirmasi sinyal setelah persilangan.

Batas persentase kerugian tetapStop loss tetap sebesar 1 persen mungkin tidak cocok untuk semua kondisi pasar, dan mungkin terlalu ketat di pasar yang lebih berfluktuasi, yang menyebabkan pemicuannya terlalu dini.

- Solusi: Pertimbangkan untuk menggunakan pengaturan stop loss dinamis berdasarkan volatilitas, seperti ATR (Average True Rate) perkalian.

Pergeseran tren yang tertinggal: Garis rata-rata persilangan adalah indikator keterlambatan, saat sinyal muncul, konversi tren sebenarnya mungkin telah berlangsung untuk beberapa waktu.

- Solusinya: memperkenalkan indikator jangka pendek yang lebih sensitif untuk membantu menangkap tanda-tanda perubahan tren.

Parameter SensitivitasPerforma strategi lebih sensitif terhadap pilihan siklus EMA, 50 dan 200 mungkin bukan pilihan optimal dalam semua kondisi pasar.

- Solusi: Mengoptimalkan parameter periodik rata-rata melalui retrospeksi sejarah, atau mempertimbangkan konfirmasi kombinasi rata-rata multi-grup.

Risiko dari kondisi pasar yang ekstrimStop loss yang dijadwalkan mungkin tidak dapat dilakukan sesuai rencana dalam situasi pasar yang tidak stabil atau bergejolak.

- Solusi: Pertimbangkan untuk menggunakan pengelolaan margin dan pengendalian skala posisi untuk membatasi risiko per transaksi.

Arah optimasi strategi

Berdasarkan analisis strategi, berikut adalah beberapa kemungkinan arah optimasi:

Membuat filter intensitas tren: Dapat ditambahkan indikator seperti ADX (Indeks Arah Rata-rata) untuk menilai kekuatan tren, hanya melakukan sinyal silang rata-rata ketika tren jelas, menghindari sinyal palsu di pasar lateral. Optimasi seperti itu dapat secara signifikan mengurangi perdagangan yang tidak perlu dan meningkatkan tingkat kemenangan.

Manajemen risiko dinamis: Mengubah stop loss persentase tetap menjadi stop loss dinamis berdasarkan volatilitas pasar, misalnya menggunakan ATR 0.5-2 kali lipat sebagai stop loss distance. Metode ini lebih cocok untuk karakteristik harga yang berfluktuasi di berbagai lingkungan pasar.

Konfirmasi multi-siklus: Pertimbangkan untuk memperkenalkan mekanisme konfirmasi untuk beberapa periode waktu, misalnya, transaksi dilakukan hanya ketika garis hari dan garis waktu berada di persimpangan yang sama. Ini membantu mengurangi sinyal palsu dan meningkatkan kualitas transaksi.

Menambahkan konfirmasi volume transaksi: Meningkatkan deteksi anomali volume transaksi sebagai kondisi konfirmasi tambahan ketika sinyal persilangan rata-rata muncul, untuk memastikan bahwa pasar memiliki keterlibatan yang cukup untuk mendukung pembentukan tren baru.

Mengoptimalkan RRR: Analisis data retrospeksi historis untuk menentukan rasio risiko-pengembalian yang optimal untuk perdagangan di berbagai kondisi pasar, bukan menggunakan rasio 1:2 yang tetap. Dalam kondisi pasar tertentu, 1:1 atau 1:3 mungkin lebih baik.

Beberapa strategi penghentian: Implementasi mekanisme batch-stop, yang memungkinkan sebagian dari posisi kosong ketika mencapai tujuan keuntungan yang berbeda, untuk menjamin keuntungan dan memberikan ruang untuk perkembangan penuh tren.

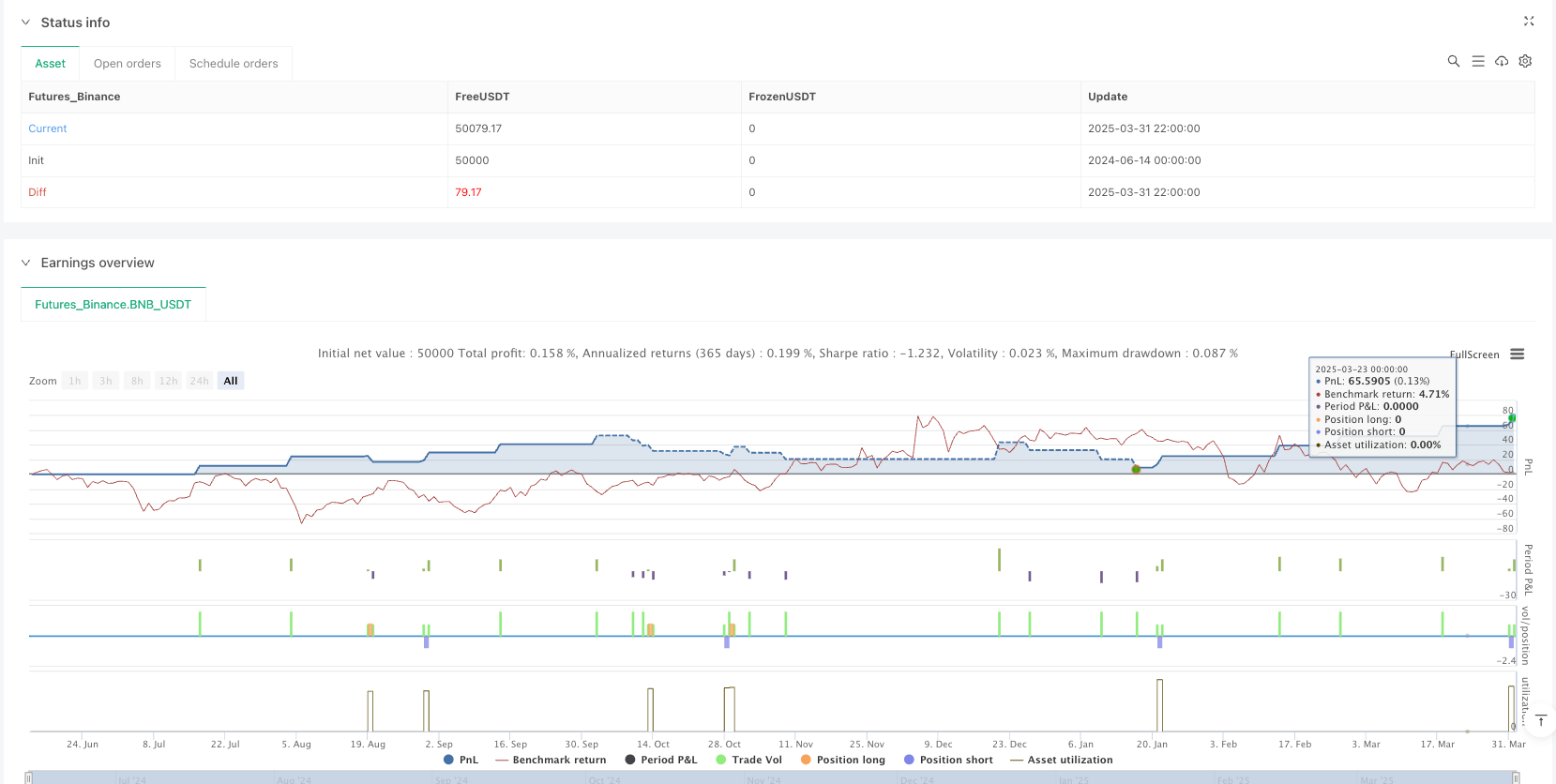

Meringkaskan

Strategi optimasi resistivitas risiko multi-mean linear adalah sistem perdagangan kuantitatif yang menggabungkan analisis teknis klasik dengan manajemen risiko modern. Strategi ini membentuk kerangka perdagangan yang disiplin dengan memberikan arah tren melalui persimpangan 50 dan 200 hari EMA, sambil mengontrol risiko dengan menggunakan mekanisme stop loss dan stop loss yang sudah ada sebelumnya.

Meskipun strategi ini memiliki keunggulan seperti kemampuan untuk menangkap tren yang kuat, otomatisasi manajemen risiko, namun mungkin menghadapi tantangan dengan peningkatan sinyal palsu di pasar yang bergolak. Dengan memperkenalkan metode optimasi seperti penyaringan intensitas tren, manajemen risiko dinamis, dan konfirmasi multi-siklus, strategi dapat ditingkatkan lebih lanjut.

Secara keseluruhan, ini adalah strategi kuantitatif yang cocok untuk investor jangka menengah dan panjang, terutama untuk menangkap titik-titik pergeseran tren pasar utama. Strategi ini memberikan kerangka kerja perdagangan kuantitatif yang jelas dan mudah dilaksanakan bagi pedagang yang bersedia mengikuti aturan perdagangan sistematis dan memperhatikan manajemen risiko.

/*backtest

start: 2024-06-14 00:00:00

end: 2025-04-01 00:00:00

period: 2h

basePeriod: 2h

exchanges: [{"eid":"Futures_Binance","currency":"BNB_USDT"}]

*/

//@version=5

strategy("Golden Cross & Death Cross Strategy with SL & TP", overlay=true)

// Define EMAs

ema50 = ta.ema(close, 50)

ema200 = ta.ema(close, 200)

// Define Golden Cross & Death Cross conditions

goldenCross = ta.crossover(ema50, ema200) // 50 EMA crosses above 200 EMA

deathCross = ta.crossunder(ema50, ema200) // 50 EMA crosses below 200 EMA

// Risk-Reward Parameters

riskRewardRatio = 2 // Set desired risk-reward ratio (1:2 by default)

stopLossPercent = 1 // Set SL as 1% of entry price

takeProfitPercent = stopLossPercent * riskRewardRatio // TP = 2x SL

// Calculate Stop-Loss & Take-Profit

longStopLoss = close * (1 - stopLossPercent / 100)

longTakeProfit = close * (1 + takeProfitPercent / 100)

shortStopLoss = close * (1 + stopLossPercent / 100)

shortTakeProfit = close * (1 - takeProfitPercent / 100)

// Buy Signal (Golden Cross)

if (goldenCross)

strategy.entry("Buy", strategy.long)

strategy.exit("TakeProfit_Long", from_entry="Buy", stop=longStopLoss, limit=longTakeProfit)

// Sell Signal (Death Cross)

if (deathCross)

strategy.entry("Sell", strategy.short)

strategy.exit("TakeProfit_Short", from_entry="Sell", stop=shortStopLoss, limit=shortTakeProfit)

// Plot EMAs

plot(ema50, title="50 EMA", color=color.blue, linewidth=2)

plot(ema200, title="200 EMA", color=color.red, linewidth=2)

// Plot Buy & Sell signals

plotshape(series=goldenCross, location=location.belowbar, color=color.green, style=shape.labelup, title="Golden Cross")

plotshape(series=deathCross, location=location.abovebar, color=color.red, style=shape.labeldown, title="Death Cross")

// Set Alerts

alertcondition(goldenCross, title="Golden Cross Alert", message="Golden Cross: Buy Signal!")

alertcondition(deathCross, title="Death Cross Alert", message="Death Cross: Sell Signal!")