Sistem perdagangan pembalikan dinamis multi-indikator: strategi pembalikan terkoordinasi RSI dan VWAP

RSI VWAP ATR 动态反转 价格行为确认 冷却期 尾随止损 Relative Strength Index Average True Range Dynamic Reversal Price Action Confirmation Cooldown Period Trailing Stop

Ringkasan

Strategi RSI dan VWAP Synchronous Reversal adalah sistem perdagangan cerdas yang menggabungkan indikator relatif lemah (RSI), nilai rata-rata tertimbang (VWAP) dan konfirmasi tindakan harga. Strategi ini mengidentifikasi hubungan antara status overbought dan oversold di pasar dengan posisi VWAP, dan menggabungkan sinyal konfirmasi reversal harga untuk melakukan operasi multi-halangan ketika kondisi pasar memenuhi standar tertentu. Strategi ini juga mencakup mekanisme manajemen risiko seperti periode pendinginan perdagangan, stop loss dinamis, dan stop loss beruntun, yang bertujuan untuk menangkap peluang reversal pasar jangka pendek dan mengendalikan risiko.

Prinsip Strategi

Prinsip-prinsip inti dari strategi ini didasarkan pada sinergi dari beberapa komponen kunci berikut:

Identifikasi RSI overbought dan oversold: Menggunakan indikator relatif kuat (RSI) untuk mengidentifikasi kondisi pasar overbought (RSI> 72) dan oversold (RSI< 28). Ketika RSI melintasi ke bawah dari zona overbought atau melintasi ke atas dari zona oversold, mungkin menandakan bahwa pasar akan berbalik.

Referensi VWAPHarga rata-rata bobot transaksi (VWAP) sebagai referensi harga yang penting, digunakan untuk memastikan apakah harga berada di daerah yang masuk akal. Posisi relatif harga terhadap VWAP adalah faktor kunci untuk menilai kualitas sinyal reversal potensial.

Konfirmasi perilaku harga:

- Kondisi penutupan: harga penutupan saat ini lebih rendah dari harga penutupan sebelumnya (tren turun) tetapi masih lebih tinggi dari VWAP, menunjukkan bahwa harga mungkin akan mulai kembali dari level tinggi

- Multi-kondisi: harga penutupan saat ini lebih tinggi dari harga penutupan sebelumnya (trend ke atas) namun masih di bawah VWAP, menunjukkan bahwa harga mungkin akan bangkit dari level rendah

Penyaringan kuantitas: Pastikan sinyal perdagangan terjadi dalam lingkungan pasar yang cukup aktif (<500) dan hindari sinyal yang dihasilkan dalam kondisi kurangnya likuiditas.

Mekanisme periode pendinginan: Setelah melakukan transaksi, sistem akan memaksa menunggu sejumlah K line (default 10 root) untuk melakukan transaksi ke arah yang sama lagi, untuk menghindari terlalu banyak transaksi dalam waktu singkat.

Dinamika Stop Loss: Berdasarkan ATR (Average True Rate) set stop loss dan stop loss level, memungkinkan untuk menyesuaikan secara otomatis sesuai dengan volatilitas pasar, dengan default menggunakan 1,5 kali ATR.

Opsi Stop LossOpsi Stop Loss Tracking: Opsi Stop Loss Tracking, yang dapat melindungi keuntungan yang telah diperoleh jika pasar bergerak ke arah yang menguntungkan, dengan default 1,5% dari harga.

Logika pemicu sinyal:

- Sinyal penutupan: RSI turun melewati level overbought + volume transaksi lebih besar dari penurunan minimal + harga ditutup di bawah harga penutupan sebelumnya tetapi lebih tinggi dari VWAP + periode pendinginan telah berlalu

- Buat sinyal lebih: RSI naik melewati level oversold + volume transaksi lebih besar dari nilai terendah + harga ditutup lebih tinggi dari harga penutupan sebelumnya tetapi lebih rendah dari VWAP + periode pendinginan telah berlalu

Keunggulan Strategis

Mekanisme multiple confirmationKombinasi RSI, VWAP, dan pengesahan perilaku harga, yang membutuhkan beberapa kondisi yang terpenuhi secara bersamaan untuk menghasilkan sinyal, secara efektif mengurangi kemungkinan sinyal palsu.

Adaptasi terhadap volatilitas pasarDengan ATR, level stop loss dapat disesuaikan secara dinamis, sehingga strategi dapat beradaptasi dengan kondisi pasar yang berfluktuasi, memberikan stop loss yang lebih longgar di pasar yang berfluktuasi tinggi, dan stop loss yang lebih ketat di pasar yang berfluktuasi rendah.

Filter likuiditas: Mengurangi risiko slippage dengan persyaratan volume transaksi minimum untuk memastikan transaksi terjadi dalam kondisi pasar yang memiliki cukup likuiditas.

Mencegah OvertradingSistem cooling-off efektif mencegah transaksi yang sering terjadi dalam waktu singkat, mengurangi biaya transaksi dan menghindari masuk kembali ke pasar dalam kondisi pasar yang serupa.

Manajemen risiko yang fleksibel: Menyediakan dua opsi manajemen risiko, stop loss dan trailing stop loss, yang dapat dipilih oleh pedagang sesuai dengan preferensi risiko dan kondisi pasar mereka.

Konfirmasi berdasarkan tindakan harga: Tidak hanya mengandalkan indikator teknis, tetapi juga menggabungkan tindakan harga ((harga penutupan relatif terhadap harga penutupan sebelumnya dan posisi VWAP) sebagai konfirmasi, meningkatkan kualitas sinyal.

Sinyal perdagangan visualStrategi: Menampilkan sinyal perdagangan dan garis referensi kunci secara intuitif pada grafik (VWAP) yang memungkinkan pedagang untuk memantau dan menganalisis kondisi pasar secara real-time.

Risiko Strategis

Resiko kegagalan terbalikMeskipun strategi ini menggunakan konfirmasi kondisi ganda, sinyal pembalikan pasar masih dapat gagal, terutama di pasar tren yang kuat, yang dapat menyebabkan perdagangan kontra.

- Solusi: Pertimbangkan untuk menambahkan filter tren untuk menghindari sinyal reversal pada tren yang jelas kuat.

Parameter SensitivitasPengaturan parameter seperti RSI overbuy oversell threshold ((72⁄28) dan cooling period ((10 K-line) memiliki pengaruh besar terhadap kinerja strategi, parameter yang tidak tepat dapat menyebabkan penurunan kualitas sinyal.

- Solusi: Optimalkan parameter untuk kondisi pasar yang berbeda melalui retrospeksi historis, atau pertimbangkan parameter adaptasi.

Stop loss level setting risikoATR 1,5 kali lipat sebagai stop loss mungkin terlalu ketat atau terlalu longgar dalam beberapa kasus.

- Solusi: Mengatur ATR dengan beberapa kali lipat berdasarkan karakteristik fluktuasi dari varietas perdagangan tertentu, atau mempertimbangkan stop loss berdasarkan resistance level dukungan.

Ketergantungan VWAP: VWAP biasanya lebih efektif dalam perdagangan intraday dan mungkin kehilangan nilai referensi dalam periode waktu yang lebih lama.

- Solusi: Pertimbangkan untuk menggunakan garis referensi harga lain, seperti Moving Averages atau Resistance Levels, pada periode waktu yang lebih lama.

Tanda batas pengiriman tetap: Nilai transaksi tetap ((500) mungkin tidak berlaku untuk semua kondisi pasar dan varietas transaksi.

- Solusi: Pertimbangkan untuk menggunakan indikator volume transaksi relatif (misalnya, rasio volume transaksi terhadap volume transaksi rata-rata) sebagai pengganti batas tetap.

Kurangnya penyaringan pasarStrategi ini mungkin bekerja lebih baik dalam beberapa kondisi pasar tertentu (seperti volatilitas tinggi atau pergerakan dalam kisaran), tetapi kurangnya identifikasi yang jelas tentang kondisi pasar.

- Solusi: Menambahkan indikator untuk mengidentifikasi kondisi pasar, menyesuaikan parameter strategi sesuai dengan kondisi pasar yang berbeda, atau menghentikan perdagangan sementara.

Pengelolaan dana tetap: Strategi menggunakan proporsi modal tetap ((10%) untuk berdagang, tanpa penyesuaian ukuran posisi berdasarkan kualitas sinyal atau dinamika risiko pasar.

- Solusi: Mengimplementasikan manajemen posisi yang dinamis, menyesuaikan ukuran posisi berdasarkan kekuatan sinyal, volatilitas pasar, atau rasio pengembalian risiko.

Arah optimasi strategi

Pengaturan parameter adaptifStrategi saat ini menggunakan RSI threshold yang tetap ((72⁄28) dan ATR kali ((1.5), dapat dipertimbangkan untuk menerapkan parameter adaptasi sendiri, sehingga dapat disesuaikan secara otomatis sesuai dengan volatilitas pasar atau kekuatan tren.

- Alasan: Dalam berbagai kondisi pasar, tingkat optimum dari overbought dan oversold threshold dan stop loss mungkin berbeda secara signifikan, sehingga parameter adaptasi dapat beradaptasi dengan lebih baik terhadap perubahan pasar.

Tambahkan filter trenIntroduksi indikator penilaian tren (seperti tren rata-rata bergerak atau ADX), menghindari sinyal pembalikan yang mungkin gagal dalam lingkungan tren yang kuat.

- Alasan: Strategi reversal biasanya lebih baik dalam pasar yang bergoyang, mudah untuk menghasilkan sinyal yang salah dalam tren yang kuat, dan menambahkan filter tren dapat secara signifikan meningkatkan kemenangan strategi.

Manajemen Posisi Dinamis: Bergantung pada intensitas sinyal (misalnya seberapa jauh RSI menyimpang), volatilitas pasar atau ekspektasi risiko-pengembalian lebih besar dari posisi yang disesuaikan secara dinamis.

- Alasan: Kualitas sinyal berbeda, penempatan dana harus disesuaikan, sinyal kuat harus dialokasikan lebih banyak dana, sinyal lemah harus dialokasikan dengan hati-hati.

Klasifikasi lingkungan pasar: Membuat identifikasi lingkungan pasar, membedakan pasar tren, pasar goyah dan pasar volatilitas tinggi, dan menyesuaikan parameter strategi atau logika perdagangan untuk lingkungan yang berbeda.

- Alasan: Strategi menunjukkan perbedaan dalam kinerja dalam berbagai lingkungan pasar. Identifikasi lingkungan dapat membantu strategi untuk berdagang pada kondisi yang paling menguntungkan dan menghindari kondisi yang tidak menguntungkan.

Optimalkan penyaringan volume transaksi: Mengubah ambang batas volume transaksi tetap menjadi indikator relatif, seperti rasio volume transaksi saat ini dengan volume transaksi rata-rata N siklus terakhir, agar lebih sesuai dengan berbagai jenis transaksi dan periode waktu.

- Alasan: Tingkat volume normal yang berbeda-beda antara jenis perdagangan dan periode waktu yang berbeda, dan indikator volume relatif dapat mengukur aktivitas pasar dengan lebih akurat.

Tingkatkan Skor Kualitas Sinyal: Mengembangkan sistem penilaian kualitas sinyal, berdasarkan beberapa faktor (seperti tingkat deviasi RSI, jarak harga dan VWAP, tingkat terobosan volume transaksi, dll) untuk menilai sinyal, hanya melakukan sinyal berkualitas tinggi.

- Alasan: Tidak semua sinyal yang memenuhi persyaratan dasar memiliki kualitas yang sama, dan sistem penilaian dapat membantu memfilter peluang perdagangan yang paling mungkin berhasil.

Filter waktuFitur penyaringan waktu ditambahkan untuk menghindari perdagangan pada saat-saat yang tidak biasa seperti saat pasar terbuka, ditutup, atau saat data penting diumumkan.

- Alasan: Ada periode waktu di mana pasar tidak teratur dan indikator teknis mungkin tidak berfungsi. Menghindari periode ini dapat meningkatkan stabilitas strategi.

Meringkaskan

Strategi RSI dan VWAP Synchronous Reversal adalah sistem perdagangan cerdas yang mengintegrasikan beberapa indikator dan mekanisme konfirmasi, dengan mengidentifikasi status RSI overbought dan oversold yang bekerja secara sinergis dengan VWAP, dan menggabungkan pengakuan perilaku harga dan penyaringan volume transaksi, untuk menangkap peluang reversal jangka pendek di pasar. Strategi ini mencakup mekanisme manajemen risiko yang sempurna, seperti stop loss ATR dinamis, opsi stop loss trailing, dan periode pendinginan perdagangan, untuk membantu mengendalikan risiko dan menghindari overtrading.

Meskipun desain strategi yang masuk akal, masih ada tantangan seperti risiko kegagalan reversal, sensitivitas parameter dan adaptasi dengan lingkungan pasar. Dengan menerapkan parameter adaptasi, meningkatkan penyaringan tren, mengoptimalkan manajemen posisi, membuat klasifikasi lingkungan pasar dan mengembangkan sistem penilaian kualitas sinyal, dan lain-lain, strategi dapat ditingkatkan lebih lanjut untuk meningkatkan kehandalan dan profitabilitas strategi.

Secara keseluruhan, strategi ini menyediakan pedagang dengan kerangka kerja perdagangan reversal pasar yang terstruktur dengan integrasi berbagai alat analisis teknis dan teknologi manajemen risiko, yang cocok untuk digunakan oleh pedagang dengan pengalaman tertentu dalam lingkungan pasar yang sesuai.

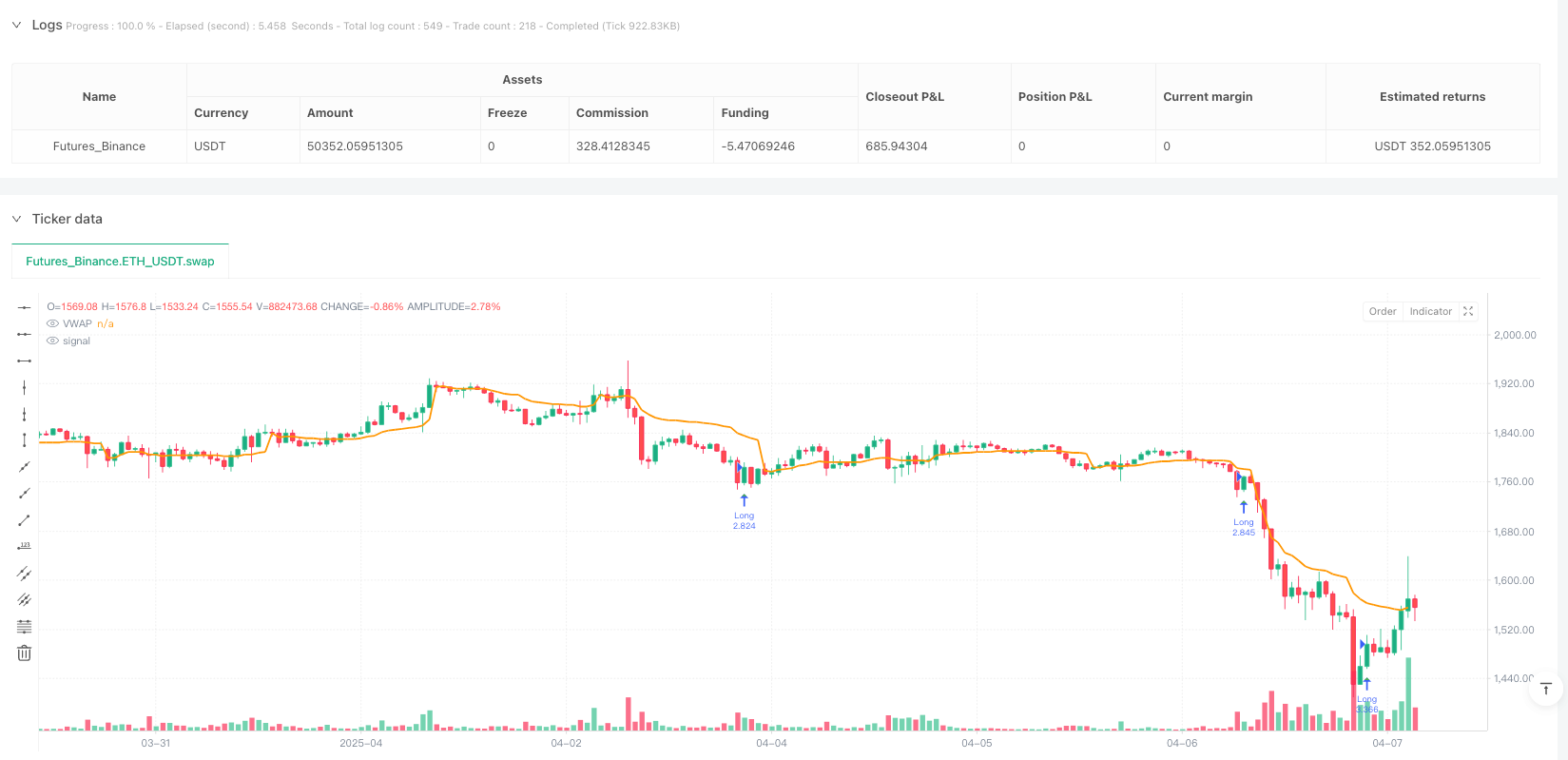

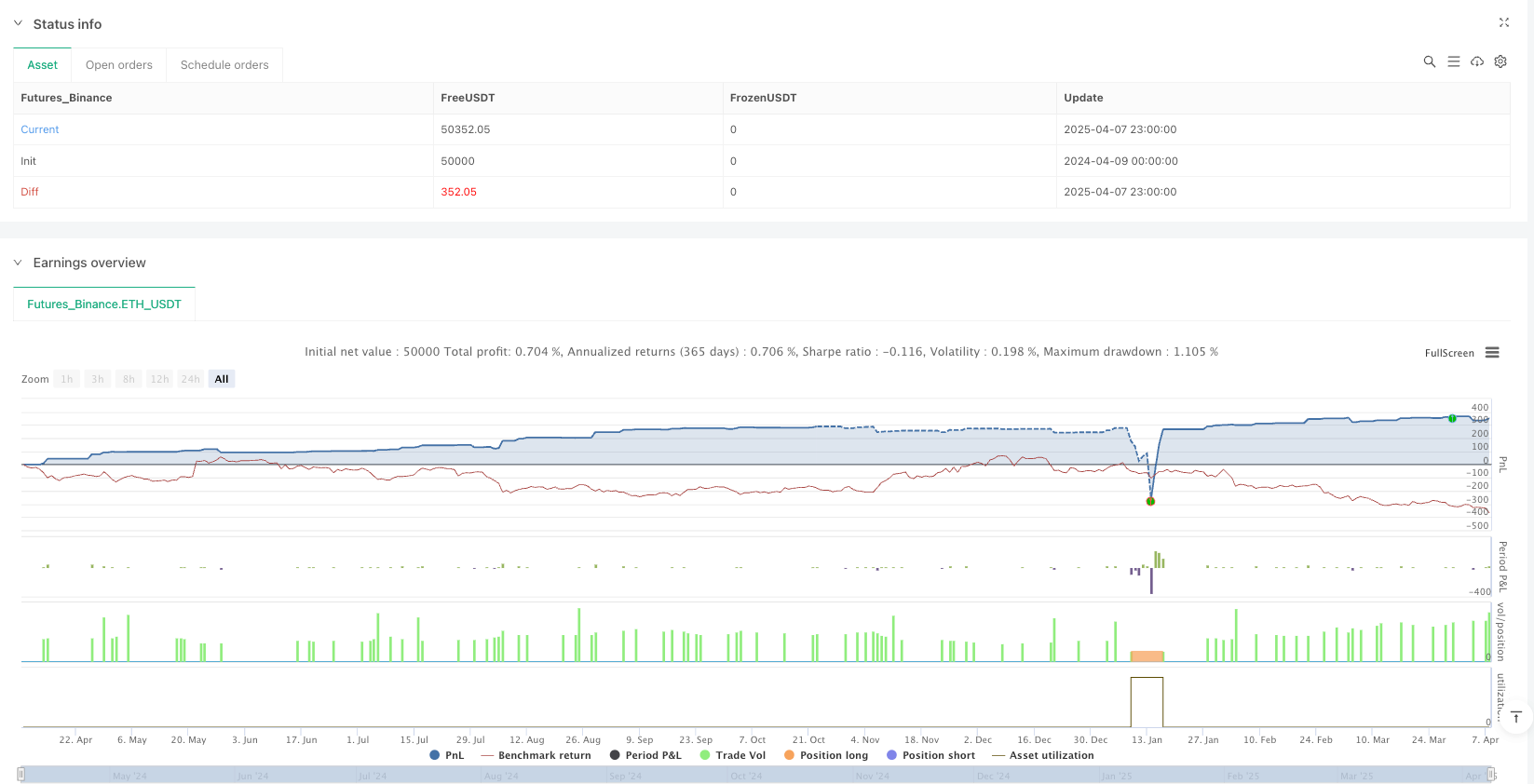

/*backtest

start: 2024-04-09 00:00:00

end: 2025-04-08 00:00:00

period: 1h

basePeriod: 1h

exchanges: [{"eid":"Futures_Binance","currency":"ETH_USDT"}]

*/

//@version=5

strategy("BTC/USDT Smart Long & Short (RSI + VWAP + Rejection)", overlay=true, default_qty_type=strategy.percent_of_equity, default_qty_value=10)

// === INPUTS ===

rsiLength = input.int(14, title="RSI Length")

rsiOverbought = input.int(72, title="RSI Overbought Level")

rsiOversold = input.int(28, title="RSI Oversold Level")

minVol = input.float(500, title="Min Volume Filter")

cooldownBars = input.int(10, title="Cooldown Period (bars)")

atrLength = input.int(14, title="ATR Length")

atrMultiplier = input.float(1.5, title="SL/TP ATR Multiplier")

useTrailing = input.bool(true, title="Use Trailing Stop")

trailingPerc = input.float(1.5, title="Trailing %")

// === INDICATORS ===

rsi = ta.rsi(close, rsiLength)

vwap = ta.vwap(hlc3)

atr = ta.atr(atrLength)

vol = volume

// === COOLDOWN LOGIC ===

var int lastShortBar = na

var int lastLongBar = na

canShort = na(lastShortBar) or (bar_index - lastShortBar > cooldownBars)

canLong = na(lastLongBar) or (bar_index - lastLongBar > cooldownBars)

// === CANDLE REJECTION LOGIC ===

bearishRejection = close < close[1] and close > vwap // Short filter

bullishRejection = close > close[1] and close < vwap // Long filter

// === SHORT ENTRY ===

shortSignal = ta.crossunder(rsi, rsiOverbought) and vol > minVol and bearishRejection and canShort

if (shortSignal)

strategy.entry("Short", strategy.short)

if useTrailing

strategy.exit("Short Exit", from_entry="Short", trail_points=trailingPerc * close * 0.01, trail_offset=trailingPerc * close * 0.01)

else

sl = atr * atrMultiplier

tp = atr * atrMultiplier

strategy.exit("Short Exit", from_entry="Short", profit=tp, loss=sl)

lastShortBar := bar_index

// === LONG ENTRY ===

longSignal = ta.crossover(rsi, rsiOversold) and vol > minVol and bullishRejection and canLong

if (longSignal)

strategy.entry("Long", strategy.long)

if useTrailing

strategy.exit("Long Exit", from_entry="Long", trail_points=trailingPerc * close * 0.01, trail_offset=trailingPerc * close * 0.01)

else

sl = atr * atrMultiplier

tp = atr * atrMultiplier

strategy.exit("Long Exit", from_entry="Long", profit=tp, loss=sl)

lastLongBar := bar_index

// === PLOTS ===

plot(vwap, title="VWAP", color=color.orange, linewidth=2)

plotshape(shortSignal, title="Short Signal", location=location.abovebar, color=color.red, style=shape.triangledown, size=size.small)

plotshape(longSignal, title="Long Signal", location=location.belowbar, color=color.green, style=shape.triangleup, size=size.small)