Tinjauan Strategi

RSI cross-ATR stop loss dan stop loss strategi perdagangan berputar dua posisi adalah strategi perdagangan garis pendek yang dirancang khusus untuk 3 menit dari NASDAQ 100. Inti dari strategi ini adalah logika siklus “beli 1 dan jual 2”, di mana setiap perdagangan dikelola oleh stop loss dan stop loss yang dinamis berdasarkan ATR (rata-rata real amplitudo).

Strategi ini menggunakan RSI (indikator relatif kuat) dengan sinyal silang 50 garis sebagai dasar masuk, sementara digabungkan dengan EMA (indicator moving average) sebagai filter tren, memastikan arah perdagangan konsisten dengan tren keseluruhan. Selain itu, strategi ini menggunakan indikator ATR untuk menghitung stop loss dan stop loss yang dinamis, secara efektif beradaptasi dengan perubahan volatilitas pasar.

Prinsip Strategi

Strategi ini dapat dibagi menjadi beberapa bagian utama:

Mekanisme pembuatan sinyal:

- Sinyal multihead: dipicu ketika RSI melewati level 50 dan harga di atas 200 siklus EMA

- Sinyal kosong: dipicu ketika RSI melewati level 50 dan harga di bawah 200 siklus EMA

Sistem penyaringan tren:

- Menggunakan 200 siklus EMA sebagai alat penilaian tren

- Hanya jika harga berada di atas EMA pertimbangan perdagangan multihead

- Hanya harga di bawah EMA yang dianggap sebagai transaksi kosong

Logika manajemen posisi:

- Menggunakan model “1 beli 2 jual”, yaitu membangun satu unit posisi untuk setiap entri

- Keluar dibagi menjadi dua bagian: satu bagian digunakan untuk cepat mengunci keuntungan atau kerugian minimal, dan bagian lain untuk menahan hingga stop loss atau stop loss memicu

Pengendalian Risiko Dinamis:

- Tingkat stop loss dinamis berdasarkan ATR 14 siklus

- Stop loss ditetapkan sebagai harga masuk dikurangi ((ATR × 1.5)

- Pengaturan Stop-Loss ditambah dengan harga masuk ((ATR × 1.5)

Pengolahan sinyal terbalik:

- Ketika ada sinyal mundur, hapus posisi yang ada dan buat posisi baru

- Pastikan Anda tidak memegang posisi dua arah kosong pada saat yang sama

Keunggulan Strategis

Manajemen risiko dinamis:

- Menggunakan ATR sebagai acuan volatilitas, sehingga stop loss level dapat disesuaikan dengan kondisi pasar yang bergejolak saat ini

- Secara otomatis memperluas jangkauan stop loss pada saat volatilitas tinggi, mempersempit jangkauan stop loss pada saat volatilitas rendah, meningkatkan efisiensi dana

Mekanisme pengakuan tren:

- Filter tren dengan sinyal RSI dan EMA untuk menghindari perdagangan berlawanan

- Mengurangi kerugian akibat penembusan palsu dan sinyal palsu

Strategi Keluar dari Posisi Ganda:

- Beberapa posisi dapat mengunci keuntungan dengan cepat dan mengurangi risiko perdagangan

- Bagian lain dari posisi dapat menangkap tren dan meningkatkan ruang untuk keuntungan.

Adaptasi pasar yang kuat:

- Khusus untuk perdagangan indeks NASDAQ 100 yang berfluktuasi tinggi

- Rangka waktu 3 menit dapat menangkap fluktuasi harga jangka pendek, cocok untuk perdagangan frekuensi tinggi

Logika singkat dan jelas:

- Syarat masuk dan keluar yang jelas, mudah dipahami dan dilakukan

- Pengaturan parameter yang fleksibel dan dapat disesuaikan dengan kondisi pasar yang berbeda

Risiko Strategis

Frekuensi transaksi singkat berisiko tinggi:

- Frekuensi transaksi dalam siklus 3 menit yang tinggi dapat menyebabkan transaksi berlebihan dan biaya biaya yang lebih tinggi

- Solusi: Pertimbangkan untuk menambahkan kondisi penyaringan tambahan, seperti penyaringan waktu perdagangan atau penyaringan minimum volatilitas

RSI sinyal mungkin terlambat:

- RSI sebagai indikator getaran dapat menghasilkan sinyal lag dalam pasar tren yang tajam

- Solusi: Pertimbangkan untuk menggunakan analisa perilaku harga atau indikator teknis yang lebih sensitif sebagai konfirmasi tambahan

Fixed ATR perkalian keterbatasan:

- ATR tetap 1,5 kali lipat mungkin terlalu besar atau terlalu kecil dalam kondisi pasar tertentu

- Solusi: Pertimbangkan untuk menyesuaikan ATR secara dinamis, atau mengoptimalkan parameter ini berdasarkan data volatilitas historis

Risiko pembalikan tren:

- Filter EMA bereaksi lambat pada saat tren tiba-tiba berbalik, yang dapat menyebabkan penundaan keluar

- Solusi: Menambahkan indikator reversal yang lebih sensitif, seperti indikator momentum chord oscillation (CMO) atau Brinband

Ketergantungan pada pasar tertentu:

- Strategi ini dioptimalkan untuk indeks Nasdaq 100 dan mungkin tidak berlaku untuk pasar yang berbeda dari karakteristik lain yang berfluktuasi

- Solusi: Uji ulang dan optimalkan parameter sebelum diterapkan di pasar lain

Arah optimasi strategi

Memperkenalkan sistem parameter adaptif:

- Periode RSI dan perkalian ATR disesuaikan secara dinamis dengan kondisi pasar yang bergejolak

- Prinsip: Efektivitas parameter tetap akan berubah dalam lingkungan yang berfluktuasi, sistem adaptif dapat meningkatkan stabilitas strategi

Tambahkan fitur penyaringan waktu:

- Tambahkan batasan waktu transaksi, hanya transaksi pada saat likuiditas tinggi

- Prinsip: Indeks NASDAQ memiliki karakteristik fluktuasi yang sangat berbeda pada periode waktu yang berbeda, dengan penyaringan waktu untuk menghindari periode perdagangan yang tidak efisien

Implementasi mekanisme Stop Loss:

- Mengubah stop loss tetap menjadi stop loss trailing berdasarkan ATR

- Prinsip: Stop loss yang mengikuti dapat mengunci lebih banyak keuntungan, sementara memberikan ruang yang cukup untuk harga berfluktuasi

Indikator komoditas terintegrasi:

- Memperkenalkan mekanisme konfirmasi pengiriman, hanya masuk jika ada dukungan pengiriman

- Prinsip: Volume transaksi yang tinggi biasanya mewakili konfirmasi pasar yang lebih kuat yang dapat mengurangi terobosan palsu

Mengembangkan sistem integrasi multi-indikator:

- Kombinasi dari RSI, Brinks, MACD, dan lain-lain

- Prinsip: Satu indikator mudah menghasilkan sinyal yang menyesatkan, integrasi multi indikator dapat meningkatkan keandalan sinyal

Meringkaskan

Strategi perdagangan loop posisi dua posisi ATR dinamis stop loss cross RSI adalah sistem perdagangan kuantitatif garis pendek yang menggabungkan indikator teknis dan manajemen risiko dinamis. Ini menghasilkan sinyal perdagangan melalui sinyal silang RSI dan filter tren EMA, sementara menggunakan mekanisme stop loss dinamis berbasis ATR untuk mengendalikan risiko.

Keunggulan inti dari strategi ini adalah kemampuan untuk secara dinamis beradaptasi dengan fluktuasi pasar, serta menyeimbangkan risiko dan keuntungan melalui model “1 beli 2 jual”. Meskipun ada risiko potensial seperti frekuensi perdagangan pendek yang tinggi, sinyal RSI yang tertinggal, strategi ini dapat meningkatkan stabilitas dan profitabilitas lebih lanjut dengan arah pengoptimalan yang disarankan, seperti perbaikan pada sistem parameter adaptif, penyaringan waktu, dan stop loss.

Strategi ini sangat cocok untuk pedagang yang lebih suka trading dengan frekuensi tinggi, yang akrab dengan karakteristik indeks Nasdaq 100, dan yang memiliki disiplin untuk melakukan perdagangan garis pendek. Namun, sebelum diterapkan di pasar, disarankan untuk melakukan pengujian dan simulasi perdagangan yang memadai untuk memastikan parameter strategi sesuai dengan lingkungan pasar saat ini.

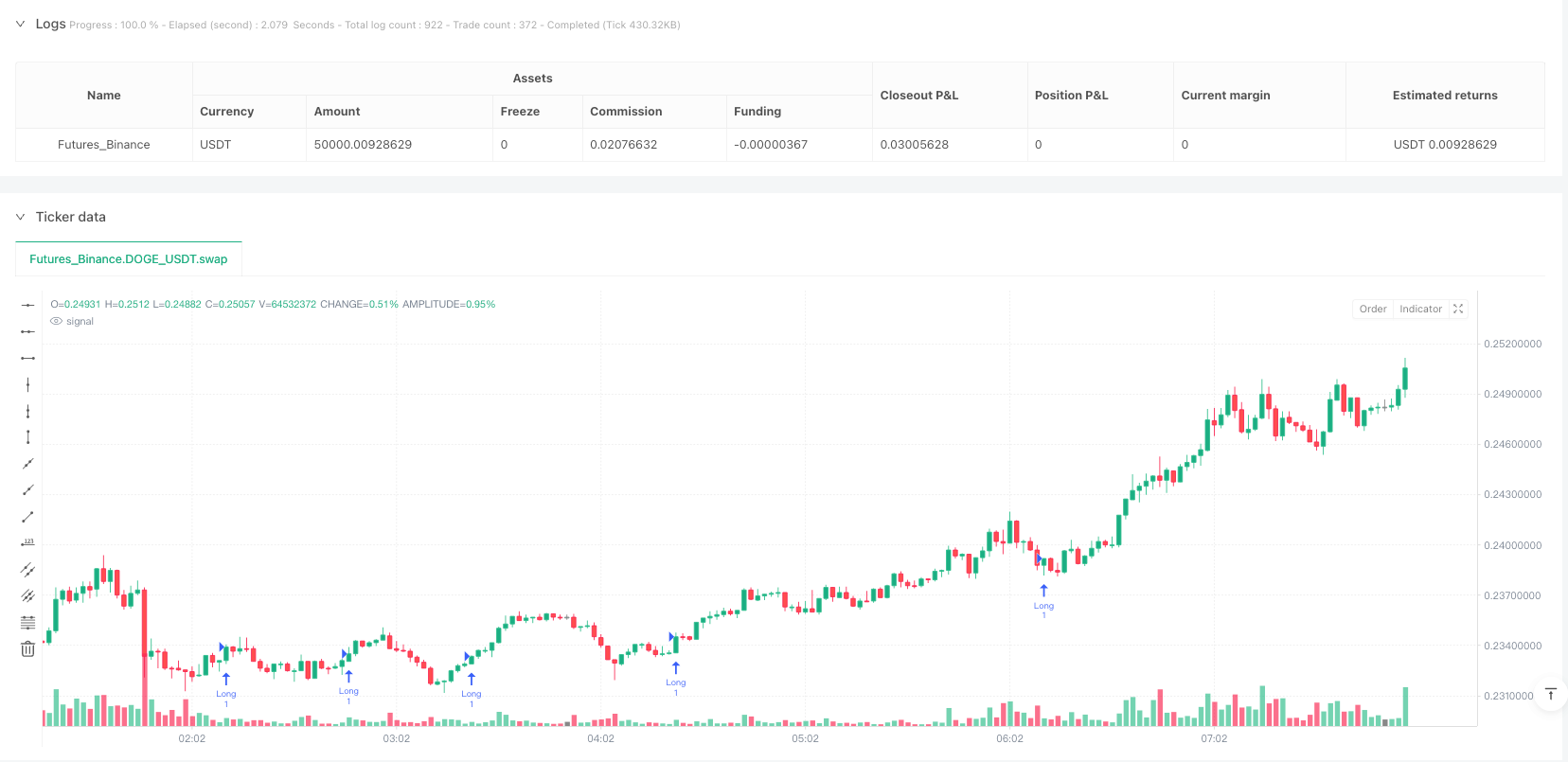

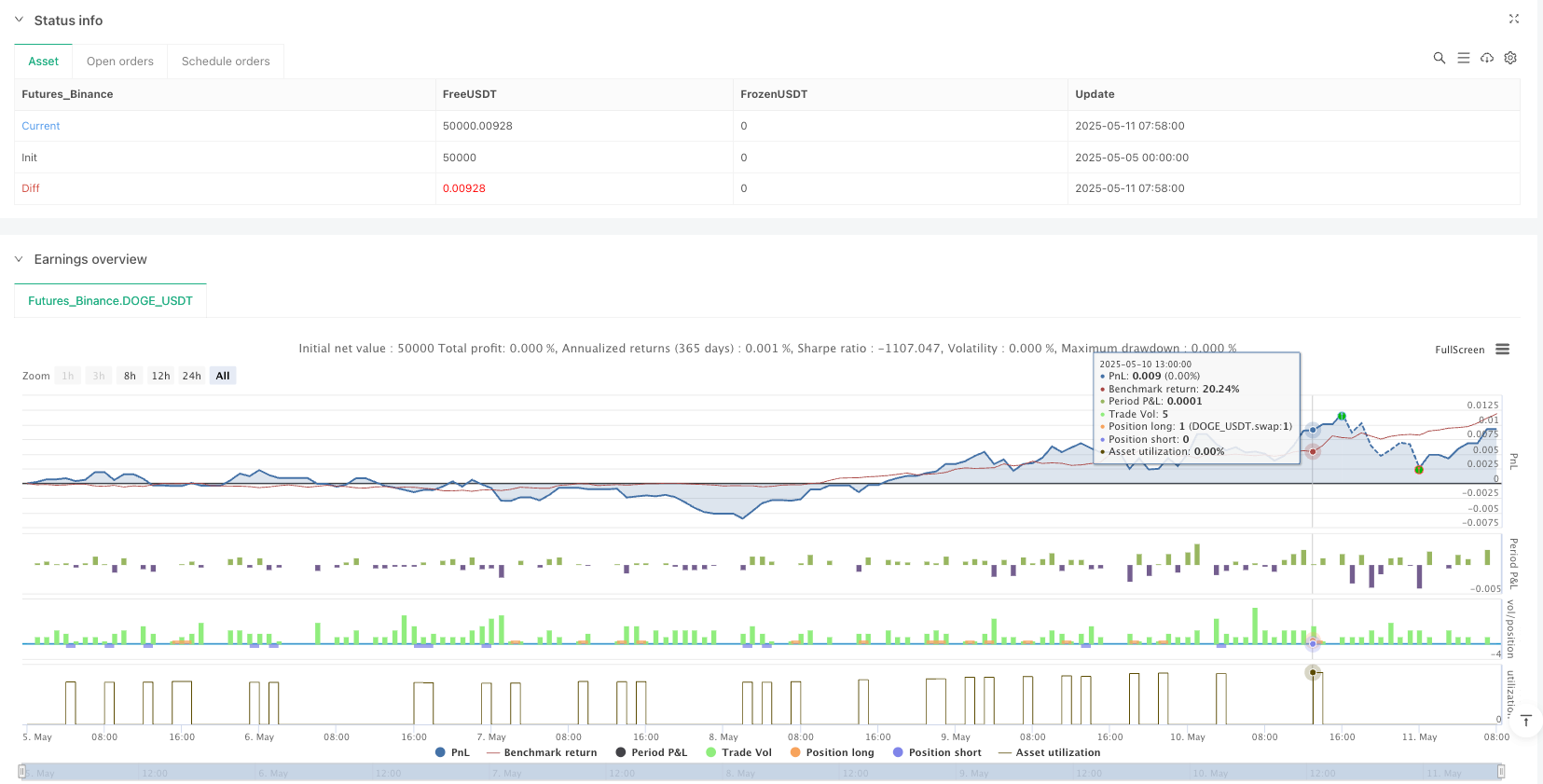

/*backtest

start: 2025-05-05 00:00:00

end: 2025-05-11 08:00:00

period: 2m

basePeriod: 2m

exchanges: [{"eid":"Futures_Binance","currency":"DOGE_USDT"}]

*/

//@version=5

strategy("1 BUY 2 SELL Loop – With ATR-Based SL/TP", overlay=true, default_qty_type=strategy.fixed, default_qty_value=1)

// === Parametreler ===

rsiLength = input.int(14, "RSI Periyodu")

emaFilterLen = input.int(200, "Trend Filtresi için EMA")

atrLen = input.int(14, "ATR Periyodu")

atrMultiplier = input.float(1.5, "ATR Katsayısı (SL ve TP için)")

// === İndikatörler ===

rsi = ta.rsi(close, rsiLength)

ema = ta.ema(close, emaFilterLen)

atr = ta.atr(atrLen)

// === Trend Filtresi ===

isUptrend = close > ema

isDowntrend = close < ema

// === Giriş Sinyalleri ===

longSignal = ta.crossover(rsi, 50) and isUptrend

shortSignal = ta.crossunder(rsi, 50) and isDowntrend

// === SL ve TP Hesaplama ===

longSL = close - atr * atrMultiplier

longTP = close + atr * atrMultiplier

shortSL = close + atr * atrMultiplier

shortTP = close - atr * atrMultiplier

// === LONG Pozisyon Açma ===

if (longSignal)

if (strategy.position_size < 0)

strategy.close("Short")

strategy.entry("Long", strategy.long, qty=1)

strategy.exit("Long TP/SL", from_entry="Long", stop=longSL, limit=longTP)

// === SHORT Pozisyon Açma ===

if (shortSignal)

if (strategy.position_size > 0)

strategy.close("Long")

strategy.entry("Short", strategy.short, qty=1)

strategy.exit("Short TP/SL", from_entry="Short", stop=shortSL, limit=shortTP)