Strategi penembak jitu perangkap divergensi RSI

RSI ATR momentum COUNTERTREND TRAP DETECTION

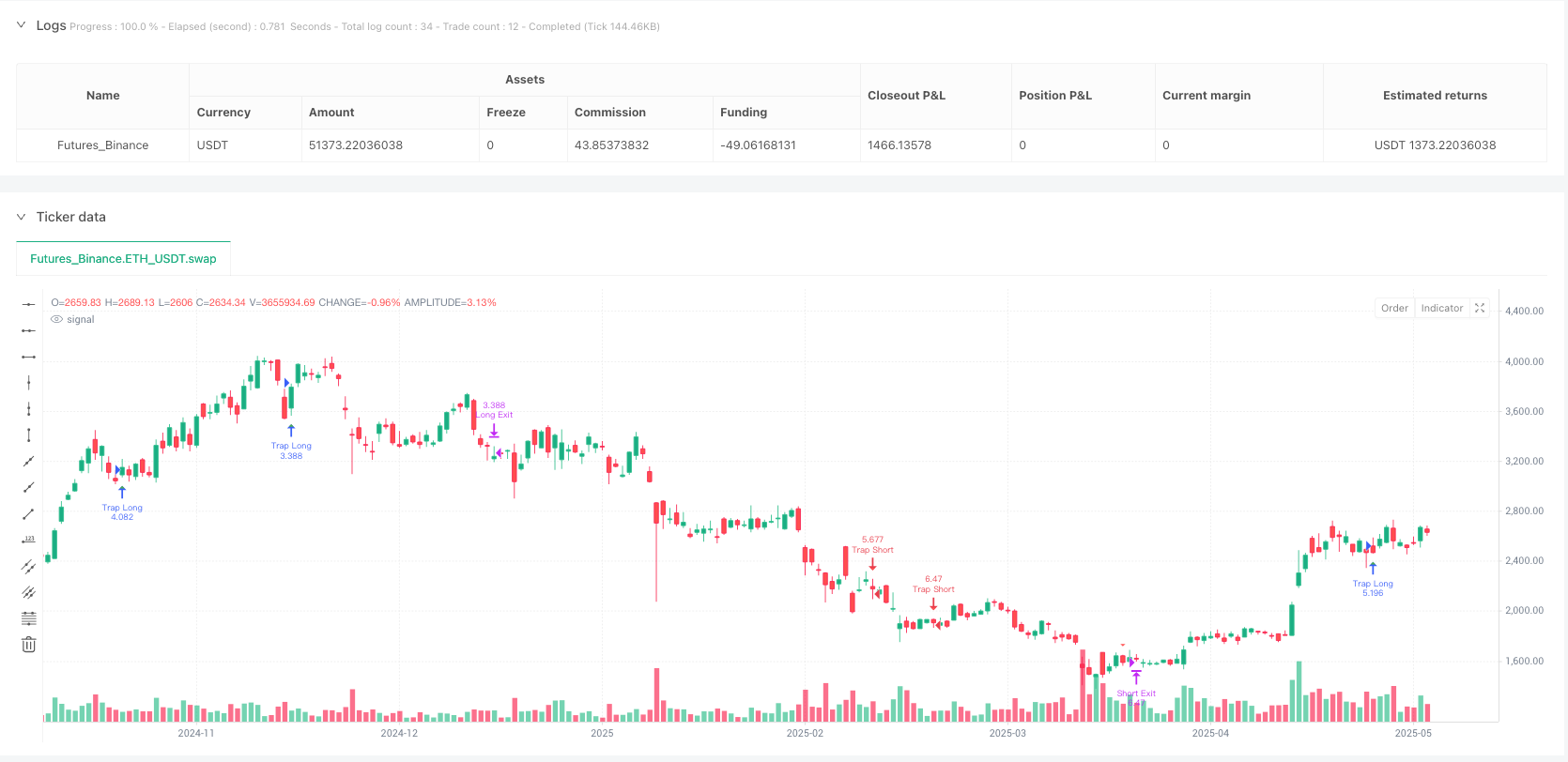

Ringkasan

RSI backtrack sniping strategi adalah anti-intuitif momentum mengikuti sistem perdagangan, khusus untuk mengidentifikasi “trap reversal” yaitu situasi di mana peserta pasar mengharapkan pasar berbalik berdasarkan indikator RSI, tetapi harga terus mempertahankan tren asalnya. Strategi ini berbeda dari aplikasi RSI tradisional, ini bukan untuk melakukan perdagangan berlawanan ketika sinyal overbought dan oversold muncul di RSI, tetapi untuk menunggu kemajuan setelah sinyal tersebut gagal, untuk menangkap tren yang kuat berlanjut.

Prinsip Strategi

Inti dari strategi ini adalah untuk memantau hubungan antara indeks relatif kuat (RSI) dan perilaku harga, mencari bentuk “trap”:

Identifikasi Perangkap Berkepala BanyakKetika RSI kembali dari level overbought (default 70) ke bawah level overbought, dan harga terus naik (harga penutupan saat ini lebih tinggi dari harga penutupan sebelumnya), sistem menganggap ini sebagai jebakan bullish dan melakukan overbought.

Identifikasi perangkap kepala kosongKetika RSI naik dari level oversold di bawah (default 30) ke level oversold di atas, sementara harga terus turun (harga penutupan saat ini lebih rendah dari harga penutupan sebelumnya), sistem menganggap ini sebagai perangkap bearish dan membuka kartu kosong.

Mekanisme manajemen risikoSetelah entry, strategi menggunakan stop loss dan stop loss yang dinamis berdasarkan rata-rata amplitudo riil ((ATR)). Stop loss disetel pada satu jarak ATR dari harga entry, dan stop loss disetel pada dua jarak ATR dari harga entry ((Default Risk-Return Ratio 2.0)).

Mekanisme waktu keluarUntuk mencegah jangka waktu yang lama, strategi ini mengatur periode maksimum untuk memegang posisi (default 30 K-line), setelah periode ini, posisi akan dihapus secara otomatis.

Logika deteksi jebakan dalam kode adalah sebagai berikut:

rsiTrapLong = rsi[3] > rsiOverbought and rsi < rsiOverbought and close > close[1]

rsiTrapShort = rsi[3] < rsiOversold and rsi > rsiOversold and close < close[1]

Ini menunjukkan bahwa sistem memeriksa apakah indikator RSI berada di zona overbought/oversold 3 siklus yang lalu dan apakah saat ini telah kembali ke bawah / naik ke bawah / di atas nilai terendah dan apakah harga masih bergerak dalam arah aslinya.

Keunggulan Strategis

Keunggulan psikologisStrategi ini memanfaatkan kesalahan umum para pelaku pasar dalam memahami sinyal RSI untuk mendapatkan keuntungan. Ketika sebagian besar pedagang siap untuk melakukan shorting ketika RSI overbought kembali dan menemukan bahwa harga terus naik, mereka sering dipaksa untuk melonggarkan posisi mereka dan mendorong harga naik lebih jauh.

Mengikuti TrenMeskipun titik masuk didasarkan pada sinyal reversal RSI, pada dasarnya ini adalah sistem perdagangan yang berjalan lancar, sesuai dengan kebijaksanaan perdagangan “trend is your friend”.

Manajemen risiko yang jelas: Menggunakan ATR untuk mengatur stop loss dan stop loss, memungkinkan manajemen risiko untuk beradaptasi dengan perubahan volatilitas pasar, lebih ilmiah daripada stop loss pada titik tetap.

Waktu otomatis: Menghindari risiko kurungan jangka panjang dengan menetapkan periode kepemilikan maksimum ((30 K-line), memastikan likuiditas dana.

Umpan balik visualStrategi: Strategi menyediakan tanda masuk yang jelas pada grafik, sehingga pedagang dapat memahami logika perdagangan secara intuitif, untuk memudahkan analisis dan optimasi strategi.

Hipotesis transaksi nyataStrategi ini mempertimbangkan komisi dan slippage sebesar 0,05%, lebih dekat dengan situasi perdagangan yang sebenarnya, dan meningkatkan kredibilitas pengukuran.

Risiko Strategis

Risiko Perubahan TrenMeskipun strategi dirancang untuk menangkap perpanjangan tren, pasar dapat berbalik arah secara tiba-tiba setelah masuk, terutama ketika ada berita besar atau peristiwa black swan.

Parameter SensitivitasPanjang RSI dan pengaturan overbought/oversold memiliki pengaruh yang signifikan terhadap kinerja strategi. Pasar dan periode waktu yang berbeda mungkin memerlukan pengaturan parameter yang berbeda, dan parameter yang salah dapat menyebabkan terlalu banyak sinyal yang salah.

Performa buruk di pasar yang rendah volatilitasDalam pasar horizontal atau rendah volatilitas, RSI mungkin sering melewati overbought/oversold, tetapi pergerakan harga terbatas, dan dapat menyebabkan kerugian kecil beberapa kali.

Risiko likuiditasATR dapat diremehkan di pasar dengan likuiditas rendah, yang menyebabkan stop loss terlalu ketat dan disengaja oleh kebisingan pasar.

Risiko penarikan diriKetika pasar mengalami pembalikan tren yang kuat, dapat menyebabkan kerugian berturut-turut, menghasilkan retret besar.

Solusi:

- Menunda perdagangan sebelum data ekonomi besar diumumkan

- Parameter RSI yang dioptimalkan untuk berbagai pasar dan periode waktu

- Menambahkan kondisi penyaringan tambahan di lingkungan dengan fluktuasi rendah

- Pertimbangkan untuk menambahkan indikator konfirmasi tren (seperti moving average)

- Menerapkan aturan pengelolaan dana untuk membatasi risiko transaksi tunggal

Arah optimasi strategi

- Tambahkan filter trenStrategi saat ini hanya bergantung pada RSI dan dinamika harga, pertimbangkan untuk menambahkan kondisi penyaringan tren, misalnya masuk hanya jika arah Moving Average sesuai dengan arah perdagangan, kode dapat diubah menjadi:

ema200 = ta.ema(close, 200)

trend_up = close > ema200

trend_down = close < ema200

rsiTrapLong = rsi[3] > rsiOverbought and rsi < rsiOverbought and close > close[1] and trend_up

rsiTrapShort = rsi[3] < rsiOversold and rsi > rsiOversold and close < close[1] and trend_down

- Mengoptimalkan siklus RSI: Kode saat ini menggunakan 3 periode tetap untuk mendeteksi apakah RSI pernah melebihi batas, pertimbangkan untuk menetapkan parameter ini sebagai variabel yang dapat disesuaikan, atau bahkan untuk mengimplementasikan jendela pengembalian dinamis:

lookback = input.int(3, title="RSI Pattern Lookback")

rsiTrapLong = rsi[lookback] > rsiOverbought and rsi < rsiOverbought and close > close[1]

- Rasio risiko-pengembalian dinamis: Saat ini menggunakan rasio return-to-risk yang tetap ((2.0), dapat dipertimbangkan untuk menyesuaikan secara dinamis berdasarkan volatilitas pasar atau kekuatan tren:

volatility_factor = math.max(1.5, math.min(3.0, ta.atr(5) / ta.atr(20) * 2))

longTP = strategy.position_avg_price + atr * volatility_factor

- Meningkatkan KonfirmasiJika Anda memiliki banyak uang, Anda dapat menambahkan analisis volume transaksi untuk memastikan bahwa ada cukup volume transaksi untuk mendukung perpanjangan tren ketika perangkap terbentuk.

volume_increase = volume > ta.sma(volume, 20)

rsiTrapLong = rsi[3] > rsiOverbought and rsi < rsiOverbought and close > close[1] and volume_increase

- Mekanisme optimasi waktuPada saat ini, setelah 30 garis K tetap, kemungkinan besar akan terjadi penurunan tren, yang memungkinkan stop loss bergerak berdasarkan dinamika harga.

trail_percent = input.float(1.0, "Trailing Stop %") / 100

strategy.exit("Long Trail", from_entry="Trap Long", trail_points=strategy.position_avg_price * trail_percent)

Tujuan dari pengoptimalan ini adalah untuk meningkatkan stabilitas dan adaptasi strategi, mengurangi sinyal palsu, dan meningkatkan kemampuan manajemen risiko sambil mempertahankan logika asli.

Meringkaskan

Strategi RSI backtrack sniping adalah sistem perdagangan yang unik dengan pemikiran yang terbalik, yang tidak hanya menggunakan sinyal overbought dan oversold dari RSI, tetapi mencari saat-saat ketika sinyal-sinyal ini gagal dan menangkap kesempatan untuk melanjutkan tren. Dengan mengidentifikasi bentuk “trap” di mana RSI mundur / naik tetapi harga terus bergerak ke arah aslinya, strategi ini dapat secara efektif menemukan sinyal yang salah dibaca di pasar dan mengambil keuntungan darinya.

Strategi ini menggabungkan manajemen risiko dinamis ATR untuk memastikan bahwa pengaturan stop loss sesuai dengan volatilitas pasar, dan juga untuk mengatur jangka waktu maksimum untuk mencegah jangka panjang. Keuntungan utama dari strategi ini adalah bahwa pada tingkat psikologis, strategi ini memanfaatkan analisa teknis tradisional untuk memaksimalkan ekspektasi yang salah dari pedagang untuk menciptakan peluang masuk.

Meskipun ada risiko seperti sensitivitas parameter dan adaptasi terhadap lingkungan pasar, strategi dapat ditingkatkan lebih lanjut dengan menambahkan filter tren, mengoptimalkan parameter RSI, dan secara dinamis menyesuaikan rasio risiko-pengembalian. Secara khusus, kombinasi dengan analisis struktur pasar tambahan dan konfirmasi kuantitatif dapat meningkatkan kualitas sinyal secara signifikan.

Untuk trader kuantitatif, RSI memberikan kerangka kerja yang inovatif dari strategi sniper trap, menunjukkan bagaimana menggabungkan indikator tradisional dengan pemikiran terbalik, menantang logika perdagangan konvensional, dan mengembangkan sistem perdagangan dengan keunggulan unik.

/*backtest

start: 2024-05-30 00:00:00

end: 2025-05-29 00:00:00

period: 1d

basePeriod: 1d

exchanges: [{"eid":"Futures_Binance","currency":"ETH_USDT"}]

*/

//@version=5

strategy("Reversal Trap Sniper – Verified Version", overlay=true, default_qty_type=strategy.percent_of_equity, default_qty_value=25, commission_type=strategy.commission.percent, commission_value=0.05, slippage=1)

// === INPUTS ===

rsiLength = input.int(14, title="RSI Length")

rsiOverbought = input.int(70, title="Overbought Level")

rsiOversold = input.int(30, title="Oversold Level")

riskReward = input.float(2.0, title="Risk-Reward Ratio")

maxBars = input.int(30, title="Max Holding Bars")

atrLen = input.int(14, title="ATR Length")

// === INDICATORS ===

rsi = ta.rsi(close, rsiLength)

atr = ta.atr(atrLen)

// === SIMPLIFIED TRAP DETECTION ===

// Trap: RSI önce 70 üzerindeydi, şimdi 70 altı ve aynı zamanda fiyat yükselmeye devam ediyor

rsiTrapLong = rsi[3] > rsiOverbought and rsi < rsiOverbought and close > close[1]

rsiTrapShort = rsi[3] < rsiOversold and rsi > rsiOversold and close < close[1]

// === ENTRY ===

if (rsiTrapLong)

strategy.entry("Trap Long", strategy.long)

if (rsiTrapShort)

strategy.entry("Trap Short", strategy.short)

// === SL & TP ===

longSL = strategy.position_avg_price - atr

longTP = strategy.position_avg_price + atr * riskReward

shortSL = strategy.position_avg_price + atr

shortTP = strategy.position_avg_price - atr * riskReward

strategy.exit("Long Exit", from_entry="Trap Long", stop=longSL, limit=longTP, when=bar_index - strategy.opentrades.entry_bar_index(0) >= maxBars)

strategy.exit("Short Exit", from_entry="Trap Short", stop=shortSL, limit=shortTP, when=bar_index - strategy.opentrades.entry_bar_index(0) >= maxBars)

// === VISUAL DEBUGGING ===

plotshape(rsiTrapLong, title="Long Trap", location=location.belowbar, color=color.green, style=shape.triangleup, size=size.small)

plotshape(rsiTrapShort, title="Short Trap", location=location.abovebar, color=color.red, style=shape.triangledown, size=size.small)