Tinjauan Strategi

Strategi perdagangan reversal mata uang cerdas adalah strategi perdagangan kuantitatif yang menggabungkan indikator yang relatif kuat (RSI) dengan deteksi perilaku mata uang cerdas. Strategi ini bertujuan untuk mengidentifikasi titik balik probabilitas tinggi di pasar tren dan mengelola risiko secara efektif melalui aturan masuk dan keluar yang ketat, dengan 10 persen stop loss keras. Logika inti strategi adalah untuk menangkap peluang reversal potensial di pasar dalam keadaan overbought dan oversold, yang disertai dengan volume transaksi yang tidak biasa dan harga yang ekstrem, yang sering kali mewakili intervensi lembaga keuangan (mata uang pintar).

Prinsip Strategi

Dengan menganalisis kode secara mendalam, prinsip-prinsip strategi ini dapat dibagi menjadi beberapa bagian penting sebagai berikut:

Persyaratan masuk:

- Multiple entry ((Buy): RSI lebih rendah dari 38 ((Oversell status), sekaligus memenuhi sinyal konfirmasi “smart capital”, yaitu munculnya garis matahari ((harga close out lebih tinggi dari harga open out), volume transaksi lebih besar dari garis rata-rata volume transaksi 10 siklus, dan harga menyentuh titik terendah dari 10 garis K。

- Masuk kosong ((dijual): RSI lebih tinggi dari 80 ((keadaan overbought), sekaligus memenuhi sinyal konfirmasi “smart capital”, yaitu munculnya garis negatif ((harga close out lebih rendah dari harga open out), volume transaksi lebih besar dari garis rata-rata volume transaksi 10 siklus, dan harga menyentuh titik tertinggi dari 10 garis K ≫

Kondisi pertandingan:

- Berbagai posisi: RSI mencapai atau lebih dari 70 (masuk zona overbought)

- Keluar kosong: RSI mencapai atau di bawah 40 ((mendapatkan keuntungan lebih awal)

- Stop loss setting: Semua transaksi diatur dengan stop loss keras 20%

Manajemen Posisi:

- Tidak ada overlapping trading (hanya satu posisi yang dapat dipegang pada satu waktu)

- Visualisasikan stop loss line pada grafik (garis merah)

Strategi ini menggunakan 19 siklus RSI sebagai indikator utama, menggabungkan volume transaksi dan harga yang sangat tinggi untuk mengkonfirmasi perilaku “smart money”, kombinasi yang dapat secara efektif memfilter false breakout dan false reversal signals.

Keunggulan Strategis

Dari analisis kode strategi ini, dapat disimpulkan beberapa keuntungan yang signifikan:

Kapasitas menangkap countertrendStrategi ini berfokus pada menangkap titik balik di zona overbought dan oversold, dan seringkali dapat memasuki pasar dengan harga yang lebih baik daripada strategi mengejar dan mengalahkan.

Mekanisme Konfirmasi Dana CerdasDengan menggabungkan perilaku harga (K-line form), pengesahan tiga kali lipat dari volume transaksi yang tidak normal dan nilai harga yang ekstrem, sangat meningkatkan keandalan sinyal dan menghindari sinyal palsu yang mungkin disebabkan oleh ketergantungan pada indikator RSI saja.

Manajemen risiko asimetrisStrategi ini menggunakan standar keluar yang berbeda untuk overhead, dengan overhead memegang hingga RSI 70 (masuk sepenuhnya ke overbought), dan overhead mendapatkan keuntungan lebih awal pada RSI 40. Desain asimetris ini sesuai dengan aturan umum pasar “naik lambat, turun cepat”.

Kontrol risiko yang ketat“Hard Stop loss 20% efektif mencegah penarikan besar-besaran dan melindungi keamanan dana”.

Optimisasi berlebihan tanpa parameterParameter yang digunakan strategi relatif sederhana dan memiliki dasar logika pasar, tidak bergantung pada parameter yang terlalu dioptimalkan, meningkatkan kehandalan dan kemampuan adaptasi strategi.

Risiko Strategis

Meskipun strategi ini dirancang dengan baik, ada risiko potensial berikut:

Risiko sinyal palsuMeskipun strategi memfilter sinyal palsu melalui konfirmasi ganda, dalam pasar tren yang kuat, harga mungkin melanjutkan tren asli setelah sebentar menyentuh zona overbought dan oversold, menyebabkan strategi menghasilkan sinyal yang salah. Solusi: Pertimbangkan untuk menambahkan filter tren dan hanya membuka posisi di arah tren tertentu.

Stop loss yang lebih besarRasio stop loss 20% saat ini relatif besar dan dapat menyebabkan kerugian tunggal yang lebih besar di pasar yang sangat fluktuatif. Solusi: Rasio stop loss dapat disesuaikan sesuai dengan dinamika pasar yang fluktuatif, atau menggunakan strategi stop loss bergerak.

Parameter SensitivitasPilihan: parameter RSI 19), overbought overbought 38⁄80 dan periode rata-rata volume transaksi 10 dapat secara signifikan mempengaruhi kinerja strategi. Solusi: disarankan untuk melakukan pengujian stabilitas untuk mengetahui dampak perubahan parameter pada kinerja strategi.

Risiko likuiditasDalam pasar dengan likuiditas rendah, sejumlah besar pesanan jual beli dapat menyebabkan slippage yang mempengaruhi harga eksekusi aktual. Solusi: Tambahkan kondisi penyaringan likuiditas dan hindari perdagangan pada saat likuiditas rendah.

Keterbatasan kondisi pertandingan tetapSolusi: Pertimbangkan untuk mengadaptasi kondisi keluar dengan mengkombinasikan kekuatan tren dengan dinamika indikator.

Arah optimasi strategi

Berdasarkan analisis kode, strategi ini dapat dioptimalkan dari beberapa arah:

RSI DinamisStrategi saat ini menggunakan RSI yang tetap pada titik (- 38⁄80), dan dapat dipertimbangkan untuk menyesuaikan titik-titik ini berdasarkan volatilitas pasar atau dinamika intensitas tren. Misalnya, dalam pasar tren yang kuat, RSI mungkin bertahan di zona overbought / oversold untuk waktu yang lama, dan pada saat ini harus meningkatkan titik-titik yang sesuai.

Mekanisme smart stop loss: Mengganti stop loss rasio tetap dengan stop loss ATR atau stop loss bergerak berdasarkan volatilitas, dapat lebih baik beradaptasi dengan lingkungan pasar yang berbeda. Stop loss ATR dapat menyesuaikan jarak stop loss sesuai dengan fluktuasi pasar yang sebenarnya, lebih sesuai dengan karakteristik pasar.

Filter waktu transaksiMenambahkan filter pada saat transaksi, menghindari saat-saat likuiditas rendah atau volatilitas tinggi, dapat mengurangi risiko slippage dan fluktuasi harga yang tidak biasa.

Konfirmasi multi-siklusIntroduksi analisis multi-siklus, yang meminta arah tren pada kerangka waktu yang lebih tinggi untuk konsisten dengan arah perdagangan, dapat meningkatkan peluang strategi. Misalnya, ketika melakukan lebih banyak pada grafik 4 jam, mintalah arah tren matahari juga ke atas.

Keuntungan yang didapatkan secara batchStrategi saat ini menggunakan satu-per-satu metode penutupan seluruh posisi, Anda dapat mempertimbangkan strategi keuntungan batch, misalnya, mencapai posisi target pertama dengan 50% dari posisi, dan sisanya dengan pengaturan pergerakan stop loss. Dengan demikian, Anda dapat menyeimbangkan keuntungan jangka pendek dengan tujuan menangkap tren besar.

Bergabung dengan sistem linearDengan menggunakan garis rata-rata jangka menengah dan panjang sebagai filter tren, hanya mencari peluang untuk melakukan lebih banyak ketika harga berada di atas garis rata-rata, mencari peluang untuk melakukan shorting ketika berada di bawah garis rata-rata, dapat menghindari risiko yang disebabkan oleh arus balik.

Meringkaskan

Strategi perdagangan reversal mata uang cerdas memberikan solusi sistematis untuk perdagangan reversal tren dengan menggabungkan indikator RSI dengan deteksi perilaku dana cerdas. Keuntungan terbesar dari strategi ini adalah mekanisme konfirmasi ganda yang secara efektif menyaring sinyal palsu dan meningkatkan peluang perdagangan.

Meskipun demikian, strategi masih memiliki ruang untuk pengoptimalan, terutama dalam hal penyesuaian parameter dinamis, mekanisme smart stop loss, dan konfirmasi multi-siklus. Dengan pengoptimalan ini, strategi dapat ditingkatkan lebih lanjut untuk stabilitas dan adaptasi, sehingga dapat tetap berkinerja baik dalam berbagai kondisi pasar.

Strategi ini memberikan kerangka kerja yang berharga bagi para pedagang kuantitatif, terutama dengan metode deteksi perilaku “smart money” yang dapat diterapkan ke berbagai strategi perdagangan. Dengan pengaturan parameter yang masuk akal dan manajemen risiko, strategi ini berpotensi menjadi senjata yang kuat dalam toolkit pedagang.

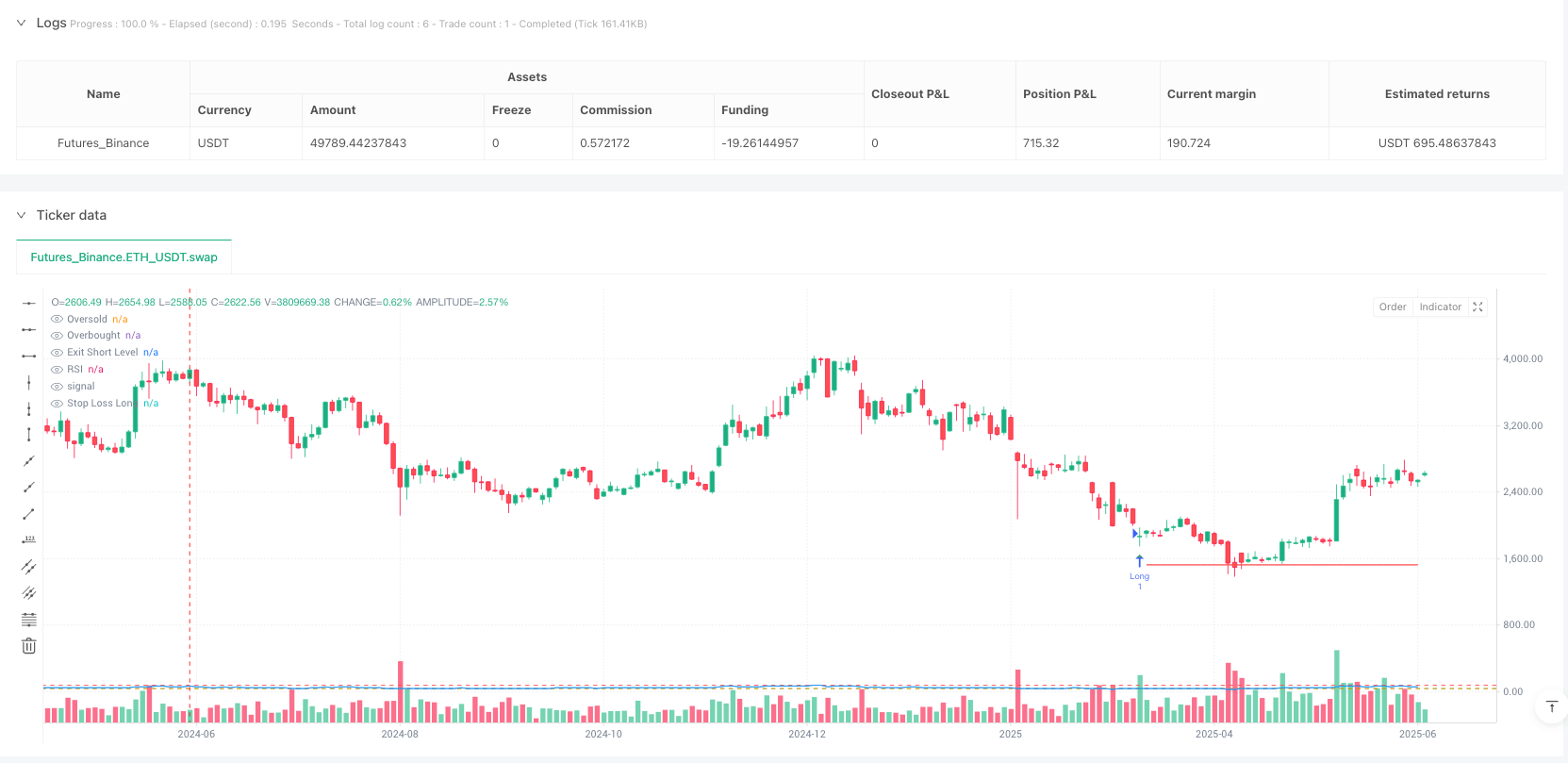

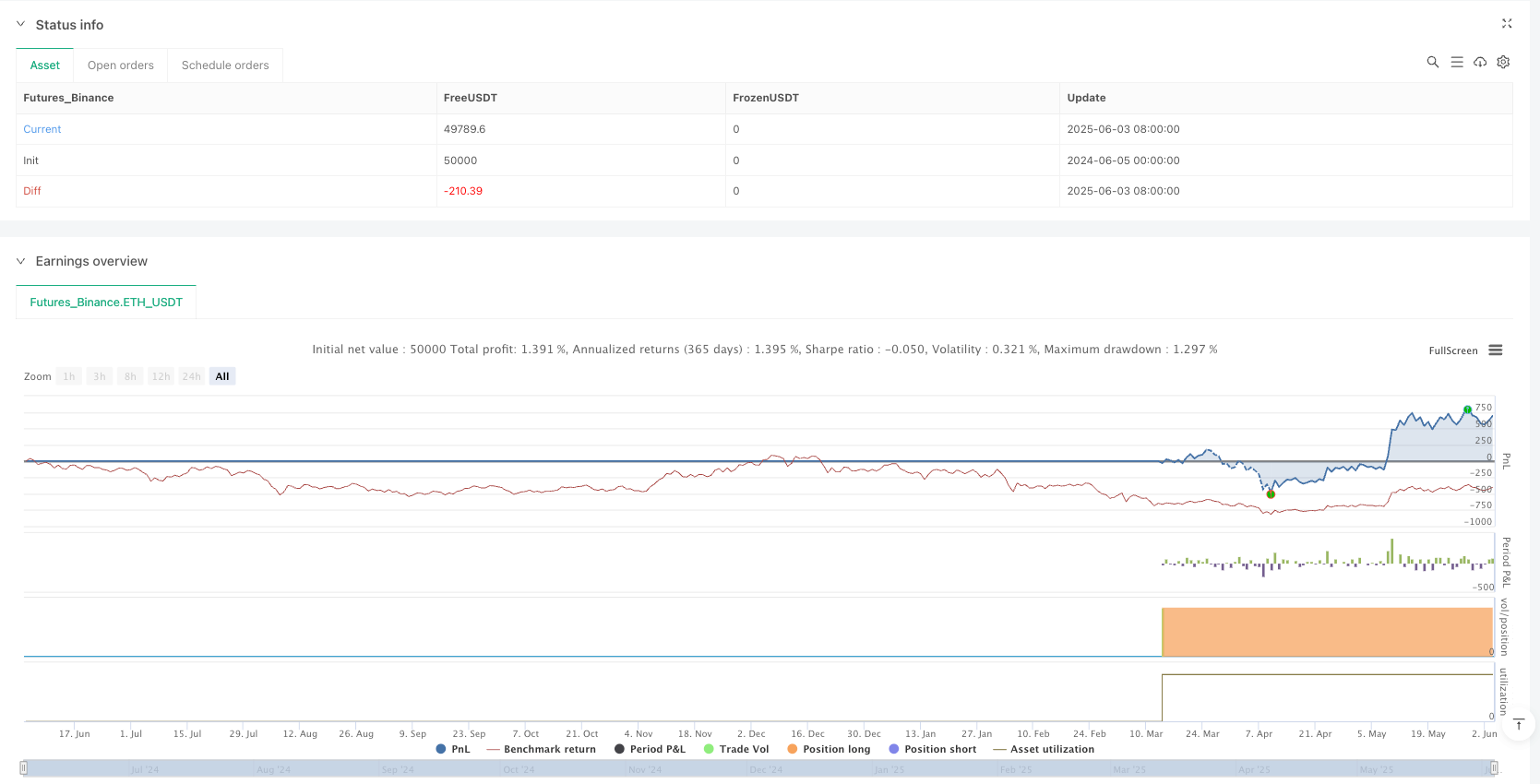

/*backtest

start: 2024-06-05 00:00:00

end: 2025-06-04 00:00:00

period: 2d

basePeriod: 2d

exchanges: [{"eid":"Futures_Binance","currency":"ETH_USDT"}]

*/

//@version=6

strategy("GStrategy XRP 4h", overlay=true, margin_long=100, margin_short=100, pyramiding=0)

// Настройки RSI

rsiLength = input(19, "RSI Length")

oversold = input(38, "Уровень перепроданности")

overbought = input(80, "Уровень перекупленности")

exitLongLevel = input(70, "Уровень выхода лонг")

exitShortLevel = input(40, "Уровень выхода шорт") // Добавлен уровень выхода для шорта

stopLossPerc = input.float(20.0, "Стоп-лосс %", minval=0.1, step=0.1) / 100

// Расчет RSI

rsi = ta.rsi(close, rsiLength)

// Индикаторы Smart Money

smartMoneyLong = (close > open) and (volume > ta.sma(volume, 10)) and (low == ta.lowest(low, 10))

smartMoneyShort = (close < open) and (volume > ta.sma(volume, 10)) and (high == ta.highest(high, 10))

// Проверка наличия открытой позиции

noActivePosition = strategy.position_size == 0

// Условия входа

enterLong = (rsi < oversold) and smartMoneyLong and noActivePosition

enterShort = (rsi > overbought) and smartMoneyShort and noActivePosition

// Условия выхода

exitLong = rsi >= exitLongLevel

exitShort = rsi <= exitShortLevel // Используем новый параметр для выхода из шорта

// Исполнение стратегии с стоп-лоссом

if (enterLong)

strategy.entry("Long", strategy.long)

strategy.exit("Stop Loss Long", "Long", stop=strategy.position_avg_price * (1 - stopLossPerc))

if (enterShort)

strategy.entry("Short", strategy.short)

strategy.exit("Stop Loss Short", "Short", stop=strategy.position_avg_price * (1 + stopLossPerc))

if (exitLong)

strategy.close("Long")

if (exitShort)

strategy.close("Short")

// Визуализация

plotshape(enterLong, style=shape.triangleup, location=location.belowbar, color=color.green, size=size.small, title="Long Signal")

plotshape(enterShort, style=shape.triangledown, location=location.abovebar, color=color.red, size=size.small, title="Short Signal")

plot(rsi, "RSI", color=color.blue)

hline(oversold, "Oversold", color=color.green)

hline(overbought, "Overbought", color=color.red)

hline(exitShortLevel, "Exit Short Level", color=color.orange) // Добавлена линия уровня выхода шорта

// Визуализация стоп-лоссов

stopLossLongLevel = strategy.position_avg_price * (1 - stopLossPerc)

stopLossShortLevel = strategy.position_avg_price * (1 + stopLossPerc)

plot(strategy.position_size > 0 ? stopLossLongLevel : na, "Stop Loss Long", color=color.red, style=plot.style_linebr)

plot(strategy.position_size < 0 ? stopLossShortLevel : na, "Stop Loss Short", color=color.red, style=plot.style_linebr)