Ringkasan

Strategi ini merupakan sistem perdagangan sinkronisasi tren dan momentum yang komprehensif, terutama berdasarkan penilaian tren rata-rata dan pengesahan momentum indeks relatif kuat (RSI) untuk mengidentifikasi peluang perdagangan yang berpotensi tinggi. Inti strategi mengikuti filosofi perdagangan “berjalan” dan hanya setelah mengkonfirmasi arah tren utama pasar, menunggu perlambatan dan mencari titik masuk yang optimal dalam kombinasi dengan indikator momentum.

Prinsip Strategi

Prinsip operasi strategi didasarkan pada empat modul kunci: identifikasi tren, penilaian persyaratan masuk, manajemen risiko dan pengoptimalan keuntungan.

Identifikasi tren:

- Menggunakan 50 dan 200 hari indeks moving average (EMA) untuk menentukan arah tren pasar

- Ketika 50 hari EMA > 200 hari EMA, diidentifikasi sebagai tren naik, hanya diperbolehkan untuk melakukan lebih

- Ketika 50 hari EMA < 200 hari EMA, diidentifikasi sebagai tren turun, hanya diizinkan untuk melakukan shorting

Keterangan persyaratan masuk:

- Setelah konfirmasi tren, tunggu harga kembali ke sekitar EMA 50 hari (tidak lebih dari perkalian default ATR)

- Dalam tren naik, menunggu RSI jatuh ke zona oversold (di bawah default 45) dan kemudian rebound untuk melakukan penembusan, sebagai sinyal melakukan lebih banyak

- Dalam tren turun, menunggu RSI melonjak ke zona overbought (default di atas 70) dan kemudian mundur untuk melakukan breakout, sebagai sinyal shorting

Manajemen Risiko:

- Stop loss dinamis berdasarkan ATR yang disetel untuk menyesuaikan jarak stop loss sesuai dengan volatilitas pasar

- Risiko per transaksi ditetapkan sebagai 1% dari dana akun (dapat disesuaikan) dan diimplementasikan dengan perhitungan ukuran posisi yang tepat

- Posisi stop loss ditetapkan sebagai harga masuk plus minus ((ATR × 1.5)), memastikan stop loss tidak dipicu oleh fluktuasi acak

Pengoptimalan keuntungan:

- Menggunakan strategi keuntungan bertahap: posisi 50% di posisi kosong mengunci keuntungan ketika rasio risiko-pengembalian 2.1:1 tercapai

- Posisi 50% sisanya menggunakan stop loss yang didasarkan pada ATR untuk terus memperluas keuntungan

- Memaksakan posisi tertutup ketika tren berbalik (perubahan hubungan rata-rata) untuk menghindari penurunan besar yang ditimbulkan oleh akhir tren

Dalam pelaksanaan strategi, ukuran posisi optimal ditentukan dengan menggunakan perhitungan matematika yang tepat, memastikan bahwa risiko setiap perdagangan dikendalikan pada tingkat yang telah ditentukan, sementara memungkinkan penyesuaian parameter untuk menyesuaikan dengan kondisi pasar yang berbeda.

Keunggulan Strategis

Strategi ini memiliki keuntungan yang signifikan sebagai berikut:

Sinyal perdagangan berkualitas tinggi: Dengan mengkonfirmasi sinkronisasi tren dan momentum, hanya membuka posisi di arah probabilitas tinggi, meningkatkan peluang kemenangan secara signifikan.

long_trend_okDanlong_rsi_recoveryKombinasi kondisi, untuk memastikan kualitas sinyal perdagangan.Adaptasi Manajemen RisikoDesain stop berdasarkan ATR memungkinkan strategi untuk menyesuaikan parameter risiko secara otomatis sesuai dengan volatilitas pasar. Menggunakan stop yang lebih longgar dalam lingkungan pasar yang bergejolak, dan menggunakan stop yang lebih ketat dalam pasar yang tenang, untuk kontrol risiko yang optimal.

Pengelolaan dana yang optimal: mekanisme keuntungan bertahap ((50% posisi di 2.1R mengambil keuntungan, sisanya menggunakan trailing stop loss) mencapai keseimbangan yang dapat memastikan keuntungan dan memaksimalkan menangkap tren.

long_tp1_hitDanlong_trail_stopVariabel-variabel yang sama secara tepat mengontrol proses ini.Peraturan yang jelasStrategi sepenuhnya terkuantifikasi, menghilangkan gangguan emosional dalam perdagangan, pelaksanaan disiplin yang kuat. Semua keputusan perdagangan didasarkan pada perhitungan matematis yang jelas dan kondisi logis, menghindari penilaian subjektif.

Membantu pengambilan keputusan secara visualStrategi menyediakan sistem umpan balik visual yang lengkap, termasuk warna latar belakang tren, penandaan sinyal masuk, dan visualisasi tujuan stop loss / profit, yang membantu pedagang memahami dan memantau operasi strategi.

Parameter yang dapat disesuaikanParameter inti seperti siklus EMA, RSI, dan ATR dapat disesuaikan, sehingga strategi dapat disesuaikan dengan berbagai kondisi pasar dan preferensi risiko pribadi.

Risiko Strategis

Meskipun ada banyak keuntungan dari strategi ini, ada beberapa risiko potensial:

Mengidentifikasi Ketinggalan Tren: Menggunakan EMA sebagai alat penilaian tren ada keterlambatan yang melekat, mungkin kehilangan beberapa peluang di awal tren atau tetap berada di posisi yang sama di akhir tren. Solusinya adalah mempertimbangkan untuk meningkatkan indikator konfirmasi tren jangka pendek atau menyesuaikan parameter EMA untuk meningkatkan sensitivitas.

Risiko Penembusan Palsu:RSI sinyal reversal mungkin terjadi false breakout, menyebabkan perdagangan yang salah. Untuk menghadapi risiko ini, Anda dapat menambahkan kondisi konfirmasi seperti perubahan volume transaksi atau konfirmasi sinkronisasi indikator momentum lainnya.

Tidak cocok untuk pasar horizontalStrategi ini bekerja paling baik pada pasar dengan tren yang jelas, dan dapat menghasilkan sinyal kesalahan dan perdagangan yang merugikan yang sering terjadi pada tahap penyusunan lateral. Disarankan untuk menghentikan strategi ketika pasar berada di zona goyah yang jelas, yang dapat diidentifikasi dengan menambahkan filter intensitas tren.

Parameter SensitivitasKinerja strategi lebih sensitif terhadap pilihan parameter, terutama pengaturan periode EMA dan RSI. Disarankan untuk mengoptimalkan parameter dalam kondisi pasar yang berbeda melalui retrospeksi historis untuk menghindari over-fitting.

Manajemen risikoManajemen risiko persentase tetap masih dapat menyebabkan akumulasi kerugian berturut-turut dalam kondisi pasar yang ekstrim. Disarankan untuk mempertimbangkan untuk menerapkan mekanisme penyesuaian risiko dinamis, mengurangi ukuran posisi secara bertahap setelah kerugian berturut-turut.

Arah optimasi

Berdasarkan analisis kode strategi, berikut adalah beberapa kemungkinan optimasi:

Konfirmasi sinkronisasi multi-periode: Mengintegrasikan tren dan sinyal momentum dari beberapa periode waktu, meningkatkan keakuratan keputusan perdagangan. Misalnya, Anda dapat memeriksa apakah tren garis matahari sesuai dengan momentum 4 jam, dan hanya berdagang jika arahnya sesuai.

Filter intensitas tren meningkatIntroduksi indikator kekuatan tren seperti ADX (Average Directional Index), hanya membuka posisi saat tren cukup kuat, untuk menghindari sinyal palsu dari tren lemah atau pasar horizontal. Kode tersedia di

uptrendDandowntrendKondisi ini meningkatkan intensitas penilaian.Dinamiskan parameter risikoAdaptasi proporsi risiko per transaksi berdasarkan volatilitas pasar, kurva kepentingan akun, atau indikator kinerja strategi secara dinamis, meningkatkan risiko secara moderat ketika strategi berkinerja baik, dan mengurangi risiko jika berkinerja buruk.

Integrasi analisis lingkungan pasar: Memperkenalkan modul identifikasi lingkungan pasar makro, seperti indeks volatilitas atau analisis struktur pasar, untuk menyesuaikan parameter strategi secara otomatis atau aktivasi selektif sesuai dengan fase pasar yang berbeda.

Optimalkan mekanisme anti-kelelahanStrategi saat ini menggunakan 2.1R yang tetap sebagai titik berhenti pertama, dan dapat mempertimbangkan untuk menyesuaikan posisi berhenti secara dinamis berdasarkan resistensi dukungan atau fluktuasi, untuk mendapatkan keuntungan di dekat tingkat harga kunci.

Menambahkan filter waktu transaksiPertimbangan: Mengingat filter waktu atau kondisi lalu lintas, menghindari periode mobilitas rendah atau kondisi lalu lintas yang tidak biasa, meningkatkan kualitas sinyal.

Optimalisasi Pembelajaran Mesin: Menggunakan algoritma pembelajaran mesin untuk secara dinamis memprediksi kombinasi parameter atau bobot perdagangan yang optimal dan menyesuaikan diri dengan kondisi pasar secara real-time.

Meringkaskan

Strategi perdagangan kuantitatif adalah sistem perdagangan lengkap yang mengintegrasikan identifikasi tren, pengakuan tren, kontrol risiko yang tepat, dan manajemen dana cerdas dalam satu. Melalui EMA, arah pasar ditentukan, indikator RSI mengkonfirmasi waktu masuk yang optimal, sementara mekanisme stop loss dan profit berpotongan berbasis ATR digunakan untuk mencapai keseimbangan optimal antara risiko dan keuntungan.

Keunggulan terbesar dari strategi ini adalah sistematis dan disiplin, menghilangkan gangguan emosional dalam proses perdagangan melalui aturan kuantitatif yang jelas, cocok untuk pedagang kuantitatif yang mengejar gaya perdagangan yang solid. Sementara itu, modul manajemen risiko strategi memastikan kerugian tunggal terbatas dan potensi keuntungan tidak terbatas, sesuai dengan prinsip inti dari perdagangan yang sukses.

Meskipun ada beberapa keterbatasan yang melekat, seperti keterlambatan penilaian tren dan ketidakmampuan pasar horizontal untuk beradaptasi, orientasi optimasi yang diusulkan di atas, seperti analisis siklus multi-waktu, penyaringan intensitas tren dan penyesuaian risiko dinamis, dapat meningkatkan lebih lanjut keanggunan dan adaptasi strategi.

Strategi ini memberikan kerangka dasar yang kuat bagi investor yang mencari metode perdagangan yang sistematis, yang dapat disesuaikan dan dioptimalkan lebih lanjut berdasarkan preferensi risiko pribadi dan pemahaman pasar.

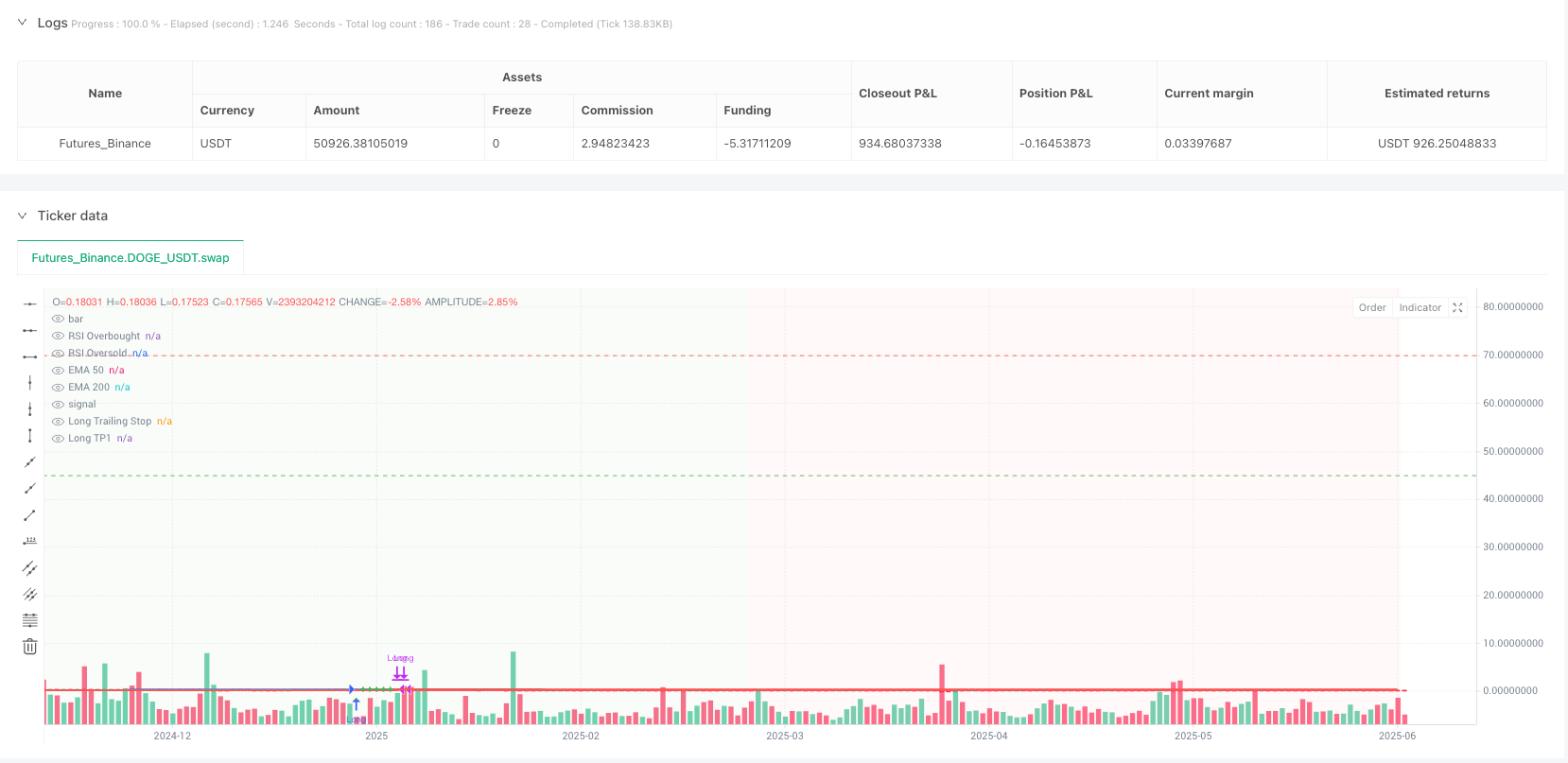

/*backtest

start: 2024-06-17 00:00:00

end: 2025-06-15 08:00:00

period: 1d

basePeriod: 1d

exchanges: [{"eid":"Futures_Binance","currency":"DOGE_USDT"}]

*/

//@version=5

strategy("Crypto Swing Trading Strategy (1-5 Day)", overlay=true, default_qty_type=strategy.percent_of_equity, default_qty_value=100, pyramiding=0, calc_on_every_tick=false, calc_on_order_fills=false)

// ============================================================================

// STRATEGY INPUTS

// ============================================================================

// Trend Filter Settings

ema_fast_length = input.int(50, title="Fast EMA Length", minval=1, group="Trend Filter")

ema_slow_length = input.int(200, title="Slow EMA Length", minval=1, group="Trend Filter")

// RSI Settings

rsi_length = input.int(14, title="RSI Length", minval=1, group="Momentum")

rsi_oversold = input.int(45, title="RSI Oversold Level", minval=1, maxval=50, group="Momentum")

rsi_overbought = input.int(70, title="RSI Overbought Level", minval=50, maxval=99, group="Momentum")

// ATR Settings

atr_length = input.int(14, title="ATR Length", minval=1, group="Risk Management")

atr_stop_mult = input.float(1.5, title="ATR Stop Loss Multiplier", minval=0.1, step=0.1, group="Risk Management")

atr_trail_mult = input.float(1.0, title="ATR Trailing Stop Multiplier", minval=0.1, step=0.1, group="Risk Management")

// Risk Management

risk_per_trade = input.float(1.0, title="Risk Per Trade (%)", minval=0.1, maxval=5.0, step=0.1, group="Risk Management")

reward_ratio = input.float(2.1, title="Initial Take Profit Ratio (R:R)", minval=1.0, step=0.1, group="Risk Management")

// Strategy Settings

pullback_distance = input.float(1.0, title="Max Distance from 50 EMA for Pullback (ATR)", minval=0.1, step=0.1, group="Entry Conditions")

enable_shorts = input.bool(true, title="Enable Short Trades", group="Strategy Settings")

enable_longs = input.bool(true, title="Enable Long Trades", group="Strategy Settings")

// ============================================================================

// INDICATOR CALCULATIONS

// ============================================================================

// Moving Averages

ema_fast = ta.ema(close, ema_fast_length)

ema_slow = ta.ema(close, ema_slow_length)

// RSI

rsi = ta.rsi(close, rsi_length)

// ATR

atr = ta.atr(atr_length)

// ============================================================================

// TREND IDENTIFICATION

// ============================================================================

// Primary trend based on EMA relationship

uptrend = ema_fast > ema_slow

downtrend = ema_fast < ema_slow

// ============================================================================

// ENTRY CONDITIONS

// ============================================================================

// Long Entry Conditions

long_trend_ok = uptrend and enable_longs

long_pullback = math.abs(close - ema_fast) <= (pullback_distance * atr) and close < ema_fast[1]

long_rsi_oversold = rsi[1] < rsi_oversold

long_rsi_recovery = rsi > rsi_oversold and rsi[1] <= rsi_oversold

long_entry_condition = long_trend_ok and long_pullback and long_rsi_oversold and long_rsi_recovery

// Short Entry Conditions

short_trend_ok = downtrend and enable_shorts

short_pullback = math.abs(close - ema_fast) <= (pullback_distance * atr) and close > ema_fast[1]

short_rsi_overbought = rsi[1] > rsi_overbought

short_rsi_decline = rsi < rsi_overbought and rsi[1] >= rsi_overbought

short_entry_condition = short_trend_ok and short_pullback and short_rsi_overbought and short_rsi_decline

// ============================================================================

// POSITION SIZING

// ============================================================================

// Calculate position size based on risk per trade and ATR stop distance

calculate_position_size(entry_price, stop_price, risk_percent) =>

risk_amount = strategy.equity * (risk_percent / 100)

stop_distance = math.abs(entry_price - stop_price)

position_size = stop_distance > 0 ? risk_amount / stop_distance : 0

position_size

// ============================================================================

// STRATEGY VARIABLES

// ============================================================================

var float long_entry_price = na

var float long_stop_price = na

var float long_tp1_price = na

var float long_trail_stop = na

var bool long_tp1_hit = false

var float short_entry_price = na

var float short_stop_price = na

var float short_tp1_price = na

var float short_trail_stop = na

var bool short_tp1_hit = false

// ============================================================================

// LONG TRADE MANAGEMENT

// ============================================================================

// Long Entry

if long_entry_condition and strategy.position_size == 0

long_entry_price := close

long_stop_price := close - (atr_stop_mult * atr)

long_tp1_price := close + (reward_ratio * (close - long_stop_price))

long_trail_stop := long_stop_price

long_tp1_hit := false

// Calculate position size

pos_size = calculate_position_size(long_entry_price, long_stop_price, risk_per_trade)

strategy.entry("Long", strategy.long, qty=pos_size)

strategy.exit("Long Stop", "Long", stop=long_stop_price)

// Long TP1 Management (Take 50% profit at 2:1 R:R)

if strategy.position_size > 0 and not long_tp1_hit and high >= long_tp1_price

long_tp1_hit := true

strategy.close("Long", qty_percent=50, comment="TP1 - 50%")

// Move stop to breakeven

long_trail_stop := long_entry_price

strategy.cancel("Long Stop")

// Long Trailing Stop (for remaining 50% position)

if strategy.position_size > 0 and long_tp1_hit

// Calculate new trailing stop

highest_since_tp1 = ta.highest(high, 1)

new_trail_stop = highest_since_tp1 - (atr_trail_mult * atr)

// Only move stop up, never down

if new_trail_stop > long_trail_stop

long_trail_stop := new_trail_stop

// Exit on trailing stop or trend reversal

if close <= long_trail_stop or not uptrend

strategy.close("Long", comment=not uptrend ? "Trend Reversal" : "Trailing Stop")

// ============================================================================

// SHORT TRADE MANAGEMENT

// ============================================================================

// Short Entry

if short_entry_condition and strategy.position_size == 0

short_entry_price := close

short_stop_price := close + (atr_stop_mult * atr)

short_tp1_price := close - (reward_ratio * (short_stop_price - close))

short_trail_stop := short_stop_price

short_tp1_hit := false

// Calculate position size

pos_size = calculate_position_size(short_entry_price, short_stop_price, risk_per_trade)

strategy.entry("Short", strategy.short, qty=pos_size)

strategy.exit("Short Stop", "Short", stop=short_stop_price)

// Short TP1 Management (Take 50% profit at 2:1 R:R)

if strategy.position_size < 0 and not short_tp1_hit and low <= short_tp1_price

short_tp1_hit := true

strategy.close("Short", qty_percent=50, comment="TP1 - 50%")

// Move stop to breakeven

short_trail_stop := short_entry_price

strategy.cancel("Short Stop")

// Short Trailing Stop (for remaining 50% position)

if strategy.position_size < 0 and short_tp1_hit

// Calculate new trailing stop

lowest_since_tp1 = ta.lowest(low, 1)

new_trail_stop = lowest_since_tp1 + (atr_trail_mult * atr)

// Only move stop down, never up

if new_trail_stop < short_trail_stop

short_trail_stop := new_trail_stop

// Exit on trailing stop or trend reversal

if close >= short_trail_stop or not downtrend

strategy.close("Short", comment=not downtrend ? "Trend Reversal" : "Trailing Stop")

// ============================================================================

// PLOTTING

// ============================================================================

// Plot EMAs

plot(ema_fast, title="EMA 50", color=color.blue, linewidth=2)

plot(ema_slow, title="EMA 200", color=color.red, linewidth=2)

// Color background based on trend

bgcolor(uptrend ? color.new(color.green, 95) : downtrend ? color.new(color.red, 95) : na, title="Trend Background")

// Plot RSI levels (scaled to price for visualization)

hline(rsi_overbought, title="RSI Overbought", color=color.red, linestyle=hline.style_dashed)

hline(rsi_oversold, title="RSI Oversold", color=color.green, linestyle=hline.style_dashed)

// Plot entry signals

plotshape(long_entry_condition, title="Long Entry", style=shape.triangleup, location=location.belowbar, color=color.green, size=size.normal)

plotshape(short_entry_condition, title="Short Entry", style=shape.triangledown, location=location.abovebar, color=color.red, size=size.normal)

// Plot stop losses and targets for current position

plot(strategy.position_size > 0 ? long_trail_stop : na, title="Long Trailing Stop", color=color.red, style=plot.style_stepline, linewidth=2)

plot(strategy.position_size < 0 ? short_trail_stop : na, title="Short Trailing Stop", color=color.red, style=plot.style_stepline, linewidth=2)

plot(strategy.position_size > 0 and not long_tp1_hit ? long_tp1_price : na, title="Long TP1", color=color.green, style=plot.style_cross, linewidth=2)

plot(strategy.position_size < 0 and not short_tp1_hit ? short_tp1_price : na, title="Short TP1", color=color.green, style=plot.style_cross, linewidth=2)

// ============================================================================

// INFORMATION DISPLAY (Using Labels instead of Table)

// ============================================================================

// Display key information using labels on the last bar

if barstate.islast

// Create info label with key metrics

trend_text = uptrend ? "UP" : downtrend ? "DOWN" : "SIDE"

position_text = strategy.position_size > 0 ? "LONG" : strategy.position_size < 0 ? "SHORT" : "NONE"

info_text = "Trend: " + trend_text + "\nRSI: " + str.tostring(math.round(rsi, 1)) + "\nATR: " + str.tostring(math.round(atr, 2)) + "\nPosition: " + position_text

label.new(bar_index, high + atr, info_text,

color=uptrend ? color.new(color.green, 80) : downtrend ? color.new(color.red, 80) : color.new(color.gray, 80),

textcolor=color.white, style=label.style_label_down, size=size.normal)

// ============================================================================

// ALERTS

// ============================================================================

// Alert conditions

alertcondition(long_entry_condition, title="Long Entry Signal", message="LONG: Swing trading signal for {{ticker}} at {{close}}")

alertcondition(short_entry_condition, title="Short Entry Signal", message="SHORT: Swing trading signal for {{ticker}} at {{close}}")

alertcondition(strategy.position_size > 0 and long_tp1_hit, title="Long TP1 Hit", message="LONG TP1: First target hit for {{ticker}} at {{close}}")

alertcondition(strategy.position_size < 0 and short_tp1_hit, title="Short TP1 Hit", message="SHORT TP1: First target hit for {{ticker}} at {{close}}")

// ============================================================================

// STRATEGY SUMMARY

// ============================================================================

// This strategy implements the full swing trading approach described in the document:

// 1. Trend filtering using 50/200 EMA (only trade with the trend)

// 2. RSI momentum for entry timing (buy oversold in uptrend, sell overbought in downtrend)

// 3. ATR-based position sizing and stop losses (volatility-adjusted risk management)

// 4. Partial profit taking at 2:1 R:R (50% of position)

// 5. Trailing stops for remaining position using ATR

// 6. Trend reversal exits (close all when trend changes)

//

// Key Features:

// - Configurable parameters for different market conditions

// - Risk management with consistent 1% risk per trade

// - Visual indicators for trend, signals, and trade management

// - Information table showing key metrics

// - Alert system for automated notifications

//

// Recommended for: BTC, ETH, XRP on daily timeframes

// Holding period: 1-5 days typical