Ringkasan

Strategi perdagangan volume tren multi-tingkat dengan sistem manajemen risiko ATR adalah strategi perdagangan dalam waktu singkat, yang dirancang khusus untuk jangka waktu 15 menit. Strategi ini dengan cerdik menggabungkan sinyal perilaku harga dari pola pembalikan grafik dan konfirmasi dinamis dari MACD untuk mengidentifikasi titik masuk perdagangan dengan probabilitas tinggi. Strategi ini menggunakan level stop loss dan profit dinamis berbasis ATR untuk mengelola risiko dan memaksimalkan keuntungan, yang dapat disesuaikan dengan volatilitas pasar saat ini.

Prinsip Strategi

Prinsip inti dari strategi ini adalah menangkap peluang perdagangan pada tahap awal perubahan tren pasar melalui sistem konfirmasi ganda yang menggabungkan bentuk harga dan indikator teknis. Secara khusus, strategi ini didasarkan pada beberapa komponen kunci berikut:

Pengidentifikasian bentuk grafik:

- Sinyal pengintai: termasuk bullish engulfing dan hammer

- Sinyal penurunan: termasuk engulfing bearish dan shooting star

Kekuatan MACD dikonfirmasi:

- Sinyal pengintai: melewati sinyal pada jalur MACD

- Sinyal penurunan: MACD di bawah garis melewati garis sinyal

Sinyal perdagangan dihasilkan:

- Kondisi multi: posisi bullish + sinyal bullish MACD

- Kondisi shorting: bentuk bearish + sinyal bearish MACD

Manajemen Risiko:

- Menggunakan ATR (Average True Range) indikator untuk mengatur level stop loss dan profit secara dinamis

- Stop loss distance = 1.5 × ATR

- Target laba = 2.0 × ATR

Mekanisme konfirmasi bertingkat ini memastikan keandalan sinyal perdagangan, sementara sistem manajemen risiko ATR menyesuaikan parameter pengembalian risiko sesuai dengan volatilitas pasar yang sebenarnya, membuat strategi sangat adaptif.

Keunggulan Strategis

Dari analisis kode strategi ini, dapat disimpulkan beberapa keuntungan utama:

Mekanisme konfirmasi gandaKombinasi dari perilaku harga (MAP) dan indikator dinamika (MACD) dapat secara signifikan mengurangi sinyal palsu dan meningkatkan tingkat keberhasilan perdagangan. Strategi hanya akan memicu perdagangan jika dua metode analisis independen memberikan sinyal yang konsisten pada saat yang sama.

Manajemen risiko dinamisStop loss dan profit level berdasarkan ATR dapat disesuaikan secara otomatis sesuai dengan volatilitas pasar, menghindari masalah ketidakcocokan yang disebabkan oleh jumlah poin tetap. Pada periode fluktuasi yang lebih besar, stop loss lebih longgar; pada periode fluktuasi yang lebih kecil, stop loss lebih ketat.

Umpan balik visual yang jelasStrategi: Memetakan sinyal perdagangan dan tingkat harga kunci pada grafik (harga masuk, stop loss, target keuntungan), sehingga pedagang dapat memahami logika perdagangan dan manajemen risiko secara intuitif.

Pengaturan parameter yang fleksibelStrategi memungkinkan pengguna untuk menyesuaikan parameter MACD, siklus perhitungan ATR, dan stop loss / profit multiplier, yang dapat dioptimalkan sesuai dengan preferensi risiko pribadi dan situasi pasar tertentu.

Integrasi manajemen danaDengan menggunakan persentase nilai aset untuk menentukan ukuran posisi, strategi ini memiliki fungsi manajemen uang dasar yang membantu mengendalikan risiko setiap transaksi.

Risiko Strategis

Meskipun strategi ini dirancang dengan baik, masih ada beberapa risiko dan keterbatasan potensial:

Sinyal Palsu di Pasar BergoyangDalam pasar konsolidasi tanpa tren yang jelas, MACD dapat menghasilkan sinyal silang yang sering terjadi, yang dikombinasikan dengan bentuk grafik yang terpotong dapat menyebabkan overtrading dan kerugian berkelanjutan.

- Solusi: Anda dapat mempertimbangkan untuk menambahkan kondisi penyaringan tambahan, seperti indikator tren atau penurunan volatilitas, untuk menghindari perdagangan di pasar yang bergolak.

Risiko tergelincir dalam peristiwa pasar ekstremPada saat berita besar atau peristiwa black swan, pasar dapat melompat dengan cepat, menyebabkan harga eksekusi stop loss yang sebenarnya jauh di bawah level yang telah ditentukan.

- Solusinya: Pertimbangkan untuk menggunakan batas jumlah stop loss maksimum dan mengurangi posisi atau menghentikan perdagangan sebelum peristiwa yang diperkirakan akan mengalami volatilitas tinggi (seperti rilis data ekonomi penting).

Masalah adaptasi dari optimasi parameterOverstimulasi parameter MACD dan perkalian ATR dapat menyebabkan strategi berkinerja baik pada data historis, tetapi tidak efektif dalam lingkungan pasar di masa depan.

- Solusinya: melakukan pengujian stabilitas, memverifikasi kinerja strategi dalam kondisi pasar dan periode waktu yang berbeda, dan menghindari over-fitting.

Kekurangan mekanisme pengolahan sinyal berkelanjutanKetika beberapa sinyal perdagangan muncul berturut-turut, strategi tidak memiliki logika pengolahan yang jelas, yang dapat menyebabkan overtrading atau kehilangan titik masuk yang lebih baik.

- Solusi: menerapkan logika penyaringan sinyal, seperti mengatur interval waktu minimum atau membatasi jumlah transaksi dalam periode waktu tertentu.

Arah optimasi

Berdasarkan analisis di atas, strategi ini dapat dioptimalkan dalam beberapa hal:

Tambahkan filter trenMengintegrasikan komponen pengidentifikasi tren (seperti arah moving average atau indikator ADX), hanya berdagang di arah tren yang telah dikonfirmasi, dan menghindari terlalu banyak sinyal di pasar yang bergoyang. Hal ini dapat meningkatkan keakuratan strategi dan mengurangi perdagangan yang merugikan dari sinyal palsu.

Optimalkan waktu masukStrategi saat ini adalah untuk membuka K-line berikutnya setelah sinyal muncul dan mungkin melewatkan tingkat harga yang optimal. Anda dapat mempertimbangkan untuk menggunakan tiket dengan harga terbatas untuk masuk ke zona harga tertentu, atau merancang mekanisme masuk yang lebih halus.

Menerapkan mekanisme keuntungan parsialKetika harga mencapai tingkat keuntungan tertentu (misalnya 1×ATR), pertimbangan dapat dilakukan untuk melonggarkan saham secara bertahap, sebagian terus memegang harga target yang lebih tinggi. Dengan demikian, keuntungan dapat berjalan sambil menjamin keuntungan dasar.

Filter waktu masuk: Beberapa pasar memiliki lebih banyak volatilitas dan likuiditas pada saat perdagangan tertentu. Anda dapat menambahkan kondisi penyaringan waktu, hanya mencari sinyal perdagangan pada saat pasar yang paling aktif (seperti saat pasar Eropa dan Amerika tumpang tindih).

Indikator Sentimen Pasar TerintegrasiIntroduksi indikator volatilitas (misalnya perubahan VIX atau ATR) untuk mengevaluasi kondisi pasar saat ini, secara otomatis menyesuaikan tingkat stop loss atau frekuensi perdagangan pada periode fluktuasi ekstrem.

Pengelolaan dana yang optimal: Menerapkan algoritma manajemen uang yang lebih kompleks, seperti Kelley Criterion atau metode rasio risiko tetap, menyesuaikan ukuran posisi secara dinamis berdasarkan strategi kemenangan historis dan rasio untung-rugi.

Meringkaskan

Sistem manajemen risiko ATR adalah sistem perdagangan jangka pendek yang dirancang dengan baik, yang menyediakan metode yang dapat diandalkan untuk menghasilkan sinyal perdagangan dengan menggabungkan analisa tren tren dan konfirmasi dinamika MACD. Sistem manajemen risiko dinamis berbasis ATR memungkinkan strategi untuk beradaptasi dengan berbagai kondisi pasar yang bergejolak, sementara umpan balik dan tanda tangan visual yang jelas membantu pedagang untuk lebih memahami dan melaksanakan rencana perdagangan.

Meskipun ada beberapa risiko potensial, seperti sinyal palsu di pasar yang bergoyang dan slippage di bawah kondisi pasar yang ekstrem, masalah ini dapat diatasi secara efektif dengan langkah-langkah optimasi yang disarankan, seperti menambahkan filter tren, mengoptimalkan mekanisme masuk, menerapkan strategi profit sebagian, dan mengintegrasikan indikator sentimen pasar. Selain itu, perbaikan lebih lanjut pada sistem manajemen dana akan membantu mengendalikan risiko keseluruhan dan mengoptimalkan keuntungan jangka panjang.

Secara keseluruhan, strategi ini memberikan kerangka perdagangan yang terstruktur bagi pedagang jangka pendek intraday, yang menggabungkan elemen-elemen kunci analisis teknis, manajemen risiko, dan visualisasi pelaksanaan. Dengan pengaturan parameter yang masuk akal dan menerapkan langkah-langkah optimasi yang disarankan, pedagang dapat meningkatkan lebih lanjut kehandalan dan profitabilitas strategi.

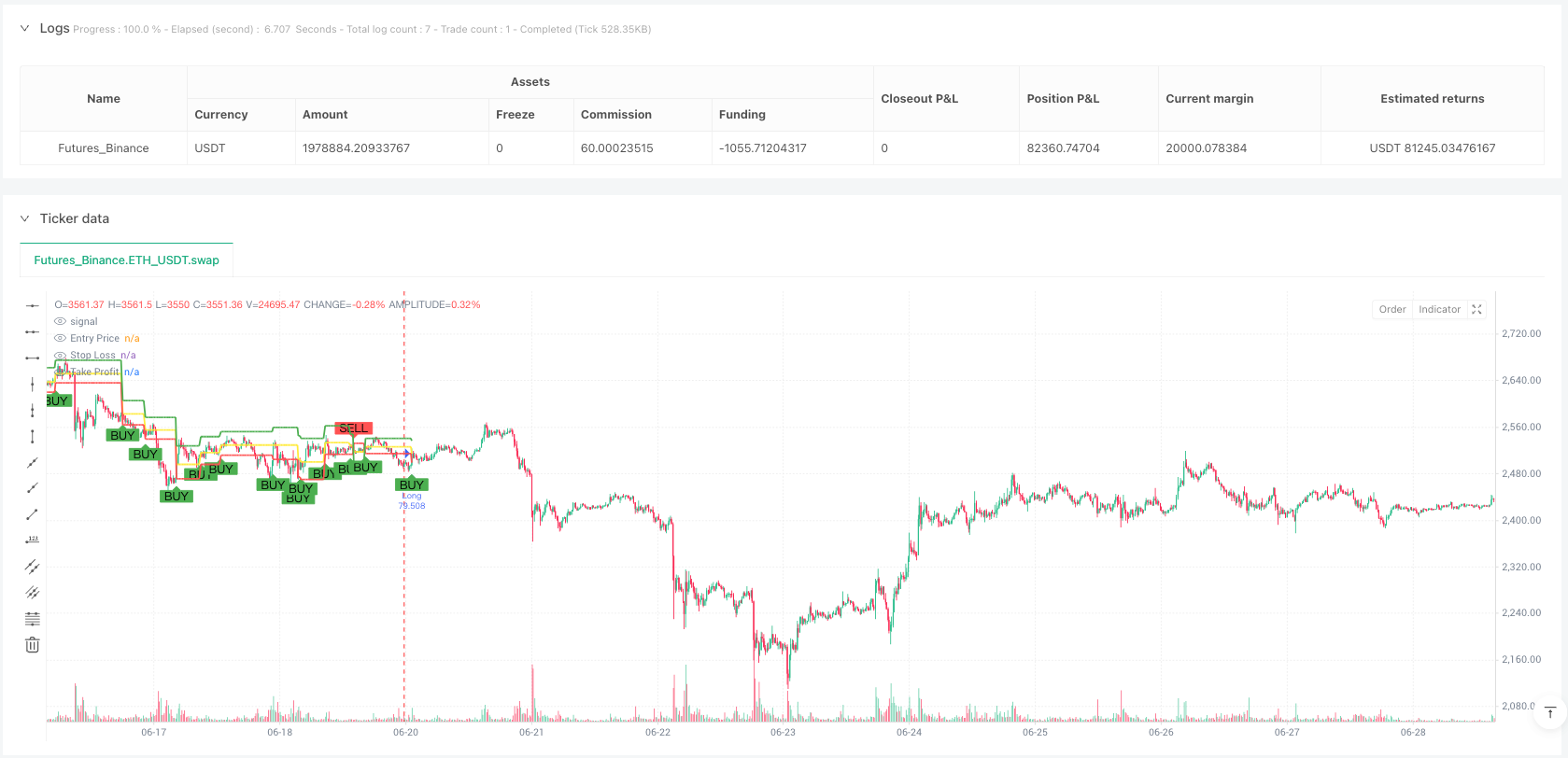

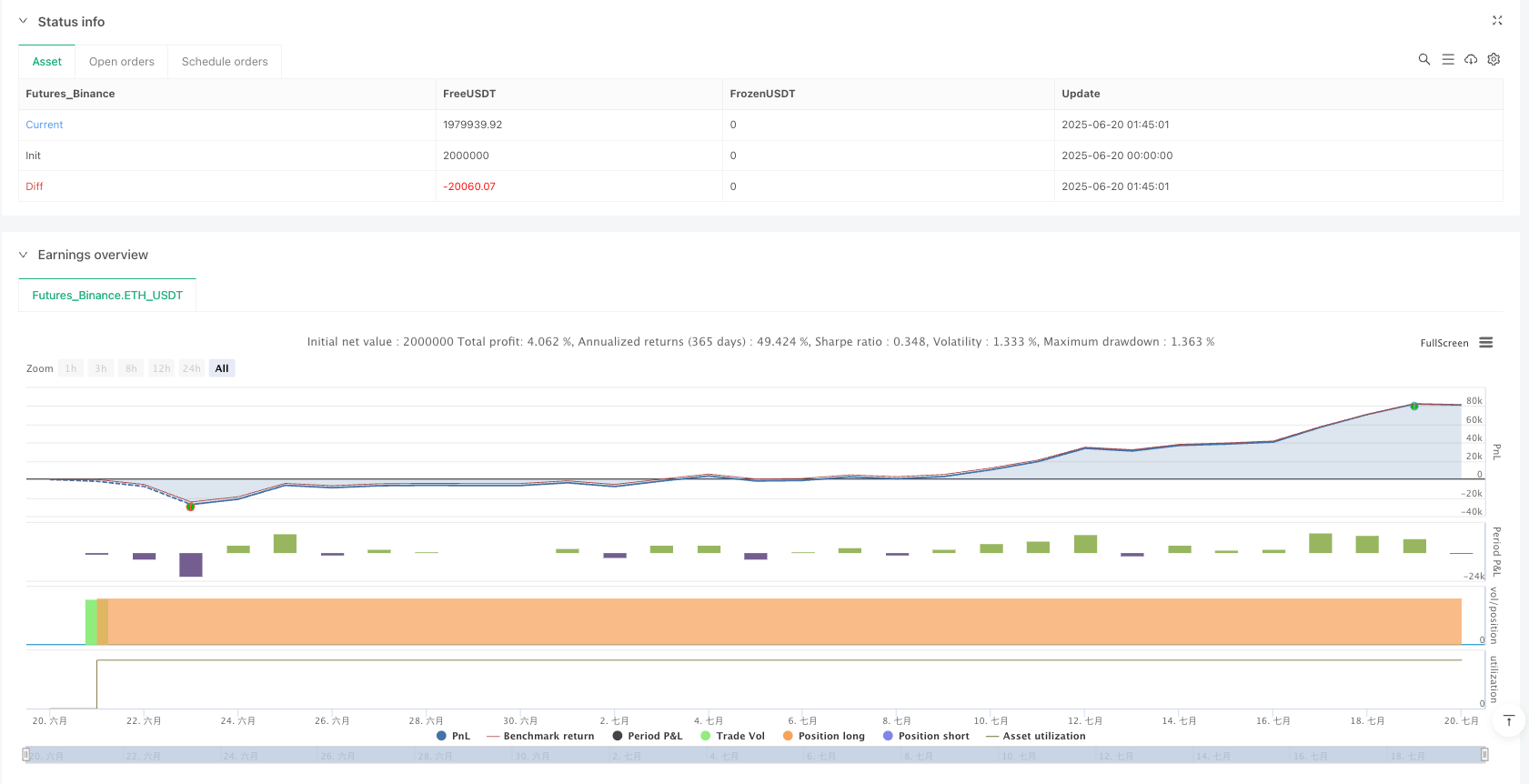

/*backtest

start: 2025-06-20 00:00:00

end: 2025-07-20 00:00:00

period: 15m

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"ETH_USDT","balance":2000000}]

*/

//@version=5

strategy("Gold 15m Candle + MACD Strategy with SL/TP & Price Levels", overlay=true, default_qty_type=strategy.percent_of_equity, default_qty_value=10)

// === MACD Settings ===

fastLength = input.int(12, title="MACD Fast Length")

slowLength = input.int(26, title="MACD Slow Length")

signalSmoothing = input.int(9, title="MACD Signal Smoothing")

[macdLine, signalLine, _] = ta.macd(close, fastLength, slowLength, signalSmoothing)

macdBullish = ta.crossover(macdLine, signalLine)

macdBearish = ta.crossunder(macdLine, signalLine)

// === Candlestick Patterns ===

// Bullish Engulfing

bullishEngulfing = close[1] < open[1] and close > open and close > open[1] and open < close[1]

// Bearish Engulfing

bearishEngulfing = close[1] > open[1] and close < open and close < open[1] and open > close[1]

// Hammer (bullish)

hammer = close > open and (high - low) > 2 * (open - close) and (close - low) / (0.001 + high - low) > 0.6

// Shooting Star (bearish)

shootingStar = open > close and (high - low) > 2 * (open - close) and (high - open) / (0.001 + high - low) > 0.6

// === Entry Signals ===

longSignal = (bullishEngulfing or hammer) and macdBullish

shortSignal = (bearishEngulfing or shootingStar) and macdBearish

// === ATR-Based SL/TP ===

atrLen = input.int(14, title="ATR Length")

atr = ta.atr(atrLen)

slMultiplier = input.float(1.5, title="Stop Loss (x ATR)")

tpMultiplier = input.float(2.0, title="Take Profit (x ATR)")

// Variables to hold current trade levels

var float entryPrice = na

var float stopLossPrice = na

var float takeProfitPrice = na

// === Execute Entry and calculate levels on next bar after signal ===

if longSignal

strategy.entry("Long", strategy.long)

entryPrice := close // Entry price at signal candle close (approximate next candle open)

stopLossPrice := entryPrice - slMultiplier * atr

takeProfitPrice := entryPrice + tpMultiplier * atr

strategy.exit("Long Exit", from_entry="Long", stop=stopLossPrice, limit=takeProfitPrice)

if shortSignal

strategy.entry("Short", strategy.short)

entryPrice := close

stopLossPrice := entryPrice + slMultiplier * atr

takeProfitPrice := entryPrice - tpMultiplier * atr

strategy.exit("Short Exit", from_entry="Short", stop=stopLossPrice, limit=takeProfitPrice)

// === Plot Signals ===

plotshape(longSignal, title="Buy Signal", location=location.belowbar, color=color.green, style=shape.labelup, text="BUY")

plotshape(shortSignal, title="Sell Signal", location=location.abovebar, color=color.red, style=shape.labeldown, text="SELL")

// === Plot Entry, SL, TP Levels ===

plot(entryPrice, title="Entry Price", color=color.yellow, style=plot.style_linebr, linewidth=2)

plot(stopLossPrice, title="Stop Loss", color=color.red, style=plot.style_linebr, linewidth=2)

plot(takeProfitPrice, title="Take Profit", color=color.green, style=plot.style_linebr, linewidth=2)

// === Labels for price levels on chart ===

if (strategy.position_size > 0)

label.new(bar_index, entryPrice, text="Entry: " + str.tostring(entryPrice, format.mintick), color=color.yellow, style=label.style_label_left, yloc=yloc.price, size=size.small)

label.new(bar_index, stopLossPrice, text="SL: " + str.tostring(stopLossPrice, format.mintick), color=color.red, style=label.style_label_left, yloc=yloc.price, size=size.small)

label.new(bar_index, takeProfitPrice, text="TP: " + str.tostring(takeProfitPrice, format.mintick), color=color.green, style=label.style_label_left, yloc=yloc.price, size=size.small)

else if (strategy.position_size < 0)

label.new(bar_index, entryPrice, text="Entry: " + str.tostring(entryPrice, format.mintick), color=color.yellow, style=label.style_label_left, yloc=yloc.price, size=size.small)

label.new(bar_index, stopLossPrice, text="SL: " + str.tostring(stopLossPrice, format.mintick), color=color.red, style=label.style_label_left, yloc=yloc.price, size=size.small)

label.new(bar_index, takeProfitPrice, text="TP: " + str.tostring(takeProfitPrice, format.mintick), color=color.green, style=label.style_label_left, yloc=yloc.price, size=size.small)