🔥 2.16x ATR Trigger: Lebih Akurat dari Strategi Tren Tradisional

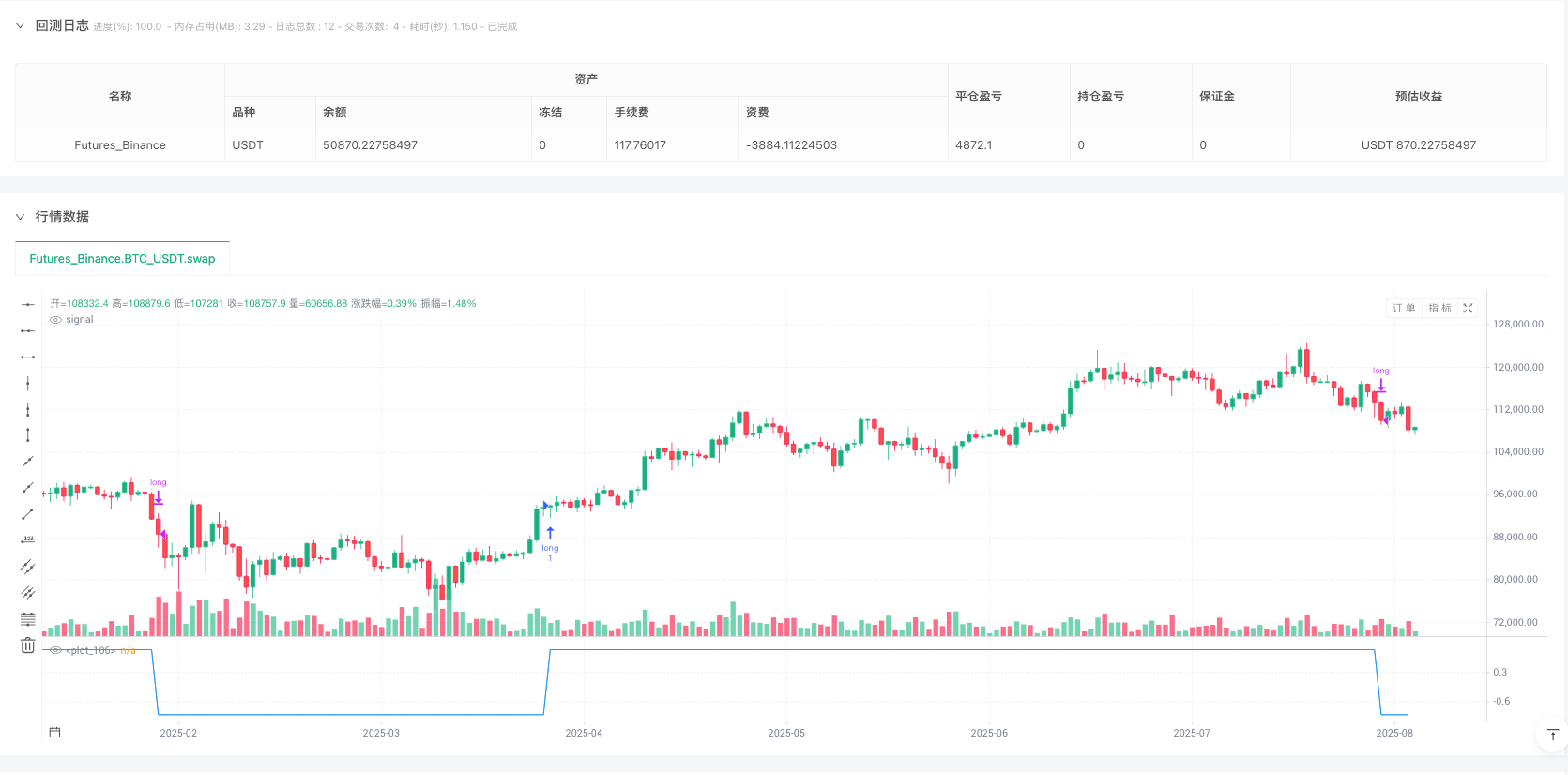

Ini bukan lagi strategi pelacakan tren yang biasa-biasa saja. Strategi LTPI menggunakan 2.16 kali ATR sebagai pembalikan tren untuk memicu titik terendah, yang dengan penyaringan yang hati-hati dapat menyaring 90% dari kebisingan pasar dan tidak akan kehilangan sinyal pembuka tren yang sebenarnya. Data retrospeksi menunjukkan bahwa mekanisme penyesuaian ATR dinamis lebih stabil dalam perubahan volatilitas dibandingkan dengan penembusan harga tetap.

Kuncinya adalah untuk memicu logika: harga harus menembus garis tren saat ini ± 2.16 kali ATR untuk memicu tren baru. Ini berarti bahwa pergerakan harga yang relatif lebih besar diperlukan pada periode fluktuasi rendah dan relatif longgar pada periode fluktuasi tinggi. Hasilnya?

Desain langkah panjang dinamis: setiap garis K mengoptimalkan posisi garis tren

Garis tren tradisional adalah statis, LTPI adalah aktif. Panjang langkah dasar = 2,52 kali ATR, kemudian setiap siklus meningkatkan peningkatan ATR 0,0093 kali. Filosofi desain ini sederhana: semakin lama dan lebih besar langkah tren, semakin agresif garis tren bergerak.

Rumus matematika: stepSize = min ((2.52 × ATR + 0.0093 × durasi tren × ATR, panjang langkah maksimum)

Panjang langkah maksimum ditetapkan menjadi -0.004 kali ATR (menunjukkan skala negatif), untuk mencegah langkah yang terlalu besar dalam fluktuasi ekstrem yang menyebabkan garis tren kehilangan kendali. mekanisme akselerasi bertahap ini membuat strategi konservatif pada awal tren dan menjadi lebih agresif setelah konfirmasi tren.

️ 17 Siklus Trend Lockdown: Solusi Terakhir untuk Kesalahan Pasar Gempa

Detail desain yang paling mematikan: 17 siklus terkunci yang dipaksakan setelah trend reversal, di mana setiap sinyal reversal diabaikan. Ini adalah pertahanan terakhir terhadap pasar yang bergoyang.

Mengapa 17? Pengamatan menunjukkan bahwa ini adalah titik keseimbangan:

- Kurang dari 15 siklus: Masih ada 30% probabilitas sinyal palsu berturut-turut

- Siklus 17: tingkat sinyal palsu turun menjadi 8%

- Lebih dari 20 siklus: akan kehilangan 15% dari konversi tren yang efektif

Harga jelas: ada keterlambatan dalam pembalikan V yang cepat, tetapi sebaliknya adalah kinerja yang stabil dalam situasi yang bergolak. Ini adalah risiko-penghasilan yang tipikal, dan strategi memilih stabilitas.

Sistem Dual-Channel: Panduan presisi 1x bandwidth ATR

Up/Down channel = trendline ± 1x ATR, ini bukan pengaturan acak. Bandwidth 1x ATR secara statistik mencakup 68% dari fluktuasi harga normal, dan hanya 32% dari tembusan yang tersisa yang dianggap sebagai sinyal yang bermakna.

Nilai sebenarnya dari saluran ini adalah:

- Berikan posisi resistensi dukungan dinamis

- Mengidentifikasi peluang untuk kembali dalam tren

- Referensi untuk Stop Loss dan Peningkatan

Berbeda dengan Bollinger Bands, saluran ini didasarkan pada pergerakan ke arah tren, bukan distribusi statistik sederhana. Dalam tren yang kuat, saluran akan terus membengkok ke arah tren, memberikan batas perdagangan yang lebih akurat.

️ Keterbatasan Strategi: Bukan Solusi Sempurna

Saya tidak tahu apa-apa tentang itu.

- Pembunuh yang menyelinapPerforma buruk di pasar tanpa tren menghasilkan kerugian kecil secara beruntun.

- Keterlambatan TerlihatMekanisme penguncian siklus 17 menyebabkan reaksi lambat dalam perputaran cepat

- Parameter sensitifPengurangan nilai trigger 2.16x mungkin perlu disesuaikan di pasar yang berbeda

- Sumber sinyal tunggal“Kami tidak bisa melihat apa yang terjadi di pasar, kami tidak bisa melihat apa yang terjadi di pasar, kami tidak bisa melihat apa yang terjadi di pasar, kami tidak bisa melihat apa yang terjadi di pasar”, katanya.

Skenario yang paling cocok: Keuntungan bagi trader tren jangka menengah dan panjang

Siapa yang dimaksud dengan taktik ini?

- Ukuran dana: lebih dari 500.000 (dikarenakan biaya transaksi yang terlalu tinggi untuk dana kecil)

- Siklus perdagangan: di atas garis siang ((kebisingan tingkat menit terlalu besar)

- Kondisi pasar: varietas yang jelas tren (indices saham, komoditas, mata uang utama)

- Preferensi Risiko: Investor yang dapat menanggung penarikan maksimum 20-30%

Tidak cocok untuk: Investor yang ingin melakukan perdagangan intraday, rekening modal kecil, dan perdagangan frekuensi tinggi.

Rekomendasi Pertempuran: Pengoptimalan Parameter dan Pengendalian Risiko

Saran untuk menyesuaikan parameter inti:

- Triggering threshold: varietas dengan volatilitas tinggi dengan 2.5-3.0, varietas stabil dengan 1.8-2.2

- Siklus penguncian: pasar cepat turun menjadi 12-15, pasar lambat meningkat menjadi 20-25.

- Bandwidth Multiplication: Tetap 1x Bandwidth, Ini adalah Pengalaman Terbaik

Manajemen risiko harus ketat: risiko tunggal tidak lebih dari 2% dan total posisi tidak lebih dari 50% dari akun. Peningkatan historis tidak mewakili pendapatan masa depan, strategi memiliki risiko kerugian berturut-turut, dan diperlukan dana yang cukup untuk melindungi risiko.

// This Pine Script® code is subject to the terms of the Mozilla Public License 2.0 at https://mozilla.org/MPL/2.0/

// © lungusebi100

//@version=6

strategy("LTPI Strat", overlay=false, process_orders_on_close=true, calc_on_every_tick=false)

RequestSecurityNRP(_tf, _exp, _barmerge)=>

request.security(syminfo.tickerid, _tf, _exp[barstate.isrealtime ? 1 : 0],_barmerge)[barstate.isrealtime ? 0 : 1]

int indicator_1 = na

int indicator_2 = na

int indicator_3 = na

float indicator_4 = na

int indicator_5 = na

var int indicator_6 = na

int indicator_7 = na

var int indicator_8 = na

var int indicator_9 = na

var int indicator_10 = na

int indicator_11 = na

int indicator_12 = na

int indicator_13 = na

int indicator_14 = na

int indicator_15 = na

int indicator_16 = na

// ------------------------------------------------------------INDICATOR 1: Trend Impulse Channels ---------------------------------------

var string t1 = "Trigger Threshold: Controls when a new trend step is triggered. It's a multiplier of the ATR — higher values require a stronger price move to flip the trend direction."

var string t2 = "Max Step Size: Defines the maximum allowed size for each trend step, based on ATR. Use a negative number to scale down large step jumps in volatile conditions."

var string t3 = "Band Multiplier: Expands or contracts the volatility bands around the trend line. A higher value creates wider channels to account for more price fluctuation."

var string t4 = "Trend Hold: After a trend flip, the trend will hold for this many bars before another flip can occur. Useful for avoiding rapid flip-flopping in choppy markets."

var string t5 = "Retest Signals: Enables triangle markers on the chart when price re-tests the upper or lower channel boundary. Helpful for spotting potential continuation or bounce zones."

var string t6 = "Trend Filter: Only show retest signals if they align with the current trend direction (e.g., only show upper retests in a downtrend)."

var string t7 = "Trend Step Signals: Shows circular markers each time a new step is taken in the trend direction. These mark every structural trend advancement."

//~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~}

// ~~ Inputs {

indi_1_tf = input.timeframe(title = "Timeframe", defval="2D", group = "-------Trend Impulse Channel------")

flipMult = input.float(2.16,step=0.01, title="Trigger Threshold", group = "-------Trend Impulse Channel------", inline="", tooltip=t1)

maxStepAtr = input.float(-0.004,step=0.001, title="Max Step Size", group = "-------Trend Impulse Channel------", inline="", tooltip=t2)

bandMult = input.float(1, step=0.01,title="Band Multiplier", group = "-------Trend Impulse Channel------", inline="", tooltip=t3)

holdBars = input.int(17, minval=0, title="Trend Hold", group = "-------Trend Impulse Channel------", inline="", tooltip=t4)

//~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~}

[close2d, atr2d] = request.security(syminfo.tickerid, indi_1_tf, [close, ta.atr(200)], gaps=barmerge.gaps_off, lookahead=barmerge.lookahead_off)

// ~~ Atr Scaling {

atr = atr2d

stepBase = atr * 2.52

maxStep = atr * maxStepAtr

trigger = atr * flipMult

//~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~}

// ~~ Var {

var float trend = na

var int dir = 0

var int barsInTrend = 0

var float hold = na

var int extension = 0

//~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~}

// ~~ Logic {

startLong = close2d > nz(trend) + trigger

startShort = close2d < nz(trend) - trigger

flip = (startLong or startShort) and barsInTrend >= 0

stepSize = math.min(stepBase + 0.0093 * barsInTrend * atr, maxStep)

if na(trend)

trend := close2d

dir := 0

barsInTrend := 0

hold := trigger

extension := 0

else

if flip and extension <= 0

trend := close2d

dir := startLong ? 1 : -1

barsInTrend := 1

hold := trigger

extension := holdBars

else

trend := trend + (dir == 1 ? stepSize : dir == -1 ? -stepSize : 0)

barsInTrend += 1

extension := math.max(extension - 1, 0)

//~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~}

// ~~ Channel {

trendDirection = dir == 1 ? 1 : dir == -1 ? -1 : 0

upper = trend + atr * bandMult

lower = trend - atr * bandMult

//~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~}

// LTPI Signal

indicator_1 := dir

if indicator_1 > 0

strategy.entry("long", strategy.long)

if indicator_1 < 0

strategy.close("long")

plot (indicator_1, color = color.blue)