Strategi Osilator Bipolar yang Dihaluskan

SMA stdev EMA CROSSOVER CROSSUNDER

Apa ini taktik Shin Seon?

Anda tahu? Strategi ini seperti memasang “detektor emosi” di pasar! Oh, itu merasakan “kebahagiaan dan kesedihan” pasar melalui osilator yang dihaluskan dengan dua kutub, dan akan mengirimkan sinyal perdagangan ketika pasar terlalu bersemangat (overbought) atau terlalu frustasi (overbought).

Cara Kerjanya Terungkap

Bayangkan strategi ini seperti “panas tubuh pasar” yang sangat sensitif ️. Pertama, perhitungkan seberapa jauh harga menyimpang dari rata-rata rata-rata 25 siklus, kemudian lakukan pengolahan standar (seperti mengubah orang dengan tinggi badan yang berbeda menjadi proporsi tinggi badan standar).

Wow, kekuatan taktis dari strategi ini.

Panduan untuk menghindari lubang! Bagian paling kuat dari strategi ini adalah mekanisme “penutupan sinyal terbalik” - seperti ketika Anda mengemudi dan melihat lampu merah segera berhenti! Oh, ketika ada sinyal yang berlawanan, strategi akan segera menetap, tidak akan mati sampai akhir.

Hal ini tidak dapat dihindari.

Fokus! Meskipun ini adalah strategi yang bagus, itu tidak universal. Di pasar tren yang kuat, oscillator mungkin “tersesat”, seperti navigasi di jalan raya. Pengaturan ambang batas tetap mungkin tidak sesuai dengan lingkungan pasar yang berbeda, dan Anda perlu menyesuaikan secara fleksibel sesuai dengan situasi yang sebenarnya.

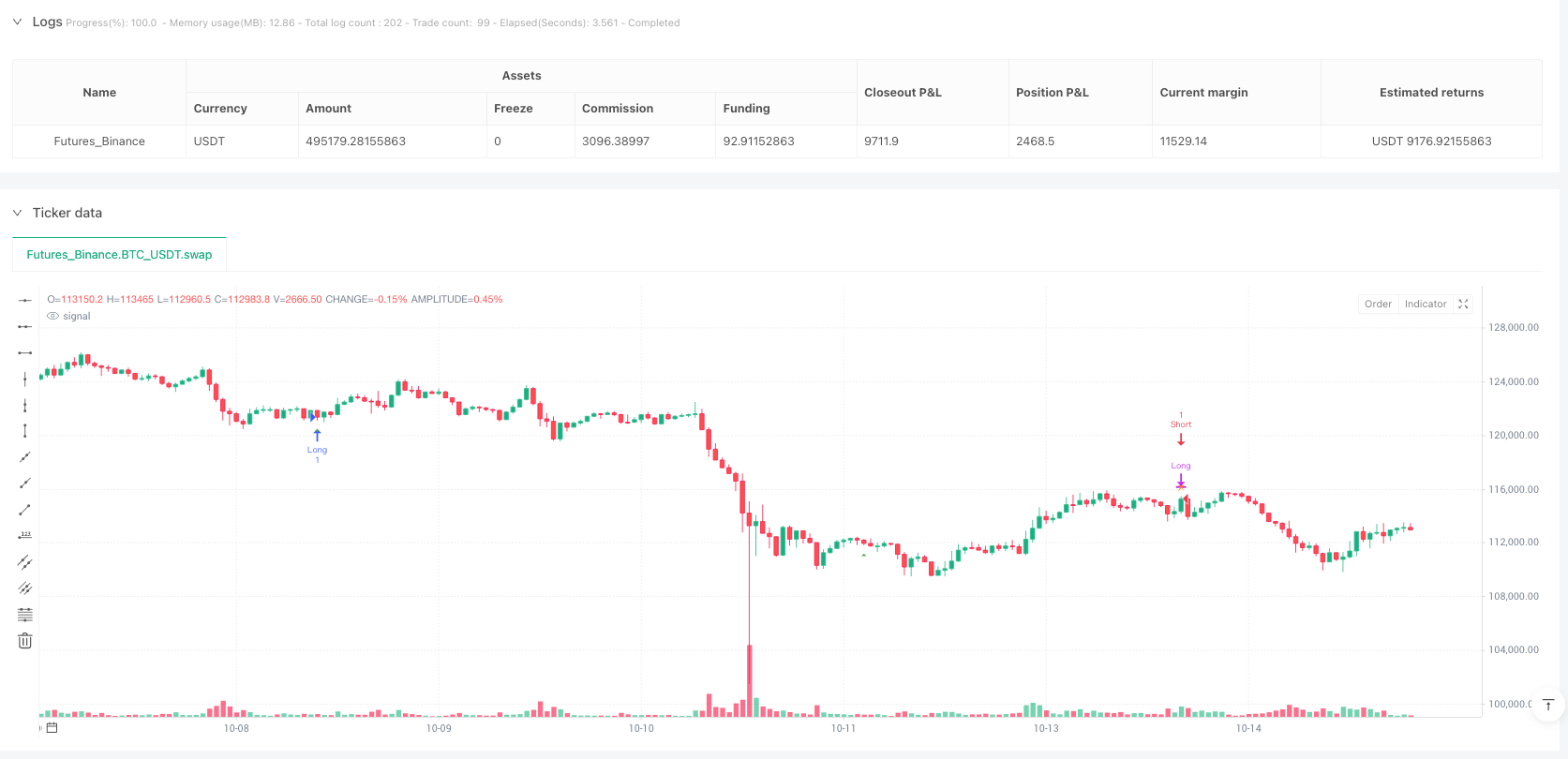

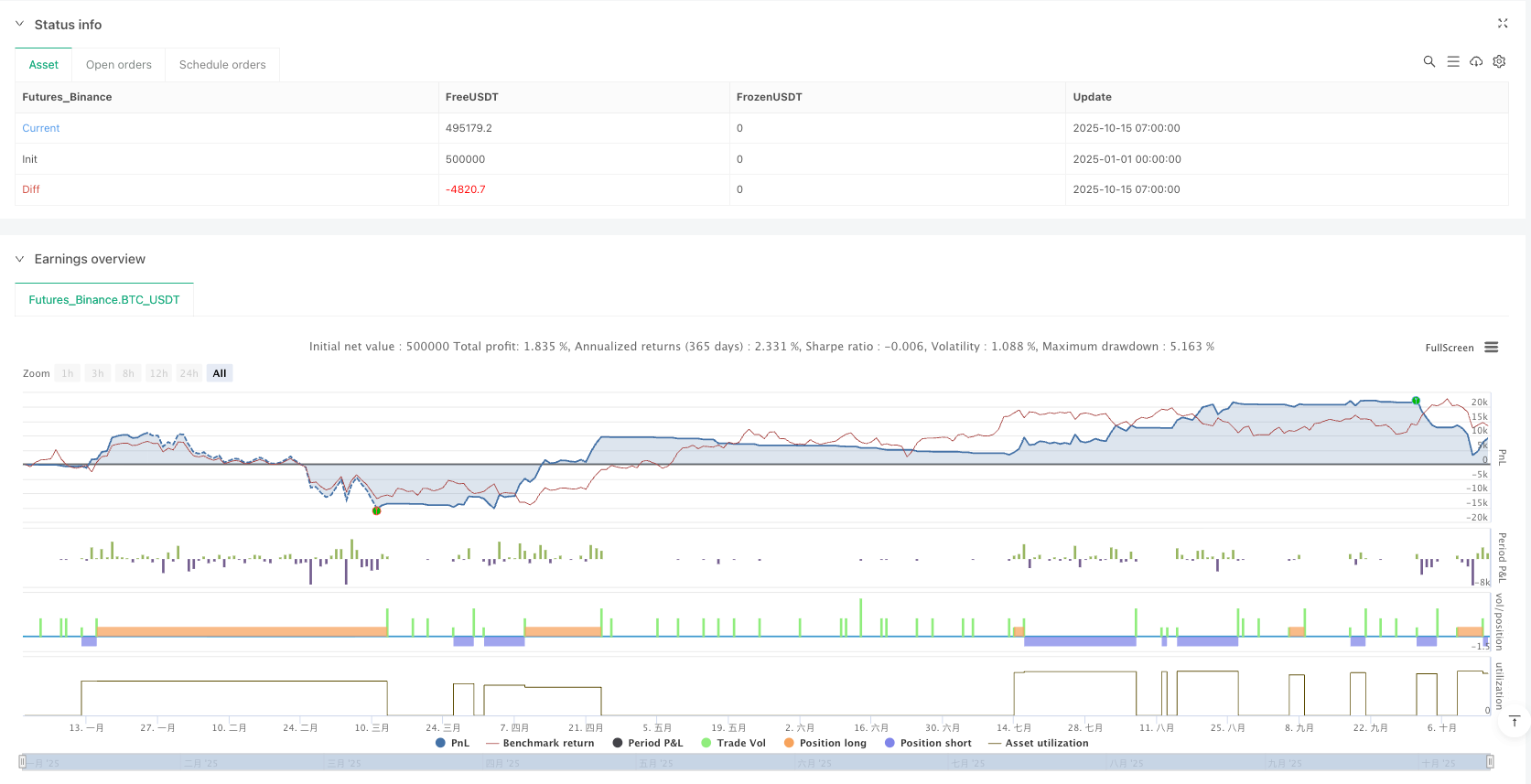

/*backtest

start: 2025-01-01 00:00:00

end: 2025-10-15 08:00:00

period: 1h

basePeriod: 1h

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT","balance":500000}]

*/

//@version=6

strategy("Two-Pole Threshold Entries + Opposite-Signal & Stop Exits + Stats",

overlay=true,

max_labels_count=500)

// === Inputs ===

length = input.int(20, minval=1, title="Filter Length")

buyTrig = input.float(-0.8, title="Buy Threshold (osc ↑)")

sellTrig = input.float( 0.8, title="Sell Threshold (osc ↓)")

stopLossPts = input.int(10, minval=1, title="Stop Loss (pts)")

// === Two-Pole Oscillator ===

sma25 = ta.sma(close, 25)

dev = (close - sma25) - ta.sma(close - sma25, 25)

norm = dev / ta.stdev(close - sma25, 25)

alpha = 2.0 / (length + 1)

var float s1 = na

var float s2 = na

s1 := na(s1) ? norm : (1 - alpha) * s1 + alpha * norm

s2 := na(s2) ? s1 : (1 - alpha) * s2 + alpha * s1

osc = s2

prevOsc = osc[4]

// === Trigger Cross Signals ===

isLongSig = ta.crossover(osc, buyTrig) and barstate.isconfirmed

isShortSig = ta.crossunder(osc, sellTrig) and barstate.isconfirmed

// === State & Stats Vars ===

var int tradeDir = 0 // 1=long, -1=short, 0=flat

var float entryPrice = na

var int entryBar = na

var int buyTotal = 0

var int buyFailed = 0

var float sumMoveB = 0.0

var int cntMoveB = 0

var float sumPLptsB = 0.0

var int sellTotal = 0

var int sellFailed = 0

var float sumMoveS = 0.0

var int cntMoveS = 0

var float sumPLptsS = 0.0

// === Exit Marker Flags ===

var bool longStopHit = false

var bool shortStopHit = false

var bool longSigExit = false

var bool shortSigExit = false

longStopHit := false

shortStopHit := false

longSigExit := false

shortSigExit := false

// === 1) Opposite-Signal Exit ===

if tradeDir == 1 and isShortSig

float ptsL = close - entryPrice

sumMoveB += ptsL

sumPLptsB += ptsL

cntMoveB += 1

strategy.close("Long")

longSigExit := true

tradeDir := 0

if tradeDir == -1 and isLongSig

float ptsS = entryPrice - close

sumMoveS += ptsS

sumPLptsS += ptsS

cntMoveS += 1

strategy.close("Short")

shortSigExit := true

tradeDir := 0

// === 2) 5-Bar, Bar-Close 10-pt Stop Exit ===

inWindow = (tradeDir != 0) and (bar_index <= entryBar + 5)

longStopPrice = entryPrice - stopLossPts

shortStopPrice = entryPrice + stopLossPts

if tradeDir == 1 and inWindow and close <= longStopPrice

buyFailed += 1

sumPLptsB -= stopLossPts

strategy.close("Long")

longStopHit := true

tradeDir := 0

if tradeDir == -1 and inWindow and close >= shortStopPrice

sellFailed += 1

sumPLptsS -= stopLossPts

strategy.close("Short")

shortStopHit := true

tradeDir := 0

// === 3) New Entries (only when flat) ===

if tradeDir == 0 and isLongSig

buyTotal += 1

entryPrice := close

entryBar := bar_index

strategy.entry("Long", strategy.long)

tradeDir := 1

if tradeDir == 0 and isShortSig

sellTotal += 1

entryPrice := close

entryBar := bar_index

strategy.entry("Short", strategy.short)

tradeDir := -1

// === Stats Computation ===

float avgMoveB = cntMoveB > 0 ? sumMoveB / cntMoveB : na

float successPctB = buyTotal > 0 ? (buyTotal - buyFailed) / buyTotal * 100 : na

float pnlUSD_B = sumPLptsB * 50.0

float avgMoveS = cntMoveS > 0 ? sumMoveS / cntMoveS : na

float successPctS = sellTotal > 0 ? (sellTotal - sellFailed) / sellTotal * 100 : na

float pnlUSD_S = sumPLptsS * 50.0

string tf = timeframe.period

// === On-Chart Markers ===

plotshape(isLongSig, title="Long Entry", style=shape.triangleup, location=location.belowbar, color=color.green, size=size.tiny)

plotshape(isShortSig, title="Short Entry", style=shape.triangledown, location=location.abovebar, color=color.red, size=size.tiny)

plotshape(longSigExit, title="Exit on Sell Sig", style=shape.xcross, location=location.abovebar, color=color.orange, size=size.tiny)

plotshape(shortSigExit, title="Exit on Buy Sig", style=shape.xcross, location=location.belowbar, color=color.orange, size=size.tiny)

plotshape(longStopHit, title="Stop Exit Long", style=shape.xcross, location=location.abovebar, color=color.purple, size=size.tiny)

plotshape(shortStopHit, title="Stop Exit Short", style=shape.xcross, location=location.belowbar, color=color.purple, size=size.tiny)