Strategi Pemburu Likuiditas Emas

EMA Pivot ATR Liquidity Sweep

Apa sebenarnya yang dilakukan oleh taktik ini?

Apakah Anda tahu? Ada sekelompok “uang pintar” di pasar yang selalu suka memasang perangkap di posisi-posisi penting! Strategi ini seperti seorang pemburu yang berpengalaman, yang secara khusus mengidentifikasi perangkap ini dan bertindak sebaliknya.

Sistem Penyaringan Triple Terungkap

Fokus!Strategi ini menggunakan tiga lapisan perlindungan:

🔸 Filter tren200 siklus EMA adalah seperti seorang pengemudi lama yang memberi tahu Anda apakah Anda berada di atas atau di bawah. 🔸 Identifikasi Bit Kunci“Penggunaan mesin pencari untuk menemukan titik-titik penyangga di mana para prajurit harus bertempur” 🔸 Deteksi penyalahgunaan likuiditas“Aksi palsu” yang sengaja dibuat untuk mendapatkan uang yang besar

Seperti ikan hiu, Anda harus tahu di mana ikan itu berada, dengan apa Anda memancingnya, dan kapan Anda memancingnya!

Keindahan Yang Tak Terduga Dari Pencucian Liquid

Bayangkan: Anda sedang berbaris untuk membeli teh susu, tiba-tiba seseorang berteriak “gratis!” dan semua orang berlarian, ternyata itu palsu, tapi orang pintar sudah berbaris ke depan.

Ini juga terjadi di pasar: harga “pura-pura” menembus level dukungan (sweep stop loss) dan kemudian menarik kembali dengan cepat, yang merupakan waktu terbaik untuk masuk. Strategi ini mengatur zona penyangga sebesar 0.6 kali ATR untuk memastikan bahwa itu benar-benar “sweep” dan bukan benar-benar terobosan.

Pengendalian risiko: Rasio emas 1: 2

Panduan Menghindari Pit“Menggunakan uang untuk berdagang, seperti mengendarai mobil tanpa sabuk pengaman, adalah strategi yang memaksakan rasio risiko-pengembalian 1:2!”

- Stop loss ditetapkan di bawah titik kritis 0,5 kali ATR

- Stop loss adalah dua kali jarak dari stop loss.

- Bahkan jika Anda hanya menang 40%, Anda bisa menghasilkan uang dalam jangka panjang!

Tips untuk Aplikasi Perang

Strategi ini paling cocok untuk perdagangan emas pada siklus 15 menit, karena pasar emas sangat likuid, penipuan palsu jelas, dan siklus 15 menit dapat menyaring terlalu banyak kebisingan.

Ingatlah: Jangan serakah! Strategi membantu Anda menemukan posisi yang baik, sisanya serahkan pada pasar dan waktu.

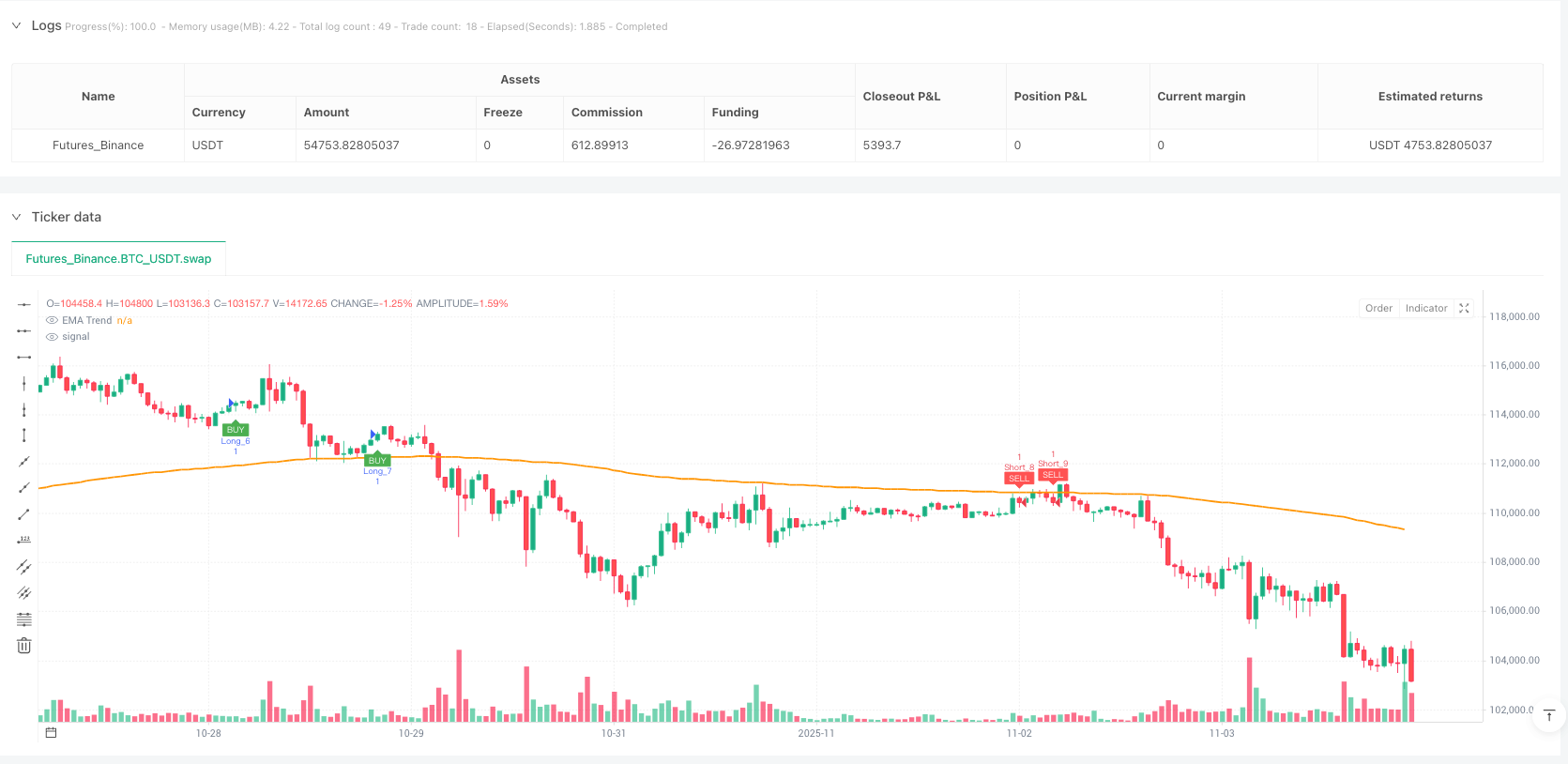

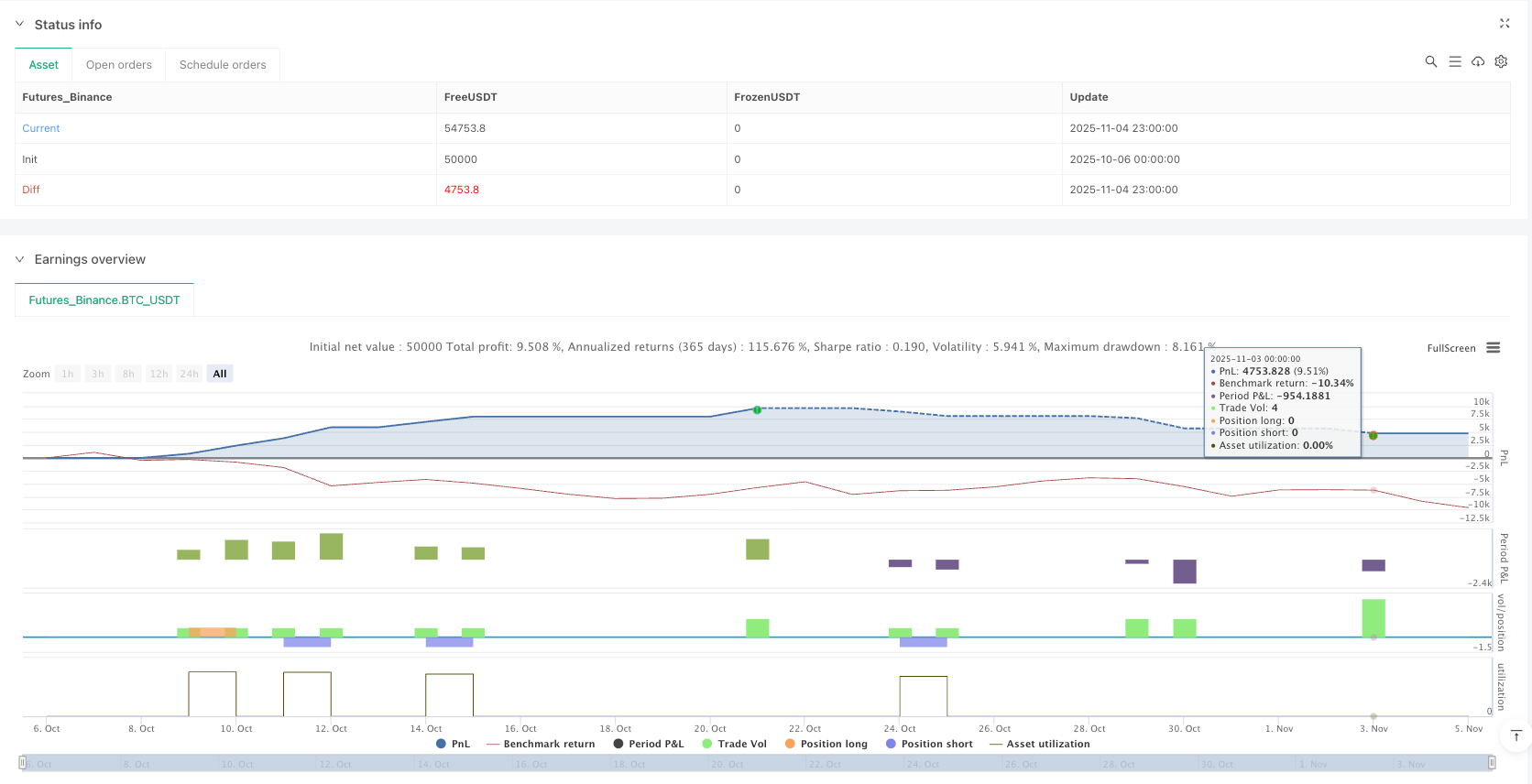

/*backtest

start: 2025-10-06 00:00:00

end: 2025-11-05 00:00:00

period: 1h

basePeriod: 1h

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=6

strategy("Gold 15m: Trend + S/R + Liquidity Sweep (RR 1:2)", overlay=true, default_qty_type=strategy.fixed, default_qty_value=1, commission_type=strategy.commission.percent, commission_value=0.0)

// ---------------------- INPUTS ----------------------

symbol_input = input.string(title="Symbol (for reference only)", defval="XAUUSD")

tf_note = input.timeframe(title="Intended timeframe", defval="15")

ema_len = input.int(200, "Trend EMA length", minval=50)

pivot_left = input.int(5, "Pivot left bars", minval=1)

pivot_right = input.int(5, "Pivot right bars", minval=1)

sweep_atr_mult = input.float(0.6, "Liquidity sweep buffer (ATR ×)", step=0.1)

sl_atr_mult = input.float(0.5, "SL buffer beyond pivot (ATR ×)", step=0.1)

min_sweep_bars = input.int(1, "Max bars between sweep and reclaim", minval=1)

use_only_trend = input.bool(true, "Only trade with trend (EMA filter)")

rr = input.float(2.0, "Reward/Risk (TP = RR × Risk)", minval=1.0, step=0.1)

enable_long = input.bool(true, "Enable Longs")

enable_short = input.bool(true, "Enable Shorts")

show_zones = input.bool(true, "Plot pivots / zones")

// ---------------------- INDICATORS ----------------------

ema_trend = ta.ema(close, ema_len)

atr = ta.atr(14)

// ---------------------- PIVOT S/R DETECTION ----------------------

// Using builtin pivots: returns price of pivot when formed, else na

ph = ta.pivothigh(high, pivot_left, pivot_right)

pl = ta.pivotlow(low, pivot_left, pivot_right)

// We'll track last confirmed pivot prices and bar index

var float lastPivotHigh = na

var int lastPivotHighBar = na

var float lastPivotLow = na

var int lastPivotLowBar = na

if not na(ph)

lastPivotHigh := ph

lastPivotHighBar := bar_index - pivot_right

if not na(pl)

lastPivotLow := pl

lastPivotLowBar := bar_index - pivot_right

// ---------------------- LIQUIDITY SWEEP DETECTION ----------------------

// For a bullish liquidity sweep (buy):

// 1) Price makes a new low wick below lastPivotLow - (atr * sweep_atr_mult) (sweep candle)

// 2) Within `min_sweep_bars` the price reclaims: close > lastPivotLow => bullish signal

var int sweepLowBar = na

var int sweepHighBar = na

// detect sweep down (wick pierce)

isSweepDown = false

if not na(lastPivotLow)

// a candle with low sufficiently below pivot

isSweepDown := low < (lastPivotLow - atr * sweep_atr_mult)

// detect sweep up (wick pierce)

isSweepUp = false

if not na(lastPivotHigh)

isSweepUp := high > (lastPivotHigh + atr * sweep_atr_mult)

// record bar of sweep

if isSweepDown

sweepLowBar := bar_index

if isSweepUp

sweepHighBar := bar_index

// check reclaim after sweep: close back above pivot (buy reclaim) or close back below pivot (sell reclaim)

// ensure reclaim happens within `min_sweep_bars` bars after sweep

bullReclaim = false

bearReclaim = false

if not na(lastPivotLow) and not na(sweepLowBar)

if (bar_index - sweepLowBar) <= min_sweep_bars and close > lastPivotLow

bullReclaim := true

if not na(lastPivotHigh) and not na(sweepHighBar)

if (bar_index - sweepHighBar) <= min_sweep_bars and close < lastPivotHigh

bearReclaim := true

// ---------------------- TREND FILTER ----------------------

in_uptrend = close > ema_trend

in_downtrend = close < ema_trend

// final entry conditions

longCondition = enable_long and bullReclaim and (not use_only_trend or in_uptrend)

shortCondition = enable_short and bearReclaim and (not use_only_trend or in_downtrend)

// Note: variable name required by Pine, we set from input

use_only_trend := use_only_trend // no-op to fix linter if needed

// ---------------------- ORDER EXECUTION & SL/TP CALC ----------------------

var int tradeId = 0

// For buy: SL = lastPivotLow - (atr * sl_atr_mult)

// risk = entry - SL

// TP = entry + rr * risk

if longCondition

// compute SL and TP

sl_price = lastPivotLow - atr * sl_atr_mult

entry_price = close

risk_amt = entry_price - sl_price

tp_price = entry_price + (risk_amt * rr)

// safety: only place trade if positive distances

if risk_amt > 0 and tp_price > entry_price

tradeId += 1

// send entry and exit with stop & limit

strategy.entry("Long_"+str.tostring(tradeId), strategy.long)

strategy.exit("ExitLong_"+str.tostring(tradeId), from_entry="Long_"+str.tostring(tradeId), stop=sl_price, limit=tp_price)

// For sell: SL = lastPivotHigh + (atr * sl_atr_mult)

// risk = SL - entry

// TP = entry - rr * risk

if shortCondition

sl_price_s = lastPivotHigh + atr * sl_atr_mult

entry_price_s = close

risk_amt_s = sl_price_s - entry_price_s

tp_price_s = entry_price_s - (risk_amt_s * rr)

if risk_amt_s > 0 and tp_price_s < entry_price_s

tradeId += 1

strategy.entry("Short_"+str.tostring(tradeId), strategy.short)

strategy.exit("ExitShort_"+str.tostring(tradeId), from_entry="Short_"+str.tostring(tradeId), stop=sl_price_s, limit=tp_price_s)

// ---------------------- PLOTTING ----------------------

// EMA (trend)

plot(ema_trend, title="EMA Trend", linewidth=2)

// arrows and markers for entries

plotshape(longCondition, title="Buy Signal", location=location.belowbar, style=shape.labelup, text="BUY", textcolor=color.white, size=size.tiny, color=color.green)

plotshape(shortCondition, title="Sell Signal", location=location.abovebar, style=shape.labeldown, text="SELL", textcolor=color.white, size=size.tiny, color=color.red)

// plot last SL/TP lines for last trade (visual reference)

// find last open position and plot currently active SL/TP if any

if strategy.position_size > 0

last_sl = strategy.position_avg_price - (strategy.position_avg_price - (lastPivotLow - atr * sl_atr_mult))

// instead use exit order price from last exit? Simpler: plot SL/TP computed earlier if long

// This may plot approximate lines; TradingView native order lines will also display.

// We skip redundant plotting to avoid confusion.