彼は先物取引で年間数千万ドルを稼いでいます。システム構築と短期高頻度取引の核となる手順を明らかにします。

1

1

5840

5840

彼は先物取引で年間数千万ドルを稼いでいます。システム構築と短期高頻度取引の核となる手順を明らかにします。

取引は自己認識,投資は人生を変える

モンデラジ:上海奇獲投資管理有限会社投資ディレクター. 長年にわたって金融量化取引に従事し,初期の年は株式を主として,08年に期貨市場に焦点を当て,多種な取引戦略を開発し,最終的に多戦略,多品種,多周期のプログラム化ポートフォリオ戦略体系を形成し,低撤退の安定した収益を追求し,長期の年間収益と最大撤退の比率は4:1に達する. 2010年以降,毎年千万級の安定した利益を得る.

- ### モンデラグはこう書いている.

今日は3つの部分からなる簡単なお話をしたいと思います. “つは,プログラム化に関する私の理解を紹介します. 2つ目は,HFTについて簡単に説明します. 3つ目は,当社の資産や投資方法の組み合わせを紹介します. まず,なぜほとんどの人の取引は損をするのか? 統計によると,おそらく90%近くの人が先物市場で損をするだろう. 80%の人は生存周期が3ヶ月以上,70%の人は生存周期が半年以上,60%の人は生存周期が1年以上しかできないだろう. しかし,その統計によると,30%近くの人が先物市場で損をするだろう. 80%の人が生存周期が3ヶ月以上,70%の人は生存周期が半年以上,60%の人は生存周期が1年以上しかできないだろう. しかし,その統計によると,その30%近くの人が先物市場で損をするだろう. しかし,その30%以上が,その30%以上が,その30%以上が,その50%以上が,その50%以上が,その50%以上が,その50%以上が,その50%以上が,その50%以上が,その50%以上が,その50%以上が,その50%以上が,その50%以上が,その50%以上が,その50%以上が,その50%以上が,その50%以上が,その50%以上が,その50%以上が,その50%以上が,その50%以上が,その50%以上が,その50%以上が,その50%以上が,その50%以上が,その10%以上が,その50%以上が,その50%以上が,その50%以上が,その10%以上が,その50%以上が,その50%以上が,その10%以上が 先ほど述べたような取引システムを完ぺきにして, 方向を判断する, 切断点, ストップ・ストップ・損失, 資金管理をうまく行なう, 先ほど述べたようないくつかの側面を, 今最も単純な, 方向は何ですか? オープニング価格が20ポイント上昇, 株式指数の微利, オープニング価格が20ポイント上昇は, 方向判断, 切断点は, 20ポイント上昇と20ポイント減少です この場所. ストップ・ポイントは? 閉じる前のストップ・損失です.

資本の曲線は

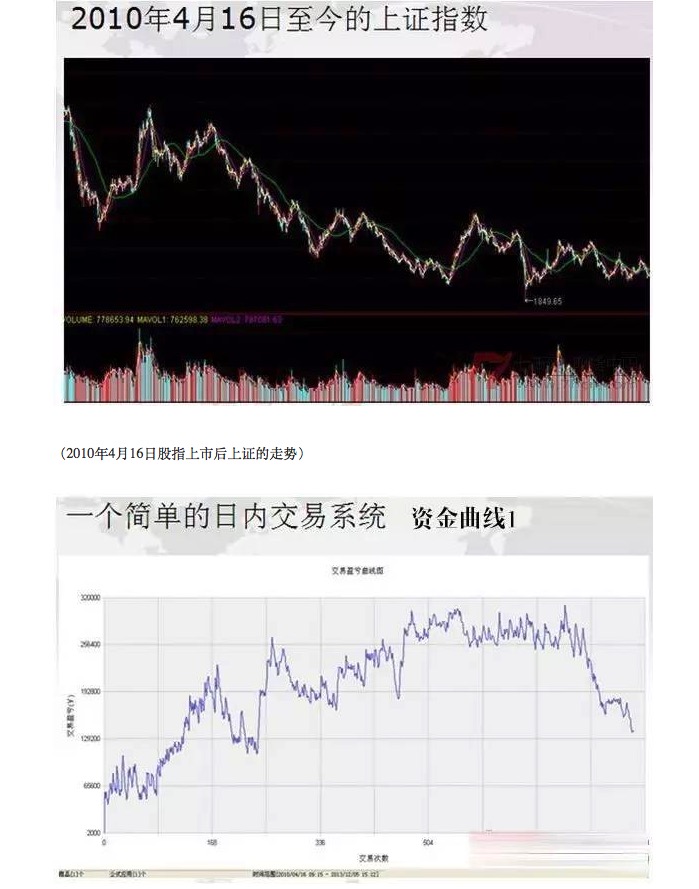

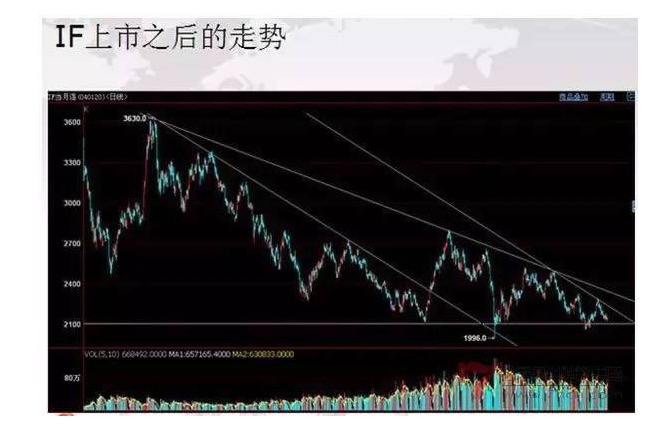

このような簡単な日内取引システムで,実際に株式が上場した2009年,2010年に非常に良い収益を上げました,このような単純な取引システムで,株式が10年4月16日から上場して最近2013年末の収益状況を見ることができます,資金曲線1. これは,4月16日に株式が上場した後に証明された動きです,これは下降の道です,これはちょうど私たちの簡単な日内取引システムです,それは2013年の下半期にのみ急激な後退を開始します. しかし,私は質問です,どのくらいの株式が上場から利益を得ました,私はほとんどの人が負のものであることを確信しています. しかし,あなたがこのような簡単なルールに固執するならば,少なくとも今,あなたは今,この4年間で100%の利益を得ることができます. しかし,それは非常に多くの問題を抱えています,ここから引き戻し,非常に近いです.

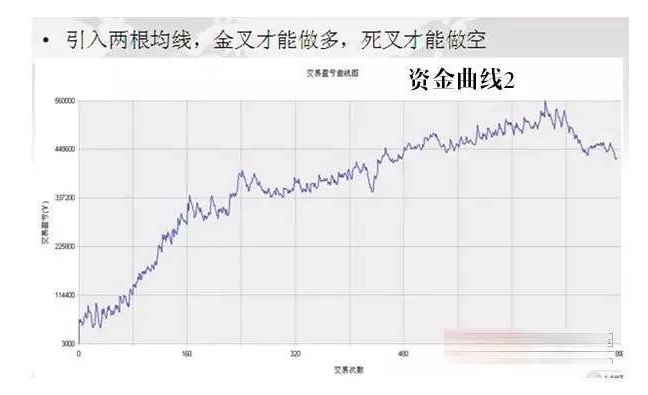

この曲線は, この日中の取引システムを改良してしまって,単純すぎて,このますます複雑化する市場状況に適応する方法がない,それが今,私たちが堅持できない理由です.長期利益の考え方は,負ける時にあまり負けないことです.なぜなら,このような単純な取引戦略でそれを行うと,最終的に儲かるが,ほとんどの人が堅持できないからです.なぜですか?それは,中間の引き下がりがあまりにも大きいからです.私たちは,夜中に死ぬために,夜明けまで待てないからです.

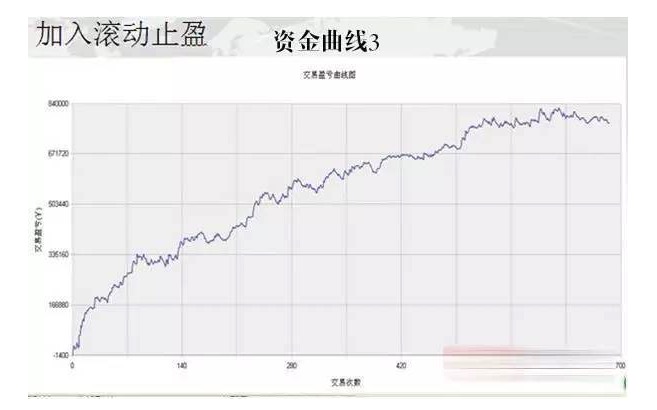

資本の曲線3は 再最適化 ローリングストップに追加して資金曲線3を形成する. 閉店するしかないと言う必要はありません. 多くの場合,朝は80ポイントを稼ぎ,午後は20ポイントの損失になります. 80ポイントを稼ぎ,結果として20ポイントの損失になります.

(資金データ結果のグラフ)

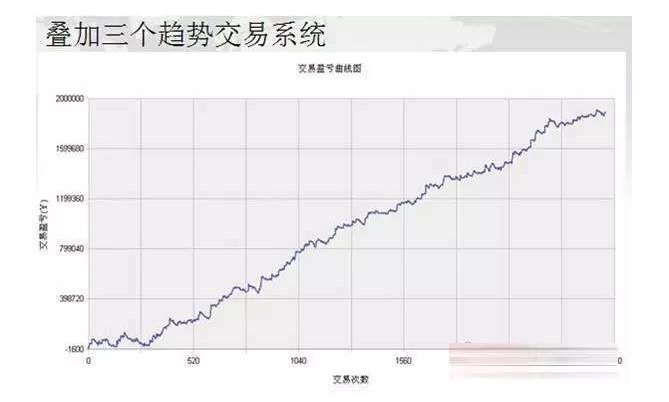

そして,これは戦略の対比です. まず,最も単純な戦略です. 利回り,取引数,最大回収額は? 2つ目は,平均線の2つの最適化を加えることで,最大撤退は16万になるが,それでも大きい,ヒット率は少し上昇し,トレーダーの数はフィルターの一部のために減少した. 3つ目は,ローリングストップを加えた後, 撤回が非常に小さくなり, 6万, 少なくとも,私はそれを続けることができました. 曲線の平らさが良くなり始め, 利回りリスク比率が徐々に1から3に変化し, 最大の撤回値も変化しました. これは,あなたのプログラミングにおける単一の戦略の継続的な進化です.

資本曲線4は

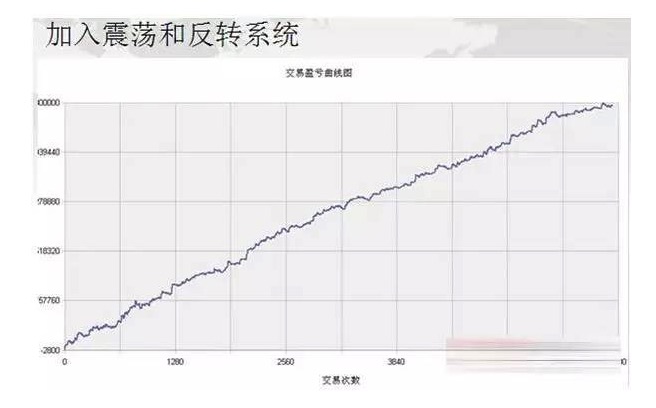

簡単なトレンドシステムを作って,別のトレンド追跡システムを作って,別のトレンド追跡システムを作って,別のトレンド追跡システムを作って,別のトレンド追跡システムを作って,別のトレンド追跡システムを作って,別のトレンド追跡システムを作って,別のトレンド追跡システムを作って,別のトレンド追跡システムを作って,別のトレンド追跡システムを作って,別のトレンド追跡システムを作って,別のトレンド追跡システムを作って,別のトレンド追跡システムを作って,別のトレンド追跡システムを作って,別のトレンド追跡システムを作って,別のトレンド追跡システムを作って,別のトレンド追跡システムを作って,別のトレンド追跡システムを作って,別のトレンド追跡システムを作って,別のトレンド追跡システムを作って,別のトレンド追跡システムを作って,別のトレンド追跡システムを作って,別のトレンド追跡システムを作って,別のトレンド追跡システムを作って,別のトレンド追跡システムを作って,別のトレンド追跡システムを作って,別のトレンド追跡システムを作って,別のトレンド追跡システムを作って,別のトレンド追跡システムを作って,別のトレンド追跡システムを作って,別のトレンド追跡システムを作って,別のトレンド追跡システムを作って 完全に異なる論理,振動と逆転のシステムを加えれば,その曲線は資金曲線に非常に良いです. 最大の違いは? 2013年の横軸の段階全体で,上昇し始めた,もちろん,前期に上昇した斜率はここより低いです,そうではありませんか? これは,平滑作用をします.

資本の曲線は5です

これは逆転策略,振動策略,周期的なトレンド策略,株価指数でも同じです. この曲線は46パーセントの利潤率で滑りやすいです. 最大の引き下げは138,000点以上です. しかし,注意してください. 6万点以上です. しかし,この曲線は,どれだけの手数でしょうか? 1,2,3,4,5,67,7つの戦略,つまり,最大ポジションのときに,この曲線は,7つの手数に達します. 最大の戦略は7つの手数に達し,引き下げ率は46%,138,000,000,000,000,000,000,000,000,000,000,000,000,000,000,000,000,000,000,000,000,000,000,000,000,000,000,000,000,000,000,000,000,000,000,000,000,000,000,000,000,000,000,000,000,000,000,000,000,000,000,000,000,000,000,000,000,000,000,000,000,000,000,000,000,000,000,000,000,000,000,000,000,000,000,000,000,000,000,000,000,000,000,000,000,000,000,000,000,000,000,000,000,000,000,000,000,000,000,000,000,000,000,000,000,000,000,000,000,000,000,000,000,000,000,000,000,000,000,000,000,000,000,000,000,000,000,000,000,000,000,000

(資金データ図)

一日最大損失は12万,13万,100万の資金で,最大1日損失は34,000ドルしかありません. これは比較的合理的な比率です. 傾向取引,波段取引は3:1でなければなりません. これは合理的な比率です. ほとんどの損失は,1日の損失は15000元以内に制御されています. つまり,その日のほとんどの最大撤退は1.5%以内です. これは完全に受け入れられます. その日の最大利益は10%です. しかし,取引は,市場と直接の取引をします. 取引は,市場と直接の取引をします. しかし,取引は,市場と直接の取引をします. しかし,取引は,市場と直接の取引をします. しかし,取引は,市場と直接の取引をします. しかし,取引は,市場と直接の取引をします. しかし,取引は,市場と直接の取引をします. しかし,取引は,市場と直接の取引をします. しかし,取引は,市場と直接の取引をします. しかし,取引は,市場と直接の取引をします. しかし,取引は,市場と直接の取引をします. しかし,取引は,市場と直接の取引をします. しかし,取引は,市場と直接の取引をします. しかし,取引は,市場と直接の取引をします. しかし,取引は,市場と直接の取引をします. しかし,取引は,市場と直接の取引をします. しかし,取引は,市場と直接の取引をします. しかし,取引は,市場と直接の取引をします. しかし,取引は,市場と直接の取引をします. しかし,取引は,市場と直接の

簡単に言うと,これは株式指数上場後の一般的な走行図です. 波動率が収束しているかどうかを見ることができます. これが,なぜ単純なトレンド取引システムが 波動率が大きいときに儲け,トレンドがはっきりしているときに儲け, 波動率が収束するときに継続的に負けるのか, という理由です. 逆戻りして,最初から始めると逆転するので,今,簡単な方法は市場に適応する方法がありません. プログラム化が国内に導入され,今日まで実際にボトルネックが増え,プログラム化が万能ではないので,私はまだプログラム化を,注文を実現する手段,戦略を実行する手段として定義し,本当にあなたの利益が良いか悪いかを決定する手段,あなたの撤回が大きいか小さいか,あなたの考えである.プログラム化は決して私が言ったように簡単には儲からない.実際には,非常に多くのことを行う必要があります.なぜですか? プログラム化ボトルネックが増えるからです.いくつかの側面では,最初のトレンドがあまりにも少ない,市場の構造がますます複雑になり,投資家の構成はますます複雑になり,機関投資家の戦略はますます多々になり,トレンドの支柱はますます少なくなるでしょう.なぜですか? 単一の接着速度に対する感情が少なくなるため. 第二の情報市場の反応が速くなり,それは反復的なペースで変化するからです. 第三の戦略は,山を突破し,野生のオオカミを破り,その鍵を突破し,その鍵を突破します. 私たちは,時間の対称性,トレンドと振動の進化の結末のいくつかの特性を介して,いくつかの方法によって,現在の波動率が,波動特性のひとつから別の波動特性のひとつに進化するかどうかを判断します. しかし,一つは明らかです,波動が一度形成されると,それは一貫性があり,波動特性が形成された後,それはいくつかの日続くように,このような波動特性が,特定のものがこの波動特性を破るまで,それは別の波動特性を踏み込むでしょう.

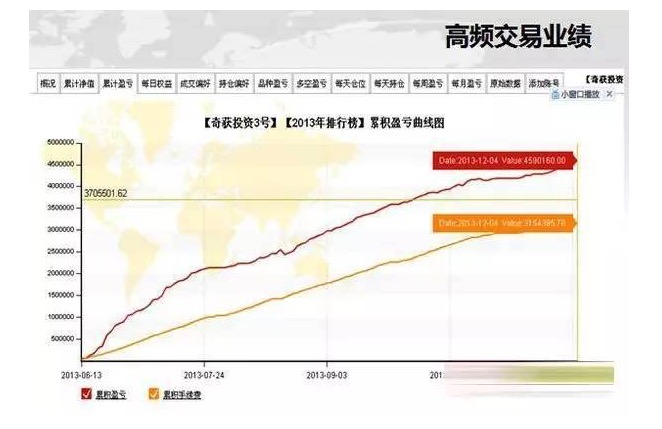

多品種の強化と統一,皆さんはこのような特徴に気づいてないでしょうか? 市場がすべての品種の主力契約を一つのインタフェースに引っ張ったとき,赤と緑の色があるように,今日の市場は単面的に形成されることは困難です,つまり,落ちる品種はどこにも落ちないでしょう,落ちる品種はどこにも落ちないでしょう. の品種はどこにも落ちないでしょう. 異なる品種の強さが弱分化されているため,この時は合力になりません,市場の感情は極度に浸透しません,だからこの時は波動率にあまり期待しないでください. 波動率の研究を上手く行ったなら,どうやって戦略を調整するのか? 波動率の特徴が変化していると感じた場合,それは比較的小さなものかもしれないので,我々は単にパラメータの調整をするだけ,パラメータの調整は,この戦略の変化に敏感または変化の化を引き起こすだろう。。この波動率の変化は,大幅な進化である場合,我々は,異なる戦略の配合の割合を調整し,おそらく,適当に反転と振動の戦略の比重を少し増やし,いくつかのトレンド戦略の比重を減らすだろう。一方で,我々は,主品の波動率を研究する,我々は,この段階では実際にトレンド追跡取引に適していない品種は,我々は,いくつかの品種の調整を行う,戦略の調整を長時間経過すると,それは完全に不適切であることが判明します,それは完全に不適切であり,波動の時間には適していない,このような特異な波動率の動きは,この戦略の観点から判断するより難しいだろう。この波動率の変更は,より大きな変化をもたらすだろう。しかし,我々は,この戦略の割合を大きく調整する必要があり,または,その割合を大きく調整 結論から言うと,プログラム化には人間の主観的な取引よりも多くの優位性があるが,その劣点も明らかである.感情を伴わない実行力が非常に優れているが,適応力が弱く,弾力性が弱く,市場が変化したときに変化に追いつけない,人間能力が弱く,だから人間機械の組み合わせである.プログラム化について共有するものはこれだけである. さて,ハイフロー取引について見てみましょう。我々のチームに所属するハイフロートレーダーは2009年からチームに所属し,現在まで私一人で行っているので,初期に私自身も多くのハイフロー取引をしており,国内ハイフロー取引の現状をよく知っています。ハイフロー取引の利益はとても良いので,2010年には,私たちは1年に10日以上損なわないというような記録さえも作ることができました。1年に200日以上取引する日は10日を超えないので,利益率は100,000ドルから1年に300万ドルに倍増できます。しかし,それには非常に大きな欠点があります. 高周波はおそらく3つのカテゴリがあります.一つは,私たちが現在注目している人工高周波数です,それは私が今日主題です.もう一つは,高周波の利害を統計するいくつかの取引です.そして,外国での略奪的アルゴリズム,流動的アルゴリズム,機械によるこのような高周波取引は,現在国内では実施できません,なぜでしょうか?私たちの報告の周波数は500ミリ秒で,外国ではマイクロ秒で計測されます,私たちは数値レベルではありません,私たちは現在高周波数または短期変動の法則を把握しています.この人工下位の高周波数は,トレーダーの質量要求が高いです.高周波数の取引は,非常に短い時間のために安定した利益を得ることができます,非常に短い時間のために,それは不確実性を回避することができます,長い時間を越えると,それはより大きくなります.また,より小さい,第二の周期の波動の法則は,より簡単に,我々は,非常に安定した利益を得るために非常に困難です.今日の比率よりも安定した利益を得るために非常に困難です,しかし,国内では現在実行できません.なぜでしょうか?なぜなら,私たちの報告の周波数は500ミリ秒で,外国ではマイクロ秒で計測されます,私たちは数値の 取引記録をご覧いただくと,高頻度とはどういうものなのかがわかります.

取引記録からわかるように,このポジションは6秒,5秒,4秒,8秒,利益と損失は3位, 2位,3位,多くの場合1.6です. そして,資本曲線を見てみましょう. これは1日後に分割して取引された資本曲線です. ストップ・ロスは最大5位. 通常は3位でカットされます. 稼ぎは限られず,50ポイントを稼ぐのはあなたの責任です. 自動ストップが100枚以上で,そのうちの50枚は1枚ずつ減って3000ドルが減ったのです. 一日に3000枚以下しか稼げないかもしれません. 取引回数は1日あたり300回以上で,勝利は51%で,平らな転落はたくさんあります. 基本的にこの特徴は,ほとんどの利益は比較的小さいもので,時には比較的大きな利益が得られます. 人工高周波取引は成功したいなら,その要求は多く,取引習慣は良好で,規律が非常に強い,これは安定した収益性の前提である。完全な細かい取引システムと過硬な技術的な基礎を形成する,人々は完全な細かいことを見ています,これは完全な細かい取引システムでなければならない,なぜ細かい必要があるのか?細かい実行を実行するには,標準的な実行がなければ問題があるからです,高周波取引の中で最も重要なのは実行力,熟練した基礎の敏捷な反映です,あなたは熟練しただけで自然に反映することができます,多くの場合,私たちの損失は,私の損失ではなく,意識の下での停止損失です。 損失を止めるには,果てに決まっています,決して泥を引かないでください。 過剰な自己コントロールと淡い心態は,実際には,高周波は狂気の爆破に容易です,あなたは連続したエラーのために,市場があなたを傷つけます。 市場は,人材に耐えられず,堅固に保持することはできません。 硬質のソフトウェアは,標準的な実行速度に満たない場合,実行に問題があります.そして,熟練した基礎の敏捷な反映,あなたは熟練しただけで自然に反映することができます,あなたは 高周波取引の分析にはどんなものを使いますか? 最も重要なのは,盘口です. 盘口の重要性は,最初から最後まで第一です. 2009年,2010年には,当時は,当時は,私はK線図を見ることができませんでした. それは,四列の数字を引くよりも簡単です. 売り,買い,売り,買い,この4つの数字を見て,1日の時間をすることができます. 私はそれを見ることができませんでした. 数字だけを見て,私の頭の中で描画しました. 2009年の指数開始時,おそらく1日の取引量は12万〜13万でした. 私は1人1万以上,1000万以上の資金を得ることができました. その後,金に電話をかけ続けました. 私たちは少しずつ,少しずつ,少しずつ,少しずつ,少しずつ,少しずつ,少しずつ,少しずつ,少しずつ,少しずつ,少しずつ,少しずつ,少しずつ,少しずつ,少しずつ,少しずつ,少しずつ,少しずつ,少しずつ,少しずつ,少しずつ,少しずつ,少しずつ.

市場が時間軸の利回りや時間差で成り立っているからです. 一つの動きが他の動きに追随し, 他の動きが反映されず, 動きが反映され, 時間差の機会を掴むことができるのです. ポイント分析,形状と時間点の組み合わせ, 量価分析,技術指標の重複, 取引システムには, 簡素化から簡素化へと進むプロセスが必要です. 始めに,少しずつ追加し, 上がった後に取り除きます. 最終的には,すべてが,ある程度熟練し, あなたの脳内の自動的な反映になります. 実際,初級のトレーダーには,良い取引の規律と取引の習慣を基礎に,多くの練習をし,徐々に自分の取引システムを形成することを要求する.中級のトレーダーには,市場に対する彼の信頼を確立する方法を考えたい,なぜなら,彼はすでに市場への恐れを抱いているので,市場の危険を知っていて,多くの場合,市場に対する畏怖の念を保つことが多いので,我々は彼を信頼を確立させるのを助けたい.しかし,本当に成熟したトレーダーには,我々は感情管理を行う必要があるだけです.これは,コアの中核の核心であり,つまり,スキルは,ある程度練習すれば,ある程度成熟することができます.しかし,あなたが愚か者でない限り,熟練した程度は,このことについていくつかのドアを触れることができます.しかし,なぜ,ある人達は,お金が悪いことを話すことができないのか?それは,彼がお金を稼ぐとき,彼がお金を稼いだとき,しかし,彼はお金を失ってしまったとき,彼はお金が悪いことを話すことができないからです.それは,私が前述の言葉を返したときでさえ,負けないことができないからです. 練習生と喧嘩して,今日はまた超値で,全身裸で,全身裸で,全身裸で,全身裸で,全身裸で,全身裸で,全身裸で,全身裸で,全身裸で,全身裸で,全身裸で,全身裸で,全身裸で,全身裸で,全身裸で,全身裸で,全身裸で,全身裸で,全身裸で,全身裸で,全身裸で,全身裸で,全身裸で,全身裸で,全身裸で,全身裸で,全身裸で,全身裸で,全身裸で,全身裸で,全身裸で,全身裸で,全身裸で,全身裸で,全身裸で,全身裸で,全身裸で,全身裸で,全身裸で,全身裸で,全身裸で,全身裸で,全身裸で,全身裸で,全身裸で,全身裸で,全身裸で,全身裸で,全 一般的に,我々は,堅持の基礎で多くの練習を行うでしょう,高周波の目標,低い目標は,あなたが持っているすべてのものをゼロにすることです,なぜトレーダーを勧誘するときに白紙が好きですか?それは彼が何も知らないから,すべて私の規律,私のルールに従って実行する時,彼は簡単に良い取引習慣を形成し,そして習慣は,あなたの取引の高さを決定します. 止損,この反転を訓練して止損を練習し,順調な思考を訓練し,良い取引習慣を形成する.これが第一段階です.第二段階では,あなたは広め,自分の自制力を訓練し,ヒット率を向上させ,損益比率を向上させ,損失を減らす必要があります.第一段階では,確かに,毎日損をする,模擬盤は,基本的に,毎日2万〜3万を損なうことができます.第二段階では,私は損をするかもしれませんが,私の日々の損失は,3,000を超えないでしょう.これは,下落から平らな状態に移動しています.第三段階では,あなたは,あなたの取引システムを完善し,それに適合するものを完善し,前面の定言に注意を払う必要があります.完善し,自分自身にも適しています.完善は,あなたの様々な取引システムの中で,順調な方向から,倉庫を開くこと,そして損益管理を停止すること,資金管理,感情管理を停止することです.それは,あなたが変化を避けたいと,あなたが変化を避けたいということであり,あなたが変化を避けたいと,あなたが変化を避けたいと,あなたの言葉を左右に揺る,そして,あなたが今,自分の 順調に動いてください 順調に動いてください 下に落ちる首には行かないで 空に飛ぶロケットにも行かないで いつ拾うべきか ラリー・ウィリアムズの短線取引の技の中で私が見た言葉です 下に落ちる首には行かないで いつ拾うべきか 地面に落下して2回弾が動かない時に再拾うのです つまり適正の時にしか作れないのです 適正の言葉は重要ですが,順調に動いてください 逆の盤の上では,基本的には周期的に盤の上での曲がりと停止点を作ります 止損は,商談なし,止損の概念は,単一の止損ではなく,連続的な段階的な止損,一日の止損,一月の止損,一週間の止損,つまり,単一の止損は単一の止損であり,商談可能な余地はありません,もしあなたが連続して数枚の止損を逃したら,あなたは手取りを知らなければなりません,これはまた,止損です,あなたは今朝損をした,一方の手に2000ドルを損した,あなたは負けたが止まらない,あなたは明日の再来にも負けたが,それはまた止損です,この概念は究極です. 少,今から の動きを フィルターし始めるんだ,以前は の動きを フィルターしなきゃいけないんだ,波幅がとても小さい動き,お前はやって,お前は10枚,たぶん8枚,でも残念な事に お前は2枚を 失ったんだ,全体的には 損だったかもしれない,なぜ?お前が8枚を 切った時,一枚は値段で,お前が切った時,二枚は値段で,手続費を 加えたら,お前は儲からないかもしれない,忙しくて,気持ちを 台無しにするのも容易だ.だから今から の動きを フィルターしなきゃいけないんだ,少だ. 迅速に,処理は必ず迅速に,功夫には言葉がないの? 天下功夫はただ迅速に破れない,同じ道理,あなたが十分に迅速であれば,あなたは市場で傷つけられることはありません,お金を稼ぐには,あなたが自分でどのように調整するかという問題が必要ですが,前提は迅速です. 精度,切断点の精度,私は波段を作って,私の収益目標は30ポイント,私は10ポイントのリスクを背負うのは間違いないですか? 最低10ポイントのリスク,いや,私たちの高周波トレーダーが遅い,彼は1ポイントのリスクを背負って30から50ポイントの利益を背負うことができます,彼は切断点を十分に精巧に作るからです.それは完全に実現可能である,あなたはそれが完全に実現可能だと思うでしょう.私の良い兄弟の1つは,高周波から始め,最終的に単調に,最終的に小さな波段に,つまり50万,25万,損失はわずか100万残って,再び100万から200万に,最終的に現在9000万以上の資産に,このようにステップアップして行うのです. 高周波取引の見通しと転換. 手数料の減少は長期的傾向です. 国内外と比較して手数料は高すぎ,より高い取引量はより多くの取引機会をもたらし,より多くの品種選択,高周波は他の取引方法よりも成功しやすいです. 私はしばしば高周波取引を取引の作成で苦労するよりも速くしています. あなたは苦労しています,あなたは波段をうまくやることもできます,トレンドもうまくやることもできます,利潤もうまくやることもできます,あなたは他の人よりも強いです. 私たちのチームでは,高周波は練習できません. 私たちはそれを放棄しません,彼が規律を保つ限り,私は彼を波段をうまくやらせます. 彼は十分な規律と自制力を持っているので,彼は高頻度でそれを行うことができません,しかし,彼は他の取引方法よりも優れています. 彼は少なくとも500日ほどお金を失うことはできません. 熟練した差異は,彼は他の取引方法よりも優れています. 彼はよりよい取引モデルを開発しています. 私は,今,理念を反転し,取引方法のスピードを好むので,私は,あなたが他の取引方法よりも速く動かすことができます. あなたは,これらの取引方法の多くをうまくやることもできます. あなたは 最も重要なことは,私たちは常にリスクを第一に考え,安定性だけが暴利であるということです. だから,私たちは最初から配置は多取引方法,多戦略,多品種,多周期,多市場であり,利益はリスクをカバーし,最初から最後まで私たちはチームでこのことを行うことができます. 安定性こそが暴利です. 私は毎日多くを必要としないので,私は0.05%しか必要ありません. 来年の収益は,1.01の365倍です.

撮影した写真:フォックス・ファイナンス