オプションのボラティリティを分析するには?

0

0

4600

4600

オプションのボラティリティを分析するには?

変動率の定義と分類 波動率は通常,価格の連続回収率の標準差として定義され,価格の波動の割合を測定し,価格の変動幅の大きさを反映し,価格の変動の方向,すなわち価格の変動の激しさを考慮しない. 他の要因が変わらない場合,波動率が高いとオプションの価格も高い,つまりオプションの権利の金利と正の関係にある.

-

通常,波動率は以下の4つのカテゴリーに分けられる.

- 1

歴史的変動率 (historical volatility rate) は,特定の時間段にわたって,毎日のリターンで年化される標準偏差である.歴史的変動率を計算する際には,時間段と価格評価方法を決定する.この時間段は,最近30日,90日,または任意の適切な日数である.価格は通常,毎日の収束価格を採用する.計算ステップは,最初に毎日の対数リターン率を計算し,その後,この期間の対数リターン率の標準差を取り,最後に年化調整を行う.

- 2

将来の価格変動率とは,将来のある特定の時間帯に毎日返済する年化標準偏差を意味する.通常は,現在からオプションの期限までを指す.B-Sオプション価格モデルを使用してオプションの理論価格を計算する際に,元の定義は,将来の価格変動率を必要としている.残念ながら,期貨の変動率は,歴史的な変動率に変化するときにのみ知られる.したがって,オプション価格の公式の変動率は,期貨の変動率の推定にすぎません.

- 3

予想価格変動率 (en:expected price volatility) は,市場状況と歴史的データに基づいてオプショントレーダーが将来の価格変動率について行う予測である. 将来の変動率の推定であり,トレーダーはそれをオプション価格設定の公式で,オプションの理論価格を評価するために使用する.

- 4

暗示波動率とは,実際のオプション価格に暗示される波動率を指す.これは,B-Sオプション価格定価公式を使用して,オプションの実際の価格と波動率σ以外の他のパラメータの代入式によって反推された波動率である.オプションの実際の価格は,多数のオプショントレーダーによる競争によって形成される.したがって,暗示波動率は,市場参加者の将来の市場に対する見方と期待を表すので,その時点で最も近い実際の波動率と見なされる.

上記の4つの変動率のうち,歴史的変動率は最も入手しやすいものであり,暗示的変動率は実際の変動率に最も近いため,実際で最も多くの変動率である.しかし,暗示的変動率は,実際のオプション価格を利用して逆転させられ,暗示的変動率を使用して実際のオプション価格を計算すると,その時の実際のオプション価格が非現実的になる.オプション理論価格を計算する際に最も一般的に使用されるのは,歴史的変動率である.

-

変動率の傾き: 微笑みと傾き

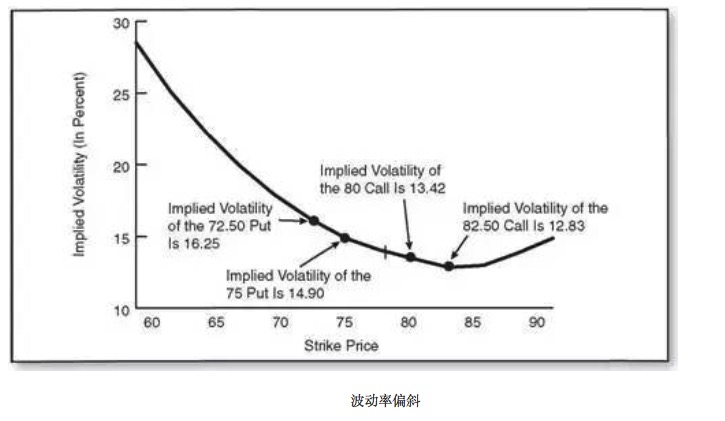

- 1 波動率の傾き

変動率の斜率は,同一の物件,同一の期限,しかし,実行価格の異なるオプションが,異なる暗示波動率で取引されていることを記述する.毎回の実行価格の同月のオプションは,暗示波動率に対応する.横軸を実行価格として,縦軸を暗示波動率として取ると,暗示波動率を実行する価格に関する関数は,水平の直線ではなく,曲線であることがわかります.

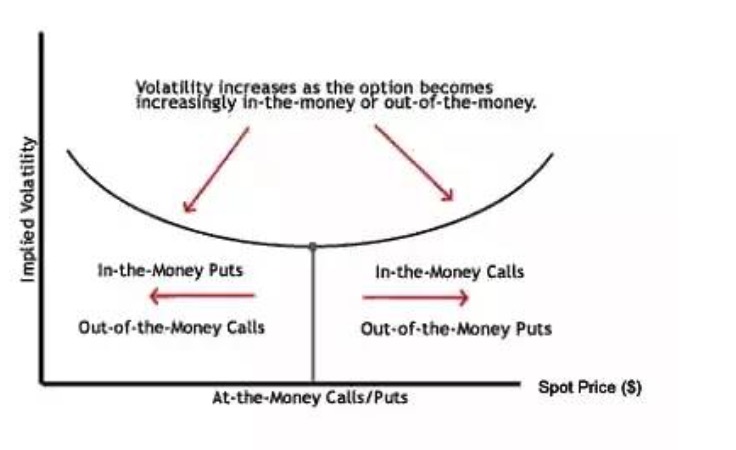

- 2 笑顔の変動率

波動率微笑 (volatility smile) は,期限が変わらず実行価格の変化に応じて波動率を示し,さらに説明すると,虚価オプション (out of money) と実価オプション (in the money) の波動率は平価オプション (at the money) の波動率より高く,中央の低い両側高の上半月形を形成し,微笑の形状をなす.波動率微笑は,外為オプション市場で多く現れる.

- 3 波動率が偏っている

ほとんどの場合,波動率は常に微笑んでいるわけではありません.これを波動率偏差と呼びます.波動率偏差は2つに分けられます.一つは,広義の波動率偏差であり,様々な形状の波動率曲線を指します.二つは,狭義の波動率偏差であり,低執行価格の暗波が,高執行価格の暗波の波動率曲線よりも高いことを指します.

波動率の偏差の原因は,以下の3つの理由から説明できます.

指数の短期暴落の確率は暴落の確率が低い,市場取引者は上方投機に対する貪欲よりも下方への保護を求める.

オプション取引戦略では,高い実行価格の看板オプションを売り,低い実行価格の看板を購入し,株価下行リスクの保険として購入することを好む人がいます.このような需要と供給の関係も,低い実行価格のオプションが高い暗示波動率を有し,高い実行価格のオプションは低い暗示波動率を有することを決定します.

暗示的波動率は,市場の将来の収益の不確実性として見られる. 株式市場が下落すると,より多くのパニックと不確実性が生まれます. 例えば,同じ絶対値の数の変化が,下落すると,その下落がますます大きくなり,上昇するとその上昇がますます少なくなり,そうして,人々が下落すると,より多くのパニックを引き起こすのです.

- 4 なぜ斜面があるのか

選択肢の価格が供給・需要関係によって決定されるため,異なるオプションに対して異なる供給力が存在するという可能性のある説明である.オプションは保険と比較され,実行価格は割引と比較されるため,異なる実行価格のオプションは異なる保護を受け,供給・需要の要因が異なる可能性がある.これは,安価な保険がより高い需要を持つように,絶対価格の低い保険がより高い需要を持つように,可能性がある.

より大きな需要を満たすために,この推論に従って,低コストの保険の売り手は,高リスクの保証金を要求する.これは,より高い決定価格ではなく,より高い潜在的変動率を意味する.

- 5. 変動率の傾きが取引決定にどう影響するか

交易者は予測をする際には,波動率の斜率の存在を考慮しなければならない.例えば,相対的に平価オプションの実行価格Aについて,仮想オプションのブリッジ価格Oは,より高い暗示波動率で取引されていると仮定する.期貨の価格が実行価格Aから実行価格Oに移動するにつれて,そのような傾向がある可能性が高い.実行価格Oの看板オプションと看板オプションの暗示波動率は低下し,代わりに実行価格Aの看板オプションと看板オプションの暗示波動率は上昇する.

他の要因が変化しない場合,変動率の傾斜の存在は,虚偽のオプションの買い手にとって往々にして不利な要因である.もちろん,他の要因は変わらない可能性があり,このような状況が発生する確率は微小である.潜在的変動率の全体的なレベルはUIが変化し,変動率の傾斜も変化する可能性があります.この2つの市場の状況の変化は,特定のオプション戦略に有利または不利な影響を及ぼします.したがって,オプションのトレーダーは,変動率の傾斜の存在と潜在的変動率の全体的なレベルを考慮する必要があります.

オーピションハウス