オプション取引の初心者トレーダーが犯す典型的な間違い

0

0

3373

3373

オプション取引の初心者トレーダーが犯す典型的な間違い

- #### 失敗1:最初から虚偽のOTMオプションを購入

これは良いスタート地点のように思える:看板オプションを購入し,勝者になるまで待て. 買って見てみると,看板オプションの利回りパターンは,あなたが望むように,低価格で高く売るという取引戦略と一致しているため,安全であるように見えます. 多くの経験豊富な証券トレーダーは,同じ方法で取引を開始し,取引を学びました.

しかし,オプションの世界では,直接購入する虚偽の看板オプションは,継続的に儲ける最も難しい戦略の1つです. この戦略に自分自身を制限すると,あなたは継続的にお金を失い,何も進歩しないことに気付くかもしれません.

のオプションを買うだけで何が悪いのか?

株を買うとき,方向を判断するのは難しい。しかし,オプションを買うとき,株の動きの方向を明確に判断するだけでなく,タイミングも把握する必要がある。この2点のうち1点でも間違っていたら,あなたが支払った権利の金本位が無くなってしまうかもしれない。

購入したオプションの標識の資産価格は1日動かないので,あなたのオプションは,太陽に浴している氷の塊のようなものです. 氷が形成される水分が蓄積されるほど,あなたのオプションの時間価値は,期限が近づくにつれて消えていきます.

しかし,これらのオプションの安価さが理由があるのも不思議ではありません. 虚偽の安価なのオプションを購入すると,それらは単に株式が正しい方向に変化しただけで自動的に価値を増やしません. オプションの価格は,株式価格が実行価格に達し (または超え) 得る確率に関連しています. 価格の変化が期限に近づいて実行価格に達していない場合,時間窓が小さくなると株式価格が変化し続ける確率は低いです. したがって,オプションの価格は,この確率を反映します.

取引を賢くするにはどうすればいいのでしょうか?

オプションに初めて触れたので,あなたが持っていた株式の虚価看板オプションを売却することを検討するべきです. この戦略は,看板を預け看板と呼ばれています. あなたが看板を売却したので,あなたはオプションの実行価格で株式を売却する義務があります. 実行価格が株式の現在の市場価格より高い場合は,あなたの意図は,もし株式が実行価格を超えて上昇した場合,オプションの購入者が支配権を得たい場合,または私のところから株式を奪うことはできません.

この戦略は,あなたにいくつかのキャッシュフローをもたらします. しかし,あなたがこの株を好んで,あなたはそれが終了時に実行価格を上回った場合,あなたは気にしない.

初期戦略としての利点は,オプションを売却することで,追加のリスクがもたらされないことです.リスクは,実際にあなたが持っている株式から来ているので,そのリスクはかなり大きいです.最大の潜在的損失は,株式のコストを減算して,オプションを売却することで得られる権利金です.

落札オプションを売却することは資本リスクを生じさせないが,それはあなたの上昇優位性を制限するので,チャンスリスクを生じさせる.つまり,オプションの期間の市場価格が執行価格を超えたときにあなたは株を売却しなければならないというリスクがある.しかし,あなたが株を所有しているから (つまり,あなたは落札している),通常,それは株価が落札の執行価格を超えたので,あなたにとって利益の状態である.

市場が動かない場合,あなたはオプションを売り得る権利だけでなく,あなたの株式のポジションを保持することができます. 反対に,株式価格が落ちれば,あなたが考えれば,オプションの空いたポジションを平らげるためにオプションを買い戻し,株式を売り,多頭ポジションを平らげるだけです.

買取の代替として,買取買取を販売することは,明智で比較的リスクが低い戦略であり,収入を得ることができ,オプション市場の動態を自分自身に理解させます.買取買取買取は,あなたがオプションを近くで見ることができ,その価格が株価のわずかな変化にどのように反応するか,そして価格が時間とともにどのように下落するかを見るようにします.

- #### 誤り2:全ての市場状況に対して の一般的な戦略を使用する

オプション取引は非常に柔軟です.あなたはすべての市場の状況に合わせてオプションを効果的に取引することができます.しかし,あなたは新しい戦略を常に学習するだけで,この柔軟性を活用する余裕があります.

買取差は,異なる市場状況に対応するための良い方法です.あなたが買取差を1つ購入すると,多頭値差の取引という称号も与えられます.すべての新しいオプショントレーダーは,さまざまな価格差の可能性に精通して,適切なタイミングで様々なオプションを使用することを認識できるようにする必要があります.

取引を賢くするにはどうすればいいのでしょうか?

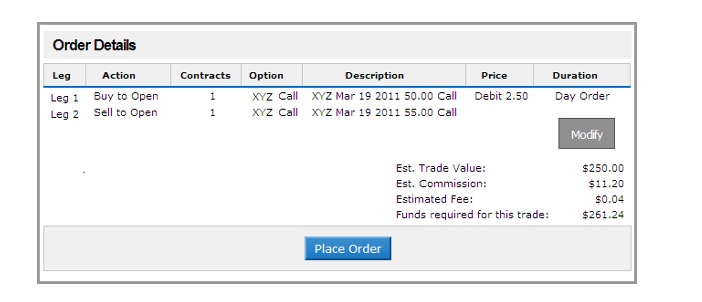

多頭差は,2つのオプションからなるポジションである.より高いコストのオプションを購入し,より低いコストのオプションを販売する.これらのオプションは,同じ標識の資産,同じ期限,同じ数の契約,同じタイプのオプションを非常に似ています (両方とも下落または見落としている).2つのオプションの違いは,実行価格にのみあります.見落としオプションからなる多頭差は,牛市で見落としポジションで,見落とし価格の多頭差と呼ばれます.見落としオプションからなる多頭差は,熊市で見落としポジションで,見落とし価格の多頭差と呼ばれます.

価格差取引は,あなたが一つのオプションを購入すると同時に別のオプションも売るので,時間の損失が一つの脚に影響する時間は,実際に他の脚を助けている可能性があります. それは,取引価格差が,単一のオプションを購入するよりも,時間の損失の純効果が多かれ少なかれ中立であることを意味します.

この価格差の欠点は,あなたのトップ端の潜在的利益が制限されているということです.正直に言って,非常に高い利益を得ることができるのは,ほんの一握りの人だけです. ほとんどの場合,株式が一定の価格に達した場合,彼らはとにかくオプションを売りています.

最大の潜在利益には制限があるが,最大の潜在損失にも制限がある.50~55頭以上の看板オプションの最大のリスクは,50枚の看板オプションを購入した権利金減算して55枚の看板オプションを売却した権利金を受け取ることである.

差異取引には2つの注意点があります. 第一に,これらの差異は複数のオプション取引に関係しているため,彼らは複数の手数料を生じます. 利益と損失を計算するときに,すべての手数料といくつかの他の要因,例えば,買入/販売差を含んでいることを確認してください.

- #### 間違い3: 期限までに確定した退出計画がない

取引オプションは,株式のように,あなたの感情をコントロールする鍵です. それはあなたがスーパーマンのように,あなたの恐怖をすべて忍ぶことを意味しません. それはより簡単です:計画を書き,計画に従って実行してください.

退出を計画するというのは,単に損失を最小限に抑えるということだけではありません. 退出計画を立てて,あなたが望むように事態が進んだとしても,周期的に退出を計画する必要があります.

もし,あなたが早めに退社し,潜在的利益を残した場合はどうでしょうか?

クラシックなトレーダーが心配する質問です. 私が考えられる最良の反論は,どうやって利益を維持し,損失の発生率を減らして,夜に安らかに眠れるかです. 計画された取引は,より成功した取引モデルを構築し,心配を減らすのに役立ちます.

取引を賢くするにはどうすればいいのでしょうか?

オプションを買うか売るかは別として,退出プランは必須である.あなたが満足する利益の種類を事前に決定する.そして,あなたがどれだけ悪い損失を耐えられるかを決定する.あなたがあなたの利益の目標を達成した場合,あなたのポジションをクリアしてあなたの利益を奪う.貪欲にならないでください.

時間が経つにつれ,このアドバイスに反する誘惑は強くなってきることがあります. 堅持してください. 計画を立てて実行しなければなりません. 多くのトレーダーが計画を立てて,取引が始まると,無関心で計画を放棄します.

オーピションハウス