ATRベースの平均回帰戦略

概要

この戦略は,ATRが平均値から偏っているかどうかを判断するために,仮説テストの方法を使用し,価格動向の予測と組み合わせて,ATRに基づく平均値返回取引戦略を実現します.ATRが顕著に偏っている場合,市場には異常な波動がある可能性があることを示します.このとき,価格動向が悲観的であると予測される場合は,多項取引を確立することができます.

戦略原則

仮説テスト

素早いATR周期 ((パラメータatr_fast) と遅いATR周期 ((パラメータatr_slow) の2つのサンプルtテストを行う.仮定テストの0仮説H0は2つのサンプル平均値として有意な差異はない。

検査統計値が値 ((パラメータreliability_factorで指定された信頼区間) よりも高い場合,初期仮説は拒絶され,つまり,高速ATRは遅いATRから明らかに偏っていると考えられる.

価格動向の予測

対数回益率の移動平均を予想漂移率 ((パラメータの漂移)) として計算する.

漂流率が上昇した場合は,今度は看板の傾向だと判断する.

入場と止損退出

ATRの差が大きくなり,トレンドが好ましくなれば,もっと入場してください.

その後,ATRの計算を使用して,ストップラインを継続的に調整します. 価格がストップラインを下回ると,ストップラインは退出します.

優位分析

仮説テストを用いてATRの異常はより科学的で,パラメータは自律的に判断する.

ATRの偏差によって誤った取引を避けるため,価格のトレンド予測と組み合わせたものです.

継続的にストップを調整し,損失のリスクを低減する.

リスク分析

価格が急落すると,損は止まらない.

価格の上昇が予想されるのは,価格が上昇し,価格が上昇し,価格が上昇し,価格が上昇し,価格が上昇するからです.

パラメータが正しく設定されていない場合,正しい取引のタイミングを逃したり,不要な取引を追加したりします.

改善の提案

複数の指標を組み合わせることで,単一の指標が誤った取引を防ぐことが考えられます.

異なるATRパラメータの組み合わせをテストして,より安定したパラメータを見つけることができます.

重要な価格の門檻を突破する判断を高め,偽の突破を避ける.

要約する

この戦略の全体的な考え方は明確であり,仮説テストを使用して異常波動を判断する考え方は好ましい。しかしATR偏差はトレンドを完全に判断することはできません.判断基盤を増加させ,正確性を向上させる必要があります。止損ルールは信頼できるが,崖のような下落に対応することはできません。将来は入場条件,パラメータ選択,止損最適化などから改善することができる。

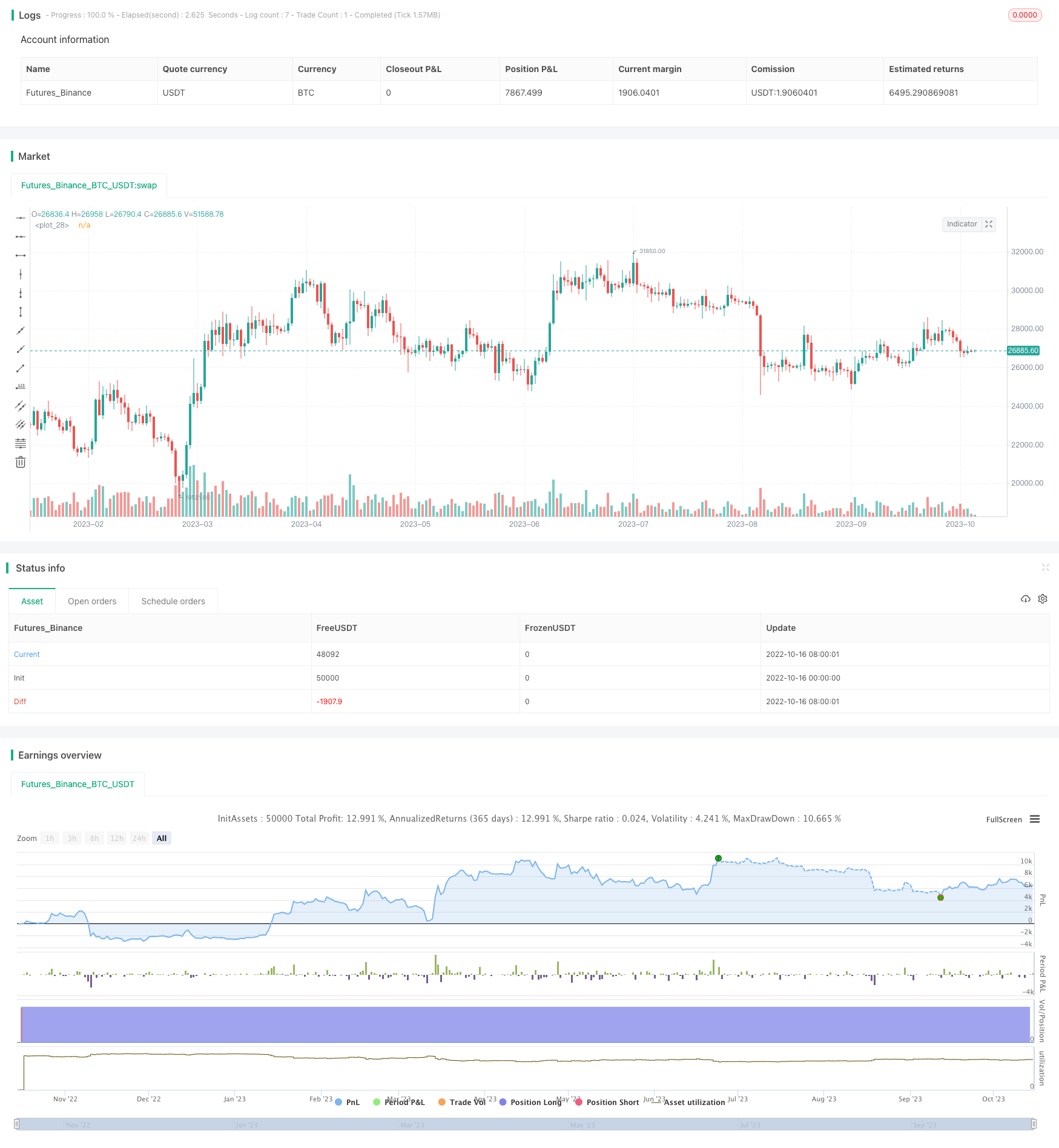

/*backtest

start: 2022-10-16 00:00:00

end: 2023-10-16 00:00:00

period: 1d

basePeriod: 1h

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

// This source code is subject to the terms of the Mozilla Public License 2.0 at https://mozilla.org/MPL/2.0/

// © DojiEmoji

//@version=5

strategy("Mean Reversion (ATR) Strategy v2 [KL] ", overlay=true, pyramiding=1)

var string ENUM_LONG = "Long"

var string GROUP_TEST = "Hypothesis testing"

var string GROUP_TSL = "Stop loss"

var string GROUP_TREND = "Trend prediction"

backtest_timeframe_start = input(defval=timestamp("01 Apr 2000 13:30 +0000"), title="Backtest Start Time")

within_timeframe = true

// TSL: calculate the stop loss price. {

ATR_TSL = ta.atr(input(14, title="Length of ATR for trailing stop loss", group=GROUP_TSL)) * input(2.0, title="ATR Multiplier for trailing stop loss", group=GROUP_TSL)

TSL_source = low

TSL_line_color = color.green

TSL_transp = 100

var stop_loss_price = float(0)

if strategy.position_size == 0 or not within_timeframe

TSL_line_color := color.black

stop_loss_price := TSL_source - ATR_TSL

else if strategy.position_size > 0

stop_loss_price := math.max(stop_loss_price, TSL_source - ATR_TSL)

TSL_transp := 0

plot(stop_loss_price, color=color.new(TSL_line_color, TSL_transp))

// } end of "TSL" block

// Entry variables {

// ATR diversion test via Hypothesis testing (2-tailed):

// H0 : atr_fast equals atr_slow

// Ha : reject H0 if z_stat is above critical value, say reliability factor of 1.96 for a 95% confidence interval

len_fast = input(14,title="Length of ATR (fast) for diversion test", group=GROUP_TEST)

atr_fast = ta.atr(len_fast)

std_error = ta.stdev(ta.tr, len_fast) / math.pow(len_fast, 0.5) // Standard Error (SE) = std / sq root(sample size)

atr_slow = ta.atr(input(28,title="Length of ATR (slow) for diversion test", group=GROUP_TEST))

test_stat = (atr_fast - atr_slow) / std_error

reject_H0 = math.abs(test_stat) > input.float(1.645,title="Reliability factor", tooltip="Strategy uses 2-tailed test; Confidence Interval = Point Estimate (avg ATR) +/- Reliability Factor x Standard Error; i.e use 1.645 for a 90% confidence interval", group=GROUP_TEST)

// main entry signal, subject to confirmation(s), gets passed onto the next bar

var _signal_diverted_ATR = false

if not _signal_diverted_ATR

_signal_diverted_ATR := reject_H0

// confirmation: trend prediction; based on expected lognormal returns

_prcntge_chng = math.log(close / close[1])

// Expected return (drift) = average percentage change + half variance over the lookback period

len_drift = input(14, title="Length of drift", group=GROUP_TREND)

_drift = ta.sma(_prcntge_chng, len_drift) - math.pow(ta.stdev(_prcntge_chng, len_drift), 2) * 0.5

_signal_uptrend = _drift > _drift[1]

entry_signal_all = _signal_diverted_ATR and _signal_uptrend // main signal + confirmations

// } end of "Entry variables" block

// MAIN {

// Update the stop limit if strategy holds a position

if strategy.position_size > 0 and ta.change(stop_loss_price)

strategy.exit(ENUM_LONG, comment="sl", stop=stop_loss_price)

// Entry

if within_timeframe and entry_signal_all

strategy.entry(ENUM_LONG, strategy.long, comment=strategy.position_size > 0 ? "adding" : "initial")

// Alerts

_atr = ta.atr(14)

alert_helper(msg) =>

prefix = "[" + syminfo.root + "] "

suffix = "(P=" + str.tostring(close, "#.##") + "; atr=" + str.tostring(_atr, "#.##") + ")"

alert(str.tostring(prefix) + str.tostring(msg) + str.tostring(suffix), alert.freq_once_per_bar)

if strategy.position_size > 0 and ta.change(strategy.position_size)

if strategy.position_size > strategy.position_size[1]

alert_helper("BUY")

else if strategy.position_size < strategy.position_size[1]

alert_helper("SELL")

// Clean up - set the variables back to default values once no longer in use

if strategy.position_size == 0

stop_loss_price := float(0)

if ta.change(strategy.position_size)

_signal_diverted_ATR := false

// } end of MAIN block