ピボット指標に基づくトレンド操作戦略

概要

この戦略は,軸指数に基づいて,軸指数によって現在のトレンドの方向性を判断し,RSI指標と組み合わせて逆操作を行うことで,トレンドを追跡する目的を達成します.

戦略原則

この戦略は,SMA移動平均とRSIの相対的な強さを示す指標を使用して枢軸指標を構築する.具体的計算方法は以下のとおりである.

- N日SMA移動平均を計算する

- M日RSIを計算する

- 閉店価格がSMAより高いとき,枢軸指数は= ((RSI-35) / (85-35)

- 閉盤価格がSMAより低いとき,枢軸指数= ((RSI-20) / (70-20)

- トレンドの方向を軸指数で判断する

- 軸指数>50は看板

- 軸指数<50は下落している

枢軸指標の信号に基づいて,反転操作を行います.つまり,看板時に空し,看板時に多し,トレンドの方向を追跡します.

この戦略の鍵は,トレンドの方向を判断する枢軸指数を使用し,逆操作を行うことで,市場トレンドを追跡することです.

優位分析

この戦略の利点は以下の通りです

枢軸指数は,移動平均とRSIの指標を考慮して,トレンドの転換点をより正確に判断できます.

逆操作策略を用いて,トレンドを効果的に追跡できる.トレンドが逆転したときに,タイムリーに逆操作を行い,トレンドの動きを追跡する.

RSIパラメータの設定は,戦略の感受性を調整できます.RSIパラメータが小さいほど,市場の変化に敏感になり,異なる市場に対応してパラメータを調整できます.

SMA周期を柔軟に調整し,異なる周期のトレンド分析に対応する.

複数の空き方向に切り替えて,異なる行情の方向に適応する.

資金の利用効率が高く,大量の資金を必要とせず,よりよい利益を得ることができます.

リスク分析

この戦略にはいくつかのリスクがあります.

枢軸指数には誤判の危険があり,誤判につながる偏差が生じることがあります.

逆操作戦略は損失のリスクが高く,厳格なコントロールが必要である.

トレンドが強ければ,タイムリーに逆転操作できず,トレンドを逃す可能性があります.

パラメータの設定を間違えた場合,過敏または鈍感になる可能性があります.

取引は頻繁で,取引費用は大きな負担です.

対応するリスク管理策:

移動平均の周期を合理的に設定し,誤判を避ける.

厳格な停止,単一損失を制御する.

貯蔵庫の建設は分量的に行われ,リスクが軽減されます.

パラメータ最適化テストで,この戦略に適したパラメータの組み合わせを選択します.

ストップ・ロスの戦略を最適化し,損失を減らす.

最適化の方向

この戦略は以下の点で最適化できます.

指標パラメータを最適化して,最適なパラメータの組み合わせを選択する. 縦断回測によって最適なパラメータを決定することができる.

負債停止戦略の最適化. 余弦波停止,トラッキング停止などの動的な負債停止プログラムを設定できます.

他の指標と組み合わせたフィルター信号。MACD,KDJなどの指標を追加して誤信号を避ける。

機械学習による自動最適化. 進化アルゴリズム,強化学習などの方法による自動最適化.

量と価格の関係で選択する際には. 取引量急増した場合のみ考慮する.

モデルベースのストップを採用する. 株価変動モデルを構築し,動的ストップを行う.

高周波データを活用して,損失を削減する.

要約する

この戦略は,枢軸指標に基づいてトレンドの方向を判断し,反転操作モデルを使用してトレンドを追跡し,市場トレンドの方向を効果的に追跡できます.判断は正確で柔軟で,資金利用効率が高いが,一定の誤判リスクと損失リスクもあります.パラメータ最適化,ストップ損失最適化などの手段によって,戦略の収益性と安定性をさらに向上させることができます.この戦略は,より典型的な定量取引戦略であり,全体的な考え方は明確で,深入の研究に値します.

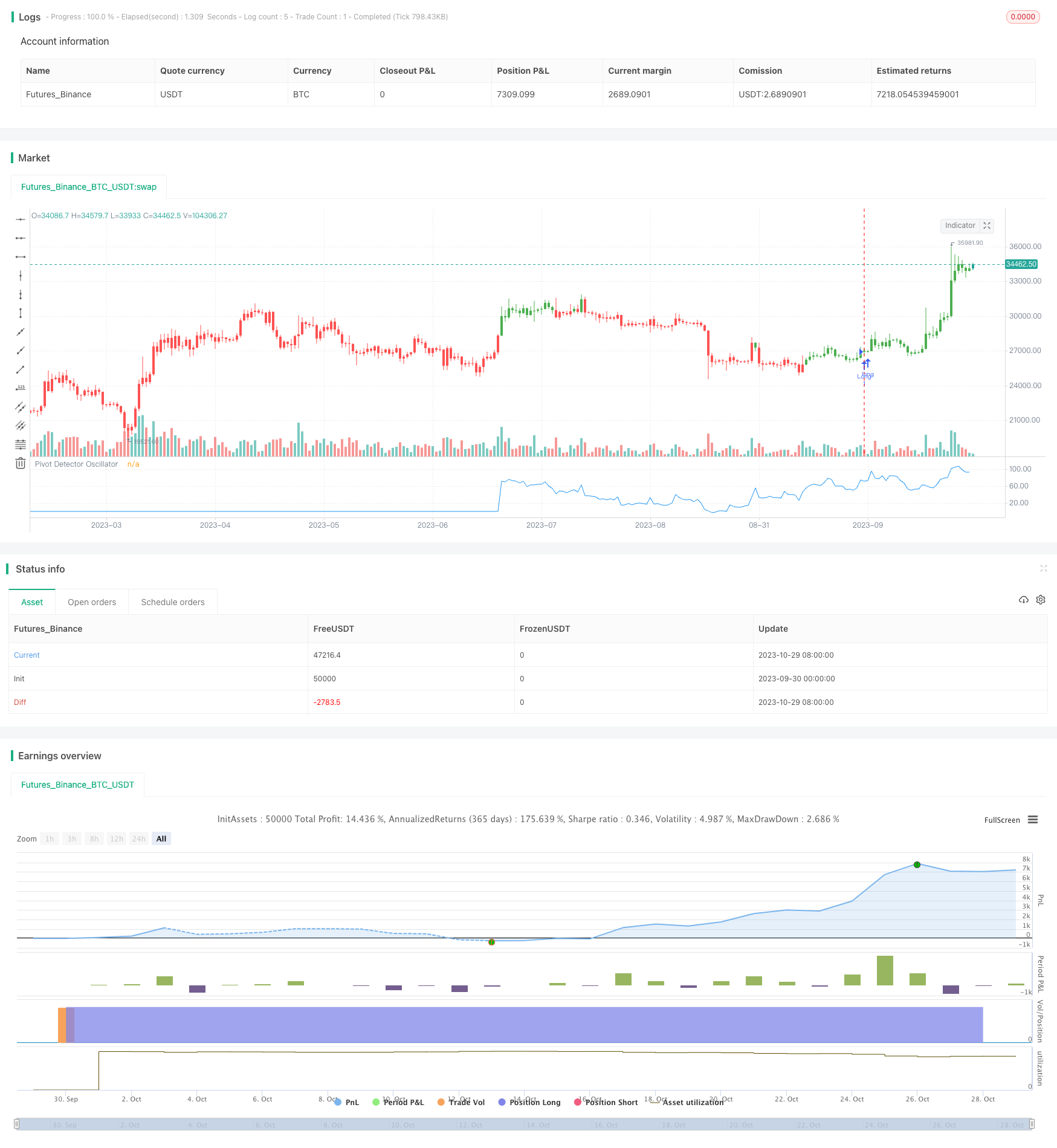

/*backtest

start: 2023-09-30 00:00:00

end: 2023-10-30 00:00:00

period: 1d

basePeriod: 1h

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=2

////////////////////////////////////////////////////////////

// Copyright by HPotter v1.0 03/10/2017

// The Pivot Detector Oscillator, by Giorgos E. Siligardos

// The related article is copyrighted material from Stocks & Commodities 2009 Sep

//

// You can change long to short in the Input Settings

// WARNING:

// - For purpose educate only

// - This script to change bars colors.

////////////////////////////////////////////////////////////

strategy(title="The Pivot Detector Oscillator, by Giorgos E. Siligardos")

Length_MA = input(200, minval=1)

Length_RSI = input(14, minval=1)

UpBand = input(100, minval=1)

DownBand = input(0)

MidlleBand = input(50)

reverse = input(false, title="Trade reverse")

// hline(MidlleBand, color=black, linestyle=dashed)

// hline(UpBand, color=red, linestyle=line)

// hline(DownBand, color=green, linestyle=line)

xMA = sma(close, Length_MA)

xRSI = rsi(close, Length_RSI)

nRes = iff(close > xMA, (xRSI - 35) / (85-35),

iff(close <= xMA, (xRSI - 20) / (70 - 20), 0))

pos = iff(nRes * 100 > 50, 1,

iff(nRes * 100 < 50, -1, nz(pos[1], 0)))

possig = iff(reverse and pos == 1, -1,

iff(reverse and pos == -1, 1, pos))

if (possig == 1)

strategy.entry("Long", strategy.long)

if (possig == -1)

strategy.entry("Short", strategy.short)

barcolor(possig == -1 ? red: possig == 1 ? green : blue )

plot(nRes * 100, color=blue, title="Pivot Detector Oscillator")