ボリンジャーバンドのパーセンテージ指標に基づくトレンド除去戦略

作成日:

2023-12-06 14:43:39

最終変更日:

2023-12-06 14:43:39

コピー:

0

クリック数:

724

1

フォロー

1664

フォロワー

概要

この戦略は,ブリン帯のパーセント指標とRSIとMFIの指標を組み合わせて,金融商品の価格がブリン帯を突破して下落していることを検知し,RSIのオーバーソールオーバーバイとMFIのオーバーソールオーバーバイの信号を組み合わせて,多額の空調決定を行うことを策定する.これは典型的なトレンド外取引戦略である.

戦略原則

- ブリン帯のパーセント ((BB%) を計算する.BB%は,ブリン帯の中軌道に対する価格の標準差を表し,ブリン帯通路によって市場の方向を判断する.

- RSIとMFIの指標を組み合わせて超買いと超売りを判断する.RSIは,一期間の平均上昇と平均低下を比較して超買いと超売りを判断する.MFIは,取引量上昇と取引量減少を比較して超買いと超売りを判断する.

- 価格が下から上へ突破してブリン帯を下回る時,多めに;価格が上から下へ突破してブリン帯上回る時,空っぽに. RSIとMFIの指標を組み合わせた超売り超買いシグナルをフィルターする.

戦略的優位性

- 市場動向を回避し,収益の変動を軽減する.

- 複数の指標のフィルタリング信号を組み合わせて,意思決定の正確性を向上させる.

- パラメータ化設定は柔軟で,戦略リスク・リターン特性を調整できます.

- 商品,外貨,暗号通貨などの高変動指標に適用されます.

リスクと解決

- ブリン帯突破は偽信号を発生させる可能性が高いため,複数の指標の組み合わせをフィルタリングする必要があります.

- 突破信号の判断は,良い機会を逃さないために,適切な緩和が必要である.

- パラメータを調整して,ポジションの規模を調整し,ストップラインを上げることなど,リスクを制御する.

最適化の方向

- ATR指数などの変動率に基づくストップ・メカニズムを追加する.

- 突破信号の質を判断する機械学習モデルを導入する.

- 品種選択のメカニズムを最適化し,参加標識を動的に調整する

- 感情の指標,ニュース面などの要素を組み合わせて意思決定システムを完善する.

要約する

この戦略は,主に高波動の非トレンド品種に適用され,ブリン帯通路と指標の組み合わせを判断して,トレンドオフの取引を実現します. リスク/収益特性をパラメータの調整によって制御できます. 後に,より多くの補助指標とモデルを導入して,意思決定の質を最適化することで,より良い戦略のパフォーマンスを得ることができます.

ストラテジーソースコード

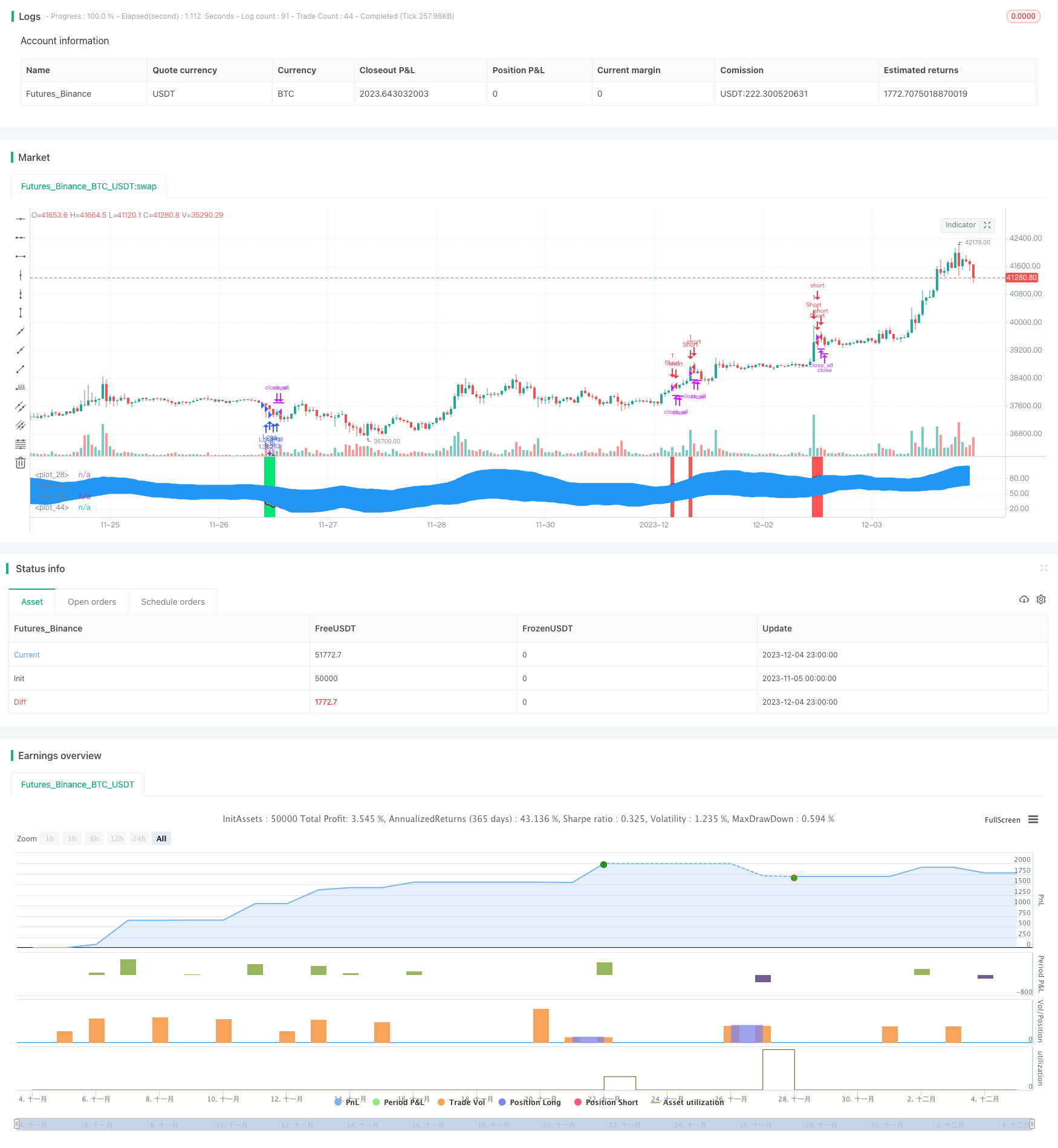

/*backtest

start: 2023-11-05 00:00:00

end: 2023-12-05 00:00:00

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//Noro

//2018

//@version=2

strategy(title = "BB%/MFI/RSI", shorttitle = "BB%/MFI/RSI", default_qty_type = strategy.percent_of_equity, default_qty_value = 100, pyramiding = 100)

//Settings

needlong = input(true, defval = true, title = "Long")

needshort = input(false, defval = false, title = "Short")

capital = input(100, defval = 100, minval = 1, maxval = 10000, title = "Lot, %")

fromyear = input(1900, defval = 1900, minval = 1900, maxval = 2100, title = "From Year")

toyear = input(2100, defval = 2100, minval = 1900, maxval = 2100, title = "To Year")

frommonth = input(01, defval = 01, minval = 01, maxval = 12, title = "From Month")

tomonth = input(12, defval = 12, minval = 01, maxval = 12, title = "To Month")

fromday = input(01, defval = 01, minval = 01, maxval = 31, title = "From Day")

today = input(31, defval = 31, minval = 01, maxval = 31, title = "To Day")

source = hlc3

length = input(14, minval=1), mult = input(2.0, minval=0.001, maxval=50), bblength = input(50, minval=1, title="BB Period")

DrawRSI_f=input(true, title="Draw RSI?", type=bool)

DrawMFI_f=input(false, title="Draw MFI?", type=bool)

HighlightBreaches=input(true, title="Highlight Oversold/Overbought?", type=bool)

DrawMFI = (not DrawMFI_f) and (not DrawRSI_f) ? true : DrawMFI_f

DrawRSI = (DrawMFI_f and DrawRSI_f) ? false : DrawRSI_f

// RSI

rsi_s = DrawRSI ? rsi(source, length) : na

plot(DrawRSI ? rsi_s : na, color=maroon, linewidth=2)

// MFI

upper_s = DrawMFI ? sum(volume * (change(source) <= 0 ? 0 : source), length) : na

lower_s = DrawMFI ? sum(volume * (change(source) >= 0 ? 0 : source), length) : na

mf = DrawMFI ? rsi(upper_s, lower_s) : na

plot(DrawMFI ? mf : na, color=green, linewidth=2)

// Draw BB on indices

bb_s = DrawRSI ? rsi_s : DrawMFI ? mf : na

basis = sma(bb_s, length)

dev = mult * stdev(bb_s, bblength)

upper = basis + dev

lower = basis - dev

plot(basis, color=red)

p1 = plot(upper, color=blue)

p2 = plot(lower, color=blue)

fill(p1,p2, blue)

b_color = (bb_s > upper) ? red : (bb_s < lower) ? lime : na

bgcolor(HighlightBreaches ? b_color : na, transp = 0)

//Signals

up = bb_s < lower and close < open

dn = bb_s > upper and close > open

size = strategy.position_size

lp = size > 0 and close > open

sp = size < 0 and close < open

exit = (up == false and dn == false) and (lp or sp)

//Trading

lot = strategy.position_size == 0 ? strategy.equity / close * capital / 100 : lot[1]

if up

if strategy.position_size < 0

strategy.close_all()

strategy.entry("Long", strategy.long, needlong == false ? 0 : lot, when=(time > timestamp(fromyear, frommonth, fromday, 00, 00) and time < timestamp(toyear, tomonth, today, 23, 59)))

if dn

if strategy.position_size > 0

strategy.close_all()

strategy.entry("Short", strategy.short, needshort == false ? 0 : lot, when=(time > timestamp(fromyear, frommonth, fromday, 00, 00) and time < timestamp(toyear, tomonth, today, 23, 59)))

if time > timestamp(toyear, tomonth, today, 23, 59) or exit

strategy.close_all()