デュアルチャネルブレイクアウトタートル戦略

概要

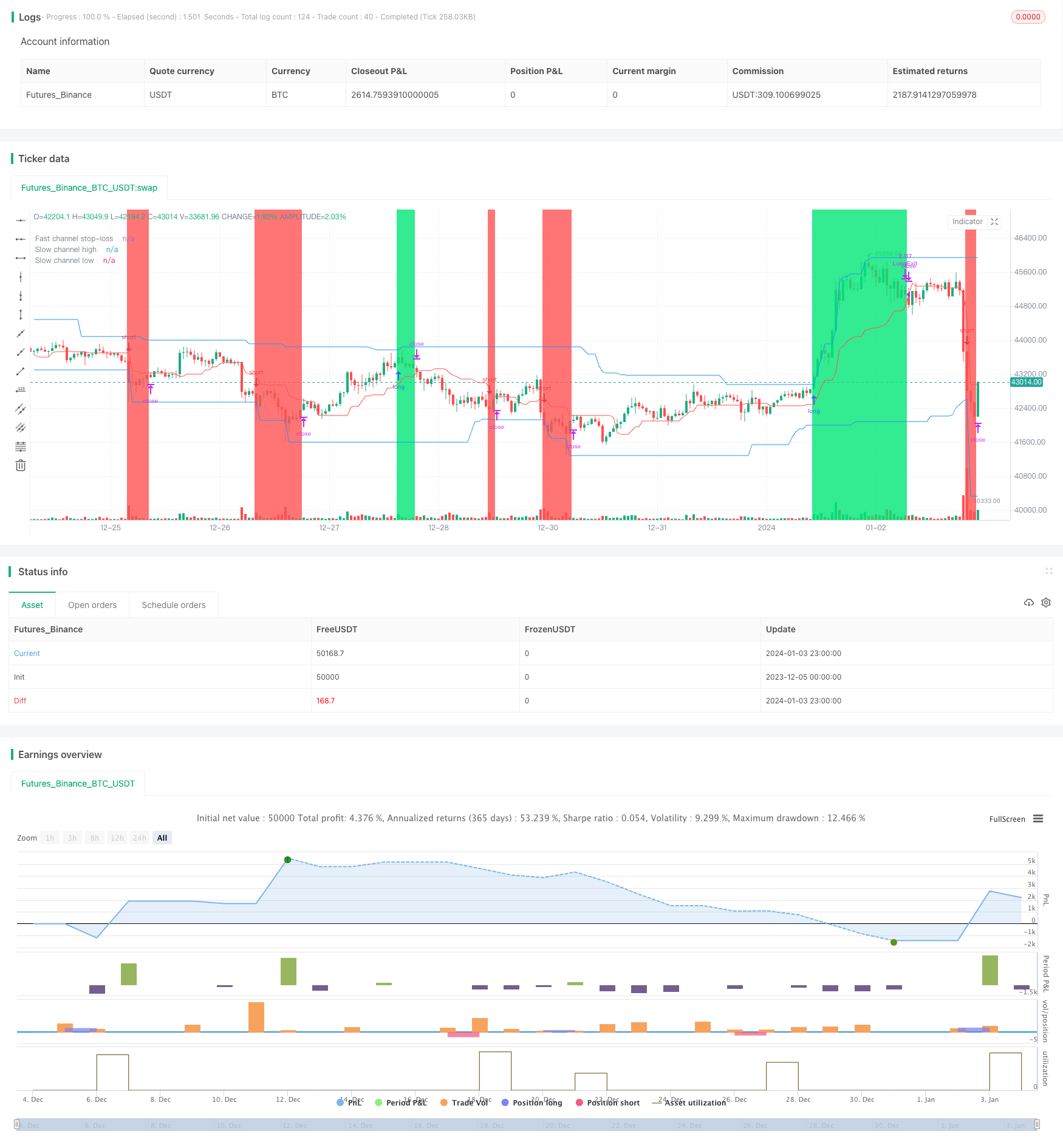

双通道突破タートル戦略は,ドンチアン通道指標を使用して取引信号を構築する突破戦略である.この戦略は,同時に高速通道と遅い通道を構築する.高速通道は,ストップ価格を設定するために使用される,遅い通道は,ポジション開きとポジションの信号を生成するために使用される.価格が遅い通路を突破すると,多めにする.価格が軌道を下回ると,空っぽにする.この戦略は,トレンドを追跡する強さ,取り戻し,良好な制御などの特徴を持っています.

戦略原則

双通道突破ツートル戦略の核心論理は,ドンチアン通道指標に基づいています.ドンチアン通道は最高値と最低値から算出され,上線,下線,中線を含む.この戦略は,同時に高速通道と遅い通道を作成し,パラメータはユーザーによって設定され,デフォルトの遅い通道周期は50K線,高速通道周期は20K線である.

スローチャネルの上線と下線 (ブルーライン) は取引信号を生成するために使用される. 価格が上線を突破したとき,多行;価格が下線を突破したとき,空き. 速いチャネルの中線 (レッドライン) は止損のために使用される. 多行ストップ価格は速いチャネルの中線;空きストップ価格は速いチャネルの中線.

このように,スローチャネルは信号を生成し,高速チャネルはストップロスを負う.双チャネルは配合して使用され,取引信号の安定性もリスクも制御する.背景の色は現在のポジションの方向を表し,緑は多頭,赤は空頭である.

さらに,戦略は,リスク度数とポジション管理を設定している.リスク度数は,2%をデフォルトし,ポジションはリスク度数とチャネルの変動率に基づいて計算されている.これにより,各リスクを効果的に制御し,徐々にポジションを増やすことができる.

優位分析

ツートルへの二通りの突破策には以下の利点があります.

傾向を追跡する能力が強い。 ドンチアンチャネルを活用してトレンド判断し,中長線トレンドを効果的に捕捉することができる。 双チャネル設計により,戦略は強い傾向の状況のみを追跡できる。

撤回とリスク管理をよくする.高速通路の中間線は,上線から中線,下線から中線がリスクゾーンであるため,各々の損失が制御可能であることを保証する.戦略は,リスク度数も設定し,口座の最大損失を直接制限する.

取引シグナルが安定する。スローチャネルのパラメータが大きいため,チャネルの形成に時間がかかり,頻繁な取引を避けます。一方,急速チャネルのストップ・ロスは,短期間の調整を捉えることができます。両者は配合して使用され,安定した取引シグナルを形成します。

ポジションとリスク管理の改善. ドンチアン通路の変動率を利用してポジションの規模を計算し,リスクの隙間制御を実現する戦略である. 徐々にポジションを増やすことで多空両者のポジションが均衡する.

ビジュアル化指標は直感的な.双通路,ストップ・ロズ・ライン,ポジションの背景は明確に描かれ,取引の論理は目に見える.最大撤退,最大損失などの重要な指標が表示されます.

リスク分析

ツートルへの二通りの突破策には,いくつかのリスクがあります.

盘中の価格を有効に利用できない.亀の戦略は通路突破時にのみポジションを開き,より正確な状況を利用してポジションを拡大できない.これは最適化によって改善できる.

ストップ・ロースは簡単に追跡できる.亀の戦略のストップ・ロースは,固定された高速通路の中軌道である.活発な市場では,これはストップ・ロースに囲まれることがあります.これは,中軌道パラメータを動的に調整する必要があります.

双通道パラメータは微調整が必要である。通道パラメータを適切な設定で合理的な安定信号を生成できる。現在の固定パラメータは市場の変化に適応できないので,自調機能の導入が必要である。

夜盤と前盤の情報を利用できない.現行の戦略は,現盤の状況のみに基づいてトレンドを判断し,前盤後盤の状況を利用して取引決定を導くことはできない.これはデータ調整によって改善できる.

最適化の方向

ツートルへの2通りの突破策は,以下のいくつかの最適化方向に重点を置いています.

ディスクの価格を利用してポジションを調整する. ディスクの価格と通路の距離に応じてポジションのサイズを調整することができる. 単に多空を行うのではなく.

ストップ・ストラトジーのインテリジェンス強化. ストップ・ストラトジーの固定中軌を動的計算に変換し,ストップ・ストラトジーの追跡攻撃を回避する.

経路パラメータの自適性最適化. 経路パラメータを,人工で固定値を設定するのではなく,市場状況に応じて自動的に調整できるようにする.

取引前の取引後の市場状況の判断を増やす. 戦略的判断では,実取引価格だけでなく,取引前の価格と取引後の価格も考慮して,より全面的な市場状況を取得する必要があります.

複数の株式またはインデックス取引を組み合わせる. 戦略を複数の株式に適用し,異なる株式およびインデックス間の配置可能なアベरेज取引,アルファを得る.

要約する

双通道突破ツートルストラテジは,全体的に,安定し,効率的で,リスク制御されたトレンド追跡戦略である.戦略は,取引信号の安定性とリスク管理の両方を確保するために,高速通道と遅速通道の両方を同時に使用する.さらに,背景色,最大リトロール,ポジション管理は,戦略を容易に管理し,最適化します.全体的に,この戦略は,深い研究と適用に値する高品質の量化戦略です.

/*backtest

start: 2023-12-05 00:00:00

end: 2024-01-04 00:00:00

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//Noro

//2020

//@version=4

strategy("Noro's RiskTurtle Strategy", shorttitle = "RiskTurtle str", overlay = true, default_qty_type = strategy.percent_of_equity, initial_capital = 100, default_qty_value = 100, commission_value = 0.1)

//Settings

needlong = input(true, defval = true, title = "Long")

needshort = input(true, defval = true, title = "Short")

risk = input(2, minval = 0.1, maxval = 99, title = "Risk size, %")

fast = input(20, minval = 1, title = "Fast channel (for stop-loss)")

slow = input(50, minval = 1, title = "Slow channel (for entries)")

showof = input(true, defval = true, title = "Show offset")

showll = input(true, defval = true, title = "Show lines")

showdd = input(true, defval = true, title = "Show label (drawdown)")

showbg = input(true, defval = true, title = "Show background")

fromyear = input(1900, defval = 1900, minval = 1900, maxval = 2100, title = "From Year")

toyear = input(2100, defval = 2100, minval = 1900, maxval = 2100, title = "To Year")

frommonth = input(01, defval = 01, minval = 01, maxval = 12, title = "From Month")

tomonth = input(12, defval = 12, minval = 01, maxval = 12, title = "To Month")

fromday = input(01, defval = 01, minval = 01, maxval = 31, title = "From day")

today = input(31, defval = 31, minval = 01, maxval = 31, title = "To day")

//Donchian price channel fast

hf = highest(high, fast)

lf = lowest(low, fast)

center = (hf + lf) / 2

//Donchian price chennal slow

hs = highest(high, slow)

ls = lowest(low, slow)

//Lines

colorpc = showll ? color.blue : na

colorsl = showll ? color.red : na

offset = showof ? 1 : 0

plot(hs, offset = offset, color = colorpc, title = "Slow channel high")

plot(ls, offset = offset, color = colorpc, title = "Slow channel low")

plot(center, offset = offset, color = colorsl, title = "Fast channel stop-loss")

//Background

size = strategy.position_size

colorbg = showbg == false ? na : size > 0 ? color.lime : size < 0 ? color.red : na

bgcolor(colorbg, transp = 70)

//Var

loss = 0.0

maxloss = 0.0

equity = 0.0

truetime = true

//Lot size

risksize = -1 * risk

risklong = ((center / hs) - 1) * 100

coeflong = abs(risksize / risklong)

lotlong = (strategy.equity / close) * coeflong

riskshort = ((center / ls) - 1) * 100

coefshort = abs(risksize / riskshort)

lotshort = (strategy.equity / close) * coefshort

//Orders

strategy.entry("Long", strategy.long, lotlong, stop = hs, when = needlong and strategy.position_size == 0 and hs > 0 and truetime)

strategy.entry("Short", strategy.short, lotshort, stop = ls, when = needshort and strategy.position_size == 0 and ls > 0 and truetime)

strategy.exit("LongExit", "Long", stop = center, when = needlong and strategy.position_size > 0)

strategy.exit("Short", stop = center, when = needshort and strategy.position_size < 0)

if time > timestamp(toyear, tomonth, today, 23, 59)

strategy.close_all()

strategy.cancel("Long")

strategy.cancel("Short")

if showdd

//Drawdown

max = 0.0

max := max(strategy.equity, nz(max[1]))

dd = (strategy.equity / max - 1) * 100

min = 100.0

min := min(dd, nz(min[1]))

//Max loss size

equity := strategy.position_size == 0 ? strategy.equity : equity[1]

loss := equity < equity[1] ? ((equity / equity[1]) - 1) * 100 : 0

maxloss := min(nz(maxloss[1]), loss)

//Label

min := round(min * 100) / 100

maxloss := round(maxloss * 100) / 100

labeltext = "Drawdown: " + tostring(min) + "%" + "\nMax.loss " + tostring(maxloss) + "%"

var label la = na

label.delete(la)

tc = min > -100 ? color.white : color.red

osx = timenow + round(change(time)*10)

osy = highest(100)

// la := label.new(x = osx, y = osy, text = labeltext, xloc = xloc.bar_time, yloc = yloc.price, color = color.black, style = label.style_labelup, textcolor = tc)