移動平均とストキャスティクスRSIの組み合わせ取引戦略

概要

この戦略は,移動平均とランダムな比較的強い指数 (ストキャスティックRSI) を組み合わせて取引機会を探します.具体的には,それは,上昇傾向にある中期移動平均と,オーバーバイのオーバーセルのランダムなRSI指標を同時に見て,両方が買入と売却のシグナルを発信するときに操作します.この組み合わせを使用すると,いくつかの偽信号をフィルターして,戦略の安定性を高めることができます.

戦略原則

この戦略は以下の部分から構成されています.

2つの異なる周期の移動平均MA1とMA2を計算する.

ランダムに相対的に強い弱指数であるストキャスティックRSIを計算する.この指標は,RSIとランダムな指標の原理を組み合わせ,RSI指標が過買または過売状態にあるかどうかを示すことができる.

ランダムなRSI指標は,超売区から値の穿越時に買入シグナルを生じ,超買区の下から穿越時に売出シグナルを生じます.

ランダムなRSIが信号を発し,短周期移動平均が長周期移動平均の上にあるとき,購入する.これは,ほとんどの偽信号をフィルターすることができます.

リスク金額とポジションを計算する. 固定リスク金額は,1回の損失を効果的に制御する.

ストップとストップの価格を設定します. ストップを追跡して利益を最大化します.

優位分析

この組み合わせは,移動平均とランダムなRSI指標を使用する戦略で,以下の利点があります.

トレンド行情でよりよいリターンを得ることができる.中長線平均線組合せは,主要なトレンド方向を判断することができる.

ランダムなRSI指標は,過剰買いや過剰売りを効果的に判断し,反転の機会を捉えるのに役立ちます.

偽信号のフィルタリングの可能性を組み合わせて,安定性を向上させることができる.

リスク金額法で資金管理を行うことで,単一損失を制限し,許容範囲を超えてはならない.

利益を固定し,リスクを回避するために,ストップ・ロスト・フックを設定します.

リスク分析

この戦略にはいくつかのリスクがあり,以下のような部分に重点を置いています.

震動傾向では,中長線均線が誤信号を発する可能性がある. リスクを制御するために止損を設定する必要があります.

ランダムなRSI指標は,急激な価格変動の影響を受けやすく,誤った信号を発する可能性があります.均等なラインの組み合わせを使用すると緩和できます.

リスク金額法では,大きな損失を完全に回避することはできません.合理的なポジション設定が必要です.

市場が急激に変化する時には,合理的な価格でストップ・ストップ・損失を設定することができない.

最適化の方向

この戦略は,以下の方向からさらに最適化できます.

より多くのパラメータの組み合わせをテストし,最適のパラメータ周期を探します.現在使用している周期は必ずしも最適ではありません.

KDJ,MACDなどの他の指標を移動平均と組み合わせてみて,最もマッチする指標を選択してください.

取引品種に対するテストの最適化.現在,外為に対してテストを進め,他の市場での応用を試みることができる.

機械学習などの手法で動的に最適化するパラメータ. 現在,パラメータは静的設定で,市場の変化に適応できない可能性があります.

要約する

移動平均とランダムなRSIの組み合わせ戦略は,均線によって大傾向を判断し,ランダムなRSIによって反転点を判断し,両者は取引信号を形成し,ストップ・ストップ・ストラスとリスクコントロールを設定し,その結果,安定した戦略ロジックを得ます.この組み合わせ戦略構造はシンプルで実用的で,さらなるテストと最適化の価値があり,より多くの品種とパラメータ設定に拡張できます.

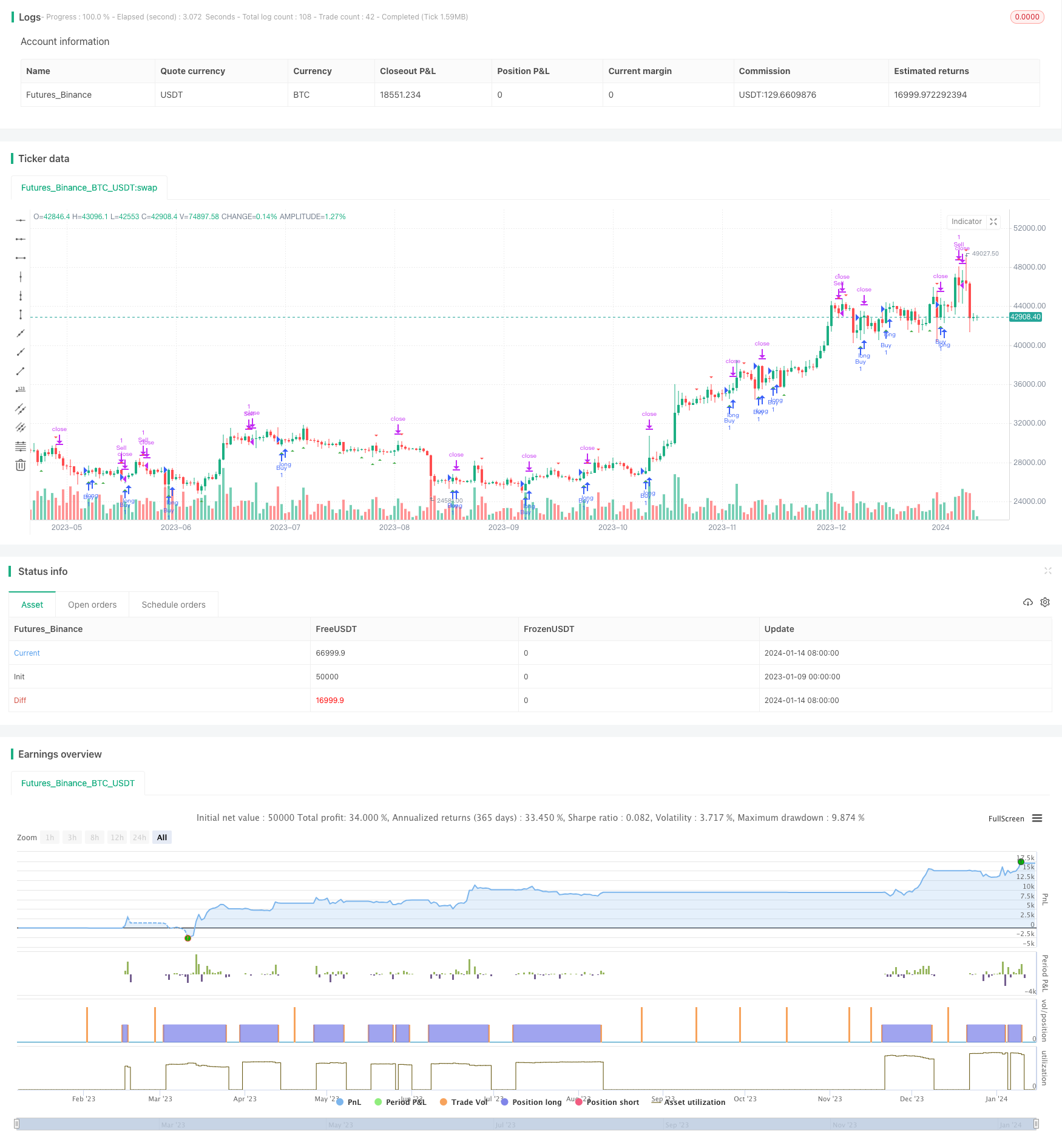

/*backtest

start: 2023-01-09 00:00:00

end: 2024-01-15 00:00:00

period: 1d

basePeriod: 1h

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=5

strategy("Moving Average and Stochastic RSI Strategy", shorttitle="MA+Stoch RSI", overlay=true)

// Input variables

ma1_length = input.int(20, title="MA1 Length")

ma2_length = input.int(50, title="MA2 Length")

stoch_length = input.int(14, title="Stochastic RSI Length")

overbought = input.int(80, title="Overbought Level")

oversold = input.int(20, title="Oversold Level")

risk_percentage = input.float(2.0, title="Risk Percentage")

// Calculate moving averages

ma1 = ta.sma(close, ma1_length)

ma2 = ta.sma(close, ma2_length)

// Calculate Stochastic RSI

rsi1 = ta.rsi(close, stoch_length)

rsiH = ta.highest(rsi1, stoch_length)

rsiL = ta.lowest(rsi1, stoch_length)

stoch = (rsi1 - rsiL) / (rsiH - rsiL) * 100

// Determine buy and sell signals based on Stochastic RSI

buySignal = ta.crossover(stoch, oversold)

sellSignal = ta.crossunder(stoch, overbought)

// Plot signals on the chart

plotshape(buySignal, style=shape.triangleup, location=location.belowbar, color=color.green, size=size.small)

plotshape(sellSignal, style=shape.triangledown, location=location.abovebar, color=color.red, size=size.small)

// Calculate position size based on equity and risk percentage

equity = strategy.equity

riskAmount = equity * risk_percentage / 100

positionSize = riskAmount / ta.atr(14)

// Entry and exit conditions

var float stopLoss = na

var float takeProfit = na

if buySignal

stopLoss := low

takeProfit := high

strategy.entry("Buy", strategy.long)

else if sellSignal

strategy.exit("Sell", from_entry="Buy", stop=stopLoss, limit=takeProfit)