クロストレンド反転と30のオシレーターのデュアル戦略を組み合わせた

概要

この戦略は,主に2種類の異なる戦略信号を組み合わせ,戦略信号の重複を実現し,信号品質の向上効果を達成する.第一の信条は横断逆転戦略,第二の信条は三十振動器戦略である.

戦略1: トレンドを横断する戦略

この戦略は,私がどのように期貨市場で3倍の収益を得ることができるかという本の183ページに由来しています. これは逆転型の戦略です. 具体的ロジックは,閉盘価格が前日の閉盘価格より2日連続で高く,そして9日遅いK線が50を下回ったとき,多額の取引を行うこと.閉盘価格が前日の閉盘価格より2日連続で低く,そして9日速いK線が50を下回ったとき,空白を行うこと.

戦略2:30の振動器の戦略

この戦略は,3日間の平均と10日間の平均の差値を利用して,指標を構築する.詳細に言えば,3日間の指数移動平均を10日間の指数移動平均を引いて,差値を快線として得られる.それから,この快線を16日間の単純な移動平均にすると,慢線が得られる.快線が下から上へと突破するときは,多行し,快線が上から下へと転落する時は,空行する.

戦略原則

- まず,トレンド逆転戦略の取引シグナルposReversal123を計算します.

- 取引シグナルposD_Threeを計算する.

- 2つの信号が同方向であるとき ((双多数または双空),複合信号を出力する.

- 特定の取引の方向と価格を,統合信号 POS によって判断する.

- K線を色分けする.

優位分析

複数の戦略が重なり合っているこの統合信号は,以下の利点があります.

- 偽信号をフィルターし,信号の質を向上させる

2つの戦略が同時に同方向信号を出すことが必要であるため,単一の戦略における偽信号の影響を避けることができ,その結果,信号の信頼性が向上する.

- 多種多様な取引の融合

逆転戦略とトレンド戦略の2つの理念を組み合わせると,戦略の盲点を一定程度に軽減し,より包括的な市場視点を得ることができる.

- 柔軟性がある

実際の需要に応じて,統合参加の戦略のポートフォリオを調整し,異なるタイプの戦略を組み合わせて,より多様な統合戦略を作成することができます.

リスク分析

- 矛盾を想定する

この策略の基本的前提は,複数の策略が相互に信号を検証できるということである。しかし,理論的には,すべての策略が同時に誤信号を発する可能性もある。

- 信号が一致しない

2つの戦略信号が一致しない場合,どちらの戦略がより信頼性があるかを判断することができません.

- パラメータの不一致

パラメータが正しく設定されていない場合,いくつかの戦略が正常に機能しなくなり,戦略の組み合わせの意図された効果を達成できない可能性があります.

対策として

政策の数を増やし,多数決を行う

単一の信号の損失を制御する止損点を設定

パラメータを最適化して,戦略が正しく機能するようにします.

最適化の方向

この戦略は,以下の方向で最適化できます.

- 複数の戦略の組み合わせ

複数の種類の戦略を組み合わせて,信号の質をさらに向上させることができます.

- 前期フィルタリング条件

市場状況に応じて,不適切な市場状況下でポジション開設を避けるために,大盘フィルターなど,いくつかの前期条件を設定することができます.

- 戦略の重みを動的に調整

異なる戦略の重関わりの組み合わせは,過去のパフォーマンスに合わせて動的に調整され,より優れたパフォーマンスを発揮する戦略がより大きな役割を果たすことができます.

- オプティマイズパラメータ詳細

より体系的な方法により,各戦略内のパラメータを精密にテストし,最適化して最適なパラメータを得ることができる.

要約する

この戦略は複数の戦略の重複型の総合戦略である.これは,トレンド逆転戦略と30振動戦略の2つの子戦略を統合し,それらの取引信号を同期させることで取引指示を生成するのみで,単一の戦略の偽信号を効果的に排除し,信号品質を向上させることができる.単一の戦略と比較して,このタイプの戦略組合せは,信号信頼性が高く,誤り容量性がより強いなどの利点があります.しかし,一致性仮定がもたらすリスクに注意を払い,適切な措置を講じることも必要です.全体的に,この複数の戦略組合せの枠組みは,拡張の可能性が高く,より多くの子戦略を追加し,パラメータを最適化し,フィルター条件を設定することで深化することができます.

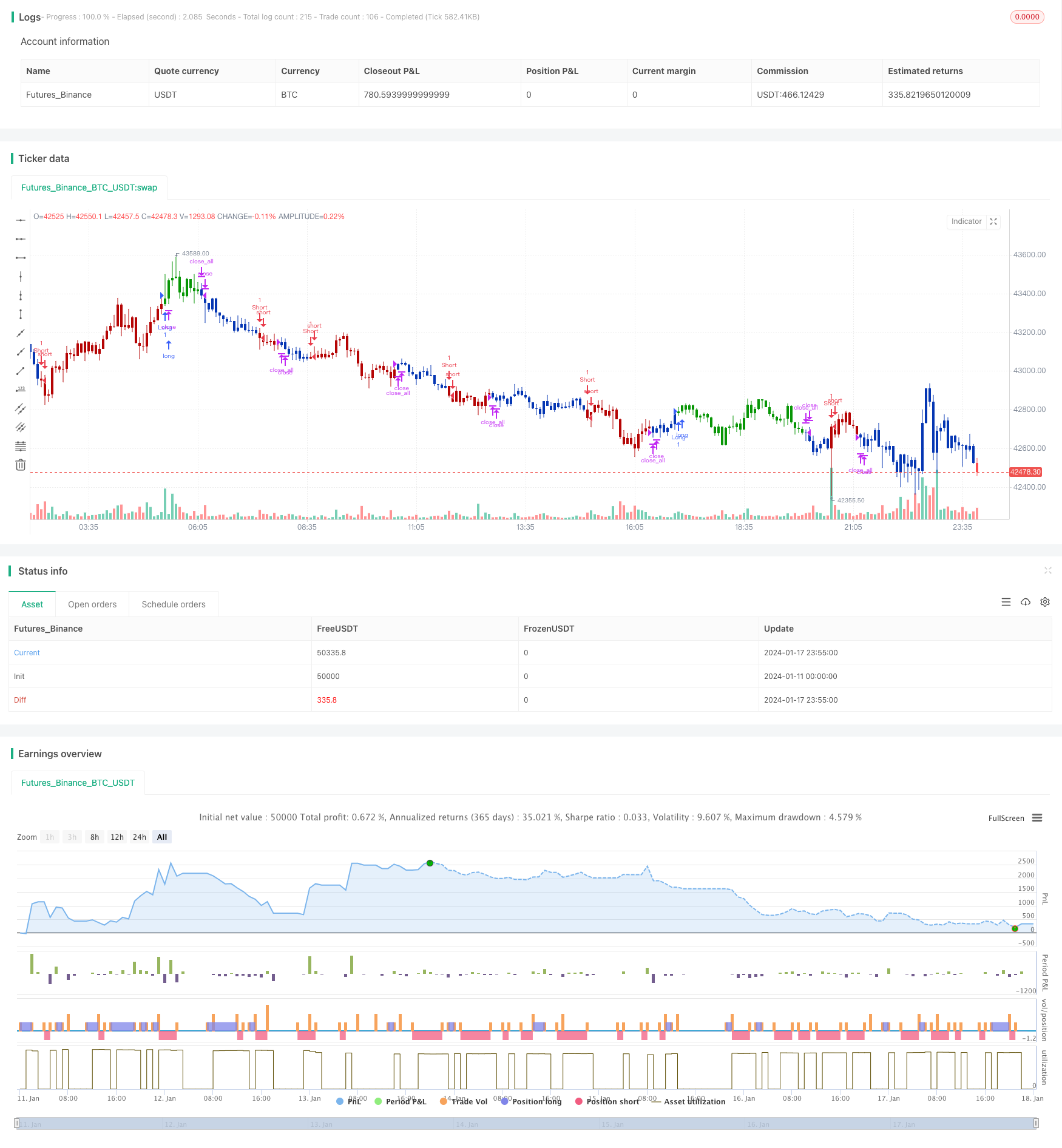

/*backtest

start: 2024-01-11 00:00:00

end: 2024-01-18 00:00:00

period: 5m

basePeriod: 1m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=4

////////////////////////////////////////////////////////////

// Copyright by HPotter v1.0 04/12/2019

// This is combo strategies for get a cumulative signal.

//

// First strategy

// This System was created from the Book "How I Tripled My Money In The

// Futures Market" by Ulf Jensen, Page 183. This is reverse type of strategies.

// The strategy buys at market, if close price is higher than the previous close

// during 2 days and the meaning of 9-days Stochastic Slow Oscillator is lower than 50.

// The strategy sells at market, if close price is lower than the previous close price

// during 2 days and the meaning of 9-days Stochastic Fast Oscillator is higher than 50.

//

// Second strategy

// TradeStation does not allow the user to make a Multi Data Chart with

// a Tick Bar Chart and any other type a chart. This indicator allows the

// user to plot a daily 3-10 Oscillator on a Tick Bar Chart or any intraday interval.

// Walter Bressert's 3-10 Oscillator is a detrending oscillator derived

// from subtracting a 10 day moving average from a 3 day moving average.

// The second plot is an 16 day simple moving average of the 3-10 Oscillator.

// The 16 period moving average is the slow line and the 3/10 oscillator is

// the fast line.

// For more information on the 3-10 Oscillator see Walter Bressert's book

// "The Power of Oscillator/Cycle Combinations"

//

// WARNING:

// - For purpose educate only

// - This script to change bars colors.

////////////////////////////////////////////////////////////

Reversal123(Length, KSmoothing, DLength, Level) =>

vFast = sma(stoch(close, high, low, Length), KSmoothing)

vSlow = sma(vFast, DLength)

pos = 0.0

pos := iff(close[2] < close[1] and close > close[1] and vFast < vSlow and vFast > Level, 1,

iff(close[2] > close[1] and close < close[1] and vFast > vSlow and vFast < Level, -1, nz(pos[1], 0)))

pos

D_Three(Length1, Length2, Length3) =>

pos = 0.0

xPrice = security(syminfo.tickerid,"D", hl2)

xfastMA = ema(xPrice, Length1)

xslowMA = ema(xPrice, Length2)

xMACD = xfastMA - xslowMA

xSignal = sma(xMACD, Length3)

pos := iff(xSignal > xMACD, -1,

iff(xSignal < xMACD, 1, nz(pos[1], 0)))

pos

strategy(title="Combo Backtest 123 Reversal & D_Three Ten Osc", shorttitle="Combo", overlay = true)

Length = input(14, minval=1)

KSmoothing = input(1, minval=1)

DLength = input(3, minval=1)

Level = input(50, minval=1)

//-------------------------

Length1 = input(3, minval=1)

Length2 = input(10, minval=1)

Length3 = input(16, minval=1)

reverse = input(false, title="Trade reverse")

posReversal123 = Reversal123(Length, KSmoothing, DLength, Level)

posD_Three = D_Three(Length1, Length2, Length3)

pos = iff(posReversal123 == 1 and posD_Three == 1 , 1,

iff(posReversal123 == -1 and posD_Three == -1, -1, 0))

possig = iff(reverse and pos == 1, -1,

iff(reverse and pos == -1 , 1, pos))

if (possig == 1)

strategy.entry("Long", strategy.long)

if (possig == -1)

strategy.entry("Short", strategy.short)

if (possig == 0)

strategy.close_all()

barcolor(possig == -1 ? #b50404: possig == 1 ? #079605 : #0536b3 )