3 10 オシレーター輪郭マーキング戦略

概要

3 10 振動器輪郭標識策は,3日目と10日目の単純な移動平均の間の差値をMACD指標として計算し,取引量の分析を組み合わせて,市場での買い物市場の強弱を判断し,取引信号を生成する.この策は,重要な価格領域,取引量の特徴とMACD指標の反転を組み合わせて,入場と出場の機会を確認する.

戦略原則

この戦略の核心指標はMACDであり,それは高速移動平均と遅い移動平均で構成されている.高速線は3日間の簡易移動平均であり,遅い線は10日間の簡易移動平均である.それらの間の差はMACD柱状線を形成する.高速線が下方から遅い線を突破すると,買取力が強化され,買取シグナルが生じます.逆に,高速線は上方から下方から遅い時間線を突破し,売り手が強化され,売り込みシグナルが生じます.

また,この戦略は,各K線の買入取引量と売出取引量の大小の関係と組み合わせて,市場の買入取引の相対的な強さを判断する.具体的方法は,買入取引量 = 取引量 x (閉盘価格 - 最安値) ÷ ((最高価格 - 最安値); 売出取引量 = 取引量 x (最高価格 - 買入価格) ÷ ((最高価格 - 最安値).) 買入取引量が売り出取引量より顕著に大きい場合,この根K線がより強い買入取引で終了したことを示す,これは買入信号である.

MACD指数と取引量分析を組み合わせることで,この戦略は市場の需要と供給の関係と動向の方向を効果的に判断することができる.同時に,戦略は,価格が重要な領域にあるかどうかを検証し,MACDが有効に逆転しているかどうか,および取引量差が十分に大きいかどうかを条件として,いくつかの衝動操作のノイズをフィルターして,高い確率と高効率の入場を確保する.

優位分析

- MACD指数で市場の動きを判断する

- 取引量の差異分析で,市場が強弱と判断

- 複数の条件のフィルタリングにより,高確率操作を確実にする

- ストップ・ストップ・ストラトジーを採用し,リスクをコントロールする

この戦略の最大の優点は,市場需要と供給の関係を十分に組み合わせる判断にある.MACD柱状線は,買い物市場力の対比と市場勢力の方向を効果的に判断できる.取引量差分析は,買い物市場の主導力を明確に識別できる.同時に,戦略は,複数の条件を設定して審査を行う.殺戮を避けるため,利益の確率が高いことを保証する.さらに,戦略の内置の止損停止メカニズムは,単一の損失を制限する.

リスク分析

- MACDの失敗リスク.市場が揺れ動いたり平板整理されたときに,MACDは偽信号を生成する可能性があります.

- 取引量失敗のリスク 市場には取引量引き上げの現象が存在し,取引量分析の正確性が低下する可能性があります.

- パラメータ最適化は困難である.この戦略は複数のパラメータを含み,最適化は困難であり,パラメータ調整能力が弱い投資家には適さない.

上記のリスクは,次の方法によって回避できます:市場の主要トレンドを正確に判断し,振動盤でこの戦略を使用することを避ける. 市場の情報面に注目し,取引量が人為的に引き上げられた状況を識別し,パラメータを慎重に調整し,専門機関の勧告を参考にしてください.

最適化の方向

この戦略は以下の点で最適化できます.

- KD,ブリン帯などの指標を用いてMACDの代替または配合により判断の正確性を向上させる

- ポジション管理メカニズムを追加し,戦略パラメータを動的に調整する

- ストップ・ストップ・ロスを最適化して,単一利益を増やす

- 複数のタイムサイクルで動作し,安定性を向上させる

全体的に見ると,この戦略の最適化の余地が広く,投資家は自分の状況と市場環境に応じて適切な調整と改善を行い,戦略の効果を向上させることができます.

要約する

3 10 振動器輪郭標識戦略は,MACD分析,取引量比較および複数の条件のフィルタリング検証の考え方を成功裏に融合している.供給需要関係と市場勢力の方向を判断する能力が強くなっており,同時に,内蔵のストップ・ストップ・メカニズムがリスクを制御している.この戦略の最適化空間は広大であり,適用の見通しは広大であり,投資家の重点的な考慮と深入な研究に値する.

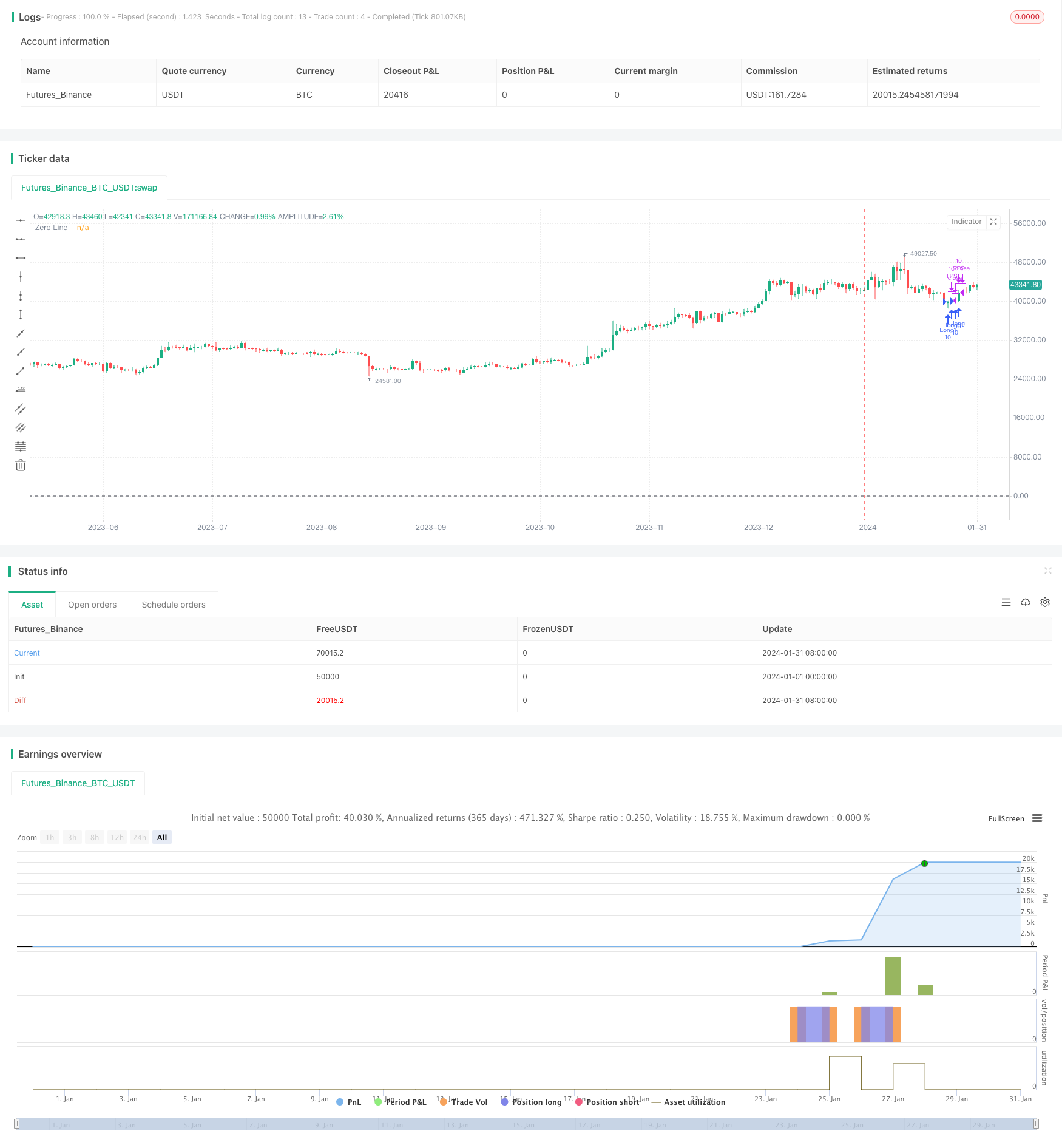

/*backtest

start: 2024-01-01 00:00:00

end: 2024-01-31 23:59:59

period: 1d

basePeriod: 1h

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=5

strategy("3 10 Oscillator Profile Flagging", shorttitle="3 10 Oscillator Profile Flagging", overlay=true)

signalBiasValue = input(title="Signal Bias", defval=0.26)

macdBiasValue = input(title="MACD Bias", defval=0.8)

shortLookBack = input( title="Short LookBack", defval=3)

longLookBack = input( title="Long LookBack", defval=10)

takeProfit = input( title="Take Profit", defval=0.75)

stopLoss = input( title="Stop Loss", defval=0.5)

fast_ma = ta.sma(close, 3)

slow_ma = ta.sma(close, 10)

macd = fast_ma - slow_ma

signal = ta.sma(macd, 16)

hline(0, "Zero Line", color = color.black)

buyVolume = volume*((close-low)/(high-low))

sellVolume = volume*((high-close)/(high-low))

buyVolSlope = buyVolume - buyVolume[1]

sellVolSlope = sellVolume - sellVolume[1]

signalSlope = ( signal - signal[1] )

macdSlope = ( macd - macd[1] )

//plot(macdSlope, color=color.red, title="Total Volume")

//plot(signalSlope, color=color.green, title="Total Volume")

intrabarRange = high - low

getLookBackSlope(lookBack) => signal - signal[lookBack]

getBuyerVolBias(lookBack) =>

j = 0

for i = 1 to lookBack

if buyVolume[i] > sellVolume[i]

j += 1

j

getSellerVolBias(lookBack) =>

j = 0

for i = 1 to lookBack

if sellVolume[i] > buyVolume[i]

j += 1

j

getVolBias(lookBack) =>

float b = 0

float s = 0

for i = 1 to lookBack

b += buyVolume[i]

s += sellVolume[i]

b > s

getSignalBuyerBias(lookBack) =>

j = 0

for i = 1 to lookBack

if signal[i] > signalBiasValue

j += 1

j

getSignalSellerBias(lookBack) =>

j = 0

for i = 1 to lookBack

if signal[i] < ( 0 - signalBiasValue )

j += 1

j

getSignalNoBias(lookBack) =>

j = 0

for i = 1 to lookBack

if signal[i] < signalBiasValue and signal[i] > ( 0 - signalBiasValue )

j += 1

j

getPriceRising(lookBack) =>

j = 0

for i = 1 to lookBack

if close[i] > close[i + 1]

j += 1

j

getPriceFalling(lookBack) =>

j = 0

for i = 1 to lookBack

if close[i] < close[i + 1]

j += 1

j

getRangeNarrowing(lookBack) =>

j = 0

for i = 1 to lookBack

if intrabarRange[i] < intrabarRange[i + 1]

j+= 1

j

getRangeBroadening(lookBack) =>

j = 0

for i = 1 to lookBack

if intrabarRange[i] > intrabarRange[i + 1]

j+= 1

j

bool isNegativeSignalReversal = signalSlope < 0 and signalSlope[1] > 0

bool isNegativeMacdReversal = macdSlope < 0 and macdSlope[1] > 0

bool isPositiveSignalReversal = signalSlope > 0 and signalSlope[1] < 0

bool isPositiveMacdReversal = macdSlope > 0 and macdSlope[1] < 0

bool hasBearInversion = signalSlope > 0 and macdSlope < 0

bool hasBullInversion = signalSlope < 0 and macdSlope > 0

bool hasSignalBias = math.abs(signal) >= signalBiasValue

bool hasNoSignalBias = signal < signalBiasValue and signal > ( 0 - signalBiasValue )

bool hasSignalBuyerBias = hasSignalBias and signal > 0

bool hasSignalSellerBias = hasSignalBias and signal < 0

bool hasPositiveMACDBias = macd > macdBiasValue

bool hasNegativeMACDBias = macd < ( 0 - macdBiasValue )

bool hasBullAntiPattern = ta.crossunder(macd, signal)

bool hasBearAntiPattern = ta.crossover(macd, signal)

bool hasSignificantBuyerVolBias = buyVolume > ( sellVolume * 1.5 )

bool hasSignificantSellerVolBias = sellVolume > ( buyVolume * 1.5 )

// 7.48 Profit 52.5%

if ( hasSignificantBuyerVolBias and getPriceRising(shortLookBack) == shortLookBack and getBuyerVolBias(shortLookBack) == shortLookBack and hasPositiveMACDBias and hasBullInversion)

strategy.entry("Short1", strategy.short, qty=10)

strategy.exit("TPS", "Short1", limit=strategy.position_avg_price - takeProfit, stop=strategy.position_avg_price + stopLoss)

// 32.53 Profit 47.91%

if ( getPriceFalling(shortLookBack) and (getVolBias(shortLookBack) == false) and signalSlope < 0 and hasSignalSellerBias)

strategy.entry("Long1", strategy.long, qty=10)

strategy.exit("TPS", "Long1", limit=strategy.position_avg_price + takeProfit, stop=strategy.position_avg_price - stopLoss)