スーパートレンドのサポートとレジスタンス、ADXインジケーターに基づく高頻度取引戦略

概要

この戦略は,超トレンドサポートレジスタンスラインとADX指標を統合して高頻度取引を実現します.超トレンドサポートレジスタンスラインは,最新のサポートレジスタンスポイントを動的に計算して,価格トレンドと取引信号を発信します.ADX指標は,トレンドの強さを判断するために使用され,ADX値をフィルター条件として設定し,トレンドが十分に強い場合にのみ取引信号を発信します.

戦略原則

サポート・レジスタンスラインを計算する. 閉盤価格を基準に,上下それぞれにATR幅を加える. 価格がこれらのラインを突破すると,トレンドの逆転であると判断する.

ADX指標はトレンドの強さを判断する.ADXが設定値より高いときは,トレンドが十分に強いと考えられる.

この2つの組み合わせは取引信号を発する.ただし,サポートレジスタンスラインを突破しADXが十分に大きい場合にのみ,余分な空白を行う.

優位分析

この戦略の利点は以下の通りです.

超トレンドラインのダイナミック計算により,突破を素早く判断できる.

ADX指標は,非トレンドのシナリオを効果的にフィルターし,無効取引を減らす.

撤収と損失の比率は良好です.

リスク分析

この戦略には以下のリスクもあります.

超トレンドラインが機能しなくなる可能性が高い.

ADX値の設定が不適切であることも,戦略のパフォーマンスに影響を与える.

高周波取引は取引費用が高くなります.

対応方法:

超パラメータを最適化し,突破幅を適切に緩める.

ADXパラメータをテストするより優れている.

取引の頻度を適正に減らす

最適化の方向

この戦略は以下の点で最適化できます.

ATR倍数パラメータを最適化して,支柱の抵抗線をより堅牢にします.

ADXのパラメータをテストして,最適値を見つけます.

単発的な損失を抑えるためのストップ・メカニズムに参加する.

要約する

この戦略は,超トレンドラインとADX指標の優位性を統合し,動的計算によって抵抗を支え,トレンドの逆転のタイミングを判断し,ADX指標のフィルタリングによる低品質の信号と連携する.パラメータの最適化とメカニズム調整を経て,安定した利潤の高周波戦略になる.

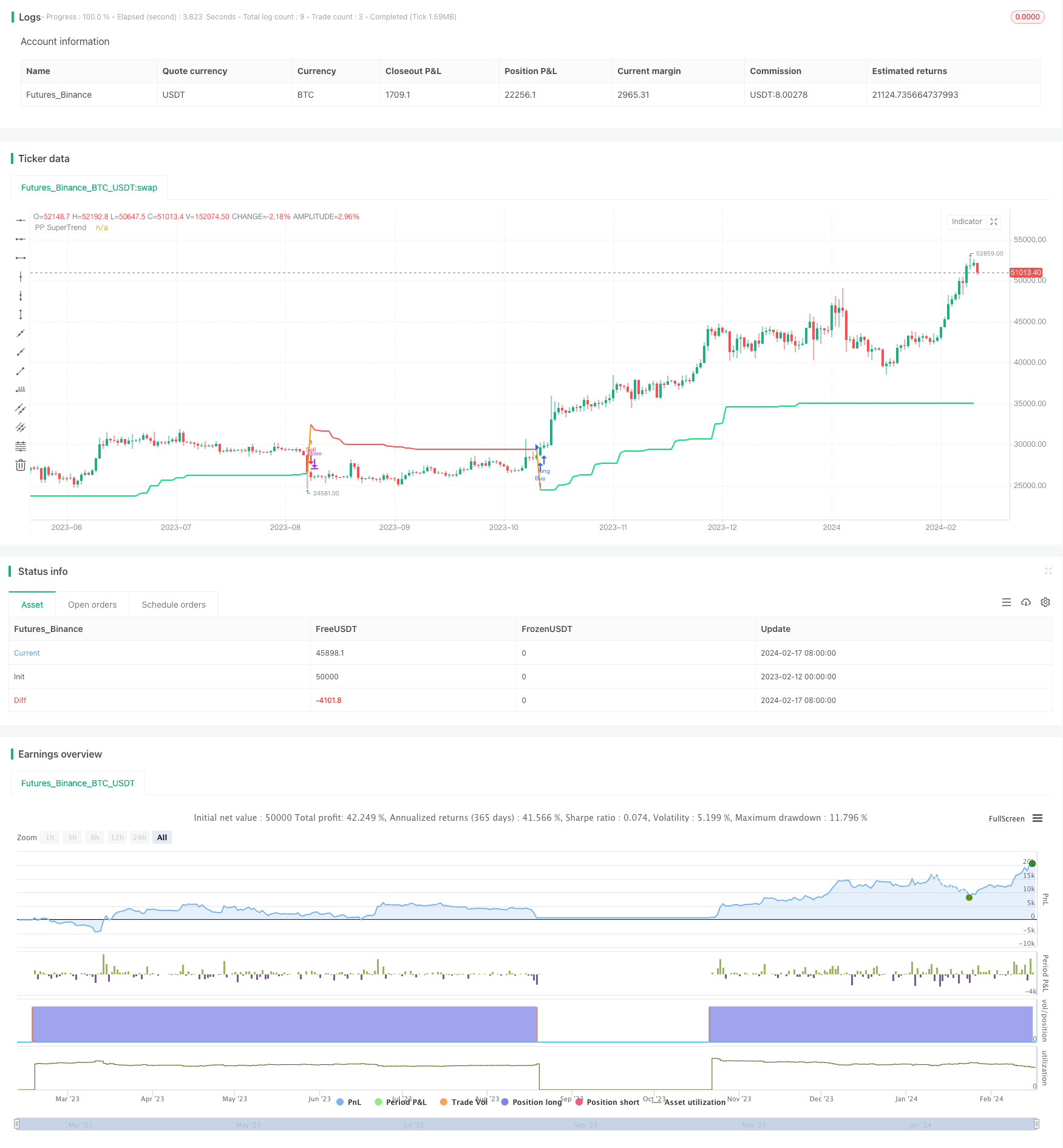

/*backtest

start: 2023-02-12 00:00:00

end: 2024-02-18 00:00:00

period: 1d

basePeriod: 1h

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=4

strategy("STPP20 + ADX", overlay = true)

///////////////////////////

// SuperTrend + Pivot Point

//////////////////////////

src = input(close, title="EMA Source")

PPprd = input(defval = 2, title="Pivot Point Period", minval = 1, maxval = 50)

AtrFactor=input(defval = 5, title = "ATR Factor", minval = 1, step = 0.1)

AtrPd=input(defval = 20, title = "ATR Period", minval=1)

float ph = na

float pl = na

ph := pivothigh(PPprd, PPprd)

pl := pivotlow(PPprd, PPprd)

float center = na

center := center[1]

float lastpp = ph ? ph : pl ? pl : na

if lastpp

if na(center)

center := lastpp

else

center := (center * 2 + lastpp) / 3

Up = center - (AtrFactor * atr(AtrPd))

Dn = center + (AtrFactor * atr(AtrPd))

float TUp = na

float TDown = na

Trend = 0

TUp := close[1] > TUp[1] ? max(Up, TUp[1]) : Up

TDown := close[1] < TDown[1] ? min(Dn, TDown[1]) : Dn

Trend := close > TDown[1] ? 1: close < TUp[1]? -1: nz(Trend[1], 1)

Trailingsl = Trend == 1 ? TUp : TDown

// Lines

linecolor = Trend == 1 and nz(Trend[1]) == 1 ? color.lime : Trend == -1 and nz(Trend[1]) == -1 ? color.red : na

plot(Trailingsl, color = linecolor , linewidth = 2, title = "PP SuperTrend")

bsignalSSPP = close > Trailingsl

ssignalSSPP = close < Trailingsl

///////

// ADX

//////

lenADX = 14

th = 25

TrueRange = max(max(high-low, abs(high-nz(close[1]))), abs(low-nz(close[1])))

DirectionalMovementPlus = high-nz(high[1]) > nz(low[1])-low ? max(high-nz(high[1]), 0): 0

DirectionalMovementMinus = nz(low[1])-low > high-nz(high[1]) ? max(nz(low[1])-low, 0): 0

SmoothedTrueRange = 0.0

SmoothedTrueRange := nz(SmoothedTrueRange[1]) - (nz(SmoothedTrueRange[1])/lenADX) + TrueRange

SmoothedDirectionalMovementPlus = 0.0

SmoothedDirectionalMovementPlus := nz(SmoothedDirectionalMovementPlus[1]) - (nz(SmoothedDirectionalMovementPlus[1])/lenADX) + DirectionalMovementPlus

SmoothedDirectionalMovementMinus = 0.0

SmoothedDirectionalMovementMinus := nz(SmoothedDirectionalMovementMinus[1]) - (nz(SmoothedDirectionalMovementMinus[1])/lenADX) + DirectionalMovementMinus

DIPlus = SmoothedDirectionalMovementPlus / SmoothedTrueRange * 100

DIMinus = SmoothedDirectionalMovementMinus / SmoothedTrueRange * 100

DX = abs(DIPlus-DIMinus) / (DIPlus+DIMinus)*100

ADX = sma(DX, lenADX)

//////

// MA

/////

lenMA = 21

srcMA = input(close, title="Source")

offsetMA = input(title="Offset", type=input.integer, defval=0, minval=-500, maxval=500)

outMA = sma(srcMA, lenMA)

// Buy - Sell Entries

buy = bsignalSSPP and outMA < close and ADX > th

sell = ssignalSSPP

if (buy)

// .order // Tuned version

strategy.entry("Buy", strategy.long)

if (sell) and (strategy.position_size > 0)

strategy.order("Sell", false, when = sell)