初期ストップロス付き RSI 双方向取引戦略

概要

RSI双方向取引戦略と初期ストップは,比較的強い指数 ((RSI)) の技術指標に基づいた量的な取引戦略である.この戦略は,RSI指標がオーバーバイとオーバーセール領域の反転特性を利用し,RSI指標が特定の値を破るときにオーバーヘッドまたは空頭取引を行い,初期ストップを設定することでリスクを管理し,安定した取引収益を得ることを期待する.この戦略は,傾向が顕著な株式の1時間チャート取引に適用される.

戦略原則

この戦略の核心は,RSI指標である.RSI指標は,市場の価格変化の傾向を測定する動態指標で,価格上昇日の平均上昇と,価格低下日の平均下落を,一段の期間で比較することによって,市場の過剰買いと過剰売り状態を反映している.一般的に,RSI指標が70を超えると,市場は過剰買い状態にあり,価格は回調圧に直面している可能性があることを示している.RSI指標が30を下回ると,市場は過剰売り状態にあり,価格が反発する可能性があることを示している.

この戦略の取引論理は以下の通りです.

- 指定周期 (デフォルト14) のRSI指標を計算する.

- 現在の1時間のRSIが60未満で,現在の1時間のRSIが60より大きい場合は,多頭ポジションを開きます. 現在の1時間のRSIが60より大きい場合は,現在の1時間のRSIが60より小さい場合は,多頭ポジションを平定します.

- 現在の1時間のRSIが40以上で,現在の1時間のRSIが40以上で,現在の1時間のRSIが40以上で,現在の1時間のRSIが40以上で,現在の1時間のRSIが40以上で,現在の1時間のRSIが40以上で,現在の1時間のRSIが40以上で,現在の1時間のRSIが40以上で,現在の1時間のRSIが40以上で,現在の1時間のRSIが40以上で,現在の1時間のRSIが40以上で,現在の1時間のRSIが40以上で,現在の1時間のRSIが40以上で,現在の1時間のRSIが40以上で,現在の1時間のRSIが40以上で,現在の1時間のRSIが40以上で,現在の1時間のRSIが40以上で,現在の1時間のRSIが40以上で,現在の1時間のRSIが40以上で,現在の1時間のRSIが40以上で,現在の1時間のRSIが40以上で,現在の1時間のRSIが40以上で,現在の1時間のRSIが40以上で,現在の1時間のRSIが40以上で,現在の1時間のRSIが40以上で,現在の1時間のRSI

- ポジション開設時に,単一取引の最大リスクを制御するために,ポジション開設価格の6%をデフォルトで設定する初期ストップ・損失価格を設定します.

上述の取引論理により,戦略はRSI指標が重要な値を破るときに適時にポジションを開き,RSI指標が重要な値の内に戻るときに適時に平仓を打つことができ,市場動向を捉え,取引収益を得ることができます.同時に,初期ストップロスを設定することは,単一取引の最大損失を効果的に制御し,戦略のリスク管理能力を向上させます.

優位分析

RSI双方向取引戦略と初期ストップには以下の利点があります.

- トレンド追跡能力:RSI指標は,RSI指標の突破と回帰によって,市場の主なトレンドをよりよく捕捉し,異なる市場情勢に適応する効果的なトレンド追跡指標である.

- 双方向の取引機会:この戦略は,超買い領域で空白し,超売り領域で多額で,多空の双方向での取引機会を得ることができ,戦略の適応性と収益性を高めます.

- リスク制御機構:初期停止を設定することで,戦略は単一の取引の最大損失を効果的に制御し,戦略の全体的なリスクを低減する.

- パラメータの柔軟性:この戦略の重要なパラメータは,RSI指標周期,超買い超売り値,初期停止比率など,市場の特徴と個人の好みに応じて柔軟に調整することができ,戦略の適応性を向上させる.

- 論理的明晰さと簡潔さ:この戦略の取引論理は明晰で簡潔で,容易に理解し,実行し,量化取引の初心者の学習と使用に適しています.

リスク分析

RSIの双方向取引戦略は,初期ストップと何らかの利点があるものの,以下の潜在的なリスクも伴います.

- トレンド識別リスク:RSIは効果的なトレンド追跡指標ですが,市場が揺れ動いた時やトレンドの逆転の初期に,RSIは誤った信号を発して,戦略に損失をもたらす可能性があります.

- パラメータ最適化リスク:この戦略の重要なパラメータは,RSI指標周期,超買い超売り値などの戦略のパフォーマンスに重要な影響があります.パラメータの最適化と選択は,大量の歴史的データと反測検証を必要とします.不適切なパラメータ設定は,戦略のパフォーマンスに悪影響を及ぼす可能性があります.

- 初期ストップリスク:初期ストップを設定することで,単一取引の最大損失をコントロールできますが,初期ストップを設定を間違えた場合,戦略が頻繁にストップし,潜在的な利益を得る機会を逃し,戦略の利益を低下させる可能性があります.

- 市場リスク:この戦略は,傾向が顕著な市場でうまく機能しますが,市場が大幅な波動や重大イベントの衝撃などの状況で,戦略は,より大きな撤退リスクに直面する可能性があります.

- 利回りリスク:この戦略は,ポジション開設時に,滑り点,取引コストなどの利回りリスクに直面し,戦略の実際の収益に影響を与える可能性があります.

上記のリスクに対して,以下のような対策を講じることができます.

- 移動平均,MACDなどの他の技術指標と組み合わせて,RSI指標の信号を二次確認し,トレンド識別の正確性を向上させる.

- 歴史的なデータで大量に反省し,重要なパラメータを選択し,定期的にチェックし,市場の変化に合わせてパラメータ設定を調整します.

- ATRなどのダイナミックな止損方法を使用して,初期止損設定を最適化して,止損の柔軟性と有効性を向上させる.

- 市場リスクの発生を注意深く観察し,必要に応じて戦略にポジションの減少,取引の停止などのリスク管理操作を行う.

- 取引コストが低く,流動性が良い標識を選択し,単一取引の資金量を合理的に制御し,ブレイクリスクの影響を軽減する.

最適化の方向

RSIの双方向取引戦略と初期ストップは,以下の点で最適化および改善することができます.

- 多空ポジション管理モジュールを導入:既存の戦略に基づいて,市場トレンドの強さ,波動率などの指標に基づいて,多空ポジションのポジション比率を動的に調整し,トレンドが強くなるとポジションを拡大し,トレンドが弱くなったり逆転したときにポジションを小さくし,戦略の柔軟性と収益性を向上させることができる.

- ストップとストップの最適化:既存の初期ストップの基礎に,トラッキングストップ,スライドストップなどのダイナミックストップストップの導入が可能で,市場の波動特性と個人のリスク好みに応じて,ストップストップの位置を動的に調整し,戦略の損益率とリスク管理能力を向上させる.

- 多周期分析と結合:既存の時制チャートに基づいて,日線,5分など複数の周期のRSI指標分析を導入することができ,多周期RSI指標の共振と偏差によって,トレンド判断の正確性と信頼性を向上させる.

- 市場情緒分析を導入する:RSI指標はそれ自体が情緒指標である.戦略にVIXパニック指数,牛熊指数などの他の市場情緒指標を導入することができ,市場情緒を量化することによって,RSI指標の信号をフィルターして確認し,戦略の安定性を向上させる.

- 資金管理モジュールを追加:戦略にケリー指針,固定比率資金管理などの資金管理方法を導入し,戦略の歴史的パフォーマンスと再評価結果に基づいて,取引ごとに資金の比率を合理的に配置し,戦略の長期の安定性と持続性を向上させることができる.

上記の最適化と改善により,RSI双方向取引戦略と初期停止の性能と安定性をさらに向上させ,異なる市場情勢と取引ニーズにうまく適応することができます.

要約する

RSI双方向取引戦略と初期ストップは,RSI指標のトレンド特性をベースにした量化取引戦略で,RSI指標のオーバーバイオーバーセール領域で開拓シグナルを設定し,初期ストップを設定してリスクを制御し,安定した取引収益を得る.この戦略は,論理が明確でシンプルで,トレンド追跡能力が強い,双方向取引機会が多く,リスク制御機構が完善したなどの利点があります.

しかし,この戦略には,トレンド識別リスク,パラメータ最適化リスク,初期停止リスク,市場リスク,およびブレイクリスクなどの潜在的な問題もあります.これらの問題には,他の技術指標と組み合わせ,キーパラメータの最適化,ストップ・ストップの動的調整,市場リスクイベントへの注意,取引コストの制御などの措置を組み合わせて対処し,改善する必要があります.

さらに,この戦略は,多空ポジション管理,ダイナミックストップストップ,多周期分析,市場情緒分析,資金管理などのモジュールを導入することにより,さらに最適化および向上させることができ,異なる市場情勢と取引需要にうまく適応し,戦略の収益性,安定性および持続性を向上させることができます.

要するに,RSI双方向取引戦略と初期停止は,合理的な最適化と改善によって,量子的なトレーダーの強力なツールになり,金融市場で長期にわたって安定した収益を得ることができます. しかし,任意の戦略には限界とリスクがあります.

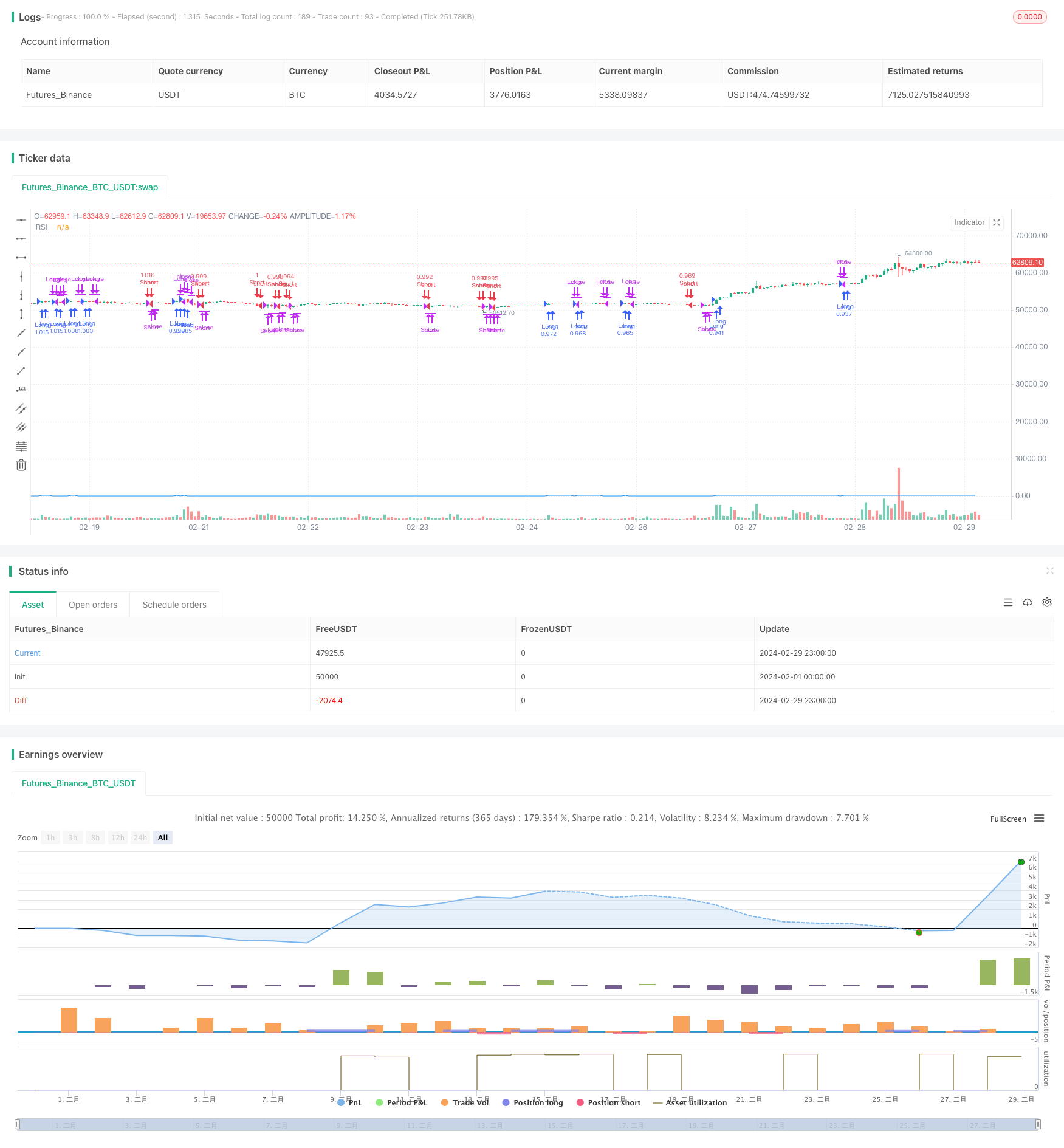

/*backtest

start: 2024-02-01 00:00:00

end: 2024-02-29 23:59:59

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=5

strategy("RSI Long and Short Strategy with Initial Stop Loss", overlay=true, default_qty_type=strategy.percent_of_equity, default_qty_value=100)

// Input parameters

rsi_length = input(14, title="RSI Length")

initial_stop_loss_percentage = input(6, title="Initial Stop Loss Percentage")

// Calculate RSI

rsi_1hour = request.security(syminfo.tickerid, "60", ta.rsi(close, rsi_length))

// Entry condition for Long trades

long_entry = rsi_1hour[1] < 60 and rsi_1hour >= 60

// Exit condition for Long trades

long_exit = rsi_1hour[1] > 60 and rsi_1hour <= 60

// Entry condition for Short trades

short_entry = rsi_1hour[1] > 40 and rsi_1hour <= 40

// Exit condition for Short trades

short_exit = rsi_1hour[1] < 40 and rsi_1hour >= 40

// Initial Stop Loss calculation

initial_stop_loss_long = close * (1 - initial_stop_loss_percentage / 100)

initial_stop_loss_short = close * (1 + initial_stop_loss_percentage / 100)

// Strategy logic for Long trades

if (long_entry)

strategy.entry("Long", strategy.long)

if (long_exit)

strategy.close("Long")

// Strategy logic for Short trades

if (short_entry)

strategy.entry("Short", strategy.short)

if (short_exit)

strategy.close("Short")

// Set initial stop loss for Long trades

strategy.exit("Initial Stop Loss Long", "Long", stop=initial_stop_loss_long)

// Set initial stop loss for Short trades

strategy.exit("Initial Stop Loss Short", "Short", stop=initial_stop_loss_short)

// Plot RSI

plot(rsi_1hour, title="RSI", color=color.blue)