ATRダブルトレーリングストップに基づくダイナミックストッププロフィットおよびストップロス戦略

作成日:

2024-03-22 13:52:59

最終変更日:

2024-03-22 13:52:59

コピー:

7

クリック数:

681

1

フォロー

1664

フォロワー

概要

この戦略は,2つの異なる周期のATR ((Average True Range) 指数を使用して,二重動的トラッキングストップラインを構築し,価格がストップラインを破るときに取引信号を生成する.同時に,線実体長さを動的にストップラインを設定して,動的ストップロップを実現する.戦略は,トレンド判断を支援するためにEMA指数も組み込む.

戦略原則

- 2つの異なる周期 (デフォルト10と20) のATR指標値を計算し,それぞれの感度係数 (デフォルト1と2) を掛けると,2つのストップ幅が得られます.

- 価格が2つのストップラインの上または下にある位置と突破状況に応じて,多頭または空頭シグナルを生成する.

- ストップ価格は,現在のストップライン実体長1.65倍 ((調整可能) 動的に計算される。

- ポジション開設後,価格がストップ値に触れた場合,平仓は利益が終了する.

- EMAなどの指標を用いて,現在の傾向を判断し,入場のための参考を提供する.

この戦略はATR指標の特性を利用し,二重動的ストップを構築し,異なる市場の変動率にうまく適応し,同時に市場の突破にも迅速に対応することができる.動的ストップの設定は,戦略がトレンドの状況でより多くの利益を手にすることを可能にする.全体的に見ると,この戦略はトレンドの市場ではうまく機能するが,震荡の市場では,多くの損失が発生する可能性がある.

優位分析

- ダブルダイナミックストップラインは,異なる市場の変動率に対応し,柔軟性が高い.

- ストップ価格は,現在の線実体長さの動態に基づいて計算され,トレンド行情でより多くの利益を得ることができます.

- EMAなどの指標を用いてトレンドを判断し,入場に参考を提供することで,戦略の信頼性を高めます.

- コードロジックは明快で読みやすく,理解しやすく,最適化できます.

リスク分析

- 波動的な市場では,頻繁に取引することが高い手数料コストにつながり,収益に影響を与える可能性があります.

- 止損線パラメータと止損倍数の設定は,異なる市場と製品特性に応じて最適化され,不適切なパラメータは,戦略の不良パフォーマンスを引き起こす可能性があります.

- 策略は主に価格が動的ストップラインを突破してシグナルを生成することに依存し,いくつかの大きな波動の偽突破状況では,誤ったシグナルを生成することがあります.

最適化の方向

- 震動市場では,RSI,MACDなどの取引信号をフィルターするためのより多くの指標または条件を導入することを検討することができます.

- 異なる製品と市場に対して,歴史回帰とパラメータ最適化によって最適なストップラインパラメータとストップオフ倍数を見つけることができます.

- ポジション管理とリスク管理モジュールを導入し,市場の変動率と口座リスクの動向に応じてポジションのサイズを調整することを検討することができます.

- 信号の信頼性や正確さを向上させるためのトレンド判断指標を追加する.

要約する

この戦略は,ダブルダイナミックストップラインとダイナミックストップの設計により,異なる市場環境にうまく適応し,トレンド状況で優れたパフォーマンスを発揮する.しかし,揺れ動いている市場で,頻繁な取引と利益損失の抵消の問題に直面する可能性があります.したがって,この戦略は,トレンド市場で使用するのにより適しており,製品特性と市場環境を組み合わせて,パラメータを最適化および調整する必要があります.さらに,戦略の安定性と収益性を高めるために,フィルタリング条件,ポジション管理,リスクなどの制御モジュールなどのより多くの最適化の余地があります.全体的に,この戦略は,路線が明確で,論理は簡単で,特定の実用価値と最適化スペースがあり,さらなる研究と応用に値します.

ストラテジーソースコード

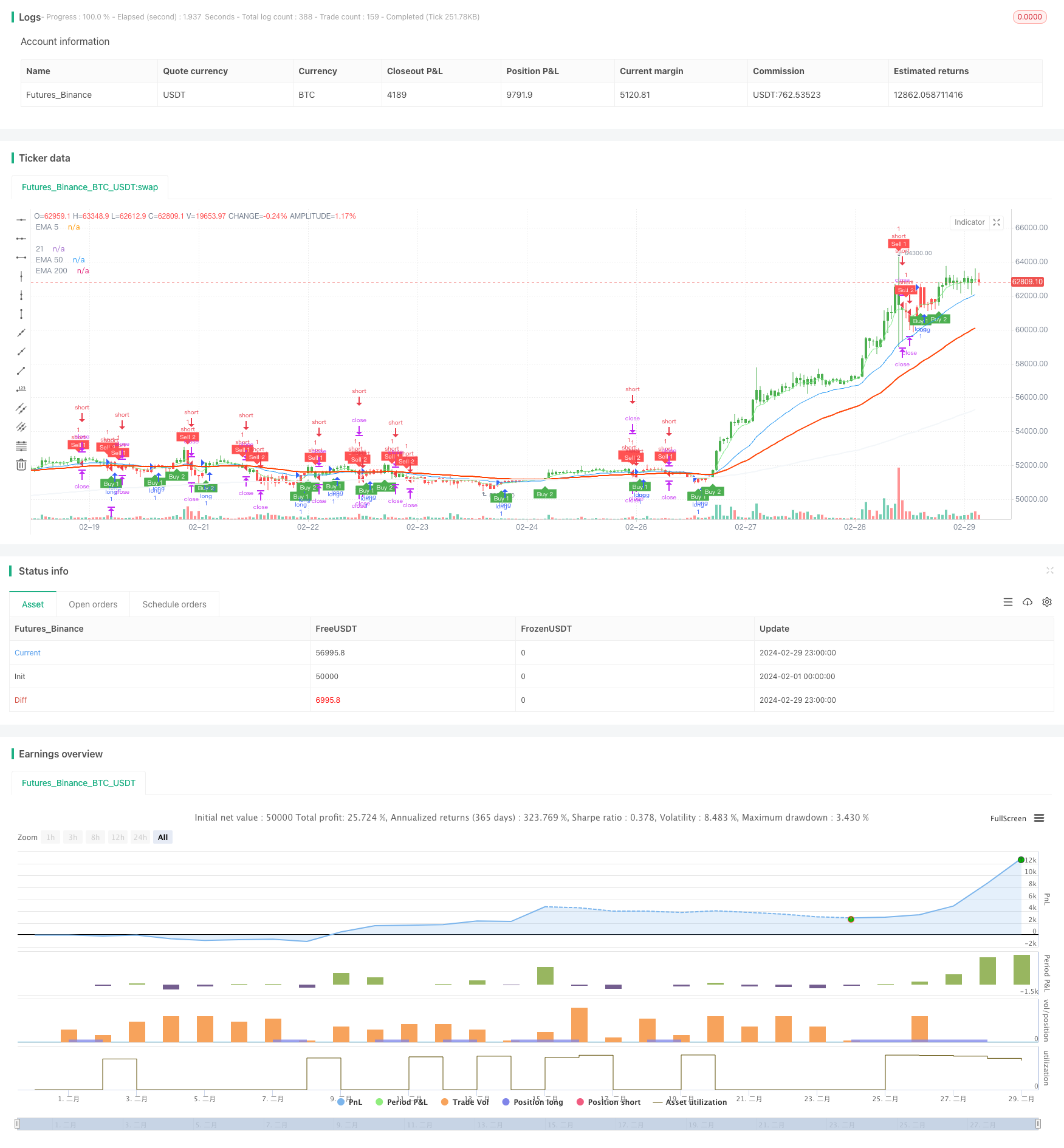

/*backtest

start: 2024-02-01 00:00:00

end: 2024-02-29 23:59:59

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=4

strategy(title="UT Bot Strategy", overlay=true)

// Inputs

a1 = input(1, title="Key Value 1 ('This changes the sensitivity')")

c1 = input(10, title="ATR Period 1")

a2 = input(2, title="Key Value 2 ('This changes the sensitivity')")

c2 = input(20, title="ATR Period 2")

h = input(false, title="Signals from Heikin Ashi Candles")

////////////////////////////////////////////////////////////////////////////////

// BACKTESTING RANGE

// From Date Inputs

fromDay = input(defval=1, title="From Day", minval=1, maxval=31)

fromMonth = input(defval=1, title="From Month", minval=1, maxval=12)

fromYear = input(defval=2019, title="From Year", minval=1970)

// To Date Inputs

toDay = input(defval=1, title="To Day", minval=1, maxval=31)

toMonth = input(defval=1, title="To Month", minval=1, maxval=12)

toYear = input(defval=2100, title="To Year", minval=1970)

// Calculate start/end date and time condition

startDate = timestamp(fromYear, fromMonth, fromDay, 00, 00)

finishDate = timestamp(toYear, toMonth, toDay, 00, 00)

time_cond = time >= startDate and time <= finishDate

////////////////////////////////////////////////////////////////////////////////

xATR1 = atr(c1)

nLoss1 = a1 * xATR1

xATR2 = atr(c2)

nLoss2 = a2 * xATR2

src = h ? security(heikinashi(syminfo.tickerid), timeframe.period, close, lookahead=false) : close

xATRTrailingStop1 = 0.0

xATRTrailingStop1 := iff(src > nz(xATRTrailingStop1[1], 0) and src[1] > nz(xATRTrailingStop1[1], 0), max(nz(xATRTrailingStop1[1]), src - nLoss1),

iff(src < nz(xATRTrailingStop1[1], 0) and src[1] < nz(xATRTrailingStop1[1], 0), min(nz(xATRTrailingStop1[1]), src + nLoss1),

iff(src > nz(xATRTrailingStop1[1], 0), src - nLoss1, src + nLoss1)))

xATRTrailingStop2 = 0.0

xATRTrailingStop2 := iff(src > nz(xATRTrailingStop2[1], 0) and src[1] > nz(xATRTrailingStop2[1], 0), max(nz(xATRTrailingStop2[1]), src - nLoss2),

iff(src < nz(xATRTrailingStop2[1], 0) and src[1] < nz(xATRTrailingStop2[1], 0), min(nz(xATRTrailingStop2[1]), src + nLoss2),

iff(src > nz(xATRTrailingStop2[1], 0), src - nLoss2, src + nLoss2)))

pos = 0

pos := iff(src[1] < nz(xATRTrailingStop1[1], 0) and src > nz(xATRTrailingStop1[1], 0), 1,

iff(src[1] > nz(xATRTrailingStop1[1], 0) and src < nz(xATRTrailingStop1[1], 0), -1, nz(pos[1], 0)))

xcolor = pos == -1 ? color.red: pos == 1 ? color.green : color.blue

ema1 = ema(src, 1)

above1 = crossover(ema1, xATRTrailingStop1)

below1 = crossover(xATRTrailingStop1, ema1)

buy1 = src > xATRTrailingStop1 and above1

sell1 = src < xATRTrailingStop1 and below1

barbuy1 = src > xATRTrailingStop1

barsell1 = src < xATRTrailingStop1

ema2 = ema(src, 1)

above2 = crossover(ema2, xATRTrailingStop2)

below2 = crossover(xATRTrailingStop2, ema2)

buy2 = src > xATRTrailingStop2 and above2

sell2 = src < xATRTrailingStop2 and below2

barbuy2 = src > xATRTrailingStop2

barsell2 = src < xATRTrailingStop2

plotshape(buy1, title="Buy 1", text='Buy 1', style=shape.labelup, location=location.belowbar, color=color.green, textcolor=color.white, transp=0, size=size.tiny)

plotshape(sell1, title="Sell 1", text='Sell 1', style=shape.labeldown, location=location.abovebar, color=color.red, textcolor=color.white, transp=0, size=size.tiny)

plotshape(buy2, title="Buy 2", text='Buy 2', style=shape.labelup, location=location.belowbar, color=color.green, textcolor=color.white, transp=0, size=size.tiny)

plotshape(sell2, title="Sell 2", text='Sell 2', style=shape.labeldown, location=location.abovebar, color=color.red, textcolor=color.white, transp=0, size=size.tiny)

barcolor(barbuy1 ? color.green : na)

barcolor(barsell1 ? color.red : na)

barcolor(barbuy2 ? color.green : na)

barcolor(barsell2 ? color.red : na)

// Calculate SL and TP levels

candle_size = abs(open - close)

tp_level = close + candle_size *65

// Close long positions if TP is hit

strategy.exit("TP Long", "long", limit=tp_level)

// Close short positions if TP is hit

strategy.exit("TP Short", "short", limit=tp_level)

// Enter long position

strategy.entry("long", strategy.long, when=(buy1 or buy2) and time_cond)

// Enter short position

strategy.entry("short", strategy.short, when=(sell1 or sell2) and time_cond)

//adding ema with width

// Calculate EMA and SMA

ema5 = ema(close, 5)

ema200 = ema(close, 200)

ema21 = ema(close, 21)

ema50 = ema(close, 50)

sma50 = sma(close, 50)

// Plot EMA and SMA with width

plot(ema5, color=color.rgb(130, 235, 139), title="EMA 5", linewidth=1)

plot(ema200, color=color.rgb(243, 246, 249), title="EMA 200", linewidth=2)

plot(ema21, color=color.blue, title="21", linewidth=1)

plot(ema50, color=color.rgb(255, 64, 0), title="EMA 50", linewidth=2)

//plot(sma50, color=color.purple, title="SMA 20", linewidth=2)