概要

複数のランダムな振動戦略と動態分析システムとは,複数のランダムな指標と動態分析に基づいた定量取引戦略である.この戦略は,8つの異なるパラメータのセットのランダムな振動指標ラインを利用し,これらの指標ラインの間の相対的な位置と動きを分析することによって,市場の傾向と動態を判断する.戦略の核心思想は,すべての指標ラインが特定の順序で並べられているときに,市場が強い上昇または下降の傾向を示していることを示し,このとき,相応の多頭または空頭取引が行われます.

戦略原則

この戦略の核心原則は,複数のランダムな振動指標を使用して市場の動態とトレンドを分析することです.具体的には以下のとおり実現します.

- 8つのランダムな振動指標線を計算し,各線は異なるパラメータ設定を使用する.

- すべての指標線はHLC3 ((最高価格,最低価格,および閉店価格の平均値) による計算である.

- 各指標線は,SMA (単純移動平均) とEMA (指数移動平均) の二重平滑処理を経ている.

- 戦略は,隣接した指標線の位置関係を比較して市場動向を判断する.

- k1 >= k2 >= k3 >= k4 >= k5 >= k6 >= k7 >= k8 >= k8 とすると[1]時,多頭信号を触発する.

- k1 < k2 < k3 < k4 < k5 < k6 < k7 < k8 < k8 のとき[1]時,空頭信号を発射する.

- 戦略はまた,市場状態を判断するのに役立つ,超買 ((80) と超売 ((20) の水平線,および中間水平線 ((50) を設定している.

戦略的優位性

複数の指標の融合: 8 つの異なるパラメータのランダムな振動指標を使用して,戦略は市場の複数の時間枠の動態の変化を完全に捉え,単一の指標がもたらす偽信号を減らすことができます.

動力キャプチャ: 市場における強力なトレンドを,特にトレンドの初期段階で,効果的にキャプチャする戦略の設計は,早期参入に役立ちます.

ビジュアル化決定支援:戦略は,異なる指標線を異なる色で表示し,市場状態を直感的に反映し,トレーダーが市場動向を迅速に判断するのを助ける.

柔軟性:戦略のパラメータは調整可能で,ユーザーは異なる市場環境と取引品種に応じて最適化することができます.

リスク管理: 戦略は,オーバーバイオーバーセールレベルラインを設定することで,追加のリスク管理手段を提供します.

戦略リスク

過剰取引のリスク:不安定な市場では,戦略は頻繁に取引シグナルを生じ,過剰取引と取引コストを増加させる可能性があります.

遅滞性:多重移動平均を使用しているため,戦略は急速な逆転状況で反応が遅い可能性があります.

偽の突破リスク:横軸整理の段階で,戦略は小さな波動をトレンドの始まりとして誤解し,誤った取引を引き起こす可能性があります.

パラメータ感性:戦略効果はパラメータ設定に大きく依存し,異なる市場環境により,パラメータを頻繁に調整する必要がある.

ストップ・メカニズムの欠如: コードにストップ・条件が明示的に設定されていないため,誤った判断で大きな損失を負う可能性があります.

戦略最適化の方向性

適応パラメータの導入: 適応アルゴリズムを使用してランダムな振動指標を動的に調整するパラメータを考慮して,異なる市場環境に適応する.

フィルタリング条件を増やす:他の技術指標 (ATR,RSIなど) と組み合わせて,偽信号を減らすために補助的なフィルタリング条件として.

リスク管理の改善:ATRベースのダイナミック・ストップのようなストップ・アンド・ストップ・メカニズムを追加し,既得利益を保護し,潜在的な損失を制限する.

入学時間を最適化:すべての指標ラインが完全に並ぶのを待つのではなく,指標ラインが交差するときに入学することを考慮して,入学時間の適正性を向上させることができます.

取引量分析の導入:取引量指標を組み合わせて,トレンドの有効性を検証し,取引信号の信頼性を向上させる.

タイムフィルターを増やす:取引時間ウィンドウの制限を追加し,波動が大きいまたは流動性が少ない時間を回避する.

部分ポジション管理を実現:信号の強さに応じてポジションサイズを調整し,より強い信号が現れたときにポジションを増やす.

要約する

マルチランダムな振動戦略と動態分析システムは,複数のランダムな振動指標を融合させ,市場動態とトレンドを効果的に捕捉する革新的な量化取引方法である.この戦略は,傾向が明確な市場で優れたパフォーマンスを発揮し,早期に発見し,大きなトレンドを追うことができます.しかし,戦略には,過度な取引やパラメータ感受性などの潜在的なリスクもあります.自適化パラメータの導入,フィルター条件の増加,リスク管理の改善などの最適化措置を導入することにより,戦略の安定性と収益性をさらに向上させることができます.

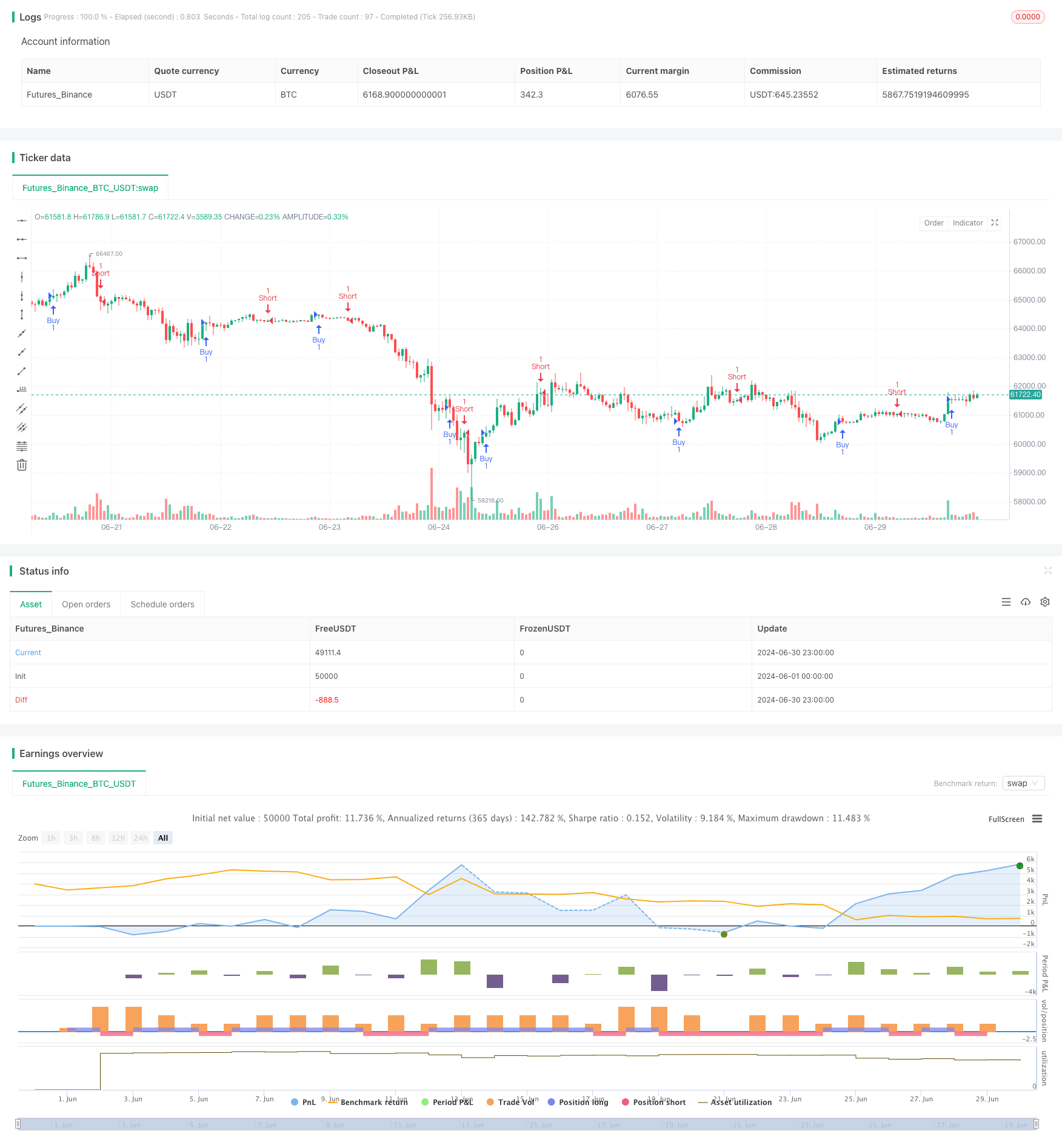

/*backtest

start: 2024-06-01 00:00:00

end: 2024-06-30 23:59:59

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=5

strategy("Stochaholic Strategy", shorttitle="Stochaholic Strat", overlay=true)

// Indicator parameters

length = input.int(14, "Length")

// Source

src = hlc3

// Calculations for the Stochaholic indicator

k1 = ta.ema(ta.sma(ta.stoch(src, high, low, length), 3), 3)

k2 = ta.ema(ta.sma(ta.stoch(src, high, low, length), 4), 3)

k3 = ta.ema(ta.sma(ta.stoch(src, high, low, length), 5), 3)

k4 = ta.ema(ta.sma(ta.stoch(src, high, low, length), 6), 3)

k5 = ta.ema(ta.sma(ta.stoch(src, high, low, length), 7), 3)

k6 = ta.ema(ta.sma(ta.stoch(src, high, low, length), 8), 3)

k7 = ta.ema(ta.sma(ta.stoch(src, high, low, length), 9), 3)

k8 = ta.ema(ta.sma(ta.stoch(src, high, low, length), 10), 3)

// Plotting the Stochaholic lines

// plot(k1, linewidth=2, color=k1 >= k2 ? color.lime : color.red)

// plot(k2, linewidth=2, color=k2 >= k3 ? color.lime : color.red)

// plot(k3, linewidth=2, color=k3 >= k4 ? color.lime : color.red)

// plot(k4, linewidth=2, color=k4 >= k5 ? color.lime : color.red)

// plot(k5, linewidth=2, color=k5 >= k6 ? color.lime : color.red)

// plot(k6, linewidth=2, color=k6 >= k7 ? color.lime : color.red)

// plot(k7, linewidth=2, color=k7 >= k8 ? color.lime : color.red)

// plot(k8, linewidth=2, color=k8 >= k8[1] ? color.lime : color.red)

// Overbought and Oversold Levels

// hline(80, color=color.red, title="OB Level")

// hline(50, linewidth=1, title="Mid Level")

// hline(20, color=color.green, title="OS Level")

// Strategy logic

longCondition = (k1 >= k2 and k2 >= k3 and k3 >= k4 and k4 >= k5 and k5 >= k6 and k6 >= k7 and k7 >= k8 and k8 >= k8[1])

shortCondition = (k1 < k2 and k2 < k3 and k3 < k4 and k4 < k5 and k5 < k6 and k6 < k7 and k7 < k8 and k8 < k8[1])

if (longCondition)

strategy.entry("Buy", strategy.long)

if (shortCondition)

strategy.entry("Short", strategy.short)