概要

全面価格ギャップ短期トレンドキャプチャ戦略は,価格ギャップに基づく短期取引戦略である.この戦略は,市場開封時に発生する顕著な下方ギャップに焦点を当て,特定の条件を満たしたときにショートラインの空白取引を行う.戦略の核心思想は,市場情緒と短期価格動向の慣性を利用して,大幅な下方ギャップが発生した後に発生する短期反弹の機会をキャプチャすることです.

戦略の特徴は以下の通りです.

- 穴の値を設定して,顕著な下向きの穴をフィルターします.

- リスク管理には,固定された収益目標と時間制限があります.

- 簡単な入場・出場ルールで,理解し,実行しやすい

- 市場微細構造と技術分析の概念を組み合わせたものです.

この戦略は特に波動的な市場環境に適しており,短期間に潜在的価格逆転の機会を捕捉するのに役立ちます.

戦略原則

全面的な価格格差短期トレンドキャプチャ戦略の核心原則は,以下の重要な要素に基づいています.

ギャップを特定する 策略はまず,当日の開札価格と前日の閉札価格の差を計算する.この差が既定の値 (この例では150ポイント) を超える場合,下方への有意なギャップが発生していると考えられる.

応募条件: 重要な下落の穴が認識され,現時点でポジションがない場合,戦略は,開場時にすぐに空白操作を行います.これは,市場が短期的に超売りする可能性のある仮定に基づいています.

目標として掲げるのは: 戦略は,固定利益目標 (この例では50ポイント) を設定している. 価格が目標値に戻ると,戦略は自動的に平仓して利益を得る.

時間の制限: 長期にわたってポジションを保持するリスクを避けるために,戦略は時間制限を設定した (この例では午前11時).この時間ポイントに達しても収益目標がまだ達成されていない場合,戦略はポジションを強制的に平にする.

画像の表示: 戦略は,ギャップの位置と収益目標の達成状況をグラフにマークし,トレーダーが戦略の実行を直観的に理解するのに役立ちます.

これらの原理の組み合わせにより,戦略は市場開設後の短期的な価格変動を捉え,明確な利益目標と時間制限を設定することでリスクを制御することを目的としています.

戦略的優位性

明らかに入口信号: 策略は,明確な下方ギャップを入場シグナルとして利用し,そのシグナルは明確で,識別し,実行しやすい.大きなギャップは,通常,市場の感情の急激な変化を意味し,短期取引に良い機会を提供します.

リスク管理: 固定利益目標と時間制限を設定することで,戦略は各取引のリスクを効果的に制御する.この方法は,貪欲や恐怖によって不合理な決定を下すトレーダーを防ぐことができます.

自動化された実行: 戦略の論理はシンプルで直接的で,自動化された取引システムに適しています.これは,人為的な感情的な要因の影響を排除し,取引の一貫性と規律性を高めます.

市場変動に適応する この戦略は,特に波動的な市場環境に適しています. 急速な変化の市場では,短期的な逆転の機会を迅速に捉え,潜在的に高いリターンを実現できます.

柔軟性: 戦略のパラメータ (例えば,ギャップの値,ターゲットポイント数,およびポジション時間) は,異なる市場条件および個人のリスク好みに応じて調整され,非常に大きな柔軟性があります.

視覚化支援: 戦略は,ギャップや目標達成などの重要な情報をグラフにマークし,トレーダーが戦略のパフォーマンスをより良く理解し評価するのに役立ちます.

市場微細構造に基づいている: 策略は,市場開設時の価格行動と流動性の特性を利用する.この方法は,市場マイクロ構造理論と一致し,理論的な基礎がある.

資金の流れが変わりました. 比較的小さな収益目標を設定することで,戦略は短時間で収益を上げ,資金の使用効率を向上させることができます.

戦略リスク

偽の侵入リスク: すべての下方ギャップが反発を引き起こすわけではありません. いくつかの場合,価格がさらに下落し,戦略に大きな損失をもたらす可能性があります.

過剰取引: 高度な波動性のある市場では,戦略が頻繁に取引シグナルを誘発し,過剰取引と取引コストを増加させる可能性があります.

時間の危険性: 固定した平定時間 ((11時) は,潜在的利益の機会を逃すか,不利な時間点で平定を強制する可能性がある.

パラメータ感度: 策略の性能は,ハッチスリーブ値やターゲットポイント数などのパラメータ設定に大きく依存している.不適切なパラメータ設定は,策略の不良なパフォーマンスを引き起こす可能性があります.

市場の状況の変化: この戦略は特定の市場条件下でうまく機能するかもしれませんが,市場環境が変化すると失効する可能性があります.

流動性のリスク: 流動性の低い市場では,大きな空白の後,理想的な価格で取引を行うことが困難になり,滑り場のリスクが増加します.

逆走勢リスク: 戦略は本質的に反トレンドの取引であり,強いトレンドの市場では継続的な損失のリスクがあります.

単一戦略は 単一戦略に過度に依存すると,特に市場が大きく変化したときに,ポートフォリオがシステムリスクにさらされる可能性があります.

これらのリスクに対処するために,以下の措置を講じます.

- 他の技術指標 (RSI,ブリンズなど) と組み合わせて取引信号を確認する.

- 時間の制限ではなく,より柔軟なストップ・ロズ戦略を導入する.

- 変化する市場条件に適応するために,戦略のパラメータを定期的に回測し,最適化します.

- この戦略を単独ではなく,より大きな取引システムの一部として使用することを検討してください.

- リアルタイムの取引の前に,充分な模擬取引とリスク評価を行う.

戦略最適化の方向性

ダイナミック・ギャップの限界値: 現行の戦略は,固定されたギャップの値 ((150ポイント) を使用する.例えば,過去N日の平均実波幅 ((ATR) をベースにギャップの値を設定する.ダイナミックな値を使用することを検討することができます.これは,戦略を異なる市場サイクルの波動性にもっと適応させることができます.

知的障害: 動的ストップメカニズムを導入する.例えば,固定時間制限のみに頼るのではなく,市場の波動性やサポート/レジスタンスレベルに基づいてストップポイントを設定する.これは,潜在的な利益の機会を保持しながら,リスクをよりよく制御することができます.

多時間周期分析: より長い時間周期のトレンド分析と組み合わせて,全体的なトレンドが下向きであるときにのみ空白取引を実行する.これは,戦略の成功率を高め,強い上昇市場の中で頻繁に空白を避けることができます.

市場情勢を測るには 取引量,波動率などの指標を導入して市場情勢を量化する.市場情緒指標がオーバーセールシグナルを示している場合にのみ取引を実行することで,戦略の正確性を向上させることができる.

目標の設定を自作する: 現行の戦略は,固定50ポイントをターゲットとして使用する.市場の波動的な動向に応じて目標を調整し,高い波動期にはターゲットポイントを増加させ,低い波動期にはターゲットポイントを減少させることを考慮することができる.

部分的な平衡の仕組み: 特定の利益を達成した後に部分的なポジションを平らげて,残ったポジションを継続させるなど,分量的に平らげられる仕組みを導入する.これは,利益を保護しながら,大局を逃さないことができる.

タイムフィルター: 異なる時間帯の戦略のパフォーマンスを分析すると,特定の時間帯 (例えば,開設後最初の30分) の戦略がより効果的であることが判明する.特定の時間帯内でのみ取引を行うことを考慮することができます.

関連性分析: この戦略と他の資産や戦略の関連性を研究することで,より堅牢なポートフォリオを構築し,リスクを分散させることができます.

機械学習の最適化: 機械学習アルゴリズムを使用して,パラメータ選択と取引決定を最適化することで,戦略の適応性と性能を向上させることができます.

感情分析の統合: 市場ニュースとソーシャルメディアの感情分析を統合することを考えれば,大きなギャップの後の市場の反応を予測するのに役立ちます.

これらの最適化方向は,戦略の安定性,適応性,収益性を向上させるためのものです.しかし,あらゆる最適化を実行する前に,十分な反省と前向きなテストが行われ,改善が本当に期待された効果をもたらすことを確認する必要があります.

要約する

全面価格ギャップ短期トレンドキャピティング戦略は,価格ギャップに基づく短期取引方法であり,顕著な下方ギャップの後での潜在的反発の機会を捕捉することに焦点を当てています.この戦略は,明確な入場条件,固定収益目標および時間制限を設定し,リスクを制御しながら,市場の短期的な感情の変動を利用して利益を得ようとします.

戦略の主な優点は,明確な取引信号,厳格なリスク管理,自動化された実行能力である.それは,波動的な市場環境に特に適しており,短期的な価格変動を迅速に捉えることができる.しかし,戦略は,偽の突破,過度取引,パラメータの感受性などのリスクにも直面している.

戦略の有効性をさらに高めるために,ダイナミック・ギャップ・スローディング,インテリジェント・ストップダスト・メカニズム,マルチタイム・サイクル・アナリストなどの最適化方向の導入を考慮することができる.これらの改善は,戦略の適応性と安定性を強化することができる.

全体として,総合的な価格ギャップ短期トレンドキャピティング戦略は,市場の短期変動を利用するトレーダーにユニークな方法を提供します. しかし,すべての取引戦略と同様に,それは万能ではありません. 成功した適用には,市場の動態の深い理解,継続的な戦略の最適化,そして厳格なリスク管理が必要です.

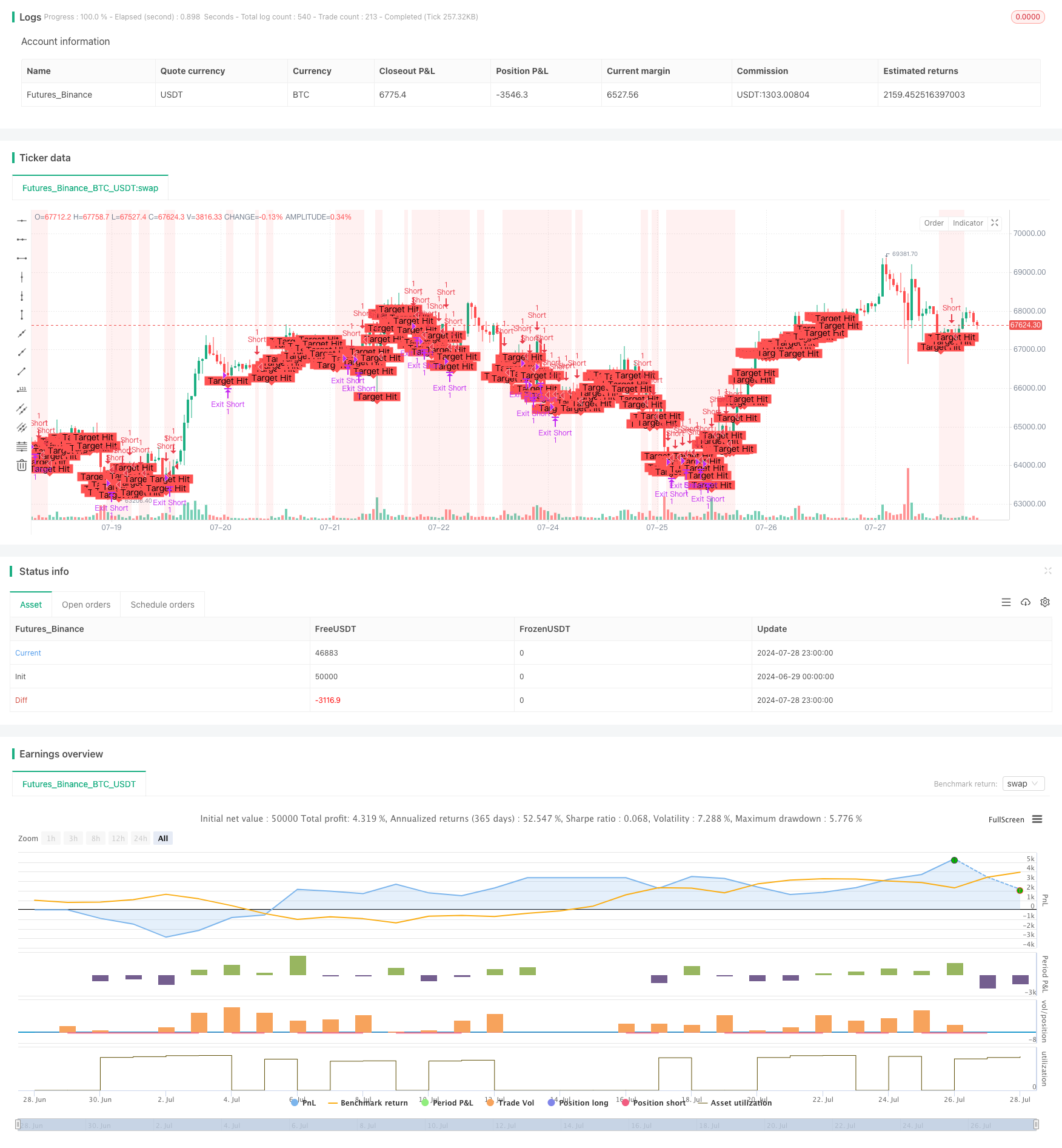

/*backtest

start: 2024-06-29 00:00:00

end: 2024-07-29 00:00:00

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=5

strategy("Gap Down Short Strategy", overlay=true)

// Input parameters

targetPoints = input.int(50, title="Target Points", minval=1)

gapThreshold = input.int(150, title="Gap Threshold (in points)", minval=0)

// Calculate gap

prevClose = request.security(syminfo.tickerid, "D", close[1])

gap = open - prevClose

gapDown = gap < -gapThreshold

// Strategy logic

var float entryPrice = na

var float targetPrice = na

var bool inPosition = false

var bool targetHit = false

if (gapDown and not inPosition)

entryPrice := open

targetPrice := entryPrice - targetPoints

inPosition := true

targetHit := false

if (inPosition)

if (low <= targetPrice)

targetHit := true

inPosition := false

if (time >= timestamp(year, month, dayofmonth, 11, 0))

inPosition := false

// Plotting

bgcolor(gapDown ? color.new(color.red, 90) : na)

plotshape(series=targetHit, location=location.belowbar, color=color.red, style=shape.labeldown, text="Target Hit", size=size.small)

// Strategy results

strategy.entry("Short", strategy.short, when=gapDown and not inPosition)

if (targetHit)

strategy.exit("Exit Short", from_entry="Short", limit=targetPrice)

if (time >= timestamp(year, month, dayofmonth, 11, 0) and inPosition)

strategy.close("Short")

// Display gap information

// plotchar(gapDown, char='↓', location=location.belowbar, color=color.red, size=size.small, title="Gap Down")

// plot(gap, title="Gap", color=color.blue)