概要

これは,NASDAQ 100 マイクロ・フューチャーズのために特別に設計された1日間の取引戦略である.戦略の核心は,トレンド確認として交差量加重平均価格 ((VWAP) を組み合わせた二均線システムを採用し,実際の波動幅 ((ATR) を利用してストップ・ローズ・ポジションを動的に調整する.この戦略は,資金の安全性を保ちながら,厳格なリスク制御と動的なポジション管理によって市場トレンドを捕捉する.

戦略原則

この戦略は、次のコアコンポーネントに基づいています。

- 信号システムは,9周期と21周期インデックスの移動平均 ((EMA) の交差を用いてトレンドの方向を識別する.短期平均線が長期平均線を上向きに横切ると多行信号が発生し,逆に空白信号が発生する.

- VWAPをトレンド確認指標として使用すると,価格がVWAPの上位で多ポジションを開く必要があり,VWAPの下位で空ポジションを開く必要があり,

- リスク管理システムはATRベースの動的ストップを使用し,多ポジションストップは2倍ATR,空ポジションは1.5倍ATRに設定されている.

- 利潤目標は非対称な設計を採用し,多ポジションは3:1の利回りリスク比,空ポジションは2:1の利回りリスク比を使用する.

- 移動止損と保本止損の仕組みが設定され,価格が目標利益の50%に達すると,止損点はコスト位に移動する.

戦略的優位性

- ダイナミックな適応性 - ATRによってストップと移動ストップのパラメータを調整し,戦略は異なる市場の変動環境に自動的に適応します.

- リスク管理が完ぺき - 取引リスクは1,500ドル以内で,最大週額損失は7,500ドルと設定されています.

- 不対称な収益設計 - 市場の特性を考慮して,多空戦略は,異なる収益リスク比率とポジションサイズを採用し,市場の現実状況により適合する.

- 多重確認メカニズム - EMAの交差とVWAPの確認を組み合わせて,偽突破信号を効果的に減らす.

- 完全なストップシステム - 固定ストップ,移動ストップ,保証ストップの3重保護を含む.

戦略リスク

- 振動市場リスク - 横盤振動市場では,均線交差信号が偽信号を多く発生させる可能性がある.

- スリップポイントリスク - 急速な状況では,実際の取引価格とシグナル価格に大きな偏差がある可能性があります.

- システムリスク - 市場の重大事件が発生すると,ストップ・ロスは失効する可能性があります.

- 過剰取引リスク - 頻繁にシグナルが出ると取引コストが上昇する可能性があります.

- 資金管理リスク - 初期資金が少ない場合,完全なポジション管理計画が効果的に実行できない可能性があります.

戦略最適化の方向性

- 取引量フィルターの導入 - 取引量確認メカニズムが追加され,取引量が条件を満たす場合にのみ取引が実行されます.

- タイムフィルタを最適化する - 特定の取引時間ウィンドウを追加することを検討し,波動が大きい開場と閉場を避ける.

- 動的調整パラメータ - 平均線周期とATR倍数を異なる市場状況に応じて自動的に調整できます.

- 市場情緒指標の増強 - 取引頻度とポジションのサイズを調整するためにVIXなどの変動率指標の導入.

- モバイル・ストップの改善 - より柔軟なモバイル・ストップ・アルゴリズムを設計し,トレンドの把握能力を向上させる.

要約する

この戦略は,均線システムとVWAPの組み合わせにより,堅牢なトレンド追跡システムを構築し,多層のリスク管理機構によって資金の安全性を保護している.この戦略の最大の特徴は,その適応性とリスク管理能力であり,ATRを通じて動的に各パラメータを調整することで,異なる市場環境で安定したパフォーマンスを維持することができる.この戦略は,日内取引のNASDAQ100マイクロフューチャーに特に適しているが,トレーダーがリスク制御の規則を厳格に執行し,市場の変化に応じてパラメータを調整する必要がある.

ストラテジーソースコード

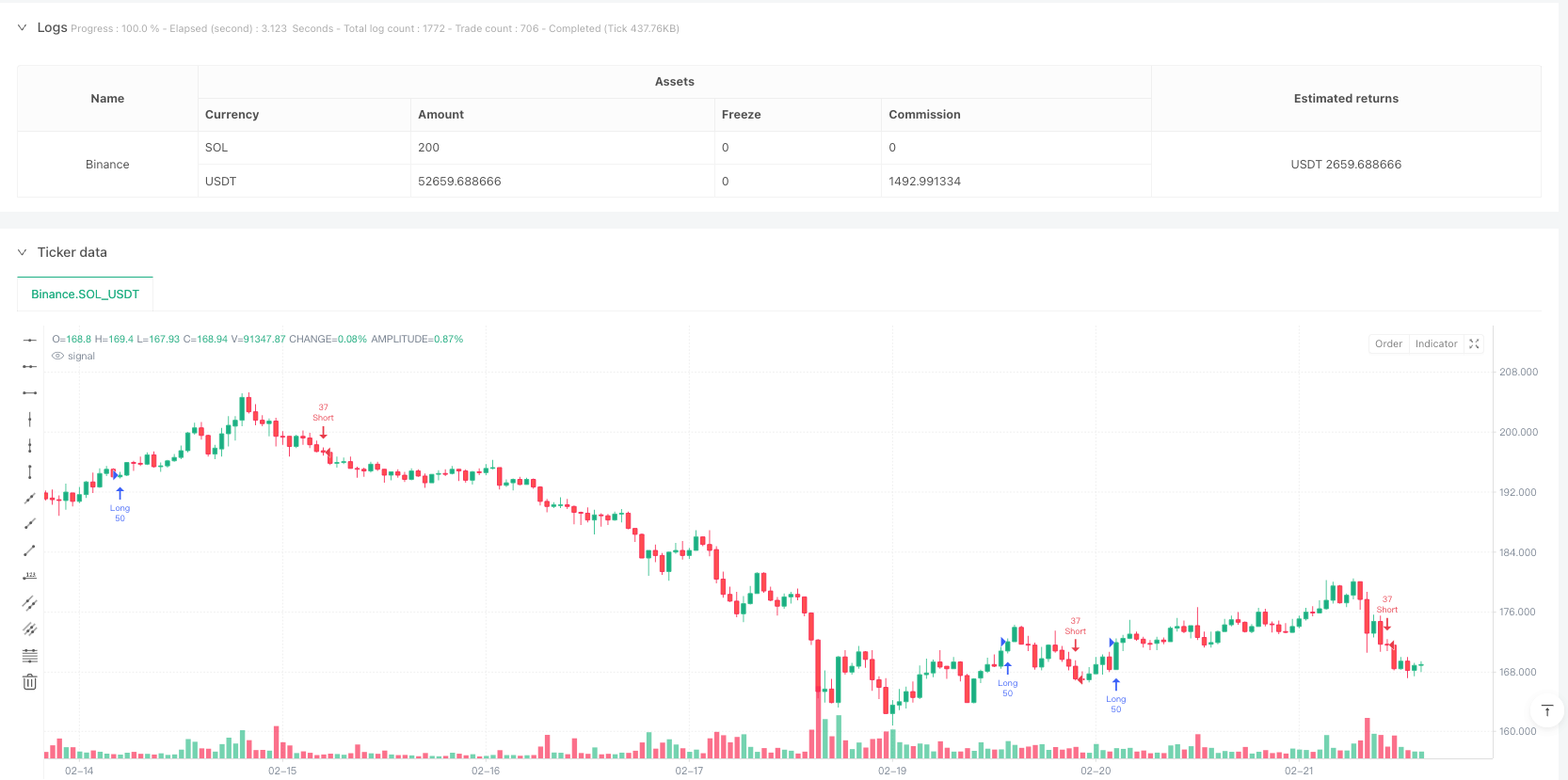

/*backtest

start: 2024-02-25 00:00:00

end: 2025-02-22 08:00:00

period: 1h

basePeriod: 1h

exchanges: [{"eid":"Binance","currency":"SOL_USDT"}]

*/

//@version=5

strategy("Nasdaq 100 Micro - Optimized Risk Management", overlay=true, default_qty_type=strategy.percent_of_equity, default_qty_value=100)

// === INPUTS ===

riskPerTrade = input(1500, title="Max Risk Per Trade ($)")

profitTarget = input(3000, title="Target Profit Per Trade ($)")

maxWeeklyLoss = input(7500, title="Max Weekly Loss ($)")

emaShort = input(9, title="Short EMA Period")

emaLong = input(21, title="Long EMA Period")

vwapEnabled = input(true, title="Use VWAP?")

contractSizeMax = input(50, title="Max Micro Contracts per Trade")

atrLength = input(14, title="ATR Length")

// === INDICATORS ===

emaFast = ta.ema(close, emaShort)

emaSlow = ta.ema(close, emaLong)

vwapLine = ta.vwap(close)

atrValue = ta.atr(atrLength)

// === CONDITIONS ===

// Long Entry: EMA Crossover + Above VWAP

longCondition = ta.crossover(emaFast, emaSlow) and (not vwapEnabled or close > vwapLine)

// Short Entry: EMA Crossunder + Below VWAP

shortCondition = ta.crossunder(emaFast, emaSlow) and (not vwapEnabled or close < vwapLine)

// Position Size Calculation (Adjusted for Shorts)

riskPerPoint = 5 // MNQ Micro Futures = $5 per point per contract

stopLossPointsLong = atrValue * 2 // More room for longs

stopLossPointsShort = atrValue * 1.5 // Tighter for shorts

contractsLong = math.min(contractSizeMax, math.floor(riskPerTrade / (stopLossPointsLong * riskPerPoint)))

contractsShort = math.min(math.floor(contractsLong * 0.75), contractSizeMax) // Shorts use 75% of long size

// Stop Loss & Take Profit

longSL = close - stopLossPointsLong

longTP = close + (stopLossPointsLong * 3) // 1:3 Risk-Reward for longs

shortSL = close + stopLossPointsShort

shortTP = close - (stopLossPointsShort * 2) // 1:2 Risk-Reward for shorts

// === BREAK-EVEN STOP MECHANISM ===

longBE = close + (stopLossPointsLong * 1.5) // If price moves 50% to TP, move SL to entry

shortBE = close - (stopLossPointsShort * 1) // More aggressive on shorts

// === TRAILING STOP LOGIC ===

trailStopLong = close - (atrValue * 1.5)

trailStopShort = close + (atrValue * 1)

// === EXECUTION ===

// Check for weekly loss limit

weeklyLoss = strategy.netprofit < -maxWeeklyLoss

if (longCondition and not weeklyLoss)

strategy.entry("Long", strategy.long, contractsLong)

strategy.exit("TakeProfitLong", from_entry="Long", limit=longTP, stop=longSL, trail_points=atrValue * 1.5, trail_offset=atrValue * 0.5)

strategy.exit("BreakEvenLong", from_entry="Long", stop=longBE, when=close >= longBE)

if (shortCondition and not weeklyLoss)

strategy.entry("Short", strategy.short, contractsShort)

strategy.exit("TakeProfitShort", from_entry="Short", limit=shortTP, stop=shortSL, trail_points=atrValue * 1, trail_offset=atrValue * 0.5)

strategy.exit("BreakEvenShort", from_entry="Short", stop=shortBE, when=close <= shortBE)

// === STOP TRADING IF WEEKLY LOSS EXCEEDED ===

if (weeklyLoss)

strategy.close_all()