概要

逆勢突破取引システムは,日線図に特化した長線取引戦略で,価格行動パターンの認識と波動率のフィルタリング機構を巧みに組み合わせている.その核心思想は,市場が連続して下落した後,潜在的な反転の機会を探し,波動率の条件を介して,市場が十分な動力を有することを保証するものである.この戦略は”,逆転思考”の方法で取引を行う.つまり,市場のパフォーマンスが弱いときに入場するが,十分な波動率がある場合にのみ実行し,反転信号が発生した後に退出する.

戦略原則

逆転突破取引システムの仕組みは以下の基本原理に基づいています.

入学条件:

- 価格行動が引き起こす: 市場が連続して3つの赤い柱を表示する際 (毎日閉盘価格が開盘価格より低い場合),システムは可能超売り状態として認識し,入札を準備する.

- 波動率のフィルター: 当時のATR (平均リアル波幅,デフォルト周期は12) が30日間のシンプル移動平均より大きい場合にのみ入場が許可される. これは,市場が取引をサポートするのに十分な波動性を確保する.

出場条件:

- 逆転信号: 3つの緑の柱が連続して現れるとき ((毎日の閉盘価格が開盘価格より高い),システムは上昇傾向が終わったと考えて,平仓を退出する.

- 時間制限: 市場条件に関係なく,最大取引持続時間 (デフォルトは22日) に到達した取引は,強制的に平仓されます. これは,停滞または不利な市場条件下でのリスク露出を制限するのに役立ちます.

- 出場条件は選択できる: 戦略は,3つの緑の柱”の出場条件を有効にするかどうかを選択するトレーダーを許可し,時間ベースの退出メカニズムを単独で使用することができます.

パラメータ設定:

- 最大取引期間: デフォルトで22日

- ATRサイクル: 既定の12日間

- 3つの緑の柱を使って出場:この出場条件を有効または無効に切り替えることができます.

コードには,取引の持続時間を計算するために入場柱のインデックスを記録し,取引終了後に関連する変数を再配置するなど,正確な取引ロジックを実現しています. さらに,戦略は,入場と出場シグナルのグラフィックマーキング,および現在のATRと30日平均の曲線などの可視化要素を提供し,トレーダーが直観的に分析できるようにしています.

戦略的優位性

この戦略は,コードを深く分析した結果,以下のような顕著な利点が示されています.

逆思考の論理戦略は反転思考を用い,市場が連続して下落した後に入場し,これは”パニック状態で買い”という古典的な取引の知恵に合致し,超売り反発の機会を捉えるのに役立ちます.

波動率フィルター: 現在のATRが30日移動平均より大きいことを要求することによって,戦略は,市場が十分に変動している場合にのみ取引することを保証し,波動が少ない整合市場での入場を回避します.

明確な出場メカニズム戦略は,逆転シグナルに基づく出場と時間に基づく出場の両方の出場メカニズムを提供し,トレーダーにリスクの柔軟な管理と長期間の取引の停滞を防ぐことができます.

パラメータのカスタマイズ性: 最大取引の持続時間,ATRサイクル,出場条件などの重要なパラメータは,異なる市場とトレーダーの好みに応じて調整できます.

リスク管理の内蔵: 最大取引持続時間設定は,市場が明確な出場シグナルを与えない場合でも,任意の取引のリスク暴露時間を強制的に制限します.

視覚的識別ツール戦略には,入場/出場シグナルのグラフィックマークとATR指標の可視化が含まれています.

シンプルで効果的概念はシンプルですが,戦略は価格行動と変動率の分析を組み合わせて,取引決定の質を高め,複雑な指標がもたらす可能性のある遅滞とパラメータの過度に適合の問題を回避します.

戦略リスク

この戦略は合理的に設計されていますが,コードを分析した結果,以下の潜在的なリスクが明らかになりました.

偽の突破の危険性市場が3日連続で下落したということは必ずしも逆転が迫っていることを意味するものではなく,市場が下落傾向を継続する可能性があるため,入場点は理想的ではない.

- 解決方法: 超売り状態を確認するために,RSI (相対的強弱指数) やランダムな指標などの追加の確認指標を追加することを検討してください.

変動リスク市場が不安定であることを意味し,取引の機会を提供する一方で,急激な価格変動のリスクを高めます.

- 解決方法: リスクと機会のバランスをとるため,より厳格なストップ・メカニズムを導入するか,変動率フィルターのパラメータを調整する.

タイムアウトの盲目さ固定日数に基づく退出は,市場の現在の状況を考慮せずに,有利な動きで早すぎる退出,または不利な動きで遅すぎる退出を引き起こす可能性があります.

- 解決方法: 移動ストップや価格レベルに基づく退出条件を考慮して,出場をより柔軟にしてください.

パラメータ感度: 戦略性能はATR周期,最大取引持続時間などのパラメータ選択に非常に敏感である可能性があります.

- 解決方法: 特定の市場条件に適した安定したパラメータの組み合わせを見つけるために,徹底したパラメータの最適化と反省を行う.

リスクの抑制の欠如市場が激しく波動する時に過大な損失を被る可能性がある.

- 解決方法: 固定パーセントまたはATR倍数に基づくストップ・メカニズムを追加する.

市場状況による: この戦略は,特定の市場条件 (例えば,高波動率の環境) で良好なパフォーマンスを発揮するかもしれないが,他の市場段階では不適切である.

- 解決方法: 市場状態フィルターを開発し,その戦略に適した市場条件でのみ取引を有効にします.

戦略最適化の方向性

コード分析に基づいて,この戦略の潜在的最適化方向は以下の通りです.

ATR フィルタを追加する:現在,固定30日ATR平均線を波動率参照として使用し,自調周期を使用して,市場状況の動向に応じてATR参照周期を調整することを考えることができます.これは,トレンド市場と整合市場において,理想のATR参照周期が異なる可能性があるため,異なる市場環境によりうまく適応することができます.

ダイナミクスの最大取引持続時間: 最大取引の持続時間は,市場の変動率またはトレンドの強さに応じて動的に調整され,強いトレンドの市場ではより長い保持時間を許可し,弱いトレンドの市場または収束市場ではポジション保持時間を短縮することができます.

ストップ・メカニズムの追加:ATR倍数に基づくストップ・ロスの設定を導入し,単一取引の最大損失を制限し,資金管理の効率性を高める.例えば,入場価格から現在のATR値の2倍を減算するストップ・ロスを設定することができる.

トレンドフィルターに組み込む: より広範なトレンドフィルター (例えば,より長い周期の移動平均) を追加し,大きなトレンドの方向のみで取引することを保証し,大きなトレンドの逆転を避ける.

入学条件の最適化: 入場信号を確認し,入場品質を改善するために,より複雑な価格モデルを使用するか,技術指標 (RSI,MACDなど) を組み合わせることを検討してください.

利益の部分封鎖を実現: 取引が一定利益レベルに達した後に,一部のポジションを平仓させ,利益の一部をロックし,潜在的なより大きな動きをキャッチするために残ったポジションを保持することができます.

トランザクションを検証する: 取引量をシグナル確認の追加条件として,例えば,連続した下落の日での取引量の漸進的な減少を要求する (売り手の動力が弱まる),これはより質の高い逆転の機会を示唆する可能性がある.

季節的な調整: 異なる市場季節 (月,四半期など) が戦略のパフォーマンスに与える影響を分析し,特定の期間中に戦略のパラメータを無効化または調整し,季節的効果に対応する.

要約する

逆勢突破取引システムは,価格行動パターンと波動率のフィルタリングを組み合わせた量化取引戦略で,市場が短期的な超売り後に反発するチャンスを捕捉することを目的としています.この戦略は,市場が連続して3日間下落し,波動率が平均より高いことを入場条件として要求し,明確な信号または時間に基づく出場機構を設定しながら,理論的には取引機会とリスク管理をバランスさせることができます.

戦略の主な優点は,そのシンプルで直感的な論理,内蔵されたリスク管理メカニズム,およびカスタマイズ可能なパラメータ設定であり,これは多種多様なトレーダーの好みと市場環境に適用できるようにする.しかしながら,この戦略は,偽の突破,波動率のリスク,パラメータの感受性などのチャレンジに直面し,確認指標の追加,ストップダストの実施,パラメータ設定の最適化などの方法で管理する必要がある.

戦略の安定性と適応性を強化するには,自主ATRフィルタを追加し,最大取引期間を動的に実現し,止損メカニズムを追加するなど,さらなる最適化を行う必要があります.最も重要なことは,トレーダーは,実際の展開の前に十分な反射とパラメータの最適化を行い,特定の市場条件下での戦略の有効性を確認し,個人のリスク耐性と投資目標に応じてパラメータを調整する必要があります.

この戦略は,技術分析とリスク管理の原則を組み合わせた価値ある量化取引の枠組みを提供し,市場逆転の機会を捕捉するための構造化された方法をトレーダーに提供します. それは,価格の行動と変動率を利用して取引システムを設計する方法を示しているだけでなく,成功する取引における出場戦略とリスク管理の重要性を強調しています.

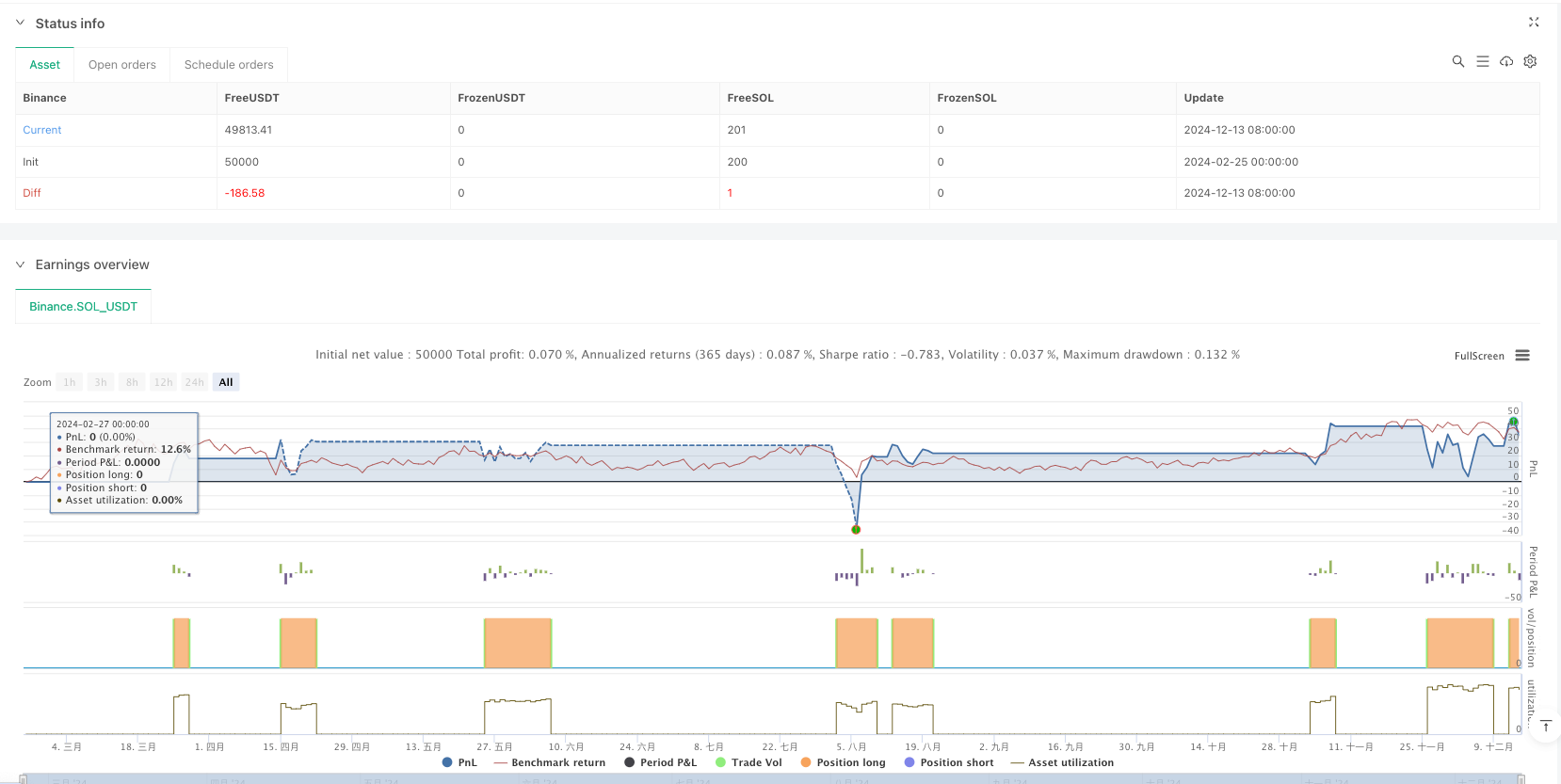

/*backtest

start: 2024-02-25 00:00:00

end: 2024-12-14 00:00:00

period: 1d

basePeriod: 1d

exchanges: [{"eid":"Binance","currency":"SOL_USDT"}]

*/

//@version=6

strategy("3 Red / 3 Green Strategy with Volatility Check", overlay=true, initial_capital=100000, currency=currency.USD)

// Input parameters

maxTradeDuration = input.int(title="Maximum Trade Duration (days)", defval=22, minval=1)

useGreenExit = input.bool(title="Use 3 Green Days Exit", defval=true, tooltip = "Exit condition: either 3 consecutive green days (if enabled) or if the trade duration reaches maxTradeDuration days.")

atrPeriod = input.int(title="ATR Period", defval=12, minval=0, step=1, tooltip="Use zero to disable ATR filter")

// Define red and green days based on open vs close prices

redDay = close < open

greenDay = close > open

// Conditions: 3 consecutive red days trigger an entry; 3 consecutive green days trigger an exit.

threeRed = redDay and redDay[1] and redDay[2]

threeGreen = greenDay and greenDay[1] and greenDay[2]

var float currentATR = 0.0

var float averageATR = 0.0

var bool atr_entry = true

// Calculate ATR and its 30-day average

if(atrPeriod>0)

currentATR := ta.atr(atrPeriod)

averageATR := ta.sma(currentATR, 30)

atr_entry := (currentATR > 0 and averageATR > 0) ? (currentATR > averageATR) : true

// Persistent variable to record the bar index when the trade is entered.

var int entryBarIndex = na

// Entry: When no position is open, 3 consecutive red days occur, and current ATR is above its 30-day average, enter a long trade.

if (strategy.position_size == 0 and threeRed and atr_entry)

strategy.entry("Long", strategy.long)

entryBarIndex := bar_index

// Compute trade duration in days using the absolute difference

tradeDuration = not na(entryBarIndex) ? math.abs(bar_index - entryBarIndex) : 0

// Exit condition: either 3 consecutive green days (if enabled) or if the trade duration reaches maxTradeDuration days.

exitCondition = (useGreenExit and threeGreen) or (tradeDuration >= maxTradeDuration)

if (strategy.position_size > 0 and exitCondition)

strategy.close("Long")

// Reset the entry bar index when a trade just closed.

if (strategy.position_size[1] > 0 and strategy.position_size == 0)

entryBarIndex := na

// Optional: Plot signals and ATR values for visual confirmation.

plotshape(threeRed, title="Entry Signal", location=location.belowbar, color=color.green, style=shape.triangleup, size=size.tiny)

plotshape(threeGreen, title="Green Exit Signal", location=location.abovebar, color=color.red, style=shape.triangledown, size=size.tiny)

plot(currentATR, title="Current ATR", color=color.blue)

plot(averageATR, title="30-Day Average ATR", color=color.orange)