概要

MomentumBreakout V1.2は,多指標確認システムとダイナミックポジション管理を組み合わせた量化取引戦略である.この戦略の核心設計理念は,複数の技術指標 ((EMA,RSI,MACD) を使って市場トレンドを協調的に確認し,価格が重要な位置を突破するときに介入し,ATRと連携してストップポジションを動的に調整し,トレンドの状況を効果的に把握する.この戦略は,口座の純額と波動率に基づいたインテリジェントポジションコントロールを採用し,同時にダイナミックなレバレッジ調整と時間退出機構を組み合わせ,資金活用率を最適化し,リスクの扉を制御する.この戦略は,多方向の二方向取引を同時にサポートし,異なる市場環境に適応し,特に明確なトレンドの状況で短期間の価格突破の機会を捉えるのに適しています.

戦略原則

MomentumBreakout V1.2の戦略は,複数の指標の確認システムと厳格なリスク管理機構に基づいて動作する.その核心取引ロジックは次のとおりです.

多指標の傾向確認:

- 戦略は,高速EMA ((15サイクル) と遅いEMA ((40サイクル) を利用して,基礎トレンド判断の枠組みを構築する.

- 1時間サイクルのRSIとMACDの指標を補足確認として導入し,偽の突破信号を減らす

- 多頭入場要件:価格が急速EMAを横断し,そして急速EMA>遅いEMA,1時間RSI>50,1時間MACDは看板状態で,価格は20周期SMA上にある

- 空頭入場要件:価格の下のスローペースEMA,および急速EMA<スローペースEMA,ATR変動率上昇

ダイナミックなポジション管理:

- 口座の純額,設定されたリスク比率,ATRの変動率に基づいて各取引のポジションサイズを計算する

- 公式によって:*リスクの割合) / (1.2*ATR) が基本ポジションを決定する.

- 動的にレバレッジ倍数調整,設定された最大ベースレバレッジ (デフォルトの5倍) と,市場の変動に応じてレバレッジを自動的に低下させ,リスクを制御する

スマート・ストーブ・システム:

- 初期ストップは,入場価格±1.2倍ATR ((多頭は下,空頭は上) と設定されています.

- ATRのストップ追跡メカニズムを使用し,価格が有利な方向に移動すると,ストップラインはATRの0.5倍の距離で調整されます.

- このデザインは利潤を保ち,価格の変動に十分な余地を与えています.

時間制限で退出:

- 最大保有時間設定 (デフォルト 72 K ラインで,10 分周期で約 12 時間)

- 設定周期を超えた自動平仓,長期にわたる市場リスクへの露出を避ける

取引費用の考慮:

- 取引手数料を戦略計算に含め,0.1%に設定する

- 双方向の[入場・出場]費用を考慮し,反測結果を実際の取引環境に近いものにする.

戦略的優位性

この戦略は,MomentumBreakout V1.2の戦略コードを詳細に分析し,多くの利点を示しています.

多次元トレンド確認: 異なる時間周期 ((10分と1時間) を組み合わせた複数の技術指標 ((EMA,RSI,MACD) を組み合わせて,立体トレンド判断システムを形成し,偽突破信号を効果的に軽減し,入場品質を向上させる.

スマートリスク管理: 取引リスクは,口座の純資産の固定比率 (デフォルト0.5%) に制限され,単一の取引の損失が口座に重大な影響を及ぼさないことを保証し,資金の長期にわたる安定した成長を実現します.

変動率は自律的に調整されるATR指数に基づいてポジションサイズとレバレッジ倍数を動的に調整し,高波動市場ではリスクの隙間を自動的に削減し,低波動市場では資金活用率を適度に高め”,順位に沿った”波動率管理を実現します.

多層の防犯対策: 初期固定ストップとダイナミック・トラッキング・ストップの組み合わせにより,最大限の損失を制限するだけでなく,価格が有利に移動するにつれて,利益の一部をロックして,過剰な撤収を避けることができます.

時間の制限強制時間退出メカニズムにより,資金が長期にわたって1つの取引に閉じ込められることを回避し,資金の利用効率を向上させ,過度の市場リスクへの露出を防止する.

全パラメータのカスタマイズ: すべての重要なパラメータ (EMAサイクル,ATR設定,リスクパーセント,レバレッジ倍数,ポジション保持時間など) は,入力インターフェースで調整され,戦略が異なる市場環境と個人のリスク好みに適応できるようにします.

双方向の取引能力: 複数頭と空頭戦略を同時にサポートし,異なる市場動向で取引機会を探し出すことができ,単方向戦略に比べてより強い適応性を持っています.

戦略リスク

Momentum Breakout V1.2では,複数のリスク管理を考慮して戦略が設計されていますが,以下の潜在的なリスクがあります.

不安定な市場のリスクこの戦略は,トレンド追跡とブレイクアイデアに基づいて設計されており,明確な方向性がない振動的な市場で頻繁に偽のブレイクシグナルが生じ,連続したストープアウトを導いて”ストープサイクル”を形成する可能性があります.

- 解決策: 波動率フィルターを追加し,高波動のトレンドのない市場を特定したときに一時的にレバレッジを下げたり,取引を一時停止したりすることを検討できます.

極端な状況のリスク市場暴落や暴走などの極端な状況では,価格がストップ・プライスを直接跳ね越えて,実際のストップ・プライスが予想以上の損失を発生させるため,予想よりもはるかに低い (多頭) または予想以上の (空頭) ストップ・プライスを発生させる可能性があります.

- 解決策:最大許容される損失率を設定するか,変動率に基づく動的リスク調整メカニズムを導入することを検討する.

指数に遅れをとるリスク:すべての技術指標は本質的に遅滞性がある,特にEMAやMACDのような均線型の指標は,入場タイムが遅れて,一部の行情を逃す可能性があります.

- 解決方法: 確認の補助手段として,先見性指標 (価格構造,取引量分析など) を導入することを検討する.

パラメータ最適化トラップ: 過去データに対する過剰な最適化パラメータは”,過適合”の問題を引き起こし,戦略が実盤取引で十分に反省できない可能性があります.

- 解決方法: 異なる市場環境を含む多様なテストデータセットを採用し,極限最適化ではなく,パラメータを比較的安定的に維持する.

リスクが大きくなる: 戦略は動的レバレッジ調整メカニズムを設計しているが,基本レバレッジ設定は,継続的に不利な状況で損失を拡大する可能性がある.

- 解決策: ベースレバレッジ設定を下げるか,連続損失制限器を追加して,連続損失の終了後にリスクのを自動的に低減する.

退出のタイミングの二面性固定時間での退出は,リスクの露出を抑制するのに役立ちますが,強いトレンドでは利益のある取引を早めに終了させることもあります.

- 解決方法: 利潤目標とトレンドの強さに基づいて,ポジション保持時間を動的に調整することを考慮する.

戦略最適化の方向性

Momentum Breakout V1.2 の戦略コードを詳しく分析した結果,以下のいくつかの可能性のある最適化方向が示されています.

変動率状態分類:波動率の周期的分析を導入し,市場を”トレンド型”と”震動型”の2つの状態に分割し,異なる状態の動向に合わせて戦略パラメータを調整します.これは,戦略が異なる市場環境にうまく適応し,震動市場における偽信号を減らすのに役立ちます.

複数の時間周期の協同化:現在の多時間周期の枠組みを拡張し,より長い周期 (例えば4時間または日線) のトレンド確認を追加し,三層の時間周期の協調システムを構築し,トレンド判断の安定性と信頼性を向上させる.

交付量確認メカニズム取引量指標をブレイク確認システムに組み込み,価格のブレイクが取引量強化に伴うように要求することで,より潜在的真のブレイクを識別するのに役立ちます.

ダイナミックタイムアウト:現在の固定時間退出メカニズムをトレンドの強さと利益の表现に基づくダイナミックな退出システムにアップグレードし,強いトレンドではポジション保持時間を延長し,弱いトレンドでは取引を早期に終了させる.

機械学習の最適化: 市場環境とブレーク品質を動的に評価するためのシンプルな機械学習アルゴリズムを導入し,パラメータの自己適応調整を実現し,人為的干渉を軽減し,戦略の適応性を向上させる.

制御最適化を取り消す: 口座の純資産撤収に基づくリスク管理機構の追加,口座が連続的な損失を被ったり,特定の撤収比率に達した場合,市場環境が改善されるまで,自動的にリスクの穴を開くか,取引を停止する.

資金管理のアップグレード:ケリー公式に基づくダイナミックな資金管理システムを導入し,歴史上の勝率と利益比率に基づいて,それぞれの取引のリスク比率を動的に調整し,長期の資金成長率を最大化する.

パラメータの自在化: EMA周期,ATR倍数などの重要なパラメータを,最近の市場変動特性の動態に応じて調整し,戦略の自適性向上させるためのパラメータ自適化モジュールを開発する.

要約する

MomentumBreakout V1.2は,多指標確認システム,ダイナミックポジション管理,インテリジェント・ストップ・メカニズムを組み合わせた総合的な量化取引戦略である.EMA,RSI,MACDなどの技術指標の協同確認により,この戦略は,価格突破の機会を効果的に識別することができる.ATRベースのダイナミックポジション計算とストップ・メカニズムを追跡することにより,資金のリスクを精密に制御することができる.同時に,時間制約された退出とダイナミック・レバレッジの調整により,利益の可能性とリスクの隙間をバランスにします.

この戦略は,明確な方向性のあるトレンド市場で動作するのに特に適しており,多空対向捕獲の短期的な価格突破の機会を捉えることができます.しかし,トレンドのない振動的な市場では,偽の突破と頻繁な止損の課題に直面する可能性があります.将来の最適化は,市場環境の分類,多時間周期の協調性,取引量確認およびダイナミックパラメータの調整などの方向に重点を置くことができ,戦略の適応性と安定性をさらに高めることができます.

全体として,MomentumBreakout V1.2は,構造が明確で,論理が厳格な量化取引の枠組みを提供し,実際の取引に直接適用でき,より複雑な取引システムの基礎モジュールとして使用でき,高い実用価値と拡張可能性を持っています.

/*backtest

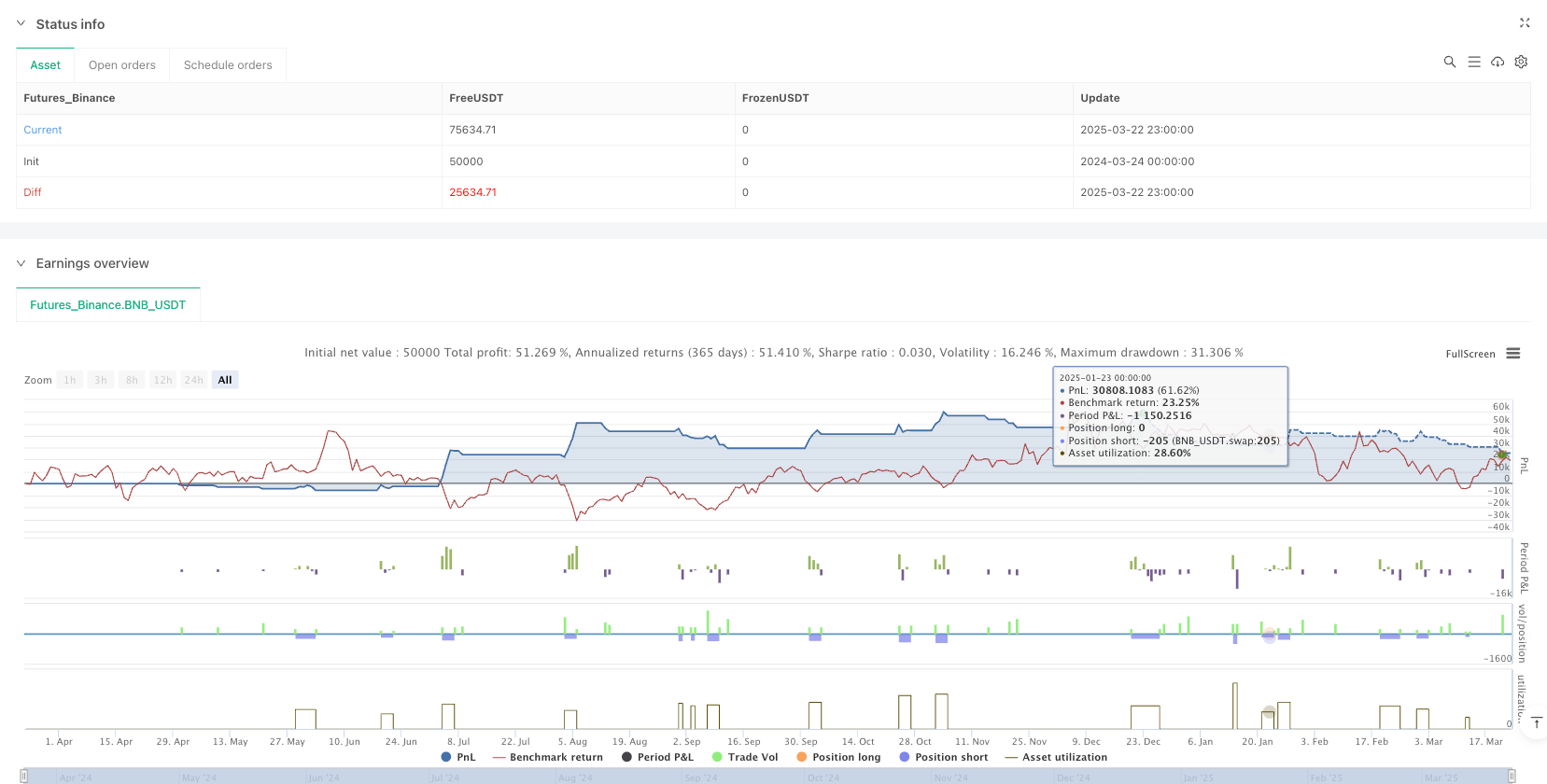

start: 2024-03-24 00:00:00

end: 2025-03-23 00:00:00

period: 1h

basePeriod: 1h

exchanges: [{"eid":"Futures_Binance","currency":"BNB_USDT"}]

*/

//@version=6

strategy("MomentumBreakout V1.2 - DOGE/USDT", overlay=true, margin_long=20, margin_short=20)

// === Core Parameters ===

emaFast = input.int(15, "Fast EMA Length", minval=10, maxval=50)

emaSlow = input.int(40, "Slow EMA Length", minval=20, maxval=100)

atrPeriod = input.int(14, "ATR Period", minval=1, maxval=50)

riskPct = input.float(0.5, "Risk Per Trade (%)", minval=0.1, maxval=5.0, step=0.1)

baseLeverage = input.float(5.0, "Base Leverage", minval=1.0, maxval=20.0, step=0.5)

feeRate = input.float(0.1, "Fee Rate (%)", minval=0.0, maxval=1.0, step=0.01)

maxHoldBars = input.int(72, "Max Hold Bars (12H)", minval=1, maxval=1000)

rsiPeriod = input.int(14, "RSI Period", minval=5, maxval=50)

macdFast = input.int(12, "MACD Fast Length", minval=5, maxval=50)

macdSlow = input.int(26, "MACD Slow Length", minval=5, maxval=50)

macdSignal = input.int(9, "MACD Signal Length", minval=1, maxval=50)

// === Calculate Indicators ===

// EMA (10m)

emaFastValue = ta.ema(close, emaFast)

emaSlowValue = ta.ema(close, emaSlow)

// ATR

atrValue = ta.atr(atrPeriod)

// RSI (10m and 1H)

rsiValue = ta.rsi(close, rsiPeriod)

rsiValue_1h = request.security(syminfo.tickerid, "60", ta.rsi(close, rsiPeriod)[1], barmerge.gaps_off)

// MACD (1H)

[macdLine_1h, signalLine_1h, _] = request.security(syminfo.tickerid, "60", ta.macd(close, macdFast, macdSlow, macdSignal), barmerge.gaps_off)

macdLine_1h := macdLine_1h[1]

signalLine_1h := signalLine_1h[1]

// Trend Confirmation

trendUp_1h = emaFastValue > emaSlowValue and rsiValue_1h > 50 and macdLine_1h > signalLine_1h

trendDown_1h = emaFastValue < emaSlowValue

breakoutLong = ta.crossover(close, emaFastValue) and trendUp_1h and close > ta.sma(close, 20) and not na(emaFastValue)

breakoutShort = ta.crossunder(close, emaSlowValue) and trendDown_1h and atrValue > ta.sma(atrValue, 14) and not na(emaSlowValue)

noActivePosition = strategy.position_size == 0

// === Dynamic Position Sizing ===

equity = strategy.equity

riskAmount = equity * (riskPct / 100)

stopDistance = atrValue * 1.2 // Tightened to 1.2x ATR

leverage = baseLeverage * math.min(1.0, 1.0 / (atrValue / close))

positionSize = math.round((riskAmount / stopDistance) * leverage)

// === Trailing Stop ===

var float longStopPrice = 0.0

var float shortStopPrice = 0.0

var int entryBarIndex = 0

if breakoutLong

longStopPrice := close - (atrValue * 1.2)

entryBarIndex := bar_index

if breakoutShort

shortStopPrice := close + (atrValue * 1.2)

entryBarIndex := bar_index

if strategy.position_size > 0

longStopPrice := math.max(longStopPrice, close - (atrValue * 0.5))

if strategy.position_size < 0

shortStopPrice := math.min(shortStopPrice, close + (atrValue * 0.5))

// === Time-based Exit ===

barsSinceEntry = bar_index - entryBarIndex

if strategy.position_size != 0 and barsSinceEntry >= maxHoldBars

strategy.close_all(comment="Time Exit")

// === Strategy Execution ===

if breakoutLong and noActivePosition

strategy.entry("Long", strategy.long, qty=positionSize)

strategy.exit("Long Exit", "Long", stop=longStopPrice, qty_percent=100, comment="Long Exit")

if breakoutShort and noActivePosition

strategy.entry("Short", strategy.short, qty=positionSize)

strategy.exit("Short Exit", "Short", stop=shortStopPrice, qty_percent=100, comment="Short Exit")

// === Fee Calculation ===

feeCost = positionSize * close * (feeRate / 100) * 2