概要

類似の長方形の高さパターンの量化戦略は,価格変動特性をベースにした取引システムで,市場における類似の高さの長方形形状を識別することで,潜在的な取引機会を捉える.戦略の核心は,価格変動幅の類似のパターンを探し,RSI指標,取引量確認,および動的に調整されたストップ・ローズを組み合わせて,リスクを管理し,取引結果を最適化することです.この戦略は,価格の高さの比例関係を正確に計算することによって,様々な取引品に適用され,トレーダーに,可能性のあるトレンド反転または継続信号を識別するための体系的な方法を提供します.

戦略原則

この戦略の核心となる原理は,価格の形状の幾何学的な特性の分析に基づいている.

高度パターンの認識戦略は,主に2種類の高度パターン - 主要高度 ((ユーザーによって定義された価格のパーセント) と回帰高度 ((同様にユーザーによって定義されたより小さなパーセント) に焦点を当てている.システムは,異なる市場条件に合わせてこれらの高度値を動的に計算する.

多様性検知:

- 牛市モデル:底部形成の後に特定の高値上昇の形状を識別する

- 熊市モデル: トップが形成された後に特定の高さで下落した形状を識別する

- 牛市反動:上昇傾向の中で特定の幅の反動を識別する

- 熊市反調:下落傾向の中で特定の幅の反転を識別する

パラメータ最適化:

- 振り返り周期 (lookbackPeriod):分析される歴史データの範囲を決定する

- パターンの幅制限:最小と最大幅のパラメータで形状を制御する時間帯

- 高さマッチング容量差:実際の高さと理想的な高さの20%の偏差を許容し,パターン認識の柔軟性を増やす

技術指標のフィルター:

- RSI指標:RSIを選択的に使用して,超買い超売りレベルを過濾し,取引信号をフィルターします.

- 取引量確認:取引量が平均より高い場合にのみ有効である取引信号を選択的に要求する

入場・出場戦略:

- 入場シグナル:牛市モードまたは牛市逆走が検出されたときに多額で,熊市モードまたは熊市逆走が検出されたときに空白

- 退出戦略:回帰高度設定のストップ・ロスを使用し,主要高度設定のストップ・ストップを使用し,リスク・リターン比率を明確に形成する取引システム

戦略的優位性

この戦略は,コードの深部分析により,以下の顕著な利点が示されています.

客観的な信号生成機構: 数学的な計算と明確に定義された幾何学的な関係に基づいた,主観的な判断の影響が減り,取引決定がより体系的で一致する.

市場条件に適応する戦略は,平均価格のパーセントとして高度パラメータを計算することによって,異なる価格区間と波動的な市場環境に自動的に適応することができます.

多次元確認メカニズム形状認識,RSI指標,取引量分析を組み合わせ,低品質の取引信号をフィルターするのに役立つ複数のレベルの信号確認を提供します.

明確なリスク管理の枠組み: 各取引には,事前に定義されたストップ・ロスとストップ・ストップの位置があり,トレーダーがリスクをコントロールし,リスクとリターン比率を一貫して維持するのに役立ちます.

ビジュアルアシスタント: 図に矩形とラベルを描き,認識された取引パターンを直視的に表示し,トレーダーが信号を理解し,検証できるようにする.

パラメータ化設計: 戦略は,特定の市場条件と個人リスクの好みに応じて最適化できるように,複数の調整可能なパラメータを提供します.

複数のパターンを認識する取引の入場ポイントを多く提供するために,主要トレンドの形成を認識するだけでなく,トレンドの逆転の機会を捉えることができます.

戦略リスク

この戦略には多くの利点がありますが,以下の潜在的なリスクがあります.

パラメータ感度策略のパフォーマンスはパラメータ設定に大きく依存し,不適切なパラメータは過剰取引や重要な信号を逃す可能性があります. 解決策は,歴史を振り返って最適なパラメータの組み合わせを探し,パラメータの有効性を定期的に再評価することです.

偽の突破の危険性: 市場が予想パターンに似た形状を形成し,その後逆転し,誤ったシグナルを引き起こす可能性がある. 閉店価格の確認を待つか,他の指標と組み合わせてクロス検証を行うなどの確認メカニズムを追加することを提案する.

固定パーセントの制限: 固定パーセント計算高度を使用することは,波動性急激に変化する市場には適用されない可能性があります.ATRまたは歴史的変動率に基づくダイナミック高度計算方法の導入を考慮することができます.

計算密集型処理: 策略は複数のループと条件判断を伴うため,大量のデータを処理する際に性能上の問題を引き起こす可能性がある.コード構造を最適化したり,特定の計算ステップを簡素化したりすると,実行効率が向上する.

トレンド判断の簡素化: 現行のトレンド判断は,移動平均の単純な比較のみに基づいており,複雑な市場構造を正確に捉えることができない可能性があります. より複雑なトレンド識別アルゴリズムを統合して,正確性を向上させることを検討してください.

ストップダメージストップ静態設定: 固定使用回調高度と主要高度が止損とストップとして柔軟に機能しない場合がある.市場の波動性またはサポートレジスタンス位に基づく動的止損ストップの導入が可能である.

戦略最適化の方向性

コード解析を基に,この戦略の最適化方向は以下の通りです.

動態参数調整: 適応パラメータのメカニズムを導入し,市場の変動と取引周期に応じて高度パーセントとパターン幅のパラメータを自動的に調整する.

増加傾向確認: 多周期的なトレンド分析,ブリン帯域幅の変化,または方向移動指数 (DMI) のようなより複雑なトレンド識別方法を統合して,トレンド判断の正確性を向上させる.

信号のフィルタリングを最適化: 価格と移動平均の位置関係,多周期RSI一致性分析,または取引量分布特性のような追加のフィルター条件を導入し,偽信号を減らす.

評価の改善について戦略のパフォーマンスを全体的に評価し,パラメータの最適化を導くために,最大撤回,シャープ比率,損益因子などのより包括的な戦略評価指標を追加する.

適応の停止メカニズムリスク管理の有効性を高めるため,固定リコール高度を使用する代わりに,ATRまたは最近の変動動向に基づいてストップレベルを調整する.

市場環境分析を統合する: 市場環境の分類機能を追加し,異なる市場状態 (例えば,高波動性,低波動性,強い傾向または区間振動) の下で異なるパラメータ設定または取引ロジックを使用します.

実行効率を最適化する: パターン認識アルゴリズムを再構築し,パネルのループと重複計算を削減し,リアルタイム環境で戦略の実行速度を向上させる.

フィルタリング時間を追加: 時間に基づくフィルタリング条件を追加し,市場開盤,閉盤,重要なニュースリリースなどの波動が激しい時期を回避し,信号の質を向上させる.

要約する

類似の長方形高度パターンの量化戦略は,価格変動の幾何学的特性を精密に定義し,識別することによって取引機会を捉えるユニークな技術分析方法である.その核心的な革新は,抽象的なグラフパターンを量化可能な数学関係に変換し,技術指標と組み合わせて複数の確認を行うことである.戦略は,入場信号,リスク管理の生成,グラフィカル表示を含む完全な取引枠組みを提供し,システム化された取引方法を追求するトレーダーに適している.

この戦略は,市場を分析するための新しい視点を提供していますが,その効果は,パラメータの最適化と市場の適応性に大きく依存しています.この戦略は,シグナルフィルタリング機構の継続的な改善,トレンド判断の正確性の強化,リスク管理の最適化の方法によって,トレーダーのツールキットに有効なツールになる可能性があります.最も重要なことに,トレーダーは,実物化する前に,十分な歴史の裏付けと模擬取引を行い,戦略が個人の取引スタイルとリスク承受能力と一致していることを確認する必要があります.

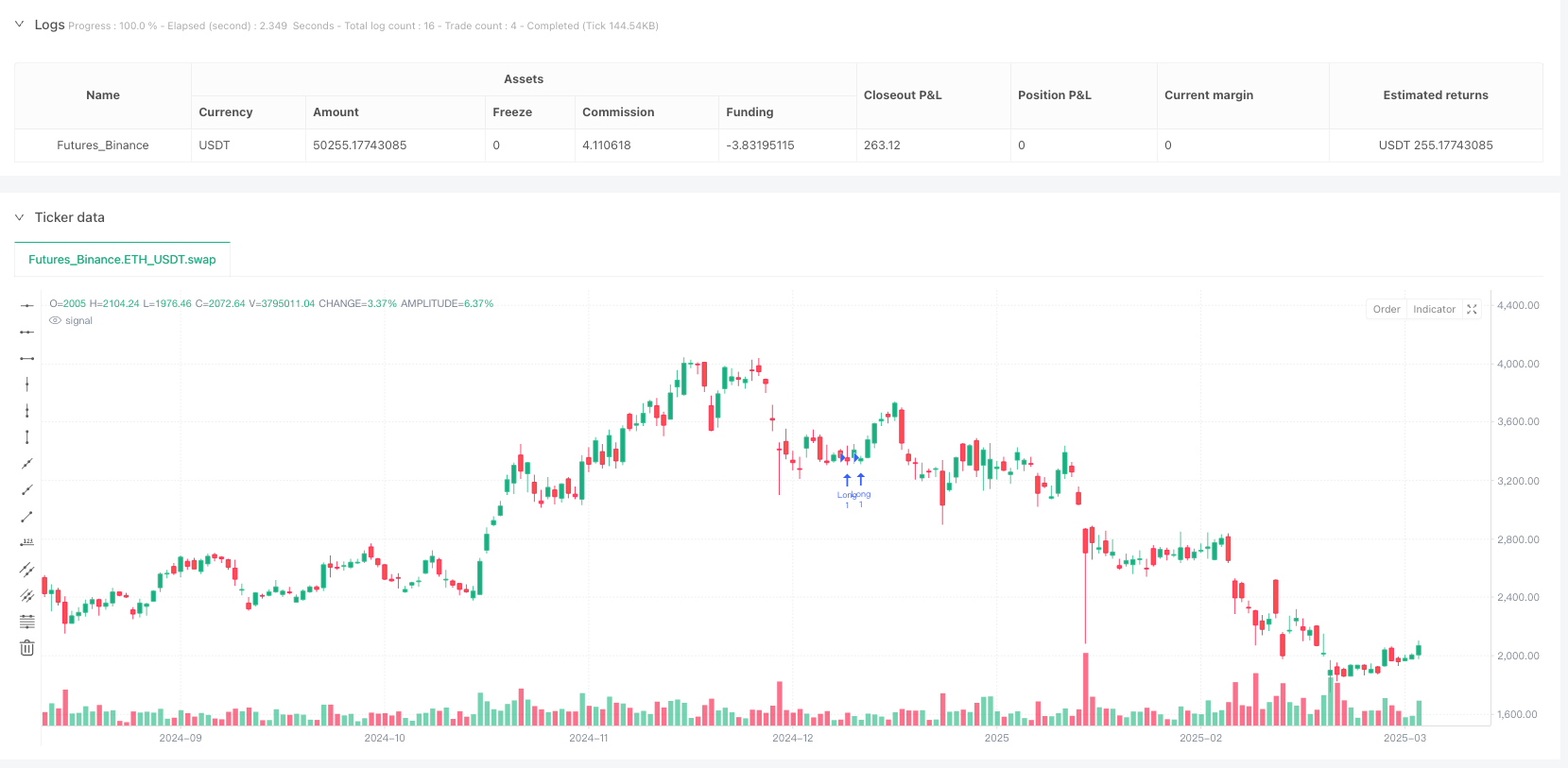

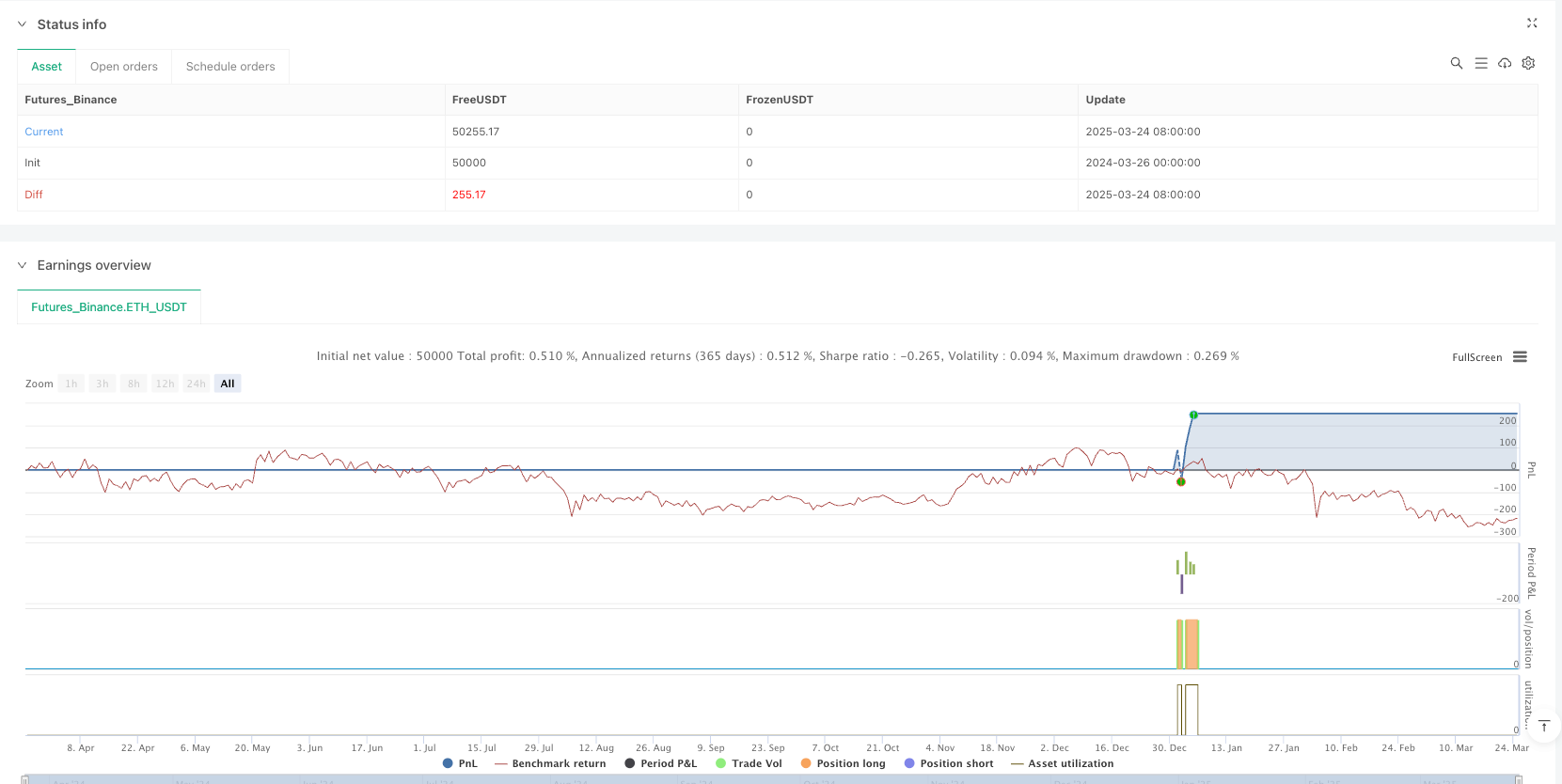

/*backtest

start: 2024-03-26 00:00:00

end: 2025-03-25 00:00:00

period: 1d

basePeriod: 1d

exchanges: [{"eid":"Futures_Binance","currency":"ETH_USDT"}]

*/

//@version=5

strategy("Similar Rectangle Heights - Strategy", overlay=true)

// Strategy parameters

lookbackPeriod = input.int(45, "Analysis period", minval=10)

primaryHeightPercent = input.float(5.0, "Primary height (% of price)", minval=0.5, maxval=20.0, step=0.5)

correctionHeightPercent = input.float(2.2, "Correction height (% of price)", minval=0.5, maxval=10.0, step=0.5)

minPatternBars = input.int(5, "Minimum pattern width (candles)", minval=3)

maxPatternBars = input.int(14, "Maximum pattern width (candles)", minval=5)

useVolume = input.bool(false, "Include volume")

useRSI = input.bool(true, "Include RSI")

rsiPeriod = input.int(23, "RSI period", minval=5)

rsiOverbought = input.int(55, "RSI overbought level", minval=50, maxval=90)

rsiOversold = input.int(50, "RSI oversold level", minval=10, maxval=50)

// Calculate primary height and correction height in price points

avgPrice = ta.sma(close, lookbackPeriod)

primaryHeight = avgPrice * primaryHeightPercent / 100

correctionHeight = avgPrice * correctionHeightPercent / 100

// Calculate RSI

rsi = ta.rsi(close, rsiPeriod)

// Function to detect a bullish pattern

bullishPattern(idx) =>

// Check if there is a low followed by a rise of a specified height

lowestLow = ta.lowest(low, minPatternBars)[idx]

highAfterLow = ta.highest(high, minPatternBars)[idx]

patternHeight = highAfterLow - lowestLow

// Check if pattern height matches the primary height

heightMatch = math.abs(patternHeight - primaryHeight) <= primaryHeight * 0.2

// Check if pattern width is within range

patternWidth = 0

for i = 0 to maxPatternBars - 1

if idx + i < lookbackPeriod and low[idx + i] == lowestLow

for j = i to maxPatternBars - 1

if idx + j < lookbackPeriod and high[idx + j] == highAfterLow

patternWidth := j - i + 1

break

break

widthMatch = patternWidth >= minPatternBars and patternWidth <= maxPatternBars

// Check volume and RSI conditions

volumeCondition = not useVolume or volume > ta.sma(volume, lookbackPeriod)

rsiCondition = not useRSI or rsi[idx] < rsiOversold

// Return true if all conditions are met

heightMatch and widthMatch and volumeCondition and rsiCondition

// Function to detect a bearish pattern

bearishPattern(idx) =>

// Check if there is a high followed by a drop of a specified height

highestHigh = ta.highest(high, minPatternBars)[idx]

lowAfterHigh = ta.lowest(low, minPatternBars)[idx]

patternHeight = highestHigh - lowAfterHigh

// Check if pattern height matches the primary height

heightMatch = math.abs(patternHeight - primaryHeight) <= primaryHeight * 0.2

// Check if pattern width is within range

patternWidth = 0

for i = 0 to maxPatternBars - 1

if idx + i < lookbackPeriod and high[idx + i] == highestHigh

for j = i to maxPatternBars - 1

if idx + j < lookbackPeriod and low[idx + j] == lowAfterHigh

patternWidth := j - i + 1

break

break

widthMatch = patternWidth >= minPatternBars and patternWidth <= maxPatternBars

// Check volume and RSI conditions

volumeCondition = not useVolume or volume > ta.sma(volume, lookbackPeriod)

rsiCondition = not useRSI or rsi[idx] > rsiOverbought

// Return true if all conditions are met

heightMatch and widthMatch and volumeCondition and rsiCondition

// Function to detect a bullish correction in an uptrend

bullishCorrection(idx) =>

// Check if there is a pullback of correction height after a rise

highBeforeCorrection = ta.highest(high, minPatternBars)[idx]

lowDuringCorrection = ta.lowest(low, minPatternBars)[idx]

correctionSize = highBeforeCorrection - lowDuringCorrection

// Check if correction height matches expected height

heightMatch = math.abs(correctionSize - correctionHeight) <= correctionHeight * 0.2

// Check if correction width is within range

correctionWidth = 0

for i = 0 to maxPatternBars - 1

if idx + i < lookbackPeriod and high[idx + i] == highBeforeCorrection

for j = i to maxPatternBars - 1

if idx + j < lookbackPeriod and low[idx + j] == lowDuringCorrection

correctionWidth := j - i + 1

break

break

widthMatch = correctionWidth >= minPatternBars / 2 and correctionWidth <= maxPatternBars / 2

// Check if we are in an uptrend

uptrend = ta.sma(close, lookbackPeriod)[idx] > ta.sma(close, lookbackPeriod)[idx + minPatternBars]

// Return true if all conditions are met

heightMatch and widthMatch and uptrend

// Function to detect a bearish correction in a downtrend

bearishCorrection(idx) =>

// Check if there is a pullback of correction height after a drop

lowBeforeCorrection = ta.lowest(low, minPatternBars)[idx]

highDuringCorrection = ta.highest(high, minPatternBars)[idx]

correctionSize = highDuringCorrection - lowBeforeCorrection

// Check if correction height matches expected height

heightMatch = math.abs(correctionSize - correctionHeight) <= correctionHeight * 0.2

// Check if correction width is within range

correctionWidth = 0

for i = 0 to maxPatternBars - 1

if idx + i < lookbackPeriod and low[idx + i] == lowBeforeCorrection

for j = i to maxPatternBars - 1

if idx + j < lookbackPeriod and high[idx + j] == highDuringCorrection

correctionWidth := j - i + 1

break

break

widthMatch = correctionWidth >= minPatternBars / 2 and correctionWidth <= maxPatternBars / 2

// Check if we are in a downtrend

downtrend = ta.sma(close, lookbackPeriod)[idx] < ta.sma(close, lookbackPeriod)[idx + minPatternBars]

// Return true if all conditions are met

heightMatch and widthMatch and downtrend

// Detecting signals

var float entryPrice = na

var float stopLoss = na

var float takeProfit = na

// Buy signal

buySignal = false

for i = 0 to 3

if bullishPattern(i) or (i > 0 and bullishCorrection(i))

buySignal := true

break

// Sell signal

sellSignal = false

for i = 0 to 3

if bearishPattern(i) or (i > 0 and bearishCorrection(i))

sellSignal := true

break

// Execute strategy

if buySignal

entryPrice := close

stopLoss := close - correctionHeight

takeProfit := close + primaryHeight

strategy.entry("Long", strategy.long)

strategy.exit("Exit Long", "Long", stop=stopLoss, limit=takeProfit)

if sellSignal

entryPrice := close

stopLoss := close + correctionHeight

takeProfit := close - primaryHeight

strategy.entry("Short", strategy.short)

strategy.exit("Exit Short", "Short", stop=stopLoss, limit=takeProfit)