概要

この戦略は,ケルトナーチャネル (Keltner Channel) と多指数移動平均 (Multiple Index Moving Average, EMA) を組み合わせたハイブリッド取引システムである.これは,価格とケルトナーチャネル境界の相互作用を監視することによって,超買い超売りの条件を捉え,短期と中期のEMAの交差点を利用してトレンドの動力を確認する.この二重アプローチは,トレーダーに様々な市場条件で取引を可能にします.

戦略原則

この戦略の核心は2つの異なる取引シグナルシステムに依存しています.

ケンタナ通路の逆転取引:

- 価格が下落したときに多信号をトリガーします.

- 価格が上線を突破する際の空白信号 (shortEntryKC)

- 逆転取引は,価格が中道に戻ったときに平仓する (emaBasis)

トレンドトラッキング:

- 9周期EMA上に21周期EMAを突破し,価格が50周期EMA上にあるとき,多信号を触発する

- 9周期EMAの下から21周期EMAを突破し,価格が50周期EMAの下にあるとき,空白信号 ((shortEntryTrend) を誘発する

- トレンド取引は,短期EMAが中期EMAを再突破する際に平仓する.

ケンター通路自体は20周期のEMAを中道として,上下線は中道にそれぞれ1.5倍のATR値を加減する.この構造は,通路が市場の変動的動態に応じて幅を調整し,高波動期には自動的に拡張し,低波動期には自動的に収縮させるようにする.

システムのリスク管理メカニズムはATRベースの動的止損と利益目標を採用している.

- スタート価格の1.5倍ATRで多額のストップを設定します.

- スタート価格の1.5倍のATRで空中ストップを設定する

- 2×1.5ATR) を設定します.

- 利回り目標設定は,入場価格の3倍ATRで設定される ([2×1.5ATR])

戦略的優位性

多戦略融合逆転取引とトレンド追跡の2つの戦略を組み合わせることで,システムは異なる市場環境で柔軟性を保ち,短期的な価格逆転を捉え,中長期のトレンドを追跡することができます.

ダイナミックなリスク管理ATRで計算されたストップと利益の目標は,市場の変動に自動的に調整され,高変動期にはより広いストップスペースを提供し,低変動期にはリスク管理を厳しくする.

信号確認メカニズム: トレンド取引部分では,複数の条件が同時に満たされるように要求され,偽信号が大幅に減少しました.

適応性が高い: ケンター通路の幅は,市場の変動に応じて自動的に調整され,戦略が様々な市場環境に適応できるようにし,パラメータを手動で調整する必要はありません.

完全な取引サイクル戦略は,入場,出場,止損,利益の条件を明確に定義し,完全な取引の枠組みを形成します.

自動リマインダー:TradingViewのアラート機能が組み込まれているため,完全に自動化された取引信号通知が可能である.

戦略リスク

偽の突破の危険性: 高い波動性のある市場では,価格が頻繁にケントナー通路の境界に触れてすぐに戻り,偽の反転信号を生成する可能性があります. 緩和方法: 価格が通路の外で一定期間滞在するか,他の技術指標と組み合わせるなどの確認条件を追加することを考慮することができます.

トレンドの変化の遅れ:EMA交差信号は本質的に遅滞の指標であり,トレンド転換点の近くでの入場または出場が十分間に合わないことにつながる可能性がある. 緩和方法:より敏感な運動指標の導入を補助的な確認として考慮することができる.

ストップ・ダメージが不足している緩和方法:特定の高波動品種については,止損倍数を2倍またはそれ以上に調整することを検討することができます.

複数の信号の衝突緩和策: 信号の優先順位を設定したり,異なる時間枠で2つの戦略を別々に適用したりできます.

パラメータ感度策略性能は,ケントナー通路倍数 ((mult) とEMA周期の選択に敏感である.緩和方法:実盤前に充分なパラメータ最適化と反測検証を行うことを推奨する.

戦略最適化の方向性

取引時間フィルターを追加: 取引時間ウィンドウのフィルターを追加して,市場の開閉時に異常な波動と低流動性の時期を回避し,市場が最も活発な時にのみ取引シグナルを実行します.

波動率判断を導入する:ATRの相対的な歴史値の判断を増加させ,波動率が過高な場合は反転取引を一時停止し,トレンド取引のみを実行し,波動率が過低な場合は反転取引を優先する.

資金管理の最適化:現在の戦略は,固定比率 ((10%) を用いてポジションを管理し,波動率に基づく動的ポジション調整に改め,低波動率の環境でポジションを増やし,高波動率の環境でポジションを減らすことができます.

取引のフィルタリング条件を追加: 信号の質を高めるために,さらに多くのフィルタリング条件を追加できます. 例えば:

- RSI指数と組み合わせたコンタナー通路反転信号

- EMA交差信号の確認を要する

- 主なトレンドの方向のみで取引を行う

多時間枠分析: 高時間枠のトレンド判断を導入し,高時間枠のトレンド方向のみで低時間枠信号を実行する.

収益の最適化方法現在,固定倍数ATRを利得目標として使用していますが,トレンド利得を最大限に捉えるため,尾行止損機構を改良できます.

要約する

このケンター通路とEMA混合取引システムは,反転とトレンド追跡信号を組み合わせて,さまざまな市場環境における適応性を実現する包括的で柔軟な取引戦略である.その核心的な優点は,ダイナミックな通路幅調整とATRベースのリスク管理で,戦略が市場の変動の変化に自動的に適応できるようにするものである.しかし,戦略には,偽の突破や信号遅延などのいくつかの固有のリスクが残っている.

取引フィルタリング条件の追加,資金管理の最適化,複数の時間枠分析の導入などの一連の最適化措置によって,この戦略は改善の余地がある.トレーダーにとって,実況前に,異なる市場条件と時間枠の下で充分な反省を行い,特定の取引品種の特性に応じてパラメータの設定を調整することが推奨されている.全体的に,これは構造が整った,論理が明確で,非常に強力な実用性を持つ量化取引戦略である.

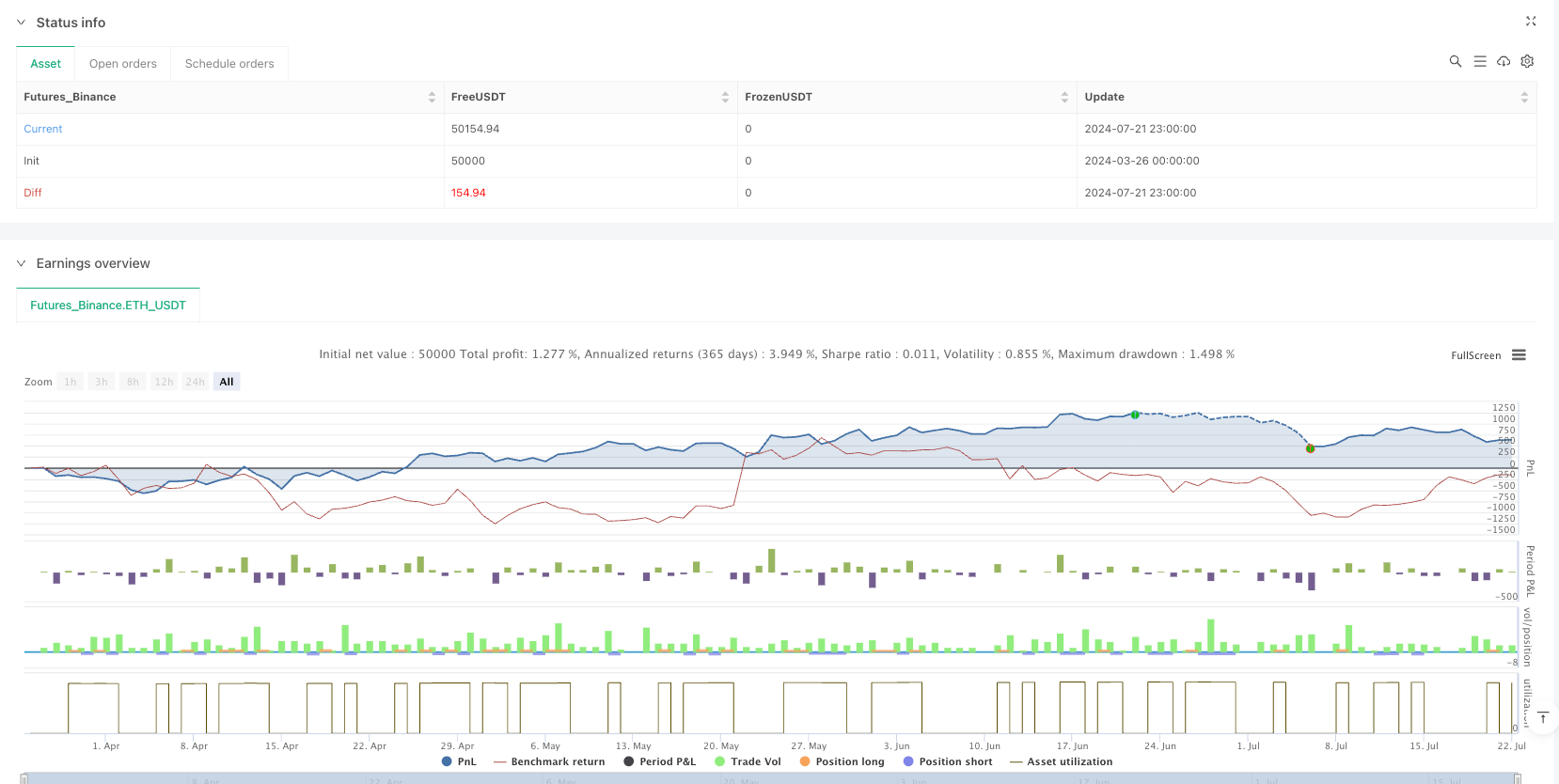

/*backtest

start: 2024-03-26 00:00:00

end: 2024-07-22 00:00:00

period: 1h

basePeriod: 1h

exchanges: [{"eid":"Futures_Binance","currency":"ETH_USDT"}]

*/

//@version=5

strategy("Keltner Channel Strategy", overlay=true, default_qty_type=strategy.percent_of_equity, default_qty_value=10)

// Keltner Channel Settings

length = 20

mult = 1.5

emaBasis = ta.ema(close, length)

atrVal = ta.atr(length)

upperKC = emaBasis + (mult * atrVal)

lowerKC = emaBasis - (mult * atrVal)

// Entry Conditions for Different Strategies

longEntryKC = ta.crossunder(close, lowerKC)

shortEntryKC = ta.crossover(close, upperKC)

longEntryTrend = ta.crossover(ta.ema(close, 9), ta.ema(close, 21)) and close > ta.ema(close, 50)

shortEntryTrend = ta.crossunder(ta.ema(close, 9), ta.ema(close, 21)) and close < ta.ema(close, 50)

// Stop-Loss and Take-Profit Levels

atrMultiplier = 1.5

stopLossLong = close - (atrMultiplier * atrVal)

stopLossShort = close + (atrMultiplier * atrVal)

takeProfitLong = close + (2 * atrMultiplier * atrVal)

takeProfitShort = close - (2 * atrMultiplier * atrVal)

// Exit Conditions

exitLongKC = ta.crossover(close, emaBasis)

exitShortKC = ta.crossunder(close, emaBasis)

exitLongTrend = ta.crossunder(ta.ema(close, 9), ta.ema(close, 21))

exitShortTrend = ta.crossover(ta.ema(close, 9), ta.ema(close, 21))

// Plot Keltner Channels

plot(upperKC, title="Upper Keltner Band", color=color.blue)

plot(lowerKC, title="Lower Keltner Band", color=color.red)

plot(emaBasis, title="Mid Keltner Band", color=color.gray)

// Execute Trades

strategy.entry("Long_KC", strategy.long, when=longEntryKC)

strategy.close("Long_KC", when=exitLongKC)

strategy.entry("Short_KC", strategy.short, when=shortEntryKC)

strategy.close("Short_KC", when=exitShortKC)

strategy.entry("Long_Trend", strategy.long, when=longEntryTrend)

strategy.close("Long_Trend", when=exitLongTrend)

strategy.entry("Short_Trend", strategy.short, when=shortEntryTrend)

strategy.close("Short_Trend", when=exitShortTrend)

// Stop-Loss and Take-Profit Implementation

strategy.exit("Long_KC_Exit", from_entry="Long_KC", stop=stopLossLong, limit=takeProfitLong)

strategy.exit("Short_KC_Exit", from_entry="Short_KC", stop=stopLossShort, limit=takeProfitShort)

strategy.exit("Long_Trend_Exit", from_entry="Long_Trend", stop=stopLossLong, limit=takeProfitLong)

strategy.exit("Short_Trend_Exit", from_entry="Short_Trend", stop=stopLossShort, limit=takeProfitShort)

// Alerts

alertcondition(longEntryKC, title="Long Entry KC Alert", message="Price touched Lower Keltner Band - Possible Long Setup")

alertcondition(shortEntryKC, title="Short Entry KC Alert", message="Price touched Upper Keltner Band - Possible Short Setup")

alertcondition(longEntryTrend, title="Long Entry Trend Alert", message="9 EMA crossed above 21 EMA - Possible Long Setup")

alertcondition(shortEntryTrend, title="Short Entry Trend Alert", message="9 EMA crossed below 21 EMA - Possible Short Setup")