マルチ指標リンクSAR反転戦略とフィルタリングエントリモデル

SAR RSI MACD STOCHASTIC RSI LSMA

概要

マルチ指標連動SAR逆転戦略とフィルター入場モデルとは,複数の技術指標を組み合わせた量化取引戦略で,主にパラパラ線SAR (ストップ・ロズ・アンド・リバース) を核心的な信号生成機構として使用し,またRSI (相対的に強い指数),ランダムRSI,MACD (移動平均収束分散),LSMA (最小二乗移動平均) をフィルタリング条件として導入し,取引信号の質と信頼性を向上させる.この戦略は,複数の周期的な市場逆転点を同時に識別し,複数の条件をフィルタリングすることで偽突破によるリスクを軽減する.この戦略は,すべての指標の共鳴が確認された場合,トレンド逆転の空隙に複数操作を行うか行うように設計されている.この多層検証機構は,戦略の勝利率と安定性を効果的に向上させる.

戦略原則

この戦略の核心原則は,複数の技術指標を組み合わせて市場の逆転点を識別し,指標間の相互検証によって低品質の信号をフィルターすることです.具体的には,以下の論理を実行します.

SARの反転信号: パラロイドSARを基本信号生成機構として使用する. SARを上から穿越すると多信号を発生させる (sarReversalUp),SARを下から穿越すると空信号を発生させる (sarReversalDown) 。

多指数フィルタリング条件:

- RSI条件:多時 RSI値が超売りレベルより大きいことを要求する (デフォルト30),空き時 RSI値が超買いレベルより小さいことを要求する (デフォルト70)

- MACD条件:多時 MACD線を信号線の上に要求し,空時 MACD線を信号線の下に要求する

- ランダムなRSI条件:多時要求のランダムRSIは超売りレベルより大きい (デフォルト20),空時要求のランダムRSIは超買いレベルより小さい (デフォルト80)

- LSMA条件: オーバー時,偏移LSMAより高い閉盘価格を要求し,空き時,偏移LSMAより低い閉盘価格を要求する

トランザクション実行論理:

- すべての多頭条件が満たされたとき ((validLong = true),任意の空頭ポジションを閉め,新しい多頭ポジションを開く

- すべての空白条件が満たされたとき ((validShort = true),任意の多頭ポジションを閉め,新しい空頭ポジションを開きます

パラメータ最適化策略は,SARの初期値,増量値,最大値,RSI周期,ランダムなRSI長さ,LSMAの長さおよび偏移などを含む複数の調整可能なパラメータを提供し,異なる市場環境と品種特性に合わせて策略を柔軟に調整することができます.

戦略的優位性

多重検証メカニズム:複数の技術指標を組み合わせることで,戦略は市場転換点の有効性をさまざまな次元で検証することができ,偽の信号の確率を大幅に低下させます.SARは変動の動きを捉え,RSIは超買いと超売りを測定し,MACDはトレンドの方向を確認し,ランダムなRSIは追加の動きの確認を提供し,LSMAは価格と移動平均線との関係を判断します.

フレキシブルなパラメータの調整: 戦略は,交易者が異なる市場環境と取引品種特性に合わせて最適化して,より良いパフォーマンスを得るための豊富なパラメータ設定オプションを提供します.

自動停止装置: SAR指数は,それ自体が動的ストップの特性を有しており,トレンドの発展に伴い,常に位置を調整し,戦略にリスク管理機能を内蔵しています.

双方向の取引能力戦略は,多額の取引や空調の機会を捉え,異なる市場環境に適応し,市場の変動を最大限に活用します.

ビジュアルサポート: 戦略には複数の指標の可視化図が含まれています.これは,トレーダーが取引信号の原因を直感的に理解できるようにし,戦略の改善とパラメータの最適化に役立ちます.

戦略リスク

パラメータ感度この戦略は,複数の調整可能なパラメータを使用し,異なるパラメータの組み合わせが戦略のパフォーマンスに顕著な影響を及ぼします.SARパラメータの設定が不適切である場合,信号が過多または過少になる可能性があり,RSIとランダムなRSIの値設定は,信号品質に直接影響します.解決策は,歴史を遡って最適なパラメータの組み合わせを決定し,市場変化に合わせて定期的にパラメータを再最適化することです.

市場が急激に波動するリスク:高波動の市場でSARは頻繁に反転し,取引信号が過剰で頻繁に停止する可能性があります.このリスクを軽減するために,信号フィルタリング条件を追加したり,観察周期を延長したりできます.

市場における偽の逆転: 強いトレンド市場では,短時間の反発後に元のトレンドが継続するケースが起こり,誤ったシグナルを引き起こす. 解決策は,トレンド強さのフィルタリング条件を追加するか,またはより長い周期指標と組み合わせて確認する.

複数の指標の同期が遅れている:複数の指標を同時に満たす条件は,入学時間を遅らせ,入学ベストポイントを逃す可能性があります.これは,各指標のパラメータを最適化したり,一部の指標の事前確認メカニズムを考慮することによって改善することができます.

区間振動市場には適さない: この戦略は,主にトレンド反転のために設計されている. 長期間の振動市場では,不良なパフォーマンスを示す可能性があります. 市場環境認識機能を追加し,区間市場では,他のより適切な戦略に切り替えるのを考慮することができます.

戦略最適化の方向性

ダイナミックパラメータ調整機構:現在の戦略は固定パラメータを使用し,自適應パラメータ調整機構を導入することができ,市場の変動率に応じてSARパラメータ,RSI値等を自動的に調整する.例えば,高波動市場ではSAR増量を増大し,偽突破を減らす.低波動市場ではSAR初期値を下げて,感度を増大する.

市場環境の認識を高める:ATR (平均リアル波幅),波動率指数またはトレンド強度指数を加えることで,現在の市場環境 (トレンド,揺れ,または高波動) を認識し,異なる環境に応じて戦略パラメータを調整するか,取引ロジックを切り替える.

タイムフィルターが導入されました.: 異なる市場の時間特性を考慮して,取引時間のフィルタを導入し,低流動性または高波動性の時間を回避し,または特定の時間に最適化パラメータを設定します.

ストップ戦略の最適化:現在の戦略は,主に反転信号平仓に依存し,ATRベースの移動ストップや変動率ベースのパーセントストップなどのダイナミックストップメカニズムを導入することができ,利益が一定レベルに達したときに利益の一部をロックします.

積み重なった倉庫と平仓:全仓操作ではなく,分量で倉庫と平仓の仕組みを導入することを検討し,一回の操作のリスクを低減し,資金管理を最適化する.例えば,最初の信号時に50%の仓位を確立し,信号の強化時に100%まで倉庫を増やすことができる.平仓時に分量戦略も採用する.

指数重量システム: 異なる指標に重み体系を設定し,異なる市場環境における各指標のパフォーマンスに応じてその影響を調整し,よりスマートな信号生成機構を構築する.

機械学習の最適化: 機械学習アルゴリズムを導入し,歴史データによるトレーニングモデルを使用して,さまざまな市場条件下での各指標の組み合わせの成功確率を予測し,取引決定を動的に調整する.

要約する

マルチ指標のSAR逆転戦略とフィルタリング入場モデルを組み合わせたSAR逆転戦略は,伝統的な技術分析指標を近代的な量化取引システムに統合した優れた例である.SAR,RSI,MACD,ランダムRSI,LSMAなどの複数の指標を組み合わせることで,この戦略は,市場の逆転点において高品質の取引信号を提供し,複数の条件のフィルタリングメカニズムによって偽信号のリスクを効果的に低減する.

この戦略の核心的な優位性は,多層の検証機構と柔軟なパラメータ調整能力によって,異なる市場環境に適応できるようにするものである.しかしながら,戦略には,パラメータの高感度,潜在的な遅れなどの限界がある.ダイナミックなパラメータ調整,市場環境認識,停止機構の最適化などの改善を導入することによって,戦略の性能をさらに向上させることができる.

量的なトレーダーにとって,この戦略は,個人の取引スタイルとターゲット市場の特徴に応じてカスタマイズおよび拡張できる堅固な枠組みを提供します.この戦略は,市場の深い理解と組み合わせた継続的な反省と最適化によって,効率的で信頼性の高い取引システムに発展することができます.

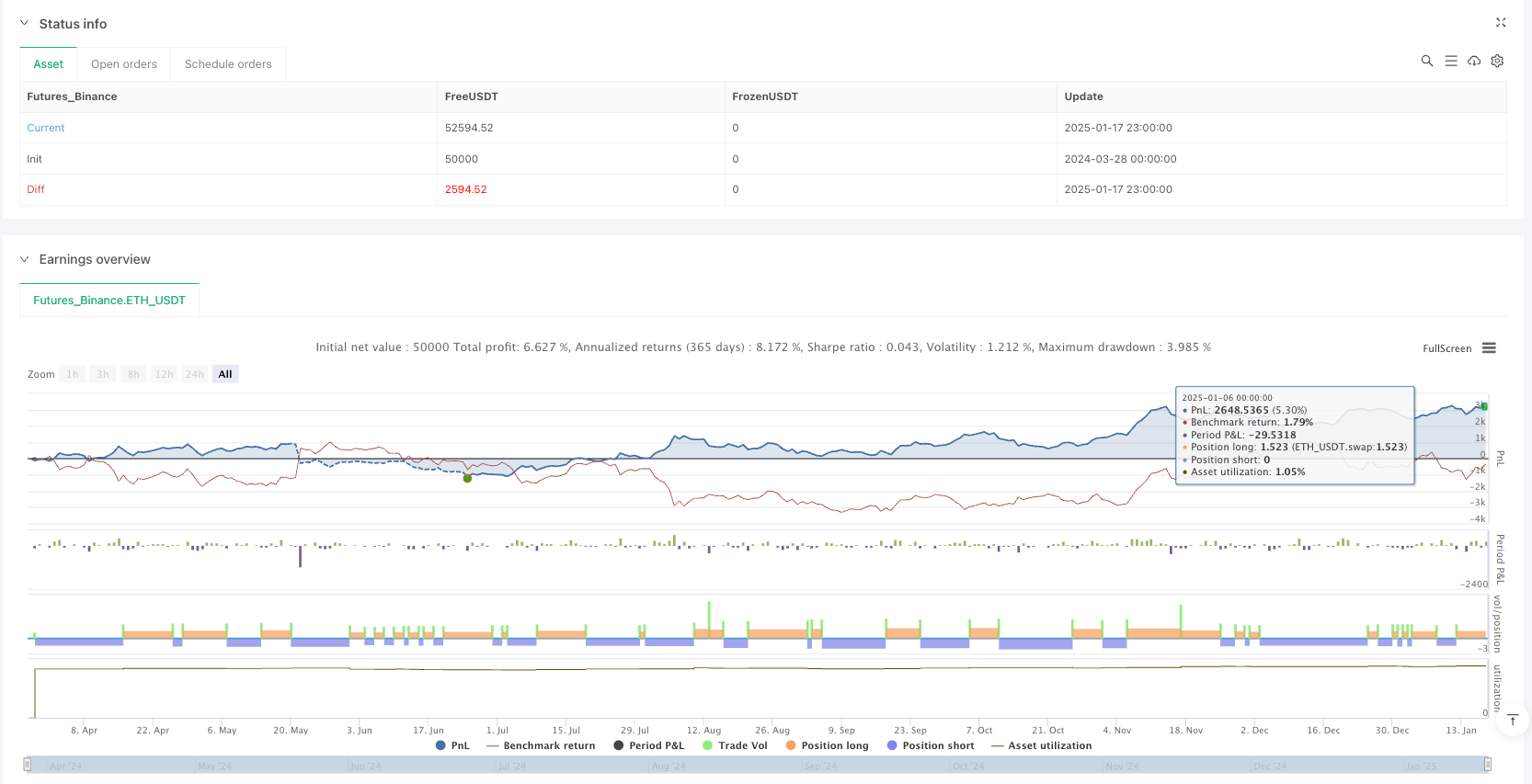

/*backtest

start: 2024-03-28 00:00:00

end: 2025-01-18 00:00:00

period: 3h

basePeriod: 3h

exchanges: [{"eid":"Futures_Binance","currency":"ETH_USDT"}]

*/

//@version=6

strategy("SAR Reversal Strategy with Filtered Entries & Opposite Exits", overlay=true, default_qty_type=strategy.percent_of_equity, default_qty_value=10)

// === Input Parameters ===

start = input(0.02, "SAR Start")

increment = input(0.02, "SAR Increment")

maximum = input(0.2, "SAR Maximum")

rsiPeriod = input(14, "RSI Period")

rsiOverbought = input(70, "RSI Overbought Level")

rsiOversold = input(30, "RSI Oversold Level")

stochLength = input(14, "Stoch RSI Length")

stochOverbought = input(80, "Stoch Overbought Level")

stochOversold = input(20, "Stoch Oversold Level")

lsmaLength = input(4, title="LSMA Length") // LSMA period input

lsmaOffset = input(9, title="LSMA Offset") // LSMA offset input

rsi = ta.rsi(close, rsiPeriod)

// === Stochastic RSI for Additional Confirmation ===

stochRsi = ta.stoch(rsi, rsi, rsi, stochLength)

// === Calculate Indicators ===

psar = ta.sar(start, increment, maximum)

[macdLine, signalLine, _] = ta.macd(close, 12, 26, 9)

// === LSMA Calculation ===

lsma = ta.linreg(close, lsmaLength, 0) // Least Squares Moving Average (LSMA)

// === Shift LSMA by User-Defined Offset ===

lsmaOffsetted = lsma[lsmaOffset]

// === Detect SAR Reversals ===

sarReversalUp = ta.crossover(close, psar) // SAR flips below price → long entry signal

sarReversalDown = ta.crossunder(close, psar) // SAR flips above price → short entry signal

// === Only Allow SAR Reversals If RSI & MACD Are Favorable ===

validLong = sarReversalUp and rsi > rsiOversold and macdLine > signalLine and stochRsi > stochOversold and close > lsmaOffsetted

validShort = sarReversalDown and rsi < rsiOverbought and macdLine < signalLine and stochRsi < stochOverbought and close < lsmaOffsetted

// === Execute Trades Only at SAR Reversals ===

if validLong

strategy.close("Short") // Close any short position

strategy.entry("Long", strategy.long)

if validShort

strategy.close("Long") // Close any long position

strategy.entry("Short", strategy.short)

// === Plot Indicators ===

plot(psar, title="Parabolic SAR", style=plot.style_cross, color=color.orange, linewidth=2)

hline(rsiOverbought, "RSI Overbought", color=color.red)

hline(rsiOversold, "RSI Oversold", color=color.green)

plot(rsi, title="RSI", color=color.purple)

plot(macdLine, title="MACD Line", color=color.green)

plot(signalLine, title="Signal Line", color=color.red)

hline(stochOverbought,"stochRsi", color = color.yellow)

hline(stochOversold,"stochRsi", color = color.yellow)

// === Plot LSMA and Offset LSMA for Visualization ===

//...not in valid long/short check.... plot(lsma, title="LSMA", color=color.blue, linewidth=2)

plot(lsmaOffsetted, title="Offset LSMA", color=color.red, linewidth=2)

plot(stochRsi, title="stochRsi",color=color.yellow, linewidth=2)

// ✅ Floating Label for Stoch RSI (Top-Right of Chart)

var label stochLabel = na

label.delete(stochLabel) // Delete previous label to prevent duplicates

// experiment to show label above value at top of chart (only showed last value at end) stochLabel := label.new( bar_index, ta.highest(high, 10), text="Stoch RSI: " + str.tostring(stochRsi, "#.##"), color=color.blue, textcolor=color.white, size=size.small, style=label.style_label_upper_right)