概要

SPY強化空頭シグナル戦略は,5分間の時間枠に基づく定量取引システムで,SPY市場のために特別に設計されている.この戦略は,価格と抵抗点の関係,RSI指標,MACD動量指標,取引量などの多次元要因を総合的に分析することによって,市場の下落信号を捕捉する.価格が抵抗点に近づき,特定の看落条件を満たしたとき (RSIは45を下回り,MACD動量が下落して取引量突破),システムは空頭取引信号を誘発する.この戦略は,ATR (真の平均波幅) に基づくダイナミックな退出メカニズムを使用し,自主的な止損設定によってリスクを効果的に管理する.この戦略の核心的な優点は,正確なタイミングの判断とリスク管理能力であり,下落市場におけるトレンドの安定した利益の機会を捕捉えることができる.

戦略原則

この戦略は,複数の技術指標の協同検証に基づいています. 主に以下の重要な要素が含まれています.

抵抗位識別: システムは,指定された後退期間 (デフォルトの20サイクル) の最高価格を計算して,レジスタンス値を決定する. 価格がレジスタンス値に近づいたとき (レジスタンス値の下の1%の範囲内にあるとき) またはレジスタンス値を下方を通過したとき,最初の入場条件を満たす.

RSI フィルター戦略は,RSI ((20サイクル) の指標を,既定の値 ((デフォルトの45)) よりも低い状態に要求し,市場が相対的な超売りまたは中性偏空の状態にあることを保証する.

MACDの動向が確認されました.: MACD ((12,26,9) を用いて動力の方向を判断する.MACD線が信号線より低いとき,価格が下向きの動力を有し,空頭戦略の方向に合致することを示している.

交付量確認: 戦略は,現在の取引量が20サイクル以上の取引量のSMAの特定の倍数 (デフォルトは1.5倍) を要求し,十分な市場参加が価格変動をサポートすることを保証する.

ダイナミック・アウト・メカニズム: 14サイクルATR指標を用いて動的ストップとストップ・ローズレベルを計算する. ストップ・ローズ目標を入場価格とATRを利潤倍数で減算する (デフォルト1.5),ストップ・ローズレベルを入場価格とATRを損失倍数で加算する (デフォルト1.0) とする.

すべての条件が同時に満たされると,戦略は空頭入場シグナルを誘発し,既定の動的退出条件に基づいて取引を管理する.

戦略的優位性

多次元信号確認戦略: 価格,技術指標と取引量の組み合わせで多次元分析を行い,偽の信号を効果的にフィルターし,取引品質を向上させる. 価格がレジスタンスレベルに近い,RSIが低い,MACDが下がり,取引量が増加したコンビネーション条件は,実際の空調機会を効果的に捉えることができる.

正確な入学時間: 価格とレジスタンスポイントの関係を認識することで,戦略は技術的な逆転点の正確な入場を可能にし,利益を上げる確率を高めます.

ダイナミックなリスク管理:ATRベースのダイナミックストップ・ストップ・メカニズムを使用し,リスク管理を市場の変動に適応させ,高変動環境でより緩やかなストップを提供し,低変動環境でストップ・ストップを締め,リスク・利益比率を最適化します.

適応力がある: 戦略パラメータは高度に調整可能であり,ユーザーは市場環境と個人のリスク好みに応じて,RSI値,取引量倍数およびATR倍数などのパラメータを調整して,戦略の柔軟な最適化を実現することができる.

質の高い取引に集中する戦略的条件は厳格で,過度取引を避け,高確率の空白機会を捉え,取引コストと感情的な干渉を減らすことに焦点を当てています.

戦略リスク

偽の突破の危険性: 価格が一時的にレジスタンス値を突破した後に迅速に反発し,誤ったシグナルを引き起こす可能性があります. 解決策は,時間フィルターを追加して,価格がレジスタンス値を下に一定期間維持することを要求するか,または形分析のような確認シグナルを追加することです.

逆転取引のリスク: 強い上昇市場での空白は,継続的な上昇に挑戦する可能性があります. 長期トレンドフィルターを追加し,上昇傾向で信号のスレッジを無効化または上昇させることをお勧めします.

パラメータ感度: 戦略性能は,RSIの値,取引量倍数などのパラメータの変化に敏感である. 総合的な歴史回帰と感受性分析を行い,最適なパラメータの組み合わせを見つけ,パラメータの有効性を定期的にチェックすることが推奨されている.

流動性のリスク:取引量が低い時期に,取引量突破条件は信頼できないかもしれない. 解決策は,取引時間の選択に制限を加え,市場の流動性が不足している時期を回避することです.

ダイナミック・ストップダメージ不足: 単一のATR倍数は,異なる市場環境で最適化が不十分である. 変動率に基づく自主ATR倍数,またはトレンドの強さと組み合わせたストップローズレベルの動的調整を考慮することができます.

戦略最適化の方向性

トレンドフィルター: 20/50周期平均線関係やより長い周期のトレンド指数のような長期トレンド判断メカニズムを追加し,戦略が市場全体のトレンドの方向で動作することを保証し,逆向きの取引を避ける.

タイムフィルター: タイムフィルター機能を追加し,市場開幕30分前や重要経済データ発表の期間など,特定の市場時間を回避します. これらの時間の変動は通常予測不可能で,戦略の不良なパフォーマンスを引き起こす可能性があります.

適応パラメータ: 市場の変動率に基づくパラメータ自調機構を実現する.例えば,変動率が増加したときにRSIの値または取引量倍数を上昇させ,戦略が市場環境の変化により良く適応できるようにする.

強化信号確認: 追加されたチャート形状分析や価格行動パターンの認識を考慮し,追加された確認信号として,入場精度を向上させる.例えば,入場点の近くで”夕暮れ星”や”下落の飲み込み形状”のような下落の形状の出現を要求する.

グループ出場戦略:現在の単一出場機構を最適化して,分量出場戦略を実現する.例えば,価格が一定の利益レベルに達すると,部分的なポジションを平置し,残りのポジションのストップをコストラインまたは利益位置に移動させ,利益の一部を効果的にロックし,利益が成長し続けるようにする.

多時間枠分析: より高い時間枠 (例えば15分,1時間) の信号確認を統合し,短期間の信号がより大きな時間枠のトレンドと一致することを確保し,戦略の安定性を向上させる.

要約する

SPY強化型空頭シグナル戦略は,複数の技術指標と正確な入場条件に基づく高効率の量化取引システムである.価格と抵抗点の関係,RSI,MACDの動力,取引量の変化を総合的に分析することによって,戦略は,市場で高い確率を持つ空売り機会を捕捉することができる.ATRベースのダイナミックなリスク管理機構は,取引に自在な止損レベルを提供し,リスクと利益を効果的にバランスさせます.

この戦略の核心的な優位性は,入場条件の厳格なフィルターと精密なタイミングで,過度な取引と感情的な干渉を避けることにある.同時に,戦略の自己適応性と調整可能なパラメータは,異なる市場環境に適応できるようにする.それでも,ユーザーは偽の突破,逆転取引,パラメータの敏感性などの潜在的なリスクに注意し,実際の取引のパフォーマンスに基づいてターゲットに最適化する必要があります.

トレンドフィルター,タイムフィルター,自己適応パラメータ,およびマルチタイムフレーム分析などの最適化措置を加えることで,戦略のパフォーマンスをさらに向上させることができます.全体的に,これは理念が明確で,論理的に厳格で,実用的な応用価値を持つ,経験豊富なトレーダーに適したリスク管理の下で,現場取引に適用される量化取引戦略です.

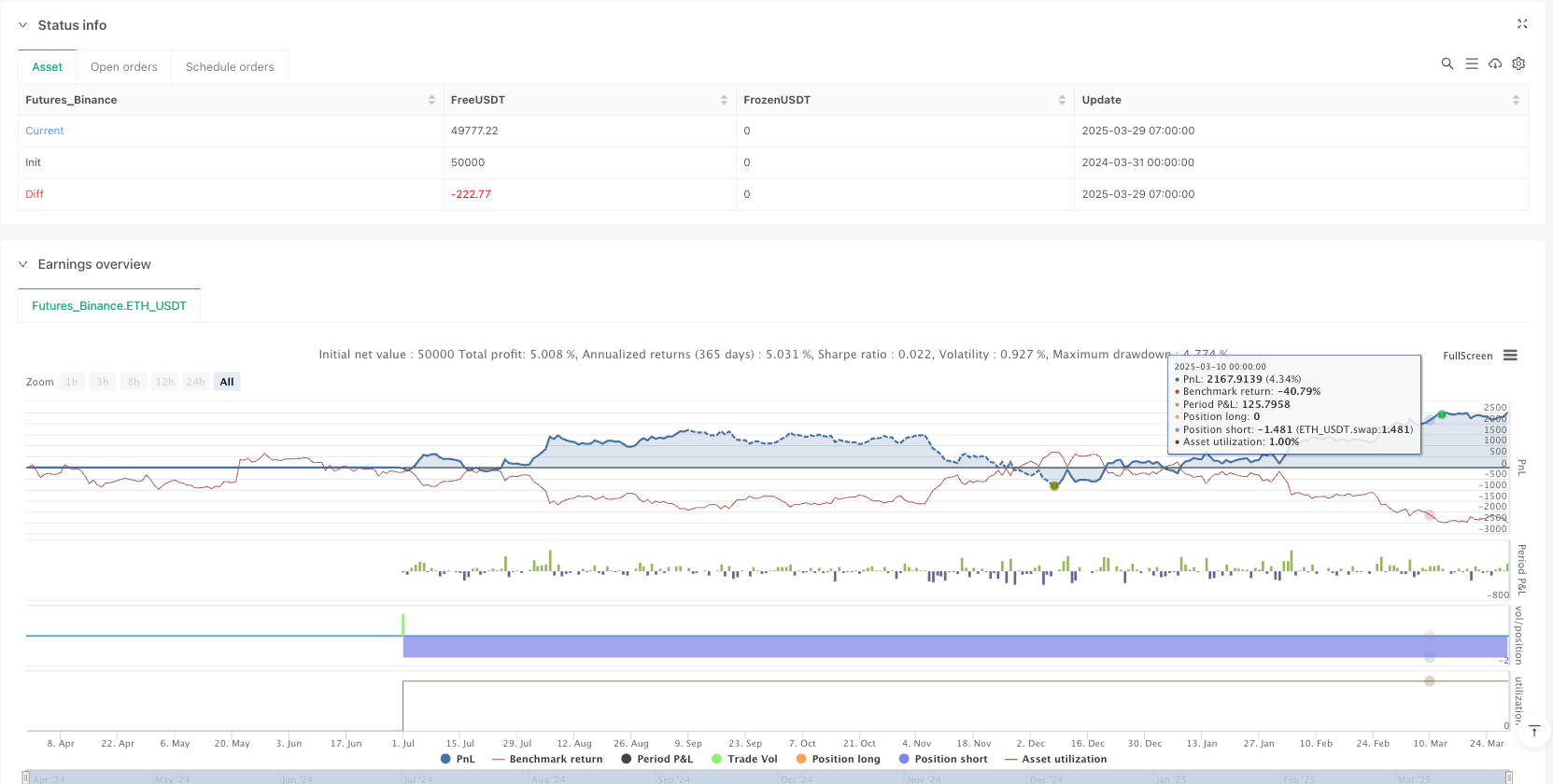

/*backtest

start: 2024-03-31 00:00:00

end: 2025-03-29 08:00:00

period: 1h

basePeriod: 1h

exchanges: [{"eid":"Futures_Binance","currency":"ETH_USDT"}]

*/

//@version=6

strategy("SPY Enhanced Short Signals – Fixed", overlay=true, initial_capital=100000, default_qty_type=strategy.percent_of_equity, default_qty_value=10)

// ===== Inputs =====

length = input.int(20, "Lookback Period", minval=5)

rsiThreshold = input.float(45, "RSI Threshold", minval=1, maxval=50)

volMultiplier = input.float(1.5, "Volume Spike Multiplier", step=0.1)

// ATR multipliers for dynamic exits

atrProfitMultiplier = input.float(1.5, "ATR Profit Multiplier", step=0.1)

atrLossMultiplier = input.float(1.0, "ATR Stop Loss Multiplier", step=0.1)

// ===== Level Calculations =====

support = ta.lowest(low, length)

resistance = ta.highest(high, length)

// ===== Short Entry Conditions =====

// nearResistance: Price is within 1% *below* resistance.

nearResistance = close >= resistance * 0.99

// bearishRSI: RSI (period 20) must be below the specified threshold.

bearishRSI = ta.rsi(close, 20) < rsiThreshold

// MACD for momentum

[macdLine, signalLine, _] = ta.macd(close, 12, 26, 9)

bearishMomentum = macdLine < signalLine

// Volume spike: volume exceeds the 20-period SMA times the multiplier.

volSMA = ta.sma(volume, 20)

volumeSpike = volume > volSMA * volMultiplier

// Compute the crossunder result once and assign it to a global variable.

crossunderRes = ta.crossunder(close, resistance)

// Combine conditions: Enter short if either nearResistance or a crossunder occurs, and RSI, MACD, and volume conditions are met.

enterShort = (nearResistance or crossunderRes) and bearishRSI and bearishMomentum and volumeSpike

// ===== Dynamic Exit Conditions =====

dynamicATR = ta.atr(14)

dynamicProfit = dynamicATR * atrProfitMultiplier

dynamicLoss = dynamicATR * atrLossMultiplier

// ===== Execute Short Trade =====

if (enterShort)

strategy.entry("Short", strategy.short)

strategy.exit("Exit Short", "Short", limit = strategy.position_avg_price - dynamicProfit, stop = strategy.position_avg_price + dynamicLoss)

// ===== Plotting =====

plot(resistance, title="Resistance", color=color.red, linewidth=2)

plot(support, title="Support", color=color.green, linewidth=2)

plotshape(enterShort, title="SELL Signal", style=shape.triangledown, location=location.abovebar, color=color.red, size=size.small, text="SELL")