概要

バイモード自己適応トレンド取引戦略は,トレンドフォローと逆転取引の2つのモデルの間でスマートに切り替えることができる高度に柔軟な定量取引システムである. この戦略は,EMAの交差信号を中心の入場指標として使用し,RSIを市場状態を判断するために使用し,ATRの変動率指標と組み合わせて正確なリスク管理を実現する. この戦略は5倍固定レバレッジを採用し,口座リスクのパーセントに基づく自動ポジションスケール計算機構を設計し,各取引のリスクが厳密に制御されることを保証する.

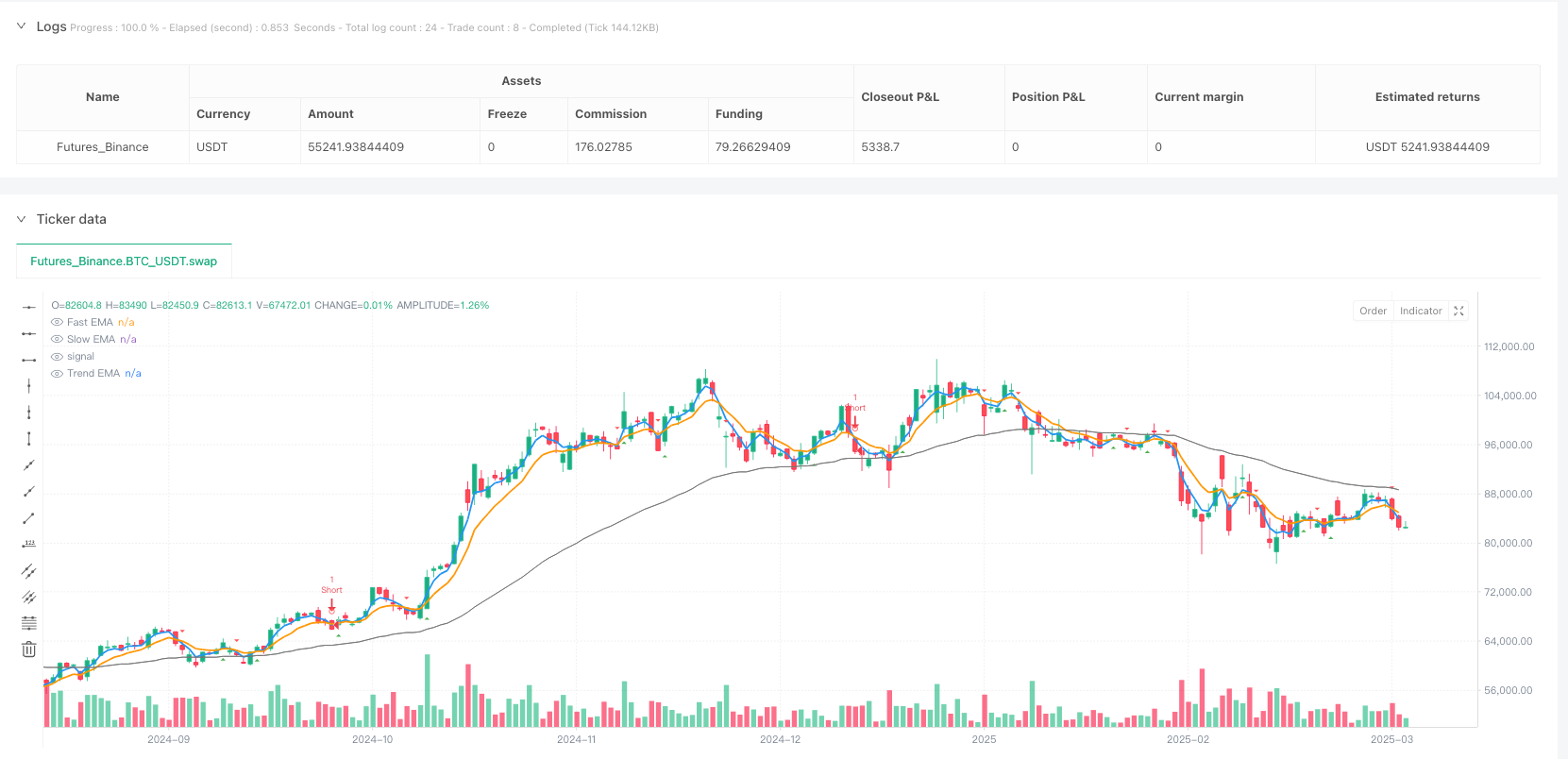

コードを分析すると,この戦略は,高速EMA ((3) と遅いEMA ((8) の交差を利用して取引信号を生じ,同時にトレンドEMA ((55) を使って,全体的な市場の方向性を確認する.戦略の革新点は,その自律的適応機構にある.RSIが市場が明らかなトレンド状態にあるときに,戦略はトレンドを実行し,論理に従う.市場が波動しているが明確な方向性が欠如しているときに,戦略は自動的に逆転取引モードに切り替わり,オーバーバイ/オーバーセール反弹の機会を捕捉する.

戦略原則

この戦略の核心原則は,複数の指標の組み合わせによって市場の状態を判断し,取引シグナルを生成することである.具体的には,以下のような論理を実行する.

指標計算:

- 短期的な価格変動を捉える

- EMA (8):短期市場の騒音をフィルターする

- トレンドEMA ((55):市場全体の方向性を決定する

- ATR ((14)):市場波動性を測定し,止損ストップ設定に使用する

- RSI ((14)):市場がトレンド状態にあるかどうかを評価する

適応傾向検出:

- RSIと50の距離からトレンドの強さを計算します.

trendStrength = math.abs(rsiValue - 50) / 50 - トレンドの強さが0.3以上である場合,市場がトレンド状態にあることを判断します.

- 5サイクルと20サイクルSMAの比較を使用してトレンド方向を決定する

- RSIと50の距離からトレンドの強さを計算します.

スマート取引の論理:

- トレンドマーケットモデルRSIは50から離れていて,トレンドの強さは0.3以上です.

- 多頭: 急速EMA上を横断 遅いEMA + 価格がトレンドEMA上 + 短期平均線が長期平均線上を横断する

- 空頭: 急速EMAの下を通過 遅いEMA + 価格がトレンドEMAの下 + 短期平均線が長期平均線の下

- 市場を揺るがすパターン(RSIは50に近づいており,トレンド強度は0.3以下)

- 多頭: 急速EMA上を通過 遅い速度のEMA+価格 トレンドEMA下 ((超売り反発)

- 空頭: 急速EMAの下を通過 遅いEMA + 価格がトレンドEMA上方 ((超買回調)

- トレンドマーケットモデルRSIは50から離れていて,トレンドの強さは0.3以上です.

リスク管理機構:

- ATRの1.2倍に設定されています.

- ATRの2.0倍に設定されています.

- アカウントのリスクパーセント (デフォルト 1%) に基づいて動的に計算されるポジションのサイズ

- 5倍レバレッジを固定

取引実行制御:

- 最小取引間隔を設定する (デフォルトは72分)

- ポジションがないときに新しい信号を生成することを確認します.

実行レベルでは,戦略は,現在の市場条件に応じて適切な取引モデルを選択し,正確なポジションサイズを計算し,ATRベースのダイナミックストップ・ロース・ポジションを設定し,自主的なリスク管理を実現します.

戦略的優位性

この戦略は,コードを分析することで,多くの重要な利点が示されています.

市場への適応力: 最大の利点は,市場の状況に応じて自動的に取引モードを切り替えることができ,戦略が異なる市場環境で有効性を保つことです. この適応性は,戦略がトレンド市場と振動市場の両方で利益を得ることを可能にします.

リスクの管理ATRベースのダイナミックなストップ・ストップ設定は,ストップ・ポジションが固定ポイントまたはパーセントではなく,現在の市場の変動を考慮することを保証します.これは,波動が大きいときにストップが緩やかで,波動が小さいときにストップが緊密であることを意味します.

インテリジェントな倉庫管理: リスクの割合とATRを計算してポジションの大きさを計算し,各取引のリスクが相対的に一定であることを確認し,市場の変動によって過度のリスクを負わない.

偽信号をフィルターする: 複数の条件の確認 ((EMA交差,トレンド方向,市場状態の判断) により,偽突破や偽信号の影響を効果的に減少させる.

過剰取引を防ぐために取引間隔の制御を設定し,短時間で頻繁に取引を避け,手数料の消費と感情的な意思決定を減らす.

視覚的な取引信号: 戦略は,EMAライン,交差信号,エントリーポイント,ストップとストップラインを含む,豊富なグラフマークを提供しており,トレーダーは戦略の論理と実行プロセスを直観的に理解することができます.

パラメータの柔軟性: すべてのキーパラメータは,入力インターフェースで調整され,異なる市場と個人のリスクの好みに応じて戦略を最適化することができます.

戦略リスク

この戦略は巧妙に設計されていますが,いくつかの潜在的なリスクと限界があります.

素早いEMA感受性3サイクルを使用する急速なEMAは,市場のノイズに過度に敏感になり,揺れ動いている市場で偽信号が過剰に発生する可能性があります. 解決策:高い波動期間にEMAサイクルを適切に増加させたり,追加のフィルタリング条件を追加することを検討することができます.

固定レバレッジリスク5倍固定レバレッジは,極端な市場条件下では,より大きな引き下げにつながる可能性があります. 解決策:市場の変動率の動向に応じてレバレッジのサイズを調整し,高波動期間にレバレッジを下げることを検討してください.

依存性の判断策略は,RSIと平均線の判断傾向の正確さに高い依存がある. トレンド転換の初期に判断が不正確である可能性がある. 解決策:他のトレンド指標であるADXを導入して,トレンド判断の正確さを強化することができます.

固定ATR倍数制限: すべての市場とタイムサイクルで同じATR倍数を使用することは,最適化に十分でないかもしれない. 解決策:異なる市場とタイムサイクル特性に応じてATR倍数を調整するか,自主的にATR倍数を実現する.

スライドポイントと流動性のリスク:実際の取引では,特に変動が大きい時期に,滑点と流動性の不足の問題に直面する可能性があります. 解決策:最大許容可能な滑点を設定し,流動性の低い時期に取引を避ける.

測量とリールディスクの違い追及性能は,特に滑り点,手数料,流動性などの要因を考慮すると,実体パフォーマンスを完全に反映することができない. 解決策:前向きなテストまたは小資金の実体検証を行い,徐々に資金の規模を増やす.

戦略最適化の方向性

この戦略は,以下の方向から最適化できます.

ダイナミックなパラメータは自律的に:現在の戦略は,固定されたEMAとATR周期を使用し,自適性パラメータのメカニズムを導入し,市場の変動に応じて自動的にこれらのパラメータを調整できます.具体的には,近期変動率または周期的分析に基づいてEMAの長さとATR周期を動的に調整することができます.

トレンド判断の強化: ADXなどのより専門的なトレンド指標を導入し,トレンド判断の正確性を向上させる.例えば,条件を追加できます:

adxValue = ta.adx(14) > 25強い傾向として追加確認.市場サイクル分析の導入: 市場周期識別アルゴリズムを追加し,異なる市場周期でより専門的な戦略の変数を適用する.例えば,葉変形または小波分析を使用して,現在の市場が明らかな周期的な波動の中にいるかどうかを識別することができる.

止装置の最適化: トラッキングストップ機能を実現し,トレンドが強くなるとより多くの利益をロックする.具体的には,ATRベースのダイナミックトラッキングストップを追加することで,利益の継続的な増加を許可し,既得利益を保護することができます.

フィルターを追加する:市場活動時間に応じて取引をフィルタリングし,低アクティビティと高変動の時間を避けます.例えば,特定の時間内にのみ信号を生成する取引時間ウィンドウ設定を追加できます.

感情指標を統合する:取引量または市場情緒指標を導入して信号の質を高める.例えば,取引量確認条件を考慮するか,ブリン帯域度などの変動率指標を導入する.

資金管理の最適化:梯度ポジション管理または複合ポジション戦略を実現し,トレンド確認度が高いときにポジションを増やす.具体的には,信号強さまたはトレンド強さに応じてリスク比率を調整することができる.

多時間枠分析: より高いタイムフレームのトレンド確認を統合し,複数のタイムフレームの一致取引を実現する.例えば,日線トレンド方向確認を追加し,当日の日線と現在のタイムフレームのトレンドが一致する場合にのみ信号を生成することができる.

要約する

バイモード自己適応トレンドトレーディング戦略は,EMAクロス,RSIトレンド判断とATRリスク管理を組み合わせて,異なる市場環境において自己適応の取引能力を実現する,精巧に設計された定量取引システムである. 核心的なイノベーションは,自動でトレンドフォローと逆向トレンドモデルの切り替えの仕組みであり,戦略が市場状態の変化にうまく適応できるようにする.

この戦略のリスク管理システムは慎重に設計されており,ATRの動的ストップ・ストップ・ストップとリスクパーセントに基づくポジション計算により,各取引のリスクを効果的に制御しています.また,取引間隔制御機構は,過度取引の問題を減らすことで,取引コストを削減し,信号品質を向上させます.

急速なEMAへの感受性や固定レバレッジによるリスクなどのいくつかの制限があるにもかかわらず,これらの問題は,動態パラメータの自己適応,トレンド判断の強化,停止機構の最適化などの推奨された最適化方向によって効果的に改善できます.

全体として,これは実用的な価値のある戦略的枠組みであり,中長期の取引システムの基礎として適しています.さらに最適化および個別化することで,異なるトレーダーのニーズとリスクの好みを満たすことができます.

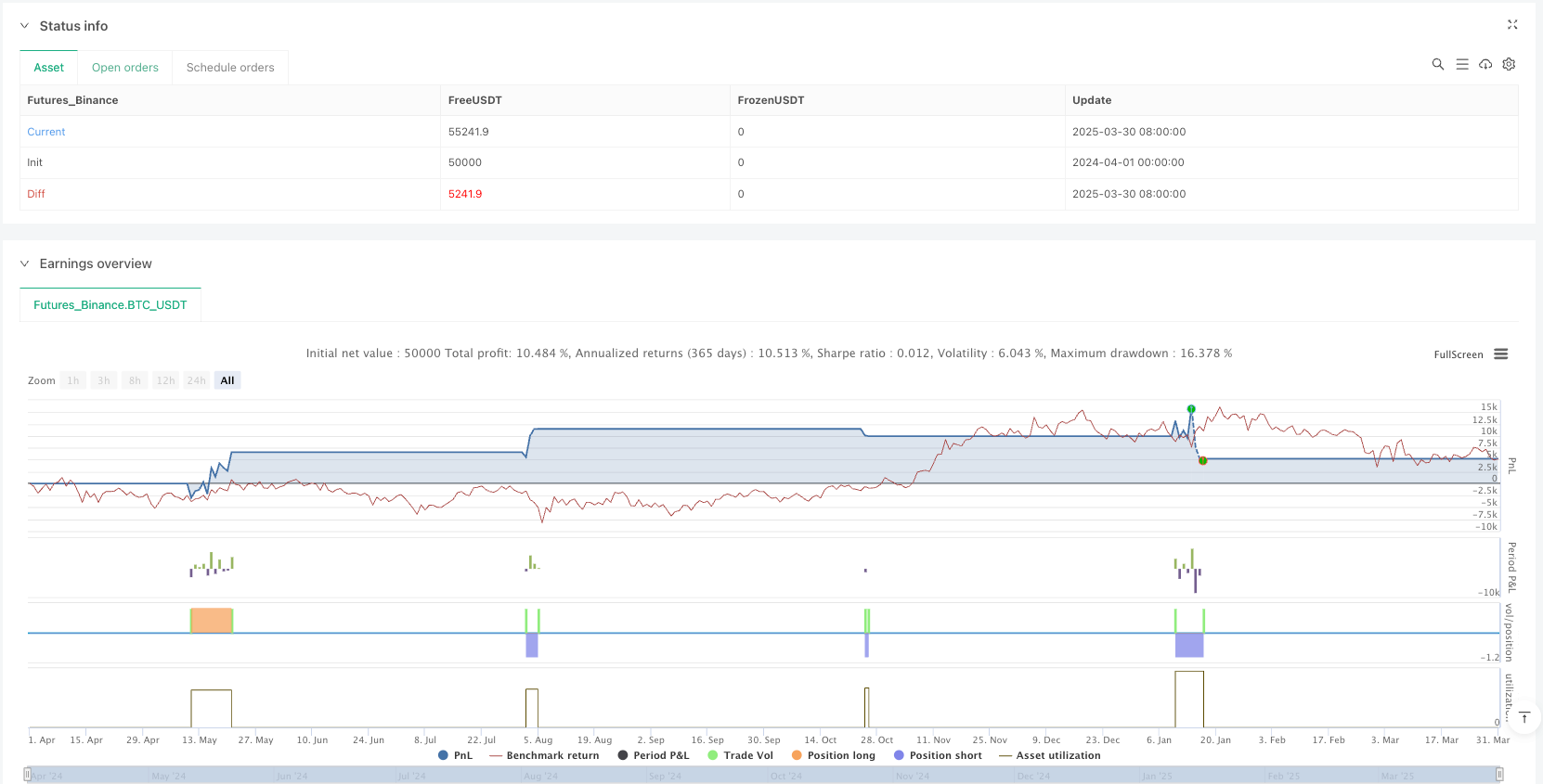

/*backtest

start: 2024-04-01 00:00:00

end: 2025-03-31 00:00:00

period: 1d

basePeriod: 1d

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=6

strategy("DOGE/USDT 5X Adaptive Trend Strategy", overlay=true, margin_long=20, margin_short=20)

// === Core Parameters ===

fastEMA = input.int(3, "Fast EMA Length", minval=1, maxval=20)

slowEMA = input.int(8, "Slow EMA Length", minval=2, maxval=50)

trendEMA = input.int(55, "Trend EMA Length", minval=10, maxval=200)

atrPeriod = input.int(14, "ATR Period", minval=1, maxval=50)

tradeInterval = input.int(72, "Minutes Between Trades", minval=1, maxval=1440)

// Risk Management

slMultiplier = input.float(1.2, "Stop-Loss (ATR Multiple)", minval=0.5, maxval=5.0, step=0.1)

tpMultiplier = input.float(2.0, "Take-Profit (ATR Multiple)", minval=0.5, maxval=10.0, step=0.1)

riskPct = input.float(1.0, "Risk Per Trade (%)", minval=0.1, maxval=10.0, step=0.1)

leverage = 5.0 // Fixed 5x leverage

// Adaptive mode selection

useAdaptive = input.bool(true, "Use Adaptive Mode")

adaptivePeriod = input.int(14, "Adaptive Period")

// === Calculate Indicators ===

fastLine = ta.ema(close, fastEMA)

slowLine = ta.ema(close, slowEMA)

trendLine = ta.ema(close, trendEMA)

atrValue = ta.atr(atrPeriod)

// === Adaptive Trend Detection ===

// Determine market direction strength

rsiValue = ta.rsi(close, adaptivePeriod)

trendStrength = math.abs(rsiValue - 50) / 50 // 0 to 1 scale

isTrending = trendStrength > 0.3 // Above 0.3 indicates trending

// Determine trend direction

uptrend = ta.sma(close, 5) > ta.sma(close, 20)

downtrend = ta.sma(close, 5) < ta.sma(close, 20)

// === Visualize Indicators ===

p1 = plot(fastLine, "Fast EMA", color=#2196F3, linewidth=2)

p2 = plot(slowLine, "Slow EMA", color=#FF9800, linewidth=2)

p3 = plot(trendLine, "Trend EMA", color=#757575, linewidth=1)

// Cross detection

crossUp = ta.crossover(fastLine, slowLine)

crossDown = ta.crossunder(fastLine, slowLine)

plotshape(crossUp, "EMA Cross Up", style=shape.triangleup, location=location.belowbar, color=color.green, size=size.small)

plotshape(crossDown, "EMA Cross Down", style=shape.triangledown, location=location.abovebar, color=color.red, size=size.small)

// === Trade Logic ===

var int lastTradeBarIndex = 0

timeElapsed = (bar_index - lastTradeBarIndex) >= tradeInterval

noActivePosition = strategy.position_size == 0

// Adaptive entry conditions

longTrendEntry = crossUp and close > trendLine and uptrend and isTrending

shortTrendEntry = crossDown and close < trendLine and downtrend and isTrending

// Counter-trend entries (when market is not strongly trending)

longCounterEntry = crossUp and close < trendLine and not isTrending

shortCounterEntry = crossDown and close > trendLine and not isTrending

// Final entry signals

validLong = (useAdaptive ? (isTrending ? longTrendEntry : longCounterEntry) : crossUp) and timeElapsed and noActivePosition

validShort = (useAdaptive ? (isTrending ? shortTrendEntry : shortCounterEntry) : crossDown) and timeElapsed and noActivePosition

// Position sizing calculation

equity = strategy.equity

riskAmount = equity * (riskPct / 100)

stopDistance = atrValue * slMultiplier

positionSize = math.round((riskAmount / stopDistance) * leverage)

// Visualize entry signals

plotshape(validLong, "Long Entry", style=shape.circle, location=location.belowbar, color=color.lime, size=size.normal)

plotshape(validShort, "Short Entry", style=shape.circle, location=location.abovebar, color=color.red, size=size.normal)

// === Strategy Execution ===

if (validLong)

strategy.entry("Long", strategy.long, qty=positionSize)

stopPrice = close - (atrValue * slMultiplier)

targetPrice = close + (atrValue * tpMultiplier)

strategy.exit("Exit Long", "Long", stop=stopPrice, limit=targetPrice)

lastTradeBarIndex := bar_index

if (validShort)

strategy.entry("Short", strategy.short, qty=positionSize)

stopPrice = close + (atrValue * slMultiplier)

targetPrice = close - (atrValue * tpMultiplier)

strategy.exit("Exit Short", "Short", stop=stopPrice, limit=targetPrice)

lastTradeBarIndex := bar_index