概要

多周期ブリン帯突破逆戻り取引戦略は,価格変動に基づく平均値逆戻り取引システムで,市場の過度に拡大した後の調整機会を捕捉することに専念している.この戦略は,ブリン帯指数 ((20周期の簡易移動平均と1.5倍標準差から構成される) を利用して,市場の極端な行動を識別し,特定の条件が触発されたときに取引を実行する.価格が完全に上線を突破した後に戻り,下線を突破した後に反発すると,システムは空白または多信号をそれぞれ生成し,正確なリスクメカニズムを組み合わせて,各取引のリスクを管理し,報酬率3:1を追求する.

戦略原則

この戦略の核心原則は,平均値の回帰理論に基づいている.この理論は,短期間に平均値から大きく偏った価格が回帰する傾向にあるという.具体的実装ロジックは以下の通りである.

信号認識メカニズム:

- 空白条件:あるK線が完全に上線上に形成され (開値,閉値,最低値が上線よりも高い),その後の4つのK線内では,価格が,その信号K線の最低点を下回り,空白信号を触発する.

- 複数条件:あるK線が完全に下線の下に形成され (開値,閉値,最高値が下線よりも低い),そして,その後の4つのK線の中で,価格が信号K線の最高点を突破し,複数信号を触発する.

ダイナミック・ストップ・ダメージ設定:

- 空調取引:上線信号のK線を突破する最高点にストップ・ロスを設定する.

- 複数の取引を行う: 下線信号のK線を突破する最低点にストップ・ロスを設定する.

正確なポジション計算:

- システムは,取引ごとに固定されたリスク額 ((4000 INR) と,リアルタイムで計算されたストップ・ロズ・ディスタンスに基づいて,取引毎の数を動的に決定し,市場の波動性に関係なく,リスク額が一貫していることを保証します.

漸進的な損失管理:

- 取引で利益がリスクの2倍に達すると,ストップロスは入場価格 ((保本位) に移動し,利益の一部をロックします.

- 利益がリスクの3倍に達すると,システムは自動的に平仓し,取引を完了します.

有効時間ウィンドウ:

- 信号K線が現れた後,システムは4つのK線内の突破行為のみを考慮し,このウィンドウを超えた場合は信号が失効し,遅滞取引を回避する.

戦略的優位性

リスクのコントロール: 取引数を動的に計算することで,取引ごとに最大リスクが4000インドルピーに固定され,精密なリスク管理を実現します.

市場変動に適応するブリン帯は標準差計算に基づいており,市場の波動性変化に自動的に調整でき,戦略は異なる市場環境で適応性を保ちます.

明確な取引ルール入場,止損,利益の条件を明確に定義し,主観的な判断を減らし,取引の規律を高めること.

段階的なリスク管理: 取引が有利な方向に進むと,入場価格にストップを移動することで”,ゼロリスク”取引を実現し,リスク・リターン・構造を最適化する.

平均回帰の捕獲市場過度拡大後の回復傾向を有効に活用し,高確率の取引機会に焦点を当てます.

時間を制限するフィルター: 4つのK線の有効期限制により,過時信号の実行を回避し,取引のタイム効率を向上させる.

視覚フィードバックシステム: 粗まったブリン線曲線によって,市場状態の直感的な参考を提供し,取引決定を支援する.

戦略リスク

急速なトレンド転換のリスク: 強いトレンドの市場では,価格が平均値回帰の論理に従わない可能性があり,連続したストップダスのトリガーを引き起こす. 解決策は,トレンドフィルターを追加し,強いトレンドの環境で逆転取引を一時停止することです.

低流動性の環境リスク: 取引量が少ない市場では,理想的な価格で大量に注文を実行することが困難になり,実際のリスク管理効果に影響を与える可能性があります. 流動性の検出機構を増加させ,低流動性の環境で取引規模を減らすことを提案しています.

パラメータ最適化過度のリスク固定ブリン帯のパラメータ ((20周期SMAと1.5倍標準差) は,異なる市場または期間で異なったパフォーマンスを示す可能性がある.市場状況の動向に応じて適応パラメータシステムを導入することを推奨する.

極端な市場リスク: 市場が飛躍したり激しく波動するときに,実際のストップは予期値をはるかに上回る可能性があります. より複雑なストップ戦略,例えばATRベースのダイナミックストップまたは価格分散ストップの導入が推奨されています.

頻繁に取引するリスク:高波動環境では,戦略が過剰な信号を生じ,取引コストを増加させる可能性があります. 信号品質フィルターを追加し,最高品質の取引機会のみを実行することを検討できます.

資金管理のリスク: 固定リスク金額は,すべてのアカウントサイズに適さないかもしれません. 固定金額ではなく,アカウントのパーセントに基づいてリスク管理を実施してください.

戦略最適化の方向性

多周期確認システム:複数の時間枠分析を導入し,取引信号がより高い時間枠で確認されることを要求し,取引の成功率を向上させる.例えば,当日の線図も平均値逆転傾向を示している場合にのみ,時間レベルの取引信号を実行する.

動的なブリン帯参数: ブリン帯のパラメータの自己適応調整を実現し,市場の波動性または取引品種の特性に基づいて,動的に最適な周期と標準差倍数を選択する.

市場環境のフィルター: 市場型識別アルゴリズムを追加し,震動市場では完全な戦略を実行し,トレンド市場では選択的に順調信号を実行し,戦略の適応性を向上させる.

量と価格の分析:取引量指数と組み合わせて,突破信号の有効性を確認する.例えば,突破を要求する際の取引量の顕著な増加に伴い,偽の突破をフィルターする.

段階的な収益化戦略: 固定3倍リスク収益モデルを最適化し,分期収益システムに変更する.例えば,2倍リスク時に50%の平仓,3倍リスク時に平仓の残余部分,資金効率の向上.

機械学習の最適化: 機械学習モデルを導入し,歴史信号を分類し,高勝率と低勝率の信号の特徴を識別し,より精密な信号フィルタリング機構を構築する.

関連性分析の統合: ポートフォリオで多種種の取引を考慮する際には,関連性分析を追加し,同時に高度に関連した種の同方向取引を回避し,システムリスクを下げる.

資金管理のアップグレード: 固定金額のリスクを,口座規模に基づくダイナミックなリスク配分に変換する.例えば,口座総額の0.5%-2%,リスクと口座規模のダイナミックなバランスを実現する.

要約する

多周期ブリン帯突破回帰取引戦略は,高度に構造化され,規則が明確である技術分析取引システムであり,ブリン帯指標によって市場の過度な行動後の回帰の機会を捕捉する.その核心的な優点は,正確なリスク制御,明確な取引規則,漸進的なストップ損失管理であり,トレーダーはリスクを制御しながら,見られるリターンを追求することができる.

しかし,この戦略は,トレンド市場の適応性の欠如,パラメータ最適化の過度,および極端な市場リスクなどの課題にも直面しています. 多周期確認,ダイナミックパラメータ調整,市場環境フィルター,資金管理のアップグレードなどの最適化措置を導入することにより,戦略の安定性と適応性を大幅に向上させることができます.

この戦略は,均等価値リターン取引の機会を探している投資家にとって,実行の規律を保持しながら,異なる市場環境に適応する十分な最適化スペースを残すための体系的な方法を提供します.最終的に,この戦略を成功裏に実施するには,市場の動態の深い理解,継続的なシステムの最適化,そして厳格なリスク管理の規範が必要です.

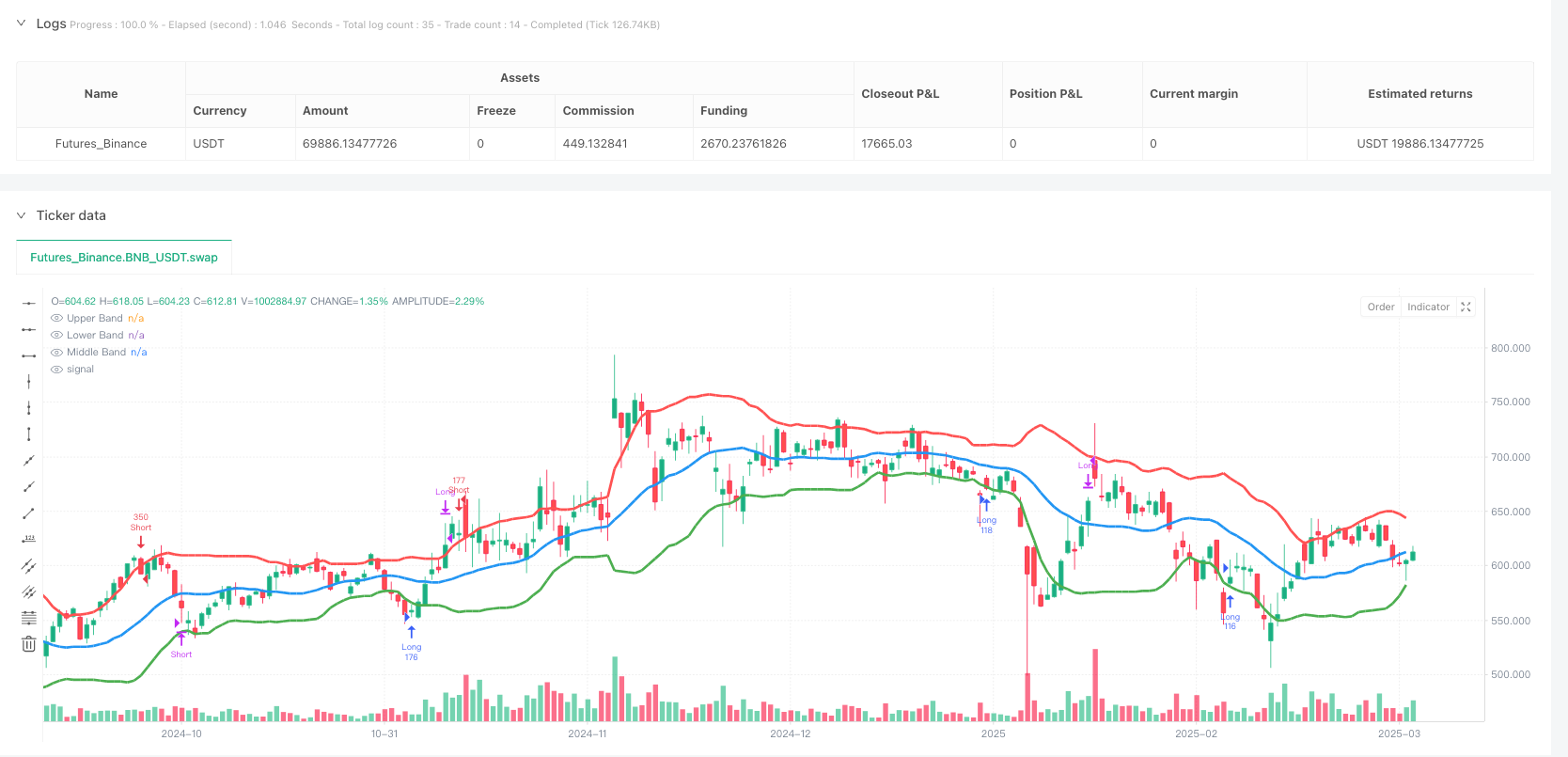

/*backtest

start: 2024-04-03 00:00:00

end: 2025-04-02 00:00:00

period: 1d

basePeriod: 1d

exchanges: [{"eid":"Futures_Binance","currency":"BNB_USDT"}]

*/

//@version=5

strategy("Bollinger Band Long & Short Strategy", overlay=true)

// Bollinger Bands settings

length = 20

src = close

mult = 1.5

basis = ta.sma(src, length)

deviation = ta.stdev(src, length)

upperBand = basis + (mult * deviation)

lowerBand = basis - (mult * deviation)

// Detecting a candle fully outside the upper Bollinger Band

prevCandleOutsideUpper = (close[1] > upperBand[1]) and (open[1] > upperBand[1]) and (low[1] > upperBand[1])

// Detecting a candle fully outside the lower Bollinger Band

prevCandleOutsideLower = (close[1] < lowerBand[1]) and (open[1] < lowerBand[1]) and (high[1] < lowerBand[1])

// Entry condition - Only within the next 4 candles break the low of the previous candle (Short)

breaksLow = ta.lowest(low, 4) < low[1] and ta.barssince(prevCandleOutsideUpper) <= 4

// Entry condition - Only within the next 4 candles break the high of the previous candle (Long)

breaksPrevHigh = ta.highest(high, 4) > high[1] and ta.barssince(prevCandleOutsideLower) <= 4

var float entryPrice = na

var float stopLoss = na

var float takeProfit = na

var float breakevenLevel = na

var float quantity = na

maxLoss = 4000.0 // Max loss set to INR 4000 per trade

// Short Trade

if prevCandleOutsideUpper and breaksLow

entryPrice := low[1]

stopLoss := high[1] // Stop-loss set to the high of the candle outside the upper BB

risk = stopLoss - entryPrice

quantity := risk > 0 ? math.floor(maxLoss / risk) : na // Ensuring risk is exactly 4000 per trade

takeProfit := entryPrice - (risk * 3) // Adjusted for 1:3 risk-reward

breakevenLevel := entryPrice - (risk * 2) // 1:2 level where stop loss moves to breakeven

if not na(quantity) and quantity > 0

strategy.entry("Short", strategy.short, qty=quantity)

// Move SL to breakeven if 1:2 is reached for Short

if strategy.position_size < 0 and close <= breakevenLevel

strategy.exit("Move SL to breakeven", from_entry="Short", stop=entryPrice)

// Close trade at 1:3 for Short

if strategy.position_size < 0 and close <= takeProfit

strategy.close("Short")

// Long Trade

if prevCandleOutsideLower and breaksPrevHigh

entryPrice := high[1]

stopLoss := low[1] // Stop-loss set to the low of the candle outside the lower BB

risk = entryPrice - stopLoss

quantity := risk > 0 ? math.floor(maxLoss / risk) : na // Ensuring risk is exactly 4000 per trade

takeProfit := entryPrice + (risk * 3) // Adjusted for 1:3 risk-reward

breakevenLevel := entryPrice + (risk * 2) // 1:2 level where stop loss moves to breakeven

if not na(quantity) and quantity > 0

strategy.entry("Long", strategy.long, qty=quantity)

// Move SL to breakeven if 1:2 is reached for Long

if strategy.position_size > 0 and close >= breakevenLevel

strategy.exit("Move SL to breakeven", from_entry="Long", stop=entryPrice)

// Close trade at 1:3 for Long

if strategy.position_size > 0 and close >= takeProfit

strategy.close("Long")

// Plot Bollinger Bands with increased visibility

plot(upperBand, color=color.red, linewidth=3, title="Upper Band")

plot(lowerBand, color=color.green, linewidth=3, title="Lower Band")

plot(basis, color=color.blue, linewidth=3, title="Middle Band")