概要

これは,ダイナミックに指標パラメータを調整し,複数のタイムフレームを横断して市場動向を分析することによって,より正確で柔軟な取引信号を提供することを目的とした革新的な多時間枠自適応KDJ振動指標戦略である.この戦略は,ボラティリティーベースの長さの計算,複数のタイムフレームを横断して重量配分,自適応的なトレンド判断を組み合わせて,トレーダーに複雑で強力な分析ツールを提供します.

戦略原則

戦略の核心には以下のキーテクニックが含まれています.

- マルチタイムフレーム分析:同時に1分,5分,15分3つのタイムフレームを使用

- 適応性のあるスイング長さの計算:市場の変動率に基づいて動的に調整する指標パラメータ

- 動的重量配分:異なる時間枠に異なる重量係数配分

- トレンド判断機構:スムースAvgTotalの平均値を計算して市場トレンドの方向を決定する

- スマート信号生成: 主要信号と予期信号を組み合わせ,信号の正確性を向上させる

戦略的優位性

- 高柔軟性:カスタマイズ可能な時間枠と重量配置

- ダイナミックな適応性:市場の変動に応じて指標パラメータを調整する

- 多次元分析:複数の時間枠から情報を統合する

- 低遅延信号:主要信号と予期信号を含む

- 内部トレンドフィルター:不利な市場条件下での誤信号を減らす

戦略リスク

- パラメータの過適合リスク

- 複数の時間枠により信号の複雑性が増加する

- 極端な市場条件下では信号の信頼性が低下する可能性がある

- 追加で確認する指標 確認信号

戦略最適化の方向性

- 機械学習アルゴリズムを導入し,動的に重点を調整する

- 追加フィルタリング条件

- 損失防止の最適化

- 種間の適応性を開発する

要約する

この多時間枠は,KDJの振動指数戦略に適応し,革新的な設計により,トレーダーに柔軟で動的で多次元的な市場分析ツールを提供し,顕著な技術的優位性と潜在的パフォーマンス向上の余地を提供します.

ストラテジーソースコード

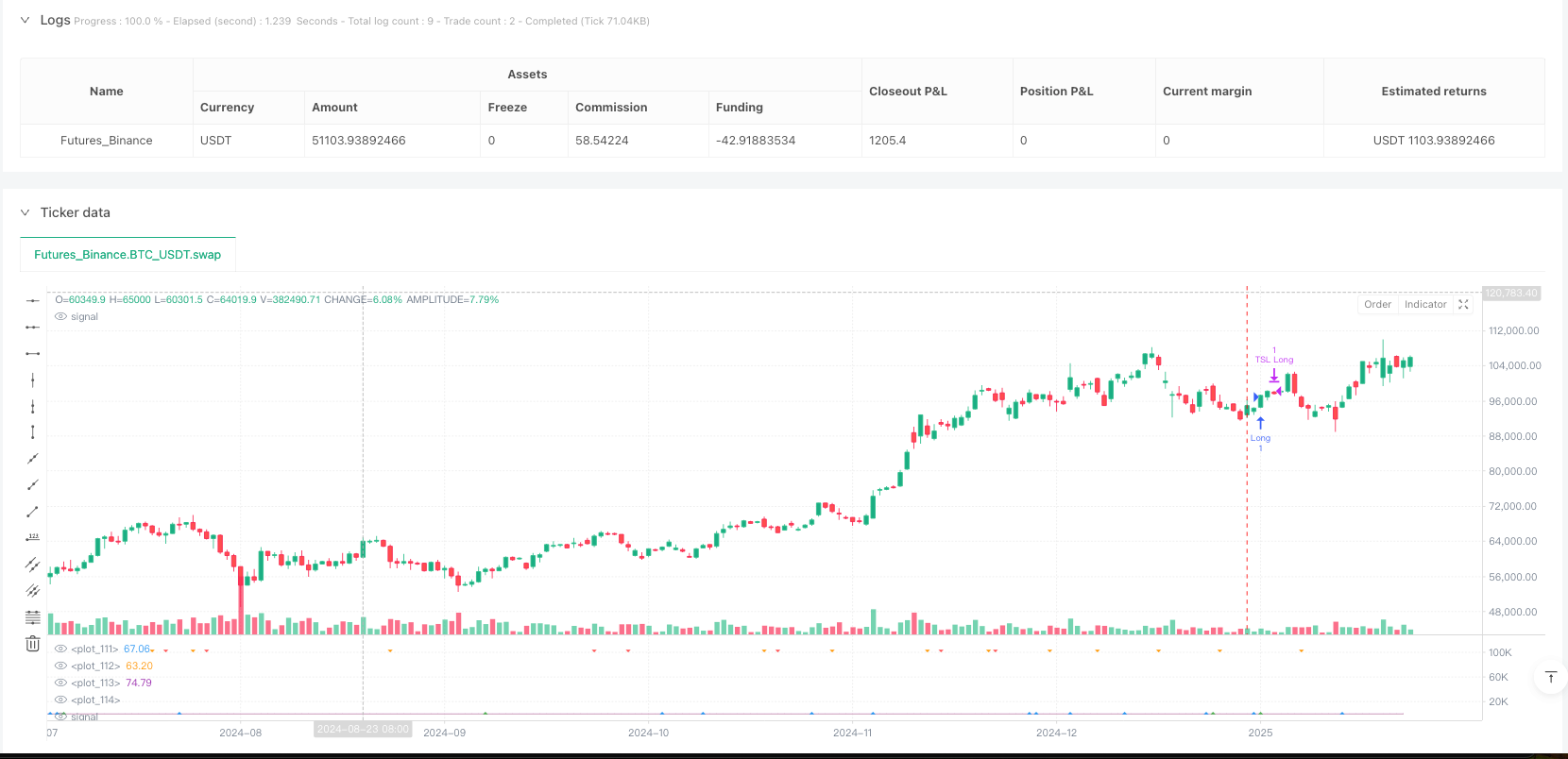

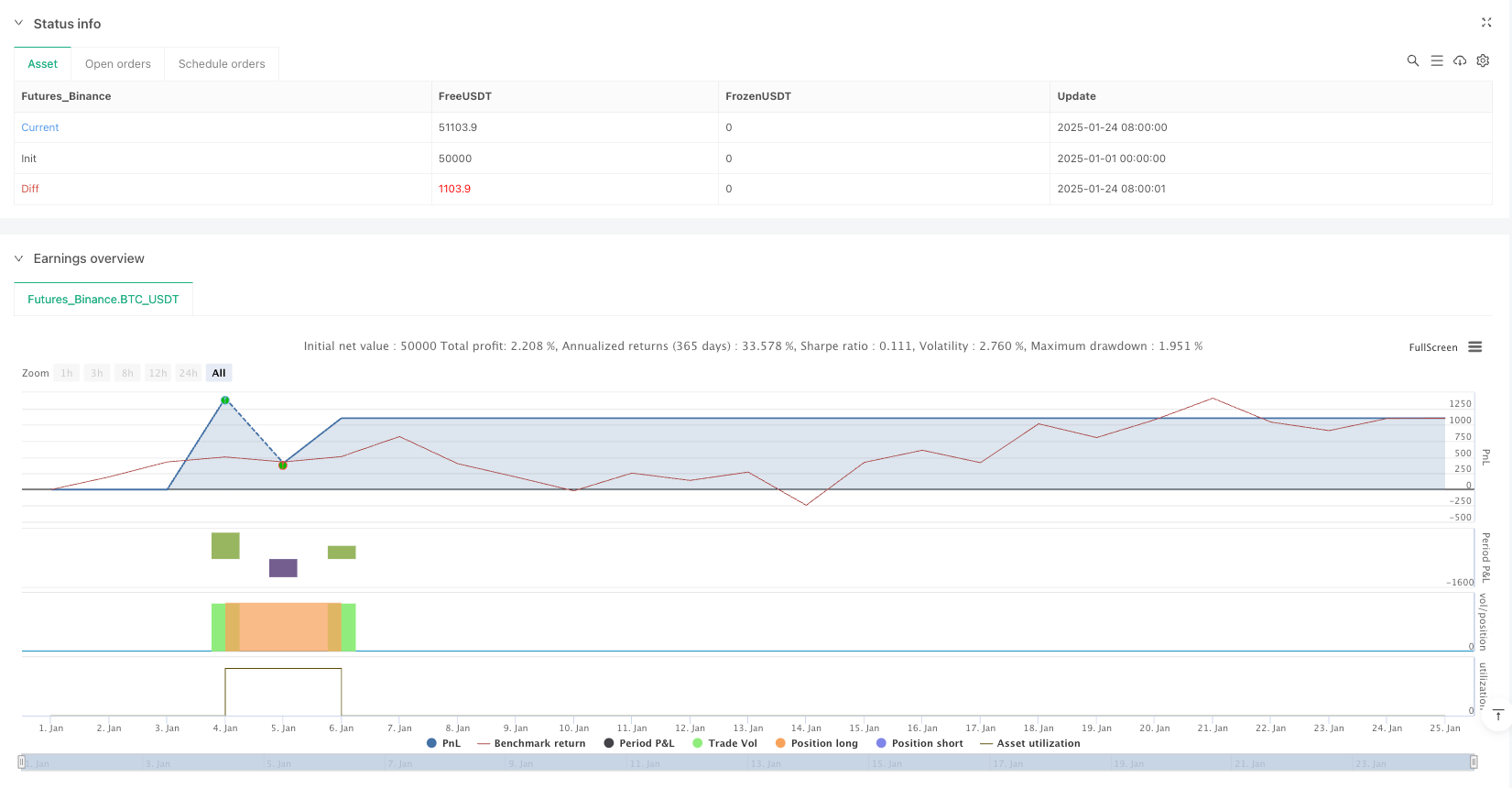

/*backtest

start: 2025-01-01 00:00:00

end: 2025-01-25 00:00:00

period: 1d

basePeriod: 1d

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

// This Pine Script™ is subject to the Mozilla Public License 2.0 (https://mozilla.org/MPL/2.0/)

// © Lausekopf

//@version=5

strategy("Adaptive KDJ (MTF)", overlay=false)

// Dropdown for the swing length calculation method

method = input.int(1, title="Calculation Method", options=[1, 2, 3], tooltip="1: Volatility Based\n2: Inverse Volatility\n3: Fixed Length")

// Fixed length for method 3

fixedLength = input.int(9, title="Fixed KDJ Length", minval=3, maxval=15)

// Timeframes

tf1 = input.timeframe("1", title="Timeframe 1")

tf2 = input.timeframe("5", title="Timeframe 2")

tf3 = input.timeframe("15", title="Timeframe 3")

// Timeframe weighting

weightOption = input.int(1, title="Timeframe Weighting", options=[1, 2, 3, 4, 5])

weightTF1 = weightOption == 1 ? 0.5 : weightOption == 2 ? 0.4 : weightOption == 3 ? 0.33 : weightOption == 4 ? 0.2 : 0.1

weightTF2 = 0.33

weightTF3 = 1.0 - (weightTF1 + weightTF2)

// EMA smoothing length

smoothingLength = input.int(5, title="EMA Smoothing Length", minval=1, maxval=50)

// Trend calculation period

trendLength = input.int(40, title="Trend Calculation Period", minval=5, maxval=50)

// KDJ function

f_kdj(len, srcHigh, srcLow, srcClose) =>

roundedLen = int(math.round(len))

high_max = ta.highest(srcHigh, roundedLen)

low_min = ta.lowest(srcLow, roundedLen)

rsv = 100 * (srcClose - low_min) / (high_max - low_min)

k = ta.sma(rsv, 3)

d = ta.sma(k, 3)

j = 3 * k - 2 * d

[k, d, j]

// Swing length function

f_swingLength(tf) =>

atrLen = 14

volatility = request.security(syminfo.tickerid, tf, ta.atr(atrLen) / close)

var float length = na

if method == 1

length := volatility > 0.03 ? 3 : volatility > 0.002 ? 14 : 15

if method == 2

length := 18

if method == 3

length := fixedLength

length

// Calculate swing lengths for each timeframe

swingLength1 = f_swingLength(tf1)

swingLength2 = f_swingLength(tf2)

swingLength3 = f_swingLength(tf3)

// Calculate KDJ values

[k1, d1, j1] = f_kdj(swingLength1, request.security(syminfo.tickerid, tf1, high), request.security(syminfo.tickerid, tf1, low), request.security(syminfo.tickerid, tf1, close))

[k2, d2, j2] = f_kdj(swingLength2, request.security(syminfo.tickerid, tf2, high), request.security(syminfo.tickerid, tf2, low), request.security(syminfo.tickerid, tf2, close))

[k3, d3, j3] = f_kdj(swingLength3, request.security(syminfo.tickerid, tf3, high), request.security(syminfo.tickerid, tf3, low), request.security(syminfo.tickerid, tf3, close))

// Weighted averages

avgK = (k1 * weightTF1 + k2 * weightTF2 + k3 * weightTF3)

avgD = (d1 * weightTF1 + d2 * weightTF2 + d3 * weightTF3)

avgJ = (j1 * weightTF1 + j2 * weightTF2 + j3 * weightTF3)

smoothAvgK = ta.ema(avgK, smoothingLength)

smoothAvgD = ta.ema(avgD, smoothingLength)

smoothAvgJ = ta.ema(avgJ, smoothingLength)

smoothAvgTotal = ta.ema((avgK + avgD + avgJ) / 3, smoothingLength)

// Trend determination

trendAvg = ta.sma(smoothAvgTotal, trendLength)

isUptrend = trendAvg > 60

isDowntrend = trendAvg < 40

// Dynamic signal thresholds

buyLevel = isUptrend ? 40 : isDowntrend ? 15 : 25

sellLevel = isUptrend ? 85 : isDowntrend ? 60 : 75

// Buy/Sell signals

buySignal = smoothAvgJ < buyLevel and ta.crossover(smoothAvgK, smoothAvgD)

sellSignal = smoothAvgJ > sellLevel and ta.crossunder(smoothAvgK, smoothAvgD)

// Anticipated signals

anticipateBuy = (smoothAvgK - smoothAvgK[1]) > 0 and (smoothAvgD - smoothAvgD[1]) < 0 and math.abs(smoothAvgK - smoothAvgD) < 5

anticipateSell = (smoothAvgK - smoothAvgK[1]) < 0 and (smoothAvgD - smoothAvgD[1]) > 0 and math.abs(smoothAvgK - smoothAvgD) < 5

// Entry conditions

longEntryCondition = (buySignal or anticipateBuy) and smoothAvgTotal < 22

shortEntryCondition = (sellSignal or anticipateSell) and smoothAvgTotal > 78

// Entry orders

strategy.entry("Long", strategy.long, when=longEntryCondition)

strategy.entry("Short", strategy.short, when=shortEntryCondition)

// Trailing Stop-Loss

atrMultiplierTSL = 2.5

atrValueTSL = ta.atr(12) * atrMultiplierTSL

strategy.exit("TSL Long", from_entry="Long", trail_points=atrValueTSL / syminfo.mintick, stop=open * 0.9972)

strategy.exit("TSL Short", from_entry="Short", trail_points=atrValueTSL / syminfo.mintick, stop=open * 1.0028)

// Plot signals

plotshape(series=buySignal, location=location.bottom, style=shape.triangleup, color=color.green, size=size.small)

plotshape(series=sellSignal, location=location.top, style=shape.triangledown, color=color.red, size=size.small)

plotshape(series=anticipateBuy, location=location.bottom, style=shape.triangleup, color=color.blue, size=size.tiny, offset=-1)

plotshape(series=anticipateSell, location=location.top, style=shape.triangledown, color=color.orange, size=size.tiny, offset=-1)

// Plot KDJ lines

plot(smoothAvgK, color=color.blue, linewidth=1)

plot(smoothAvgD, color=color.orange, linewidth=1)

plot(smoothAvgJ, color=color.purple, linewidth=1)

plot(smoothAvgTotal, color=color.white, linewidth=1)

// Alert for impending signals

alertcondition(anticipateBuy or anticipateSell, title='Impending KDJ Crossover', message='Possible KDJ crossover detected!')

// This Pine Script™ code is subject to the terms of the Mozilla Public License 2.0 at https://mozilla.org/MPL/2.0/

// © Lausekopf