概要

VWAP偏差帯と波動性フィルター取引戦略は,取引量重み平均 ((VWAP) と標準差チャネルに基づく日内取引システムである.この戦略は,VWAPを価格の中心的な参照点として使用し,Al BrooksのH1/H2とL1/L2の逆転形状を組み合わせ,ATRの波動性フィルターで低波動性環境をフィルターし,構造化された取引意思決定の枠組みを形成する.この戦略は,標準差チャネルを突破した価格の後に戻るタイミングで進出し,同時に,信号柱形状に基づいたストップと,VWAPと目標差帯の偏差を含む複数の柔軟な利益を得る方法を設定する.さらに,安全退出メカニズムは,継続的な不利な価格走行が発生したときに外額保護を提供し,この戦略は,さまざまな市場環境で安定性を保つのである.

戦略原則

この戦略の核心となる要素は以下の通りです.

VWAPは,取引日ごとに計算されます.: 各取引日の開始時にVWAP計算を再設定し,価格参照点が当日の取引活動と密接に関連していることを確認する. 戦略は標準差を使用し,VWAPの上下波動帯を作成し,標準差の2倍にデフォルトで設定する.

入場シグナルを起動する:

- 多頭入場 ((H1/H2):価格が標準差の偏差帯の2倍以下で開盘するが,この偏差帯より高い閉盘をすると,同時に十分な多頭強度がある ((bar区間の内部の閉盘位置で計算する) ).

- 空頭入場 ((L1/L2)):価格開盤が標準差の偏差帯の2倍以上で,閉盤が偏差帯の1倍以下で,空頭強度が十分であるとき.

波動性フィルター:

- ATR ((14) を使用して市場の変動を測定する

- 標準差の範囲が小さすぎる (ATRの3倍未満) 時,取引信号をスキップし,低波動環境で誤入場を避ける

ストップダスト設定:

- 多頭:信号柱の低点減減損バッファローズ

- 空頭:信号柱高点加減緩衝区

勝負の戦略:

- 多空方向に対して異なる出場論理を個別に配置できる

- オプションは,VWAPに戻る,特定の偏差値帯の目標値を達成する,または自動収益を無効にする

安全退出の仕組み:

- 設定された数の反転柱形が連続して出現すると,安全脱出をトリガーします.

- 多頭:連続したX柱

- 空っぽの頭:連続したXの陽柱

策略は,完全な信号強度計算機構を実現し,クローズアップ価格の高低点範囲内の相対的な位置を計算して,各信号の質を評価する.信号強度が最小の値 (デフォルト0.7) に達した場合にのみ,入場信号が有効とみなされる.

戦略的優位性

この戦略は,コードを深く分析した結果,以下のような顕著な利点があります.

市場構造に基づく入場策略は単に価格の変動を追跡するのではなく,偏差値帯の近くにある特定の反転の形を探すことであり,これは取引が回帰平均の統計的優位性に従って行われていることを意味します.

複数のフィルタリング: 波動性フィルター,信号強度要求,特定の価格形状により,多層の取引信号をフィルタリングし,誤解を招く信号を大幅に減少させる.

リスク管理の柔軟性戦略は,シグナル柱に基づく緊密なストップ,調整可能な利益目標,安全な退出機構を含む複数のリスク管理ツールを提供し,トレーダーが異なる市場状況に応じてリスクパラメータを調整できるようにします.

独立した多空配置: 戦略は,多頭と空頭取引の入場と出口条件をトレーダーが独立に設定することを可能にする.これは,方向偏りのある市場でのパフォーマンスを最適化するのに非常に価値があります.

視覚支援戦略は,VWAP,偏差帯表示,低波動領域の高明るさなどの豊富な可視化オプションを含んでおり,トレーダーが市場状態と潜在的信号をより直観的に理解するのを助けます.

VWAPで設定する: VWAPは,取引日ごとに再計算され,価格参照点が常に現在の市場活動に関連していることを確認し,時代遅れの参照点を使用する問題を回避します.

信号の質を強調する: 信号の強さを計算することで,価格と偏差帯の単なる機械的な交差ではなく,高品質の反転信号に注目する戦略.

戦略リスク

この戦略の設計は精巧ですが,以下の潜在的なリスクがあります.

トレンド市場の逆転リスク: 平均回帰に基づいた戦略として,強いトレンドの市場では反転信号が頻繁に発生し,連続したストップが引き起こされる可能性があります. 解決策: 強いトレンドの環境では,反転方向の取引を無効にしたり,フィルタリング条件を増やすことができます.

パラメータ感度策略性能は,標準差倍数,ストップダメージサイズ,信号強度値などの複数の重要なパラメータに高度に依存しています. 解決策:全般的なパラメータ最適化と感受性分析を行い,異なる市場条件で堅牢なパラメータセットを見つけます.

フィルタリングの時間がない策略は,取引時間の特性を考慮していないため,市場開盤または閉盤などの波動性が特に高い時期に誤った信号を生じることがあります. 解決策:時間フィルターを追加し,特定の市場時間の取引を避ける.

固定ストップリスク: 固定ポイント数を使用したストップは,異なる変動環境で不一致なパフォーマンスを発揮する可能性があります. 解決策: ストップを現在の市場の変動に適応させるため,ATRベースのダイナミックストップを使用することを検討してください.

取引量フィルターの欠如策略:VWAPを使用していますが,低取引量環境を直接フィルタリングしていません.これは,流動性が不足している場合に信頼できないシグナルを生成する可能性があります. 解決策:取引量減值条件を追加し,十分な流動性のある環境でのみ取引することを保証します.

安全な脱出のタイミング固定数の反転柱形は,安全退出を早めに誘発したり,本当に退出が必要になったときに迅速に反応しないかもしれない. 解決策:価格の変動幅と柱形数の動的安全退出機構を組み合わせて考える.

戦略最適化の方向性

コード分析により,以下のような最適化方向が考えられます.

動態偏差の倍数:現在の戦略は,入場条件として固定2倍標準差を使用する.この倍数を,市場の波動的動態に応じて調整し,高波動市場ではより大きな倍数を使用し,低波動市場ではより小さな倍数を使用し,異なる市場環境に対応することを検討することができます.

時間フィルターの追加特定の時間帯での取引をフィルタリングし,市場の開閉と昼食などの波動的な不安定な時期を避け,または特定の効率的な取引時間に焦点を当てます.

統合された市場構造分析: より高い時間枠のトレンド分析に参加し,より大きなトレンドと一致する方向のみで取引するか,または反トレンド信号に対してより厳しいフィルタリング条件を使用する.

安全退出の最適化:現在の安全退出は固定数の反転柱形に基づいています. 価格の動きの幅と組み合わせて退出を誘発することを考えることができます. 例えば,価格の引き下がりが入場後に最大有利な動きの特定のパーセントを超えると退出を誘発します.

取引量確認: 入場シグナルが形成される時に取引量確認条件を追加し,シグナルに十分な市場参加が伴うことを確認し,シグナル信頼性を向上させる.

ダイナミック・ストップ・ローズ・マネジメント固定ポイントストップをATRベースのダイナミックストップに置き換えるか,モバイルストップを導入して既得利益を保護する.

フィルターに負債を加える: 入場前に潜在的目標と停止の比率を計算し,十分な利益と損失の比率を持つ取引のみを実行する.

季節性とカレンダー効果の統合: 特定の市場の季節性パターンとカレンダー効果を分析し,利用し,統計的に有利な時期に取引を強化するか,不利な時期に取引を減少させる.

これらの最適化により,戦略の安定性と収益性が向上し,特に異なる市場環境における適応性が向上します.

要約する

VWAP偏差帯と波動性フィルタリングの取引戦略は,技術分析のいくつかの重要な概念を組み合わせた,よく設計された日内取引システムである.それは,価格の中央の参照点としてVWAPを利用し,標準差を介して偏差帯を計算し,価格がこれらの帯域から反発したときに取引機会をキャプチャする.この戦略の核心的な優位性は,その多層のフィルタリング機構と柔軟なリスク管理システムで,異なる市場環境に適応できるようにする.

強いトレンドの市場における反転リスクやパラメータの感受性などの潜在的なリスクがあるにもかかわらず,これらはさらなる最適化によって緩和できます.最適化の方向性は,ダイナミックに偏差帯倍数を調整し,時間フィルターを追加し,より高い時間枠分析を統合し,ストップ管理を改善するなどです.

全体として,これは経験豊富なトレーダーがさらにカスタマイズして改善するのに適した基礎的な強力な戦略の枠組みです.特定の市場と取引スタイルに最適化することで,特に波動性があり,均等な回帰傾向のある市場環境では,信頼性の高い一日の取引ツールになる可能性があります.

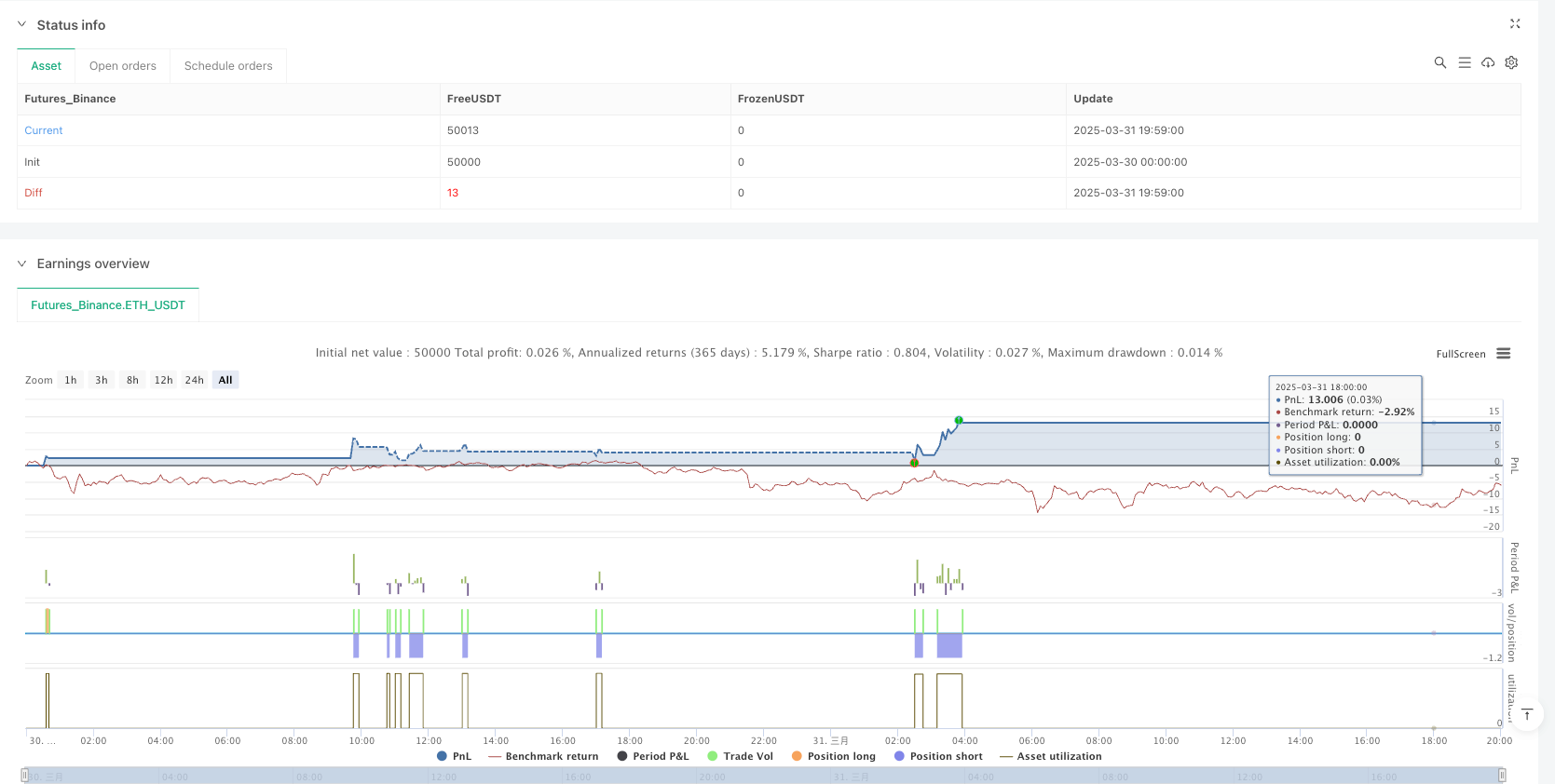

/*backtest

start: 2025-03-30 00:00:00

end: 2025-03-31 20:00:00

period: 1m

basePeriod: 1m

exchanges: [{"eid":"Futures_Binance","currency":"ETH_USDT"}]

*/

//@version=5

strategy("VWAP Strategy", overlay=true, default_qty_type=strategy.fixed, default_qty_value=1, initial_capital=2000)

// === Inputs ===

src = input.source(hlc3, "Source")

stopPoints = input.float(20.0, "Stop Buffer (Points from Signal Bar High/Low)", step=0.25)

exitModeLong = input.string("VWAP", "Long Exit Rule", options=["VWAP", "Deviation Band", "None"])

exitModeShort = input.string("VWAP", "Short Exit Rule", options=["VWAP", "Deviation Band", "None"])

targetLongDeviation = input.float(2.0, "Long Target Deviation", step=0.1)

targetShortDeviation = input.float(2.0, "Short Target Deviation", step=0.1)

enableSafetyExit = input.bool(true, "Enable Safety Exit")

numOpposingBars = input.int(3, "Opposing Bars for Safety Exit", minval=1)

allowLongs = input.bool(true, "Allow Long Trades")

allowShorts = input.bool(true, "Allow Short Trades")

minStrength = input.float(0.7, "Minimum Signal Strength (0-1)", step=0.05)

showVWAP = input.bool(true, "Show VWAP")

showBands = input.bool(true, "Show Entry Bands")

showLowVolZones = input.bool(true, "Highlight Low Vol Zones")

// === VWAP Session Logic ===

var float sumSrc = na

var float sumVol = na

var float sumSrcSqVol = na

newSession = ta.change(time("D"))

if newSession or na(sumSrc)

sumSrc := 0.0

sumVol := 0.0

sumSrcSqVol := 0.0

sumSrc += src * volume

sumVol += volume

sumSrcSqVol += math.pow(src, 2) * volume

vwap = sumSrc / sumVol

variance = (sumSrcSqVol / sumVol) - math.pow(vwap, 2)

stdev = math.sqrt(variance)

// === Deviation Bands ===

bandEntryMult = 2.0

entryUpper = vwap + stdev * bandEntryMult

entryLower = vwap - stdev * bandEntryMult

targetUpperLong = vwap + stdev * targetLongDeviation

targetLowerShort = vwap - stdev * targetShortDeviation

// === ATR-Based Volatility Filter ===

atrVal = ta.atr(14)

isVolTooLow = stdev * 2 < atrVal * 3

bgcolor(showLowVolZones and isVolTooLow ? color.new(color.orange, 85) : na, title="Low Volatility Zone")

// === Signal Strength Calculations ===

barRange = high - low

bullStrength = barRange > 0 ? (close - low) / barRange : 0

bearStrength = barRange > 0 ? (high - close) / barRange : 0

// === Entry Triggers with Strength Filter ===

isH1H2 = open < entryLower and close > entryLower and bullStrength >= minStrength

isL1L2 = open > entryUpper and close < entryUpper and bearStrength >= minStrength

plotshape(isH1H2, title="H1/H2", location=location.belowbar, color=color.lime, style=shape.triangleup, size=size.tiny)

plotshape(isL1L2, title="L1/L2", location=location.abovebar, color=color.red, style=shape.triangledown, size=size.tiny)

// === Signal Bar Stop Tracking ===

var float signalLow = na

var float signalHigh = na

// === Entry Logic ===

longCondition = allowLongs and isH1H2 and strategy.position_size == 0 and not isVolTooLow

shortCondition = allowShorts and isL1L2 and strategy.position_size == 0 and not isVolTooLow

if longCondition

strategy.entry("Long", strategy.long)

signalLow := low

if shortCondition

strategy.entry("Short", strategy.short)

signalHigh := high

// === Reset Signal Bar Info

if strategy.position_size == 0

signalLow := na

signalHigh := na

// === Apply Signal-Bar-Based Stop

if strategy.opentrades > 0

if strategy.position_size > 0 and not na(signalLow)

strategy.exit("Long SL", from_entry="Long", stop=signalLow - stopPoints)

if strategy.position_size < 0 and not na(signalHigh)

strategy.exit("Short SL", from_entry="Short", stop=signalHigh + stopPoints)

// === Target Exits (Independent per side)

exitLongVWAP = strategy.position_size > 0 and exitModeLong == "VWAP" and high >= vwap

exitLongDev = strategy.position_size > 0 and exitModeLong == "Deviation Band" and high >= targetUpperLong

exitShortVWAP = strategy.position_size < 0 and exitModeShort == "VWAP" and low <= vwap

exitShortDev = strategy.position_size < 0 and exitModeShort == "Deviation Band" and low <= targetLowerShort

if exitModeLong != "None" and (exitLongVWAP or exitLongDev)

strategy.close("Long", comment="Target Exit")

if exitModeShort != "None" and (exitShortVWAP or exitShortDev)

strategy.close("Short", comment="Target Exit")

// === Safety Exit

bullishBar(i) => close[i] > open[i]

bearishBar(i) => close[i] < open[i]

bullCount = 0

bearCount = 0

for i = 0 to numOpposingBars - 1

bullCount += bullishBar(i) ? 1 : 0

bearCount += bearishBar(i) ? 1 : 0

exitSafetyLong = enableSafetyExit and strategy.position_size > 0 and bearCount == numOpposingBars

exitSafetyShort = enableSafetyExit and strategy.position_size < 0 and bullCount == numOpposingBars

if exitSafetyLong

strategy.close("Long", comment="Safety Exit")

if exitSafetyShort

strategy.close("Short", comment="Safety Exit")

// === Plotting ===

plot(showVWAP ? vwap : na, color=color.blue, title="VWAP")

pUpper = plot(showBands ? entryUpper : na, color=color.green, title="Upper Entry Band")

pLower = plot(showBands ? entryLower : na, color=color.red, title="Lower Entry Band")

fill(pUpper, pLower, color=color.new(color.gray, 85))