概要

この戦略は,SuperTrend指標に基づく自動取引システムで,RSI (相対的に強い指数),取引量,ATR (平均的な実際の範囲) の複数の指標を組み合わせて取引決定を行う.市場トレンドの方向性を識別し,同時に複数のフィルタリング条件を利用して取引品質を保証することで,完全な取引システムを実現する.この戦略の最大の特徴は,技術分析とリスク管理を密接に統合し,各取引は,市場の変動率に基づいて自動的に損失調整と利益の目標を調整し,ダイナミックなリスク制御機構を形成する.

戦略原則

この戦略の核心的な論理は,以下の主要要素を中心に展開されています.

傾向を判断する:SuperTrend指標を基礎として利用し,上下軌道線を構成する. 価格が上線を突破すると,市場が上昇傾向にあると考え,下線を突破すると,下降傾向にあると考えます. これは取引方向の主な根拠である.

取引量確認: 策略は,現在の取引量が20サイクル取引量の平均値の特定の倍数より高くなければならないことを要求します (volumeMultiplierパラメータで調整できます). これは,十分な流動性がある場合にのみ取引することを保証します.

体強度検証:現在の実体サイズを計算する (閉盤価格と開盤価格の差の絶対値) とATR値と比較する.体がATRの特定の比率に達する (bodyPctOfATRパラメータ制御) 時にのみ,価格動きが十分な強さであると考えられる.

RSI フィルター: RSI指標を使用し,過買または過売り領域で取引を避ける. 買入シグナルは,RSIが超買レベル ((デフォルト70) よりも低くなることを要求し,売出シグナルは,RSIが超売りレベル ((デフォルト30) よりも高くなることを要求する.

自動ストップ: 各取引のストップロスはATR距離で,ストップはストップロスの倍数として設定され (riskRewardRatioパラメータによって制御される),市場の実際の変動率に基づいてダイナミックなリスク管理を実現する.

戦略は,上記の5つの要素を総合的に判断することで,購入と販売の条件を形成します.

- 買い条件:上昇傾向,十分な取引量,十分な体,RSIが超買いしていない

- 販売条件:下落傾向,十分な取引量,十分な強度,RSIが超売りしていない

戦略的優位性

この戦略のコード実装を分析すると,以下のような顕著な利点が挙げられます.

多次元確認メカニズム超トレンド,RSI,取引量,体強度の複数の確認により,偽信号が大幅に減少し,取引の正確性が向上します.特に,激しい変動の市場では,この多次元確認メカニズムにより,多くの不必要な取引が回避されます.

リスク管理に適応するATR ベースのダイナミックなストップとストップの設定により,戦略は異なる市場段階の変動率に応じてリスクパラメータを自動的に調整することができ,固定ストップによる不適合性の問題を回避します.

資金管理統合策略には資金管理機能が内蔵されており, capitalPerTradeのパラメータにより,口座のサイズとリスクの好みに応じて各取引の資金量を調整することができ,リスク管理と取引戦略の統合を実現しています.

取引の自動化程度が高い: 入場信号,資金配分からストップ・ストップ・損失まで,すべて自動化され,手動操作の心理的ストレスと誤差の確率を減らす.

警報システムも完璧です戦略: 詳細なJSON形式のアラートが配置されており,取引方向,資金量,ストップ・ロス,ストップ・ストップ価格などの重要な情報が含まれています.外部システムと統合したりユーザーに通知したりします.

戦略リスク

この戦略は設計上,様々な要素を考慮したものの,以下の潜在的なリスクがあります.

パラメータ感度策略の性能は,ATR周期,RSI値,取引量倍数などのパラメータ設定に大きく依存しています.不適切なパラメータは,過度取引または重要な機会を逃す可能性があります.解決策は,異なる市場環境で最適なパラメータの組み合わせを検索することによって再テストすることです.

トレンド転換点の遅れ:スーパートレンドは,トレンド追跡指標として,トレンドの転換点では通常遅滞があり,入場遅延または大きなストップダウスを引き起こす可能性があります.ATR周期を短縮したりATR倍数を調整することによってこの問題を軽減することができます.

極端な市場リスク: 市場ギャップまたはフラッシュの場合,既定のストップは有効に実行できない可能性があり,予想以上の損失を引き起こす. 総ポジションコントロールまたは最大損失制限の設定などの他の風力管理の使用を組み合わせるのがお勧めである.

資金効率の問題: 固定資金配分方式は,資金使用の非効率性につながる可能性があります. 変動率または口座純額に基づくダイナミックポジションの調整を実現することを考慮することができます.

単一の時間枠の制限: 現行の戦略は,単一の時間枠の信号のみに基づいており,複数の時間枠の確認が欠如しており,特定の市場条件下では誤った信号を生じることがあります.

戦略最適化の方向性

上記のリスクと制限を考慮して,この戦略は以下の方向に最適化できます.

多時間枠分析の統合: より高いタイムフレームのトレンド確認を導入し,主要トレンドの方向のみで取引することで,戦略の安定性が著しく向上します.これはTradingViewの security 機能によってタイムフレームを越えたデータにアクセスできます.

ダイナミックなパラメータは自律的に: 市場変動率に応じてATR倍数,RSI値などのパラメータを自動的に調整することができ,戦略を異なる市場環境により良く適応させることができる.例えば,高波動の市場でATR倍数を増加させ,偽突破を減らす.

資金管理アルゴリズムの最適化:ケリー公式または固定比率リスクモデルに基づくダイナミックな資金管理を導入し,歴史的な勝率と利益の比率に基づいて自動的に取引毎の資金配分を調整し,長期的な利益の安定性を向上させる.

市場状況の認識を増やす: 市場状態 ((トレンド,整合,高波動,低波動) に関する判断ロジックを加え,異なる市場状態に異なる取引ルールまたはパラメータを適用し,適応性を向上させる.

機械学習モデルを統合する: 最適な入場時刻やパラメータの組み合わせを予測するために,特にATRの倍数や取引量値などの重要なパラメータを決定する際に,機械学習アルゴリズムを使用することを考慮することができます.機械学習は,より正確な自己適応能力を提供することができます.

要約する

SuperTrend-ATR-RSIダイナミックリスク管理戦略は,トレンド追跡とダイナミックリスク管理を組み合わせた定量化取引システムである.SuperTrend指標によって市場の傾向を識別し,RSI,取引量,体強度などの複数のフィルタリングメカニズムを組み合わせることで,取引信号の質を大幅に向上させる.戦略の核心的な優位性は,自主的なリスク管理フレームワークであり,ATRベースのダイナミックストップとストップを設定することで,リスク管理が市場変動に自動的に調整できるようにする.

この戦略は,波動性があり,傾向が顕著な市場環境,特に中長期の傾向形成の段階に適しています.しかし,ユーザーは,実際のアプリケーションでパラメータ最適化と市場環境のマッチングに注意し,多時間枠分析,ダイナミックパラメータ調整,および高度な資金管理方法などのこの文で提案された最適化の方向を考慮し,戦略の安定性と適応性をさらに向上させるべきです.

この戦略は,合理的なパラメータ設定と十分な反省検証によって,信頼性の高い自動取引ツールとなり,投資家に体系的な取引実行とリスク管理ソリューションを提供する可能性があります.

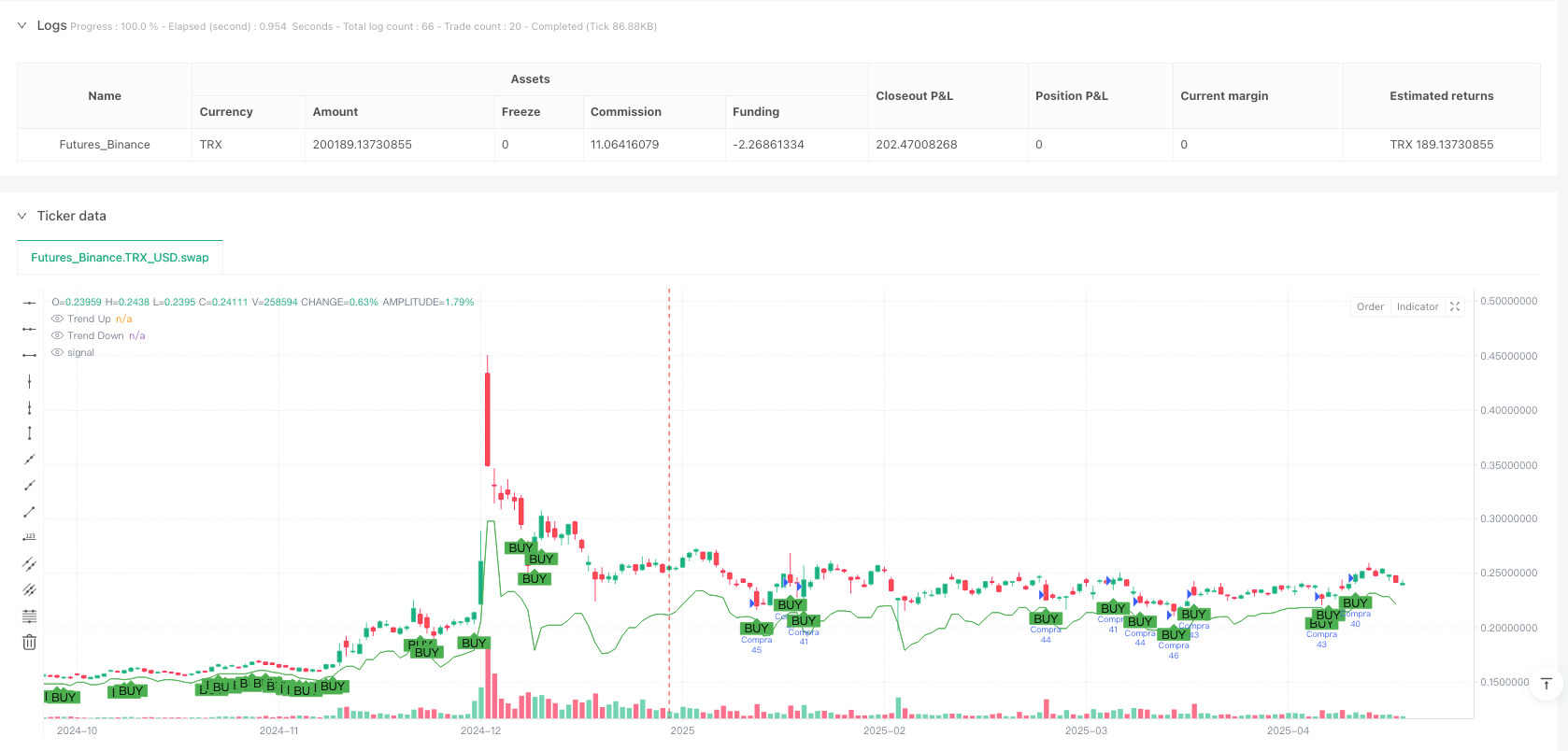

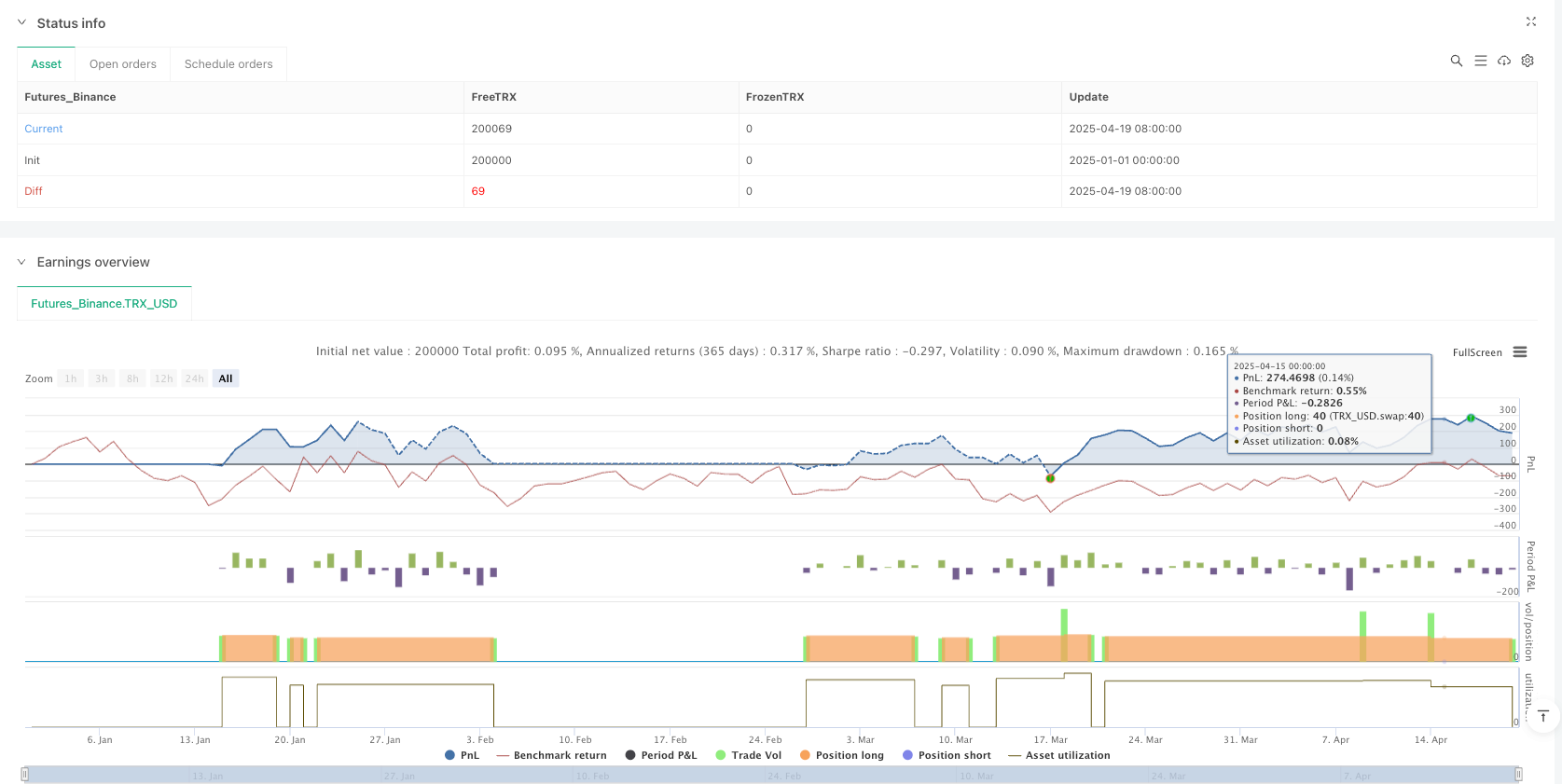

/*backtest

start: 2025-01-01 00:00:00

end: 2025-04-20 00:00:00

period: 1d

basePeriod: 1d

exchanges: [{"eid":"Futures_Binance","currency":"TRX_USD"}]

*/

//@version=5

strategy("Supertrend Hombrok Bot", overlay=true, default_qty_type=strategy.cash, default_qty_value=1000)

// INPUTS

atrPeriod = input.int(10, title="ATR Period")

atrMult = input.float(3.0, title="ATR Multiplier")

rsiPeriod = input.int(14, title="RSI Period")

rsiOverbought = input.int(70, title="RSI Overbought")

rsiOversold = input.int(30, title="RSI Oversold")

volumeMultiplier = input.float(1.2, title="Volume Multiplier")

bodyPctOfATR = input.float(0.3, title="Candle Body % of ATR (min strength)")

riskRewardRatio = input.float(2.0, title="R:R (Take Profit / Stop Loss)")

capitalPerTrade = input.float(10, title="Capital por operação ($)")

// ATR e Supertrend

atr = ta.atr(atrPeriod)

upperBand = hl2 - (atrMult * atr)

lowerBand = hl2 + (atrMult * atr)

prevUpper = nz(upperBand[1], upperBand)

prevLower = nz(lowerBand[1], lowerBand)

trendUp = close[1] > prevUpper ? math.max(upperBand, prevUpper) : upperBand

trendDown = close[1] < prevLower ? math.min(lowerBand, prevLower) : lowerBand

trend = 1

trend := nz(trend[1], trend)

trend := trend == -1 and close > trendDown ? 1 : trend == 1 and close < trendUp ? -1 : trend

isUpTrend = trend == 1

isDownTrend = trend == -1

// Filtros

volAverage = ta.sma(volume, 20)

volOk = volume > volAverage * volumeMultiplier

bodySize = math.abs(close - open)

bodyOk = bodySize > (atr * bodyPctOfATR)

rsi = ta.rsi(close, rsiPeriod)

rsiBuyOk = rsi < rsiOverbought

rsiSellOk = rsi > rsiOversold

// Condições

buyCond = isUpTrend and volOk and bodyOk and rsiBuyOk

sellCond = isDownTrend and volOk and bodyOk and rsiSellOk

// TP e SL

longSL = close - atr

longTP = close + (atr * riskRewardRatio)

shortSL = close + atr

shortTP = close - (atr * riskRewardRatio)

// Estratégia de entrada e saída

if buyCond

strategy.entry("Compra", strategy.long, qty=capitalPerTrade / close)

strategy.exit("TP/SL Compra", from_entry="Compra", stop=longSL, limit=longTP)

if sellCond

strategy.entry("Venda", strategy.short, qty=capitalPerTrade / close)

strategy.exit("TP/SL Venda", from_entry="Venda", stop=shortSL, limit=shortTP)

// ALERTAS + LABELS

alertLong = '{"side":"buy", "capital":' + str.tostring(capitalPerTrade) + ', "sl":' + str.tostring(longSL) + ', "tp":' + str.tostring(longTP) + '}'

alertShort = '{"side":"sell", "capital":' + str.tostring(capitalPerTrade) + ', "sl":' + str.tostring(shortSL) + ', "tp":' + str.tostring(shortTP) + '}'

if buyCond

label.new(bar_index, low, "BUY", style=label.style_label_up, color=color.green, textcolor=color.white)

alert(alertLong, alert.freq_once_per_bar_close)

if sellCond

label.new(bar_index, high, "SELL", style=label.style_label_down, color=color.red, textcolor=color.white)

alert(alertShort, alert.freq_once_per_bar_close)

// VISUAL

plotshape(buyCond, title="Buy Signal", location=location.belowbar, color=color.green, style=shape.labelup, text="BUY")

plotshape(sellCond, title="Sell Signal", location=location.abovebar, color=color.red, style=shape.labeldown, text="SELL")

plot(trend == 1 ? trendUp : na, title="Trend Up", color=color.green, linewidth=1)

plot(trend == -1 ? trendDown : na, title="Trend Down", color=color.red, linewidth=1)