概要

これは,ニューヨーク市場開盤区間突破をベースにした量的な取引戦略で,トレード量確認と指数移動平均 ((EMA) をトレンドフィルターとして使用する.この戦略は,ニューヨーク取引時間区間の開盤後の最初の15分間の価格変動範囲を監視する. (調整可能) 価格が,この区間形成後のトレード区間の上下限を設定し,トレード量とEMAのトレンド確認条件を満たした時点で,相応の多空取引シグナルを触発する.この戦略は,リスクを制御し,利益をロックするためにATR ((真波幅) に基づくストップとストップセットを採用する.

戦略原則

この戦略は,市場開場時に形成される価格区間が重要な心理的サポートと抵抗の意味を持つという市場理念に基づいています.具体的には以下の操作原理があります.

- オープニング区間を定義する:戦略は,ニューヨーク市場のオープニング後に[[9:30 AM]]の指定時間[[デフォルト15分]]内の最高価格と最低価格を記録し,オープニング区間[[ORB]]を形成する.

- 区間形成後の突破:開盤区間形成後の区間の上限または下限を突破すると,当日の価格の動きの方向を予告する可能性があります.

- トレンド確認:戦略は,2つのEMA (デフォルトの20サイクルと50サイクル) をトレンドフィルターとして使用し,取引方向が全体的なトレンドと一致することを保証します.

- 取引量確認:突破の有効性を検証するために,突破時に平均より著しく高い取引量を要求する (デフォルトは20サイクル平均取引量の1.3倍).

- リスク管理:ATRベースのダイナミックストップとストップレベルを使用して,市場の変動に応じてリスクパラメータを自動的に調整する.

取引シグナル生成の論理:

- 多頭シグナル:開盤区間の上限を突破 + 2つのEMAを超えた価格 + 取引量確認

- 空頭シグナル:開盤区間の下限を突破 + 2つのEMA未満の価格 + 取引量確認

戦略的優位性

市場のタイミングを正確に把握する:市場の開場時間に焦点を当てることで,この戦略は,機関投資家の関与によって引き起こされる朝の重要な価格動きを捉えることができ,これはしばしば1日の取引の方向を決定する.

多重確認機構:戦略は,価格の突破,トレンド方向,取引量の三重確認機構を組み合わせ,偽の突破のリスクを大幅に低減する.特に取引量の確認要求は,十分な市場参加がある場合にのみ取引を保証する.

ダイナミックなリスク管理:ATRを使用し,ストップとストップオフのレベルを動的に調整することにより,戦略は,現在の市場の変動性に基づいてリスクパラメータを賢明に調整し,異なる変動環境で一貫したリスク/利益比率を維持することができます.

パラメータの柔軟性: 戦略は,開場区間の持続時間,取引量倍数要求,EMA周期,ATR設定を含む複数の可調のパラメータを提供し,ユーザーは異なる取引品種と市場環境に応じて戦略のパフォーマンスを最適化することができます.

トレンドフォロー特性: EMAフィルターにより,戦略は全体的なトレンドの方向にのみ取引することを保証し,取引の成功率と持続性を向上させる.

戦略リスク

偽の突破リスク:複数の確認メカニズムがあるにもかかわらず,市場が突破後に迅速に反転し,止損トリガーを引き起こす可能性があります. 解決策は,突破確認の持続時間またはより厳しい取引量要求などの追加のフィルタリング条件を追加することです.

市場騒音の影響:特に波動性の高い市場環境では,開場区間があまりにも広くまたは狭すぎることがあり,戦略のパフォーマンスに影響を与える.波動性のフィルターを使用することを検討し,異常な波動性の日に戦略パラメータを調整するか,取引を一時停止する.

特定時間帯依存:戦略は,開場時間帯の価格行動に大きく依存し,他の時間帯の取引機会を逃す可能性があります.複数の時間窓に拡張するか,他の取引シグナルと組み合わせることを考慮することができます.

パラメータ感性:戦略性能は,パラメータ選択,特にEMA長さと取引量倍数に対して敏感である. 完全なパラメータ最適化と反テストを行い,安定したパラメータの組み合わせを見つけるのが推奨される.

市場環境の適応性:トレンドが不明なまたは横断的な市場で,戦略はより多くの損失を伴う取引を生じることがあります.トレンド強度指標 (ADXなど) を追加のフィルターとして導入したり,異なる市場環境で動的に戦略パラメータを調整したりできます.

戦略最適化の方向性

強化トレンドフィルタ:現在の戦略は,2つのEMAをトレンドフィルタとして使用し,トレンドの強さを評価するためにADX (平均トレンド指数) を追加することを考慮し,トレンドが明確である場合にのみ取引する.これは横断市場における偽信号を減らす.

動的取引量値:現在の戦略は固定取引量倍数 ((1.3倍) を使用し,市場の変動性または時間帯の動的取引量要求に応じて取引量調整を考慮し,異なる市場環境で適切な感受性を保持することができます.

突破確認メカニズム: 突破後に確認条件を追加することができます.例えば,価格が突破後に一定時間 (例えば5分) にわたって突破方向に留まることを要求する,またはK線形状を使用して確認する.これは偽の突破のリスクを軽減します.

停止/損失戦略を最適化する:現在の戦略は,同じATR倍数の設定で停止と損失を停止し,非対称なリスク/利益比率 (例えば1:2または1:3) を使用することを考慮するか,移動の停止または分期利益の発生などのダイナミックな停止戦略を実施する.

タイムフィルター:異なる取引時間帯の特徴が異なるため,タイムフィルターを追加して,昼食時間や尾張時間などの流動性が低いまたは変動が不利な時間を回避できます.

市場状態の分類:市場状態の分類モデルを開発し,異なる市場環境 (トレンド,揺れ,高波動など) を識別し,それぞれの環境に異なる戦略パラメータまたは取引ルールを設定します.

多時間枠分析:より高い時間枠のトレンド判断を導入し,取引方向がより大きな市場トレンドと一致していることを確認し,戦略の安定性を向上させる.

要約する

オープン区間突破策は,取引量確認と指数移動平均と組み合わせて,慎重に設計された量化取引システムであり,市場開店時間における重要な価格情報を活用し,技術指標と取引量データを組み合わせて,完全な取引意思決定の枠組みを形成する. この戦略は,日中のトレンドの動きを捕捉するのに特に適しており,複数の確認機構によって偽信号のリスクを効果的に軽減する.

戦略の核心的な優位性は,市場開設の動態を正確に把握し,厳格な取引条件のフィルター化にある.リスクは,特定の時期の依存性とパラメータの感受性から生まれている. 戦略は,特にトレンドフィルタリングと突破確認のメカニズムを強化する,推奨された最適化方向によって,その強性と適応性をさらに向上させる可能性がある.

量的なトレーダーにとって,この戦略は,異なる市場環境と取引品種に応じて柔軟に調整し,最適化できる構造化された枠組みを提供します.何よりも,価格行動,取引量,およびトレンド分析を組み合わせることの重要性を強調します.これは,成功する取引システムの基石です.

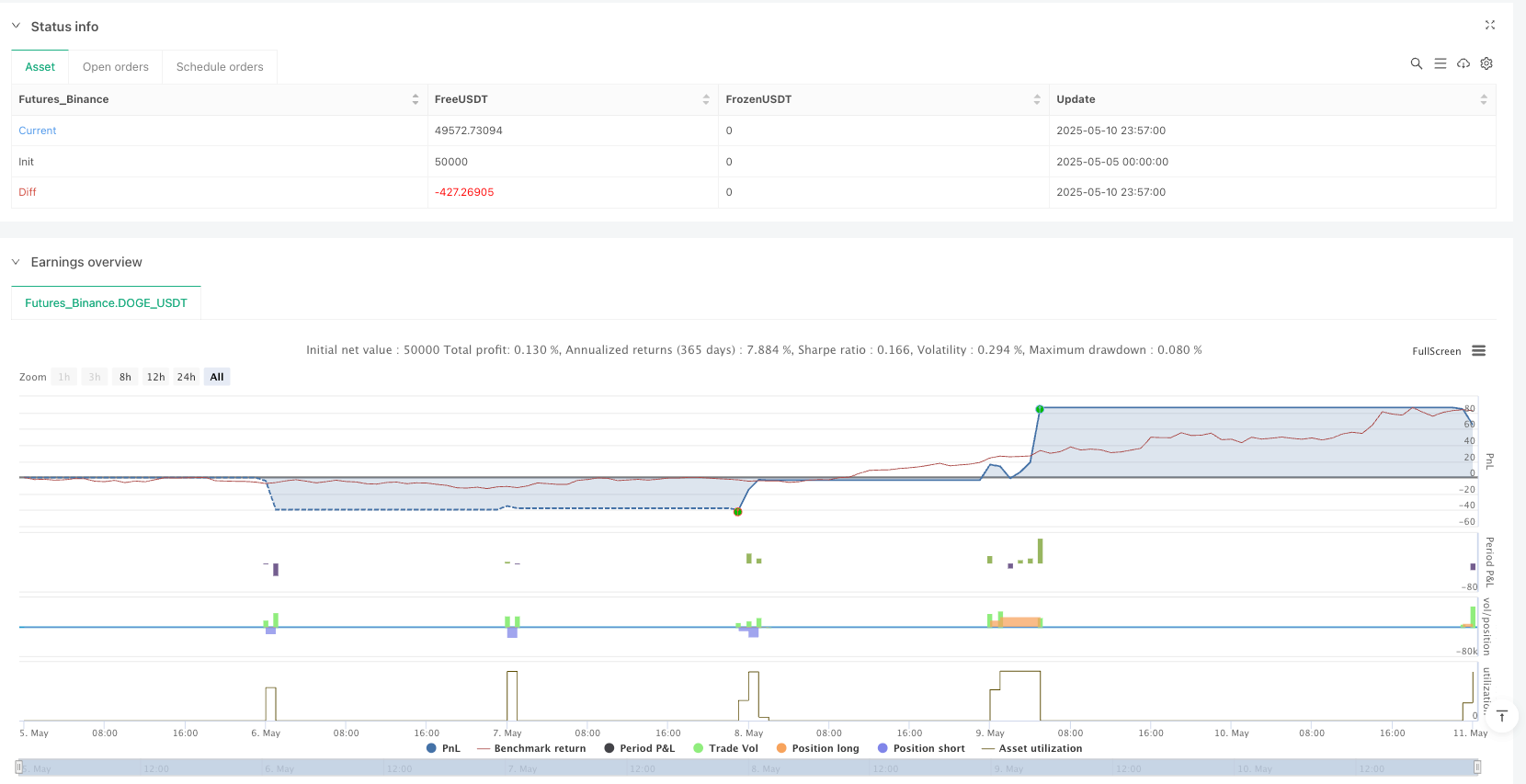

/*backtest

start: 2025-05-05 00:00:00

end: 2025-05-11 00:00:00

period: 3m

basePeriod: 3m

exchanges: [{"eid":"Futures_Binance","currency":"DOGE_USDT"}]

*/

//@version=5

strategy("ORB Strategy w/ Volume Confirmation & EMAs", overlay=true, default_qty_type=strategy.percent_of_equity, default_qty_value=10)

// INPUTS

rangeDuration = input.int(15, title="Opening Range Duration (minutes)", minval=1)

volumeMultiplier = input.float(1.3, title="Volume Confirmation Multiplier", minval=1.0)

atrLength = input.int(5, title="ATR Length")

atrMultiplier = input.float(1.5, title="ATR Multiplier for SL/TP")

emaShortLen = input.int(20, title="Short EMA Length")

emaLongLen = input.int(50, title="Long EMA Length")

// TIMESTAMPS FOR NY OPEN RANGE

startTime = timestamp("America/New_York", year, month, dayofmonth, 9, 30)

rangeEndTime = startTime + rangeDuration * 60 * 1000

// TRACK OPENING RANGE

var float orHigh = na

var float orLow = na

if time == startTime

orHigh := high

orLow := low

if time > startTime and time <= rangeEndTime

orHigh := math.max(orHigh, high)

orLow := math.min(orLow, low)

// reset next day

if time > rangeEndTime and ta.change(time("D"))

orHigh := na

orLow := na

// PLOT ORB LINES

plot(orHigh, color=color.green, title="ORB High", linewidth=2)

plot(orLow, color=color.red, title="ORB Low", linewidth=2)

// EMAs FOR TREND FILTER

emaShort = ta.ema(close, emaShortLen)

emaLong = ta.ema(close, emaLongLen)

plot(emaShort, color=color.blue, title="20-period EMA")

plot(emaLong, color=color.purple, title="50-period EMA")

// VOLUME CONFIRMATION

avgVol = ta.sma(volume, 20)

highVolOK = volume > avgVol * volumeMultiplier

// ATR FOR S/L AND T/P

atr = ta.atr(atrLength)

// ENTRY CONDITIONS

longCond = time > rangeEndTime

and close > orHigh

and close > emaShort

and close > emaLong

and highVolOK

shortCond = time > rangeEndTime

and close < orLow

and close < emaShort

and close < emaLong

and highVolOK

if (longCond)

strategy.entry("Long", strategy.long)

if (shortCond)

strategy.entry("Short", strategy.short)

// EXIT (ATR-BASED)

stopDist = atr * atrMultiplier

profitDist = atr * atrMultiplier

strategy.exit("Exit Long", from_entry="Long", stop=close - stopDist, limit=close + profitDist)

strategy.exit("Exit Short", from_entry="Short", stop=close + stopDist, limit=close - profitDist)