概要

流動狩猟対逆転取引戦略は,市場における流動狩猟行動を捕まえて,その後の強大な逆転に介入することに焦点を当てた高度な量化取引システムである.この戦略の核心思想は,歴史的な高点または低点が突破された状況を識別すること (流動狩猟) で,その後,方向が逆転する可能性を示唆する顕著な逆転の形が現れるのを待つことである.この戦略は,単に逆転を捕まえるのではなく,真の反動的な逆転を探し,それにより少ないがより有意義な取引信号を提供する.

戦略原則

この戦略は2つの重要なステップに基づいています. まず,流動的な狩猟行動を認識し,次に反転信号を確認します.

流動的な狩猟の識別策略は,パラメータ化された回帰期 (デフォルト20サイクル) を使用して,歴史的な高点と低点を決定します. 現在の価格が以前の最高点 (liqUp) を破ったり,以前の最低点 (liqDown) を破ったりした場合は,潜在的流動性狩猟イベントと見なされます.

逆転確認:流動的狩猟事件の発生後,戦略は,14周期ATRの1.2倍以上の幅の強い反転を探します.多信号を行うには,強い看板が必要で,空信号を行うには,強い下落が必要である.

信号生成: 流動性狩猟と反転確認の2つの条件が同時に満たされている場合にのみ,戦略は取引信号を生成します:

- 価格が前期低点から下落した後に強烈な看板が現れた.

- 空気シグナル:価格が前期高点 (liqUp) を破った後,強い下落 (bigBearish) が発生

退出メカニズムこの戦略は,二重の退出の仕組みを導入しています.

- 価格に基づくストップ (TP) とストップ (SL) で,入場価格の2%と1%をデフォルトで設定します.

- タイムベースの退出メカニズム,デフォルトで5サイクル後に退出

戦略的優位性

この量化取引戦略のコードを分析すると,以下のような顕著な利点が得られます.

組織の行動を捉える戦略は,機関が通常行っている流動性狩猟行為,つまり大金主導の市場操作を特定し,スマートマネーの動きを追うことに焦点を当てています.

高品質の信号流動的なハントと強烈な反転を組み合わせた二重確認メカニズムにより,戦略は弱い信号を効果的にフィルターし,高確率の取引機会のみを生成します.

適応性が高い戦略:ATRを使用して,反転の幅要求を動的に調整し,異なる市場の変動に対応できるようにする.

リスク管理の改善: パーセンテージ・ストップ・ローズとタイム・アウトのダブル・プロテクションを統合し,取引毎のリスク・ホールドを効果的に制御する.

双方向取引戦略は,多額の投資と空白の投資の両方をサポートし,単一の方向に限定されない,さまざまな市場環境で機会を模索することができます.

パラメータは調整できます.: 回帰期,ATR倍数,TP/SL比率,保有時間などの重要なパラメータは調整可能であり,戦略に高度な柔軟性を与えます.

戦略リスク

この戦略は巧みに設計されているが,潜在的リスクは以下の通りである.

偽の突破の危険性: 市場が歴史上高低を短期間突破した後にすぐに引き下がり,誤ったシグナルを引き起こす可能性がある. 解決策は,取引量確認や突破持続時間要求などの追加のフィルタリング条件を追加することを考えることができる.

固定パーセントTP/SLの限界: 固定パーセントのストップ・ロスを使用することは,すべての市場環境,特に波動性が顕著に変化する時期には適さないかもしれません. ATRに基づくダイナミックなストップ・ロスの設定を考慮することをお勧めします.

タイムアウトの盲点: 固定周期の退出は,トレンドが始まったばかりの時に早めに有利な位置から退出する可能性がある. 退出のタイミングをトレンド指標の動態と組み合わせて調整することを考えることができる.

パラメータ感度: 策略性能はパラメータ選択に敏感であり,特に回帰期長さとATR倍数である.過剰なフィットメントを避けるために,十分なパラメータ最適化と回帰テストが必要である.

市場環境への適応性: この戦略は区間振動市場では最も効果的ですが,強いトレンド市場では過度の誤信号を生じることがあります. 市場環境識別機構への参加が推奨されています.

戦略最適化の方向性

このコードの詳細な分析により,以下の方向に最適化が可能になった.

動的ATR倍数:現在の戦略は,逆転の判断基準として固定1.2倍ATRを使用し,市場の波動的動態に応じてこの倍数調整を考慮し,高波動期には倍数を減少させ,低波動期には倍数を増加させることができる.

交付確認: 交差量分析を追加の確認要素として加え,例えば流動的な狩猟時に交差量を増やし,逆転時に交差量を増やすように要求する.

複数のタイムサイクルを確認: より高い時間周期でサポート/レジスタンス領域を探し,これらの重要な領域の近くでの流動的な狩猟イベントでのみ信号を生成する.

スマートストップ: ストップを追跡するストップポイントまたは,単に固定したパーセントではなく,市場構造に基づくダイナミックストップポイントを実現する.

トレンドフィルター: トレンド認識コンポーネントを追加し,強いトレンドで逆転取引を減らす. 信号はトレンドの方向のみで受信するか,パラメータを調整する.

逆行期間の最適化:現在使用されている固定回帰期 (20サイクル) は,すべての市場に適用されない場合があります.市場の変動に合わせて自律的に調整される自主回帰期を実現することを検討してください.

逆転パターンの認識: シンプルな反転に加えて,より複雑な反転形状,例えば,飲み込み形状,線,射星などの反転形状を識別することができ,反転認識の正確性を向上させる。

要約する

流動性狩猟と逆転取引戦略は,市場における流動性狩猟行為とそれに続く強大な逆転を識別して,高確率の取引機会を捕捉する巧妙に設計された定量取引システムである.この戦略は,技術分析と市場マイクロ構造の理論を組み合わせ,特に市場操作と逆転の重要な瞬間に焦点を当てている.

厳格な二重確認メカニズム ((流動性狩猟+強大な反転) を導入することにより,この戦略は市場のノイズを効果的にフィルターし,本当に高品質の設定が起こった場合にのみシグナルを発信する.また,完善したリスク管理システム ((二重退出メカニズム) は,資金の安全性を保証する.

戦略はかなり完ぺきなものであるが,特に動的パラメータ調整,複数の確認機構,よりスマートな資金管理の面で,いくつかの最適化方向を探索できる.これらの最適化によって,戦略は,さまざまな市場条件下でより安定した,より信頼性の高い取引シグナルを提供する可能性がある.

この戦略は,市場転換点を捉えるために,感情的な取引を避け,長期的な収益性を向上させるための,体系的で規律的な方法を提供します.

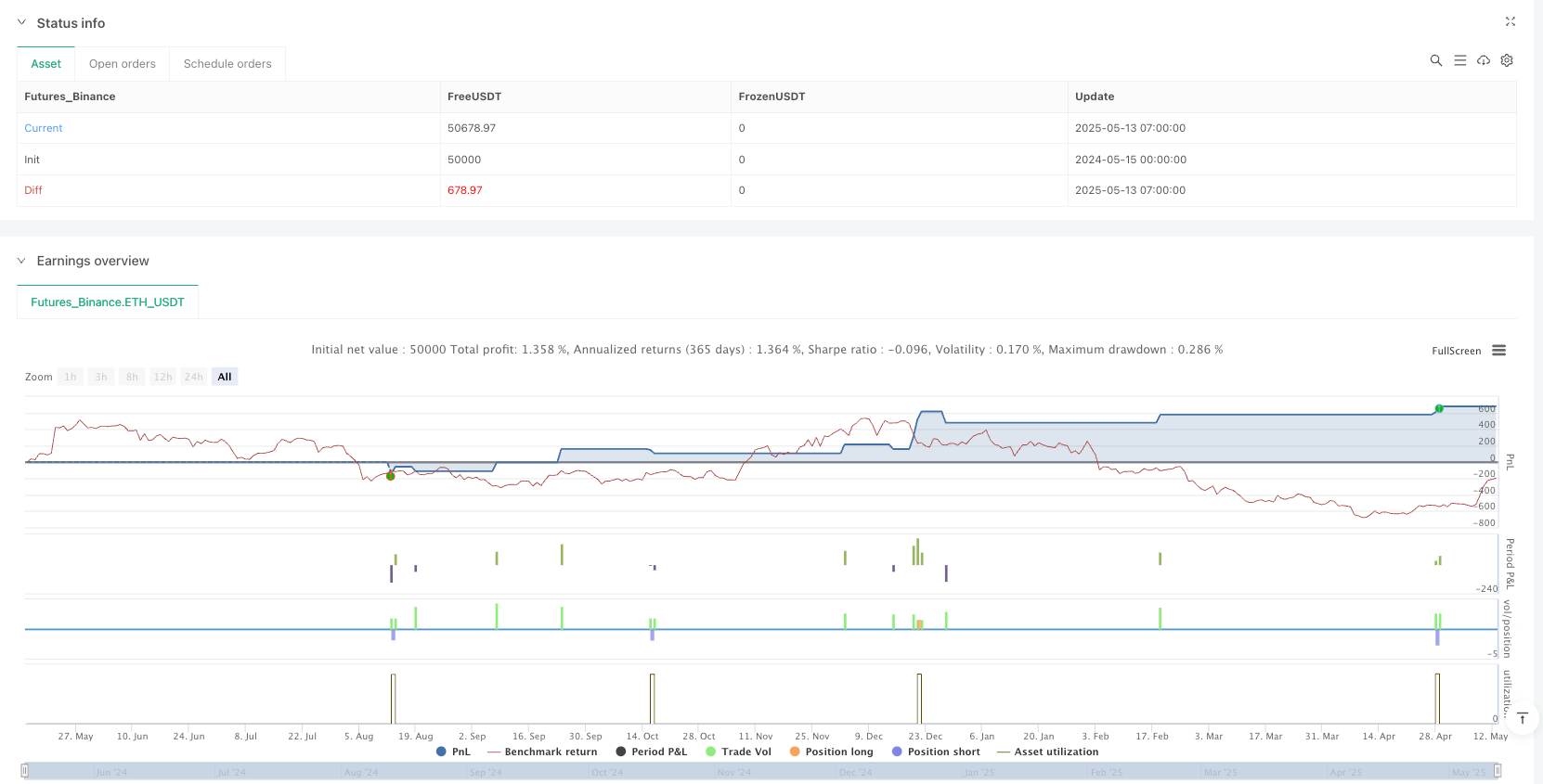

/*backtest

start: 2015-02-22 00:00:00

end: 2025-05-14 16:31:09

period: 1h

basePeriod: 1h

*/

//@version=5

strategy("Liquidity Hunt + Reversal Strategy (TP/SL + Time-Based)", overlay=true, default_qty_type=strategy.percent_of_equity, default_qty_value=10)

// === Settings ===

len = input.int(20, title="Lookback for Liquidity Hunt")

barExit = input.int(5, title="Exit After How Many Bars")

tpPerc = input.float(2.0, title="Take Profit (%)") / 100

slPerc = input.float(1.0, title="Stop Loss (%)") / 100

// === Liquidity Hunt Detection ===

prevHigh = ta.highest(high, len)[1]

prevLow = ta.lowest(low, len)[1]

liqUp = high > prevHigh

liqDown = low < prevLow

// === Reversal Confirmation ===

atr = ta.atr(14)

bigBearish = close < open and (open - close) > (atr * 1.2)

bigBullish = close > open and (close - open) > (atr * 1.2)

// === Signals ===

longSignal = liqDown and bigBullish

shortSignal = liqUp and bigBearish

// === Open Trades ===

if (longSignal)

strategy.entry("Long", strategy.long)

if (shortSignal)

strategy.entry("Short", strategy.short)

// === Entry Price and Bars in Trade ===

entryPrice = strategy.position_avg_price

barsInTrade = bar_index - strategy.opentrades.entry_bar_index(0)

// === Long Exit ===

if (strategy.position_size > 0)

strategy.exit("Long Exit", from_entry="Long",

limit=entryPrice * (1 + tpPerc),

stop=entryPrice * (1 - slPerc),

when=barsInTrade >= barExit)

// === Short Exit ===

if (strategy.position_size < 0)

strategy.exit("Short Exit", from_entry="Short",

limit=entryPrice * (1 - tpPerc),

stop=entryPrice * (1 + slPerc),

when=barsInTrade >= barExit)

// === Chart Signals ===

plotshape(longSignal, location=location.belowbar, color=color.green, style=shape.labelup, text="LONG")

plotshape(shortSignal, location=location.abovebar, color=color.red, style=shape.labeldown, text="SHORT")