レンジブレイクアウトモメンタム戦略と取引セッションに基づく動的リスク管理

Moving Average EMA SMA Range Breakout Session Trading Risk-Reward Ratio BREAK-EVEN

概要

この戦略は,特定の取引時間に基づいた区間突破戦略であり,主に市場が定義された取引時間内に形成される価格区間を突破する取引を行う.この戦略は,区間分析,動量突破,移動平均フィルタリング,および精密なリスク管理システムを組み合わせて,市場が低波動状態から高波動状態への移行過程中の取引機会を捕捉することを目的としています.この戦略は,想定された取引時間 (例えば,アジア,ヨーロッパ,または米国盤など) において確立された価格の高低に焦点を当てて,価格がこれらの重要なレベルを突破したときに市場に入ります.

戦略原則

戦略の核心原則は,特定の時間帯に市場が確立したサポートとレジスタンスの突破に基づいています.具体的実行ロジックは次のとおりです.

時段の定義と区間の形成策略: ユーザーは特定の取引時間を定義できます (UAE時間 (GMT+4) による) その間,システムは継続的に追跡し,価格の最高点と最低点を更新し,取引区間を形成します.

突破条件の識別:

- 多頭条件:価格の閉盤は,期間中の最高点より高かった

- 空頭条件:価格の収束は,この期間の最低値より低い

移動平均のフィルター: 策略は,指数移動平均 ((EMA) または単純な移動平均 ((SMA) の選択可能な移動平均フィルタリングメカニズムを提供します. 起動すると,システムは次のように要求します.

- 多頭取引:価格が移動平均より上にある必要がある

- 空頭取引:価格が移動平均線以下でなければならない このフィルターは,取引の方向が全体的なトレンドと一致していることを確認するために作られています.

リスク管理の設定:

- ストップダメージ (SL) の設定には2つの選択肢があります.

- 高低点に基づく:多頭取引のストップは,時刻の低点に設定され,空頭取引のストップは,時刻の高点に設定される

- 中間範囲に基づく: ストップ・ローンは,時段の価格区間の中点に設定される

- ポイント差を考慮して,さらに調整されます.

- ストップ (TP) は,既定のリスク・リターン比率に基づいて計算される.

- 取引が特定のリスク/リターンレベルに達したときに移動停止を可能にする利益/損失バランス機能

- ストップダメージ (SL) の設定には2つの選択肢があります.

取引管理:

- 取引の最大回数を制限する

- テーブルをリセットし,

- セッションが終了すると セッションの追跡を終了します

この戦略は,市場が低波動期にエネルギーを蓄積し,その後,重要な価格レベルを突破したときに解放する傾向にあるという原理に基づいて設計されています. 確定的な閉盘価格の突破を待つことによって,戦略は偽の突破のリスクを軽減しようとし,選択可能な移動平均フィルターは,信号の信頼性をさらに高めています.

戦略的優位性

この戦略のコード実装を分析すると,以下の主な利点が挙げられます.

市場構造に基づく客観的な入場: 戦略は,主観的な判断や固定パラメータに依存するのではなく,市場構造の客観的な反映として,時間内に形成された価格区間を利用します. これは,戦略が異なる市場条件と変動に適応できるようにします.

フレキシブルな時間設定: ユーザは,異なる市場の特性と個人取引スタイルに応じて取引時間を調整できます.これは,戦略を複数の市場とタイムゾーンに適用できるようにします.

多層フィルタリング機構:区間ブレイクと移動平均フィルターを組み合わせることで,戦略は信号の質を大幅に向上させ,偽ブレイクの可能性を減らす.特にトレンド市場では,移動平均フィルターは逆転取引を防ぐ.

リスクの管理:

- 実際の市場変動に基づくダイナミックなストップ・ローズ設定

- 既定のリスク/リターン比率により,取引管理が一致します.

- 損益バランス機能により 損益取引の確率が減る

- 取引制限は過剰取引とリスクの蓄積を防ぐ

適応性が高い戦略のパラメータは,異なる時間周期,市場,資産クラスに適用できるように広く調整できます. 移動平均のタイプ,長さ,リスク・リターン比率,その他の重要なパラメータは,特定の条件に合わせて最適化できます.

監視し,最適化できる: コード実装には,監視と後続最適化のための明確な可視化要素 (区間高低点と移動平均のグラフィック表示など) と警報条件が含まれています.

戦略リスク

この戦略には多くの利点がありますが,いくつかの固有のリスクと潜在的な欠陥があります.

偽信号の危険性: 市場にはしばしば偽の突破が発生する.つまり,価格が短期間の間隔を突破した後,迅速に引き下がる. 策略は,閉店価格の確認と選択可能な移動平均のフィルターによってこのリスクを軽減しますが,完全に排除することはできません.

- 解決方法: 取引量突破や波動率フィルターなどの追加の確認指標を追加することを検討するか,または突破後に価格を一定期間維持することを要求する.

時間の依存性: 戦略の有効性は,選択された時間帯の特性に大きく依存する.選択された時間帯が一貫して有意義な価格区間を形成できない場合,戦略の性能は影響を受ける可能性があります.

- 解決方法市場や資産の詳細な時間帯を分析し,最も有効な取引区間の形成を決定する.

リスクの設定高波動の市場では,時間帯の高低点に基づいたストップが過幅になり,リスクが大きすぎる可能性があります.低波動の市場では,ストップが過狭になり,不必要にトリガーされる可能性があります.

- 解決方法: 波動率に基づくダイナミックなストップダメージの調整,または最小/最大ストップダメージ範囲の制限を追加する.

固定リスク・リターン比率の問題固定リターン比率は,すべての市場条件において最適ではないかもしれない. 強いトレンド市場では,より高いリターン比率は,横断市場では,より低い比率は,より適しているかもしれない.

- 解決方法: 市場条件 (変動率やトレンドの強さなど) に基づく自主リスク・リターン比率を実現することを考慮する.

市場環境への適応の欠如:この戦略には,異なる市場環境を区別する明確な仕組みがない (例えば,トレンド市場対横盤市場) が,突破戦略に適さない市場条件でシグナルを生成する可能性がある.

- 解決方法:トレンド強度指数や波動率分析などの市場環境フィルターを追加し,不利な条件下で策略を調整または禁用する.

取引頻度制限オンライン取引の制限は,取引過多を防ぐのに役立ちますが,特に波動が強い日では,有効な信号を逃す可能性があります.

- 解決方法: 市場変動や過去の取引成功率に基づく自律的な制限など,よりスマートな取引頻度制御を実現することを検討する.

戦略最適化の方向性

戦略のコードを詳細に分析した結果,以下にいくつかの潜在的な最適化方向が示されています.

自動時間帯設定:

- 現行の戦略は,固定された時間帯の開始と終了時間を使用する. 価値ある改善は,自己適応の時間帯識別を実現し,歴史の変動パターンに基づいて自動的に最適な時間帯の設定を決定する.

- この最適化は,異なる市場の季節的パターンと変動する性質に適応する戦略を可能にします.

改善の突破口が確認されました:

- 取引量確認の要求を増加させ,取引量の大幅な増加に伴う突破を確実にする

- 動的突破値を達成するために,近期変動率調整に基づく必要突破幅

- 突破後に要求された特定の形状の価格動きの確認を追加する

- これらの改善により,偽の突破取引を大幅に削減し,全体的な収益性を向上させることができます.

ダイナミックなリスク管理:

- 市場変動による調整によるリスク・リターン比率

- 市場条件に基づく部分利益設定のようなより複雑な尾部リスク管理を実現する

- 長期にわたって進行していない取引に時間ベースのストップを追加し,平準化します.

- これらの最適化により,戦略のリスク調整報酬が著しく改善されます.

市場環境のフィルター:

- 市場環境の分類システムを実現し,トレンド,範囲,移行市場の状態を区分する.

- 特定された市場環境に応じて戦略パラメータを調整するか,完全に有効/無効にする

- 波動率に基づくフィルターを追加し,異常な波動期間の取引を調整または一時停止します.

- この最適化は,不利な条件で取引を避けるために不可欠であり,長期的なパフォーマンスを大幅に向上させることができます.

多時間枠分析:

- トレンド情報をより高い時間枠に統合して,取引方向がより大きなトレンドと一致することを確認する.

- 低時間枠の価格行動を利用して精密な入場最適化

- この最適化により,入学の精度と全体的な成功率が向上します.

機械学習の強化:

- 戦略パラメータを機械学習アルゴリズムで最適化

- パターン認識システムを導入し,最も成功する可能性のある突破設定を識別する.

- 特定の突破の成功確率を推定する予測モデルを開発

- これらの高度な最適化により,戦略を新たなレベルに上げ,データ主導の洞察を活用して,従来の技術分析を強化できます.

要約する

取引時間に基づく区間ブレイクダイナミクス戦略は,時段分析,価格ブレイク,トレンド確認,リスク管理の要素を組み合わせた総合的な取引システムである.その核心的な優位性は,客観的な市場構造に基づくエントリーポイントの識別と精密なリスク制御メカニズムにある.

この戦略は,特に外為市場や地域取引時間の特徴を持つグローバル・インデックスなどの明確な取引時間の特徴を持つ市場での適用に適しています. 戦略は,重要な価格レベルを定義し,確認的な突破を待つことによって,価格が蓄積段階から方向的な動きへの転換を捉えようとします.

偽の突破リスクや時段依存性などの課題があるにもかかわらず,これらのリスクは,適応パラメータ設定,改善された突破確認,動的リスク管理などの推奨された最適化方向によって効果的に管理できます.

この戦略の柔軟性とカスタマイズ性は,様々な取引スタイルと市場条件に適しています. 日内トレーダーが特定の時間帯の波動性を利用しようとしたり, 変動トレーダーが重要なエントリーポイントを特定したい場合でも,このフレームワークは,個人のニーズに応じてさらにカスタマイズして最適化できる強力な基盤を提供します.

最終的に,この戦略の有効性は,特定の市場の特性に細心の調整と厳格な取引の規律に依存します.継続的な監視,反射,最適化により,トレーダーは,この戦略のパフォーマンスをさらに向上させ,強力な取引ツールにすることができます.

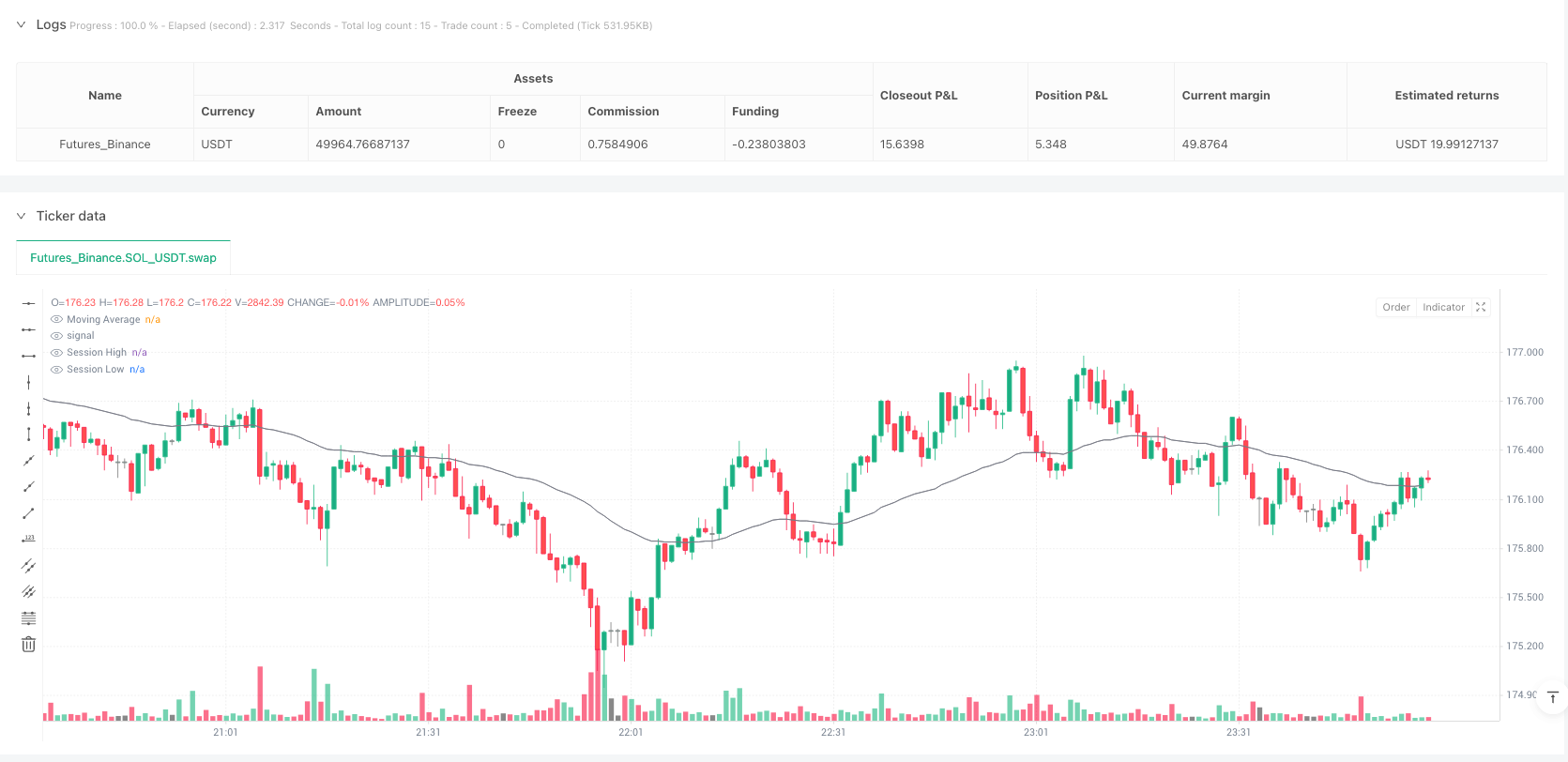

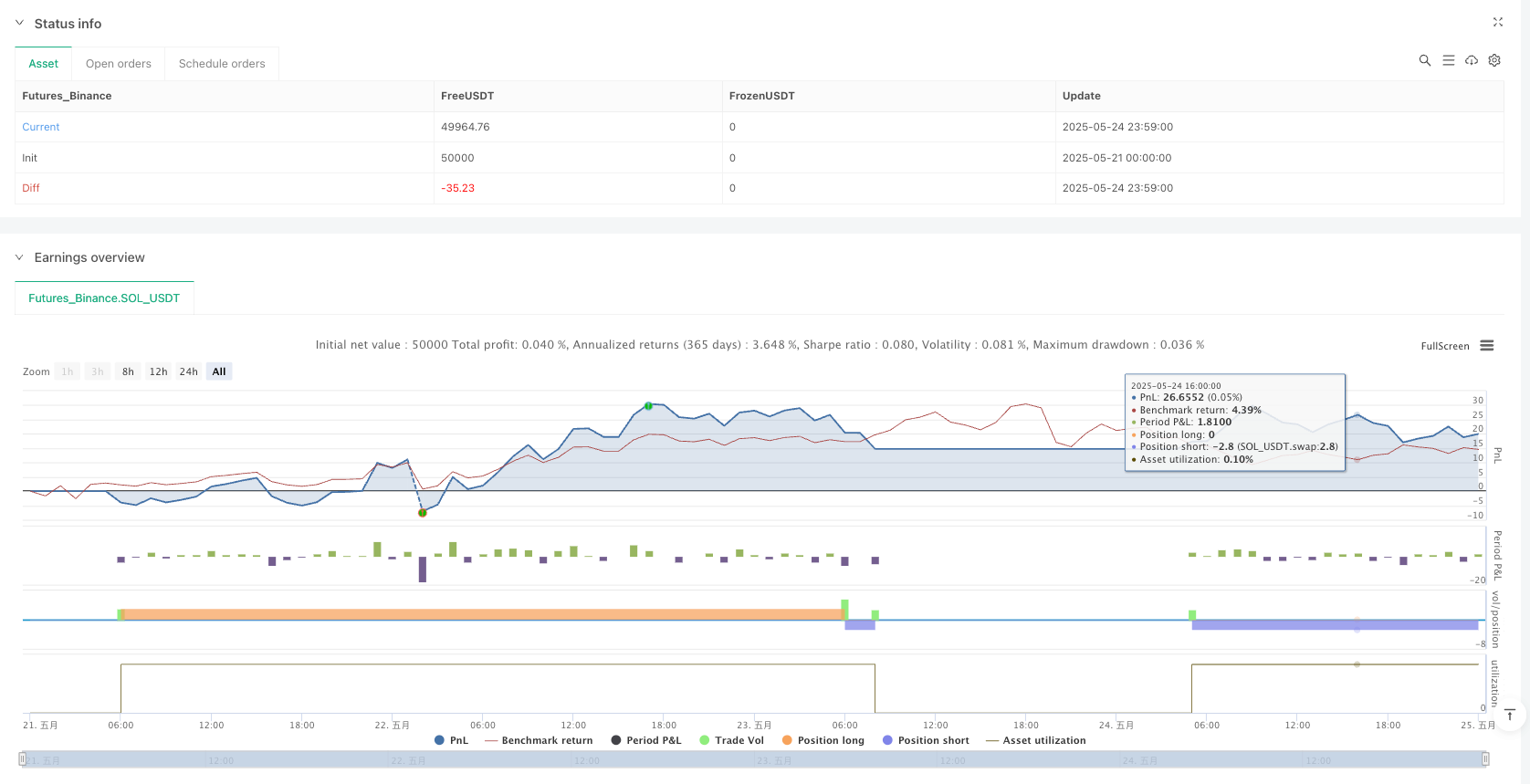

/*backtest

start: 2025-05-21 00:00:00

end: 2025-05-25 00:00:00

period: 1m

basePeriod: 1m

exchanges: [{"eid":"Futures_Binance","currency":"SOL_USDT"}]

*/

//@version=5

strategy("Session Breakout Strategy", overlay=true, default_qty_type=strategy.percent_of_equity, default_qty_value=1)

// === User Inputs ===

startHour = input.int(2, "Session Start Hour (UAE Time)")

endHour = input.int(4, "Session End Hour (UAE Time)")

useMA = input.bool(true, "Use Moving Average Confluence")

maType = input.string("EMA", "MA Type", options=["EMA", "SMA"])

maLength = input.int(50, "MA Length")

riskReward = input.float(3.0, "Risk-Reward Ratio")

breakEvenRR = input.float(1.0, "Break-even After X RR")

slType = input.string("LowHigh", "SL Type", options=["LowHigh", "MidRange"])

extraPips = input.float(5.0, "Extra Pips for Spread") * syminfo.mintick

maxTrades = input.int(3, "Max Trades per Day")

// === Time Calculations ===

t = time("30", "Etc/GMT-4") // UAE time in GMT+4

tHour = hour(t)

tMin = minute(t)

sessionOpen = (tHour == startHour and tMin == 0)

sessionClose = (tHour == endHour and tMin == 0)

var float sessionHigh = na

var float sessionLow = na

var int tradeCount = 0

var bool inSession = false

if sessionOpen

sessionHigh := high

sessionLow := low

inSession := true

tradeCount := 0

else if inSession and not sessionClose

sessionHigh := math.max(sessionHigh, high)

sessionLow := math.min(sessionLow, low)

else if sessionClose

inSession := false

// === MA Filter ===

ma = maType == "EMA" ? ta.ema(close, maLength) : ta.sma(close, maLength)

// === Entry Conditions ===

longCondition = close > sessionHigh and (not useMA or close > ma)

shortCondition = close < sessionLow and (not useMA or close < ma)

// === SL and TP ===

rangeMid = (sessionHigh + sessionLow) / 2

sl = slType == "LowHigh" ? (shortCondition ? sessionHigh : sessionLow) : rangeMid

sl := shortCondition ? sl + extraPips : sl - extraPips

entry = close

risk = math.abs(entry - sl)

tp = shortCondition ? entry - risk * riskReward : entry + risk * riskReward

beLevel = shortCondition ? entry - risk * breakEvenRR : entry + risk * breakEvenRR

// === Trade Execution ===

canTrade = tradeCount < maxTrades

if longCondition and canTrade

strategy.entry("Long", strategy.long)

strategy.exit("TP/SL", from_entry="Long", limit=tp, stop=sl)

tradeCount += 1

if shortCondition and canTrade

strategy.entry("Short", strategy.short)

strategy.exit("TP/SL", from_entry="Short", limit=tp, stop=sl)

tradeCount += 1

// === Plotting ===

plot(inSession ? sessionHigh : na, title="Session High", color=color.blue)

plot(inSession ? sessionLow : na, title="Session Low", color=color.orange)

plot(useMA ? ma : na, title="Moving Average", color=color.gray)

// === Alerts ===

alertcondition(longCondition, title="Long Breakout Alert", message="Session breakout long signal")

alertcondition(shortCondition, title="Short Breakout Alert", message="Session breakout short signal")