概要

構造的突破と動的リスク管理量化取引戦略は,価格構造の確認に基づく取引システムで,強弱高点と低点の突破を特定し,動的リスク管理メカニズムと組み合わせて取引を実行することに焦点を当てています.戦略の核心は,高低点の振動 (Swing Highs/Lows) を介して市場の構造を識別し,価格が最近の構造的レベル (強いサポートまたは強い抵抗) を突破したときにのみ取引を行うことです.さらに,戦略には,口座資金に基づくリスク管理システムが組み込まれています.

戦略原則

この戦略は以下の基本原則に基づいています.

構造識別機構戦略: 市場の高点と低点を識別するためにピボットポイントを使用します. 設定されたスウィング長さのパラメータによって,システムは条件を満たすピーク・バレーを見つけることができます.

トレンド判断: 戦略は,連続した高点と低点を比較してトレンドの方向を決定する.新しい高点が以前の高点より低いときは,下降トレンドと判断する.新しい低点が以前の低点より高い場合は,上昇トレンドと判断する.

強弱構造分類: システムは高点と低点を”強い”または”弱い”と分類する. 下降傾向の高点は”強い高点”と表示され,上昇傾向の低点は”強い低点”と表示される.

突破信号生成: 価格が”強い高点”を突破したときにのみ買入シグナルが生じ, “強い低点”を突破したときにのみ売出シグナルが生じます. これは取引方向が全体的な市場構造と一致していることを保証します.

ダイナミックなストップ・ローズと収益目標: 戦略は,突破位置に基づいてストップ・ローズを設定し,カスタム・バッファーを追加して,安全マージンを増やす.利潤目標は,リスク・リターン・比率 (RR) の動的計算に基づいている.

リスクに基づくポジション管理: システムでは,口座の資金,リスクパーセント,ストップダスト距離,ポイント値に基づいて,取引のポジションの大きさを計算し,リスクを制御できるようにします.

コードの中核の論理は,まず価格の変動点を検出し,次にトレンドの方向性を評価し,次に構造的な突破に基づいて取引シグナルを生成し,最後に適切なストップ・ロズ・トーネス・ターゲットとポジションサイズを計算することです.

戦略的優位性

この戦略のコード実装を分析すると,以下のような顕著な利点が挙げられます.

構造化された取引決定戦略: 市場構造に基づいて取引決定をするという戦略は,単なる技術指標ではなく,取引の論理を市場の本質的な特性に合わせて取引の質を向上させます.

確認型入学メカニズム: 価格が構造的なレベルを突破することを確認した後で取引を実行するだけで,偽の突破のリスクを軽減します.

ダイナミックなリスク管理: 各取引のストップ・ロスは,固定ポイントではなく,市場の実際の構造の設定に基づいて,異なる市場環境により適しています.

資本比率リスクコントロール: リスク管理の方法 ((riskPercentパラメータ) を用いて,各取引のリスクの幅が口座のサイズに比例することを保証し,資金の効果的な保護を実現する.

ポジションの自動計算: ストップダストの距離に応じてポジションサイズを自動的に調整し,異なる波動率の環境で一貫したリスクの隙間.

単一ポジション管理ストラテジック・リミット: 過剰取引やリスクの蓄積を避けるため,一度に1つの取引のみを保有する.

視覚的フィードバックがはっきりしていますシステムでは,入場ポイント,ストップ・ロズ,リターンズを自動的にマッピングし,トレーダーが取引のリスクとリターンを明確に理解できるようにします.

戦略リスク

この戦略は合理的に設計されていますが,以下の潜在的なリスクがあります.

パラメータ感度: 振動長さ (swingLength) パラメータは,戦略の性能に顕著な影響を及ぼします.過小な値は過度取引を引き起こす可能性があり,過大な値は重要な取引の機会を逃す可能性があります.反射によって特定の市場に最も適したパラメータ値を検索することをお勧めします.

市場構造の変化への適応性: 急速な変化する市場環境では,歴史的な構造が迅速に失効する可能性がある. 戦略には市場環境フィルタリングの仕組みが含まれていないため,高い波動性または区間整合の市場ではうまく機能しない可能性があります.

スライドポイントと実行リスク:実際の取引では,突破時の実行価格が理想価格と異なる可能性があり,ストップ・ロズと利益の計算の正確性に影響する.

固定リスク報酬率の限界: 戦略は,固定されたリスク・リターン比率を使用して,市場における実際の抵抗/サポート位置を考慮せずに,利益目標の設定を不合理にすることがあります.

資金管理仮説策略は,ポイント値 (pipValueUSD) が恒定であると仮定していますが,実際には,特定の製品のポイント値は,ポジションのサイズと市場条件によって変化します.

解決策は,市場環境フィルターの追加,変動率に基づくパラメータの調整,重要な価格レベルと組み合わせた収益目標の設定,および定期的な戦略パラメータの再評価と最適化です.

戦略最適化の方向性

この戦略は,以下の方向から最適化できます.

市場環境のフィルター: 波動率指標またはトレンド強度フィルターを追加し,異なる市場環境で取引戦略を調整するか,取引を一時停止する.これはATR ((Average True Range) またはADX ((Average Directional Index) のような指標を追加することで実現できます.

複数時間枠確認: より高い時間枠の構造分析を導入し,取引方向をフィルタリングし,取引方向がより大きなトレンドと一致していることを確認し,勝利率を上げます.

ダイナミックなリスク・リターン比率: 市場変動や重要な価格レベルに応じて,固定値ではなく,リスク・リターン比率を動的に調整する. 強いトレンド市場ではより高いRRが使用され,震動市場ではより保守的なRRが使用されます.

部分利益の仕組み: 区切り利益の機能を実現し,特定の利益レベルに達したときに利益の一部をロックし,残ったポジションを継続させる.

行動戦略の減損価格が有利な方向に動いたときに保護するために,ストップ・ロスを追跡する機能が追加されました.

入学最適化: 取引時間フィルター,取引量確認,または他の技術指標確認などの追加の入場フィルタリング条件を追加し,信号の質を向上させる.

資金管理の強化: ケリー基準のようなより複雑な資金管理モデルを実現するか,歴史上の勝率を考慮した動的リスク比率.

偽の突破保護: 価格突破構造が一定期間維持されるよう要求する,または確認形を形成するなどの防偽突破メカニズムを追加する.

これらの最適化方向は,戦略の安定性と適応性を向上させ,元の構造化された取引ロジックを維持しながら,リスク管理と入場品質を高めることを目的としています.

要約する

構造的突破と動的リスク管理の量化取引戦略は,技術分析の構造理論と現代的なリスク管理の原則を組み合わせた取引システムである.戦略は,重要な市場構造を識別し,突破を確認することにより,高品質の取引機会を捕捉することができ,同時に動的ストップ損失,リスク比率制御,自動化ポジション計算によって資金の安全を保証します.

この戦略の主な優点は,その構造化された取引論理と厳格なリスク制御メカニズムで,貴金属,指数,外為などの構造特性が顕著な市場に適用される.しかしながら,戦略にはパラメータの感受性や市場の適応性などの潜在的なリスクもあります.

市場環境のフィルタリング,多時間枠分析,ダイナミックリスク管理などの最適化措置を追加することで,戦略の安定性と収益性をさらに向上させることができます.最終的に,この戦略は,取引機会のキャプチャとリスク管理のバランスの取れた枠組みを提供し,量化トレーダーに信頼性の高い取引システム基盤を提供します.

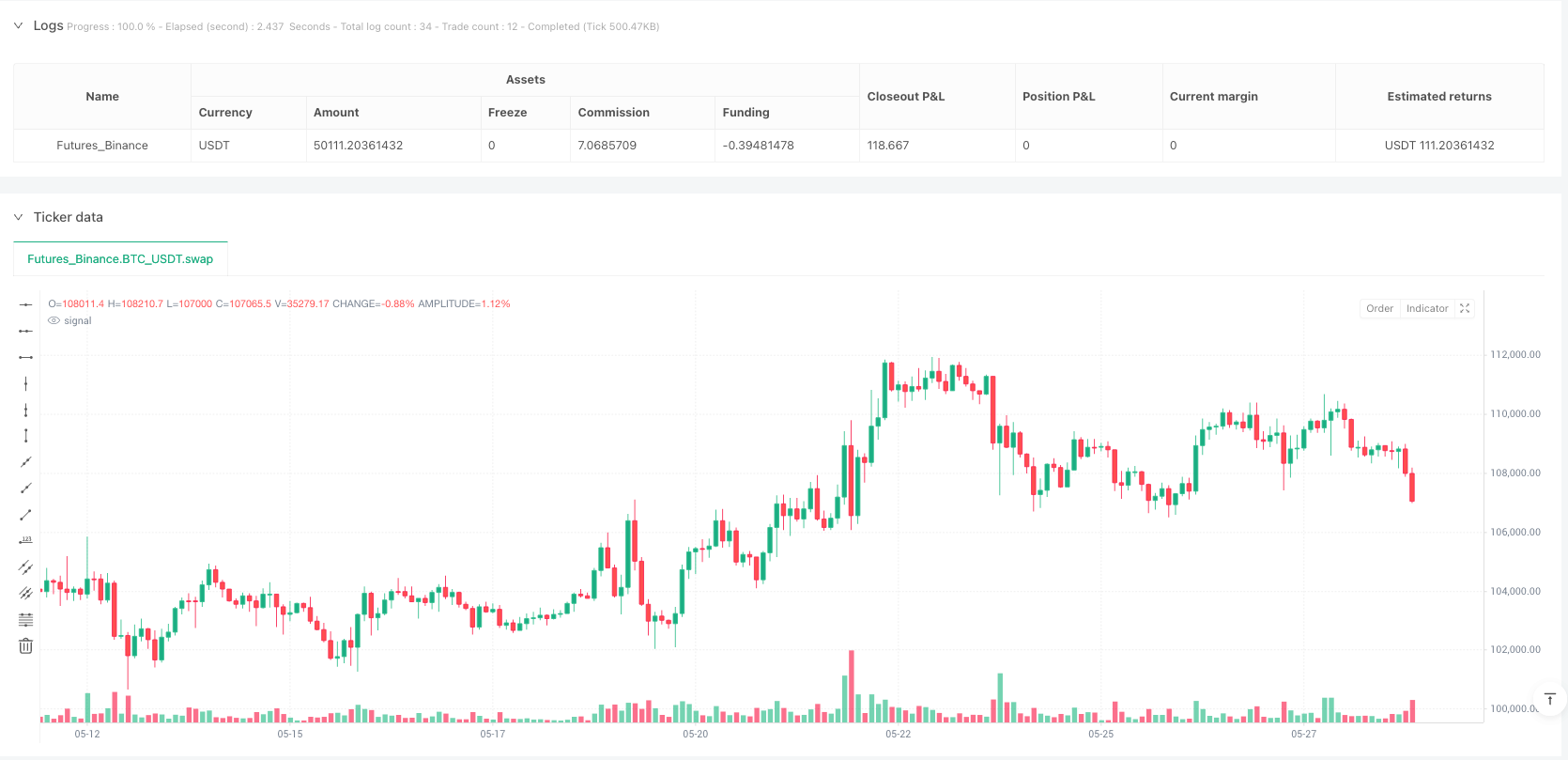

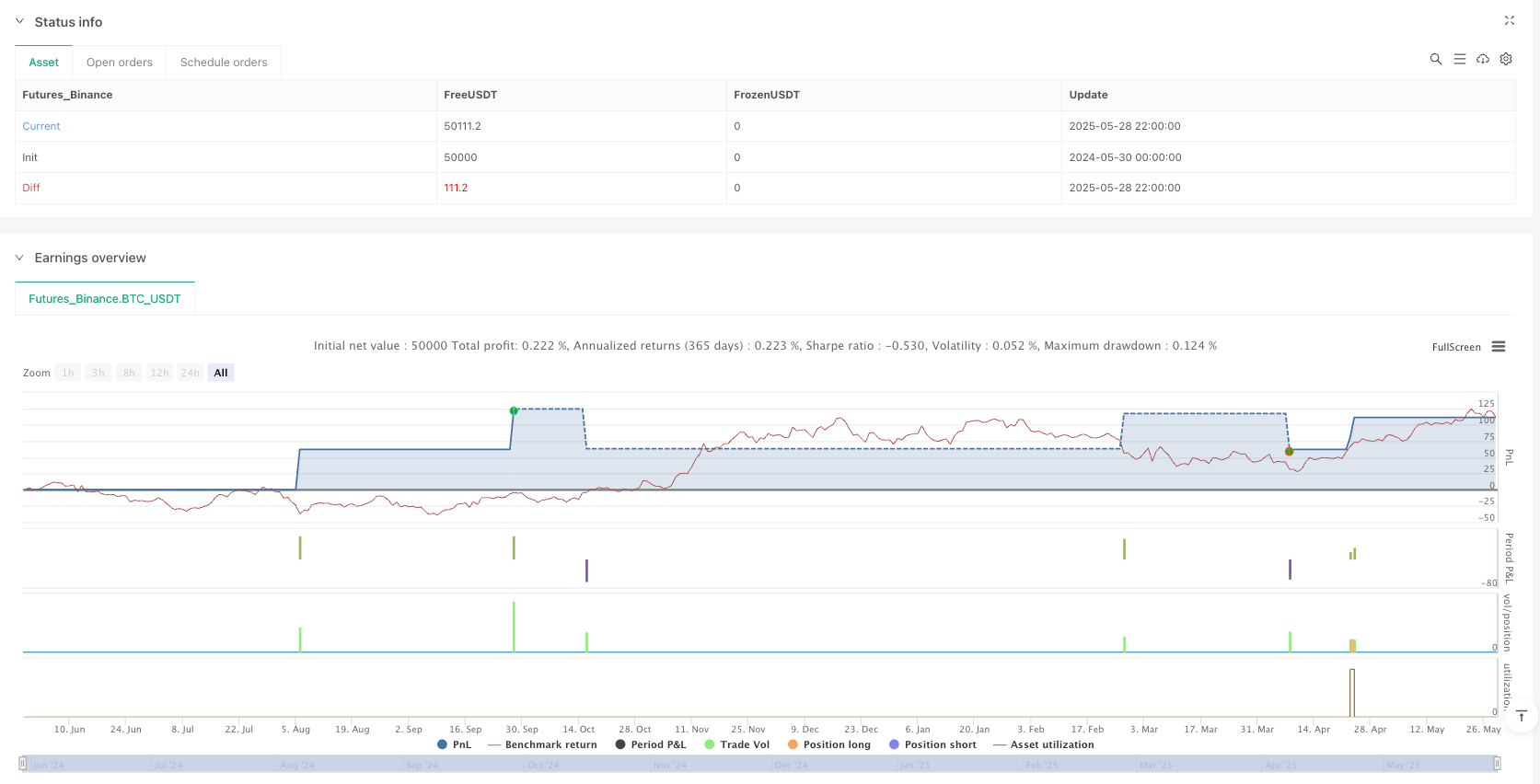

/*backtest

start: 2024-05-30 00:00:00

end: 2025-05-29 00:00:00

period: 2h

basePeriod: 2h

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=6

strategy("LANZ Strategy 4.0 [Backtest]", overlay=true, default_qty_type=strategy.cash, default_qty_value=100)

// === INPUTS ===

swingLength = input.int(180, "Swing Length", minval=10)

slBufferPoints = input.float(50.0, "SL Buffer (Points)", minval=0.1)

rr = input.float(1.0, "TP Risk-Reward (RR)", minval=0.1)

riskPercent = input.float(1.0, "Risk per Trade (%)", minval=0.1, maxval=100)

pipValueUSD = input.float(10.0, "Pip Value in USD (1 lot)", minval=0.01) // Para XAUUSD = $10/punto

// === PIVOT DETECTION ===

pivotHigh = ta.pivothigh(high, swingLength, swingLength)

pivotLow = ta.pivotlow(low, swingLength, swingLength)

// === STATE TRACKING ===

var float lastTop = na

var float lastBottom = na

var float prevHigh = na

var float prevLow = na

var int trendDir = na

var bool topCrossed = false

var bool bottomCrossed = false

var bool topWasStrong = false

var bool bottomWasStrong = false

// === TREND EVALUATION ===

if not na(pivotHigh)

prevHigh := lastTop

lastTop := pivotHigh

trendDir := (not na(prevHigh) and pivotHigh < prevHigh) ? -1 : trendDir

topWasStrong := trendDir == -1

topCrossed := false

if not na(pivotLow)

prevLow := lastBottom

lastBottom := pivotLow

trendDir := (not na(prevLow) and pivotLow > prevLow) ? 1 : trendDir

bottomWasStrong := trendDir == 1

bottomCrossed := false

// === ENTRY SIGNALS ===

buySignal = not topCrossed and close > lastTop

sellSignal = not bottomCrossed and close < lastBottom

// === ENTRY FREEZE VARIABLES ===

var float entryPriceBuy = na

var float entryPriceSell = na

var bool signalTriggeredBuy = false

var bool signalTriggeredSell = false

// === RESET ON POSITION CLOSE ===

if strategy.opentrades == 0

signalTriggeredBuy := false

signalTriggeredSell := false

entryPriceBuy := na

entryPriceSell := na

// === CAPTURE ENTRY PRICE ===

if buySignal and not signalTriggeredBuy and strategy.opentrades == 0

entryPriceBuy := close

signalTriggeredBuy := true

if sellSignal and not signalTriggeredSell and strategy.opentrades == 0

entryPriceSell := close

signalTriggeredSell := true

// === SL/TP / RIESGO DINÁMICO ===

pip = syminfo.mintick * 10

buffer = slBufferPoints * pip

var float sl = na

var float tp = na

var float qty = na

// === OBJETOS VISUALES ===

var line epLine = na

var line slLine = na

var line tpLine = na

var label epLabel = na

var label slLabel = na

var label tpLabel = na

// === BUY ENTRY ===

if signalTriggeredBuy and strategy.opentrades == 0

sl := low - buffer

tp := entryPriceBuy + (entryPriceBuy - sl) * rr

slPips = math.abs(entryPriceBuy - sl) / pip

riskUSD = strategy.equity * (riskPercent / 100)

qty := slPips > 0 ? (riskUSD / (slPips * pipValueUSD)) : na

strategy.entry("BUY", strategy.long, qty=qty)

strategy.exit("TP/SL BUY", from_entry="BUY", stop=sl, limit=tp)

topCrossed := true

// === SELL ENTRY ===

if signalTriggeredSell and strategy.opentrades == 0

sl := high + buffer

tp := entryPriceSell - (sl - entryPriceSell) * rr

slPips = math.abs(entryPriceSell - sl) / pip

riskUSD = strategy.equity * (riskPercent / 100)

qty := slPips > 0 ? (riskUSD / (slPips * pipValueUSD)) : na

strategy.entry("SELL", strategy.short, qty=qty)

strategy.exit("TP/SL SELL", from_entry="SELL", stop=sl, limit=tp)

bottomCrossed := true